Фонд Акции Европейских компаний от ВТБ. Тикер на бирже VTBL. Инвестирует в крупнейшие компании Европы через покупку ирландского ETF CSX5 - iShares Core EURO STOXX 50. Дивиденды реинвестируются. Начало торгов на бирже - 20 января 2022 года.

Комиссии фонда

Родная комиссия БПИФ VTBL - 0,89%. В нее входит плата за управление, депозитарий и прочие расходы фонда.

Дополнительно нужно учитывать скрытые расходы в виде комиссий иностранного ETF CSX5, составляющие 0,1% в год.

Суммарные расходы инвестора при владении фондом VTBL составляют не более 0,99%.

Состав VTBL

Фонд от ВТБ покупает паи зарубежного ETF CSX5, который в свою очередь отслеживает индекс EURO STOXX 50.

Индекс EURO STOXX 50 - ведущий индекс голубых фишек в Европе. Индекс охватывает 50 акций из 8 стран еврозоны: Бельгии, Финляндии, Франции, Германии, Ирландии, Италии, Нидерландов и Испании.

Куда инвестирует ETF CSX5 (и соответственно ETF VTBL)?

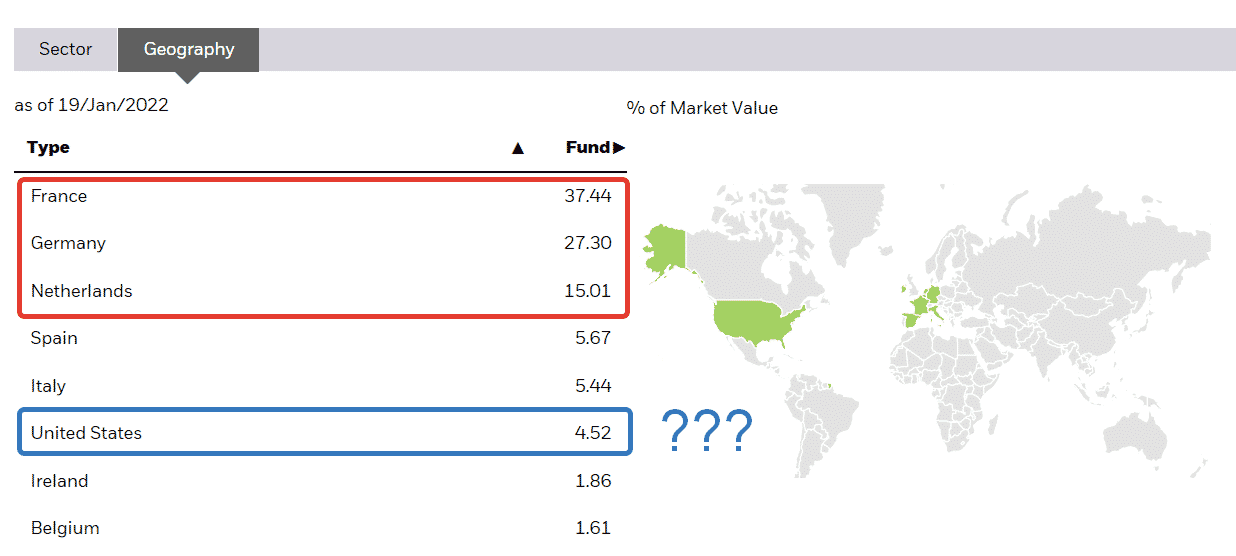

Распределение по странам

Обратите внимание!

- В индексе EURO STOXX 50 нет Великобритании, так как она не входит в еврозону.

- На три страны (Франция, Германия и Нидерланды) приходится 80% всего веса.

- Также у меня вызвало недоумение присутствие в индексе США.

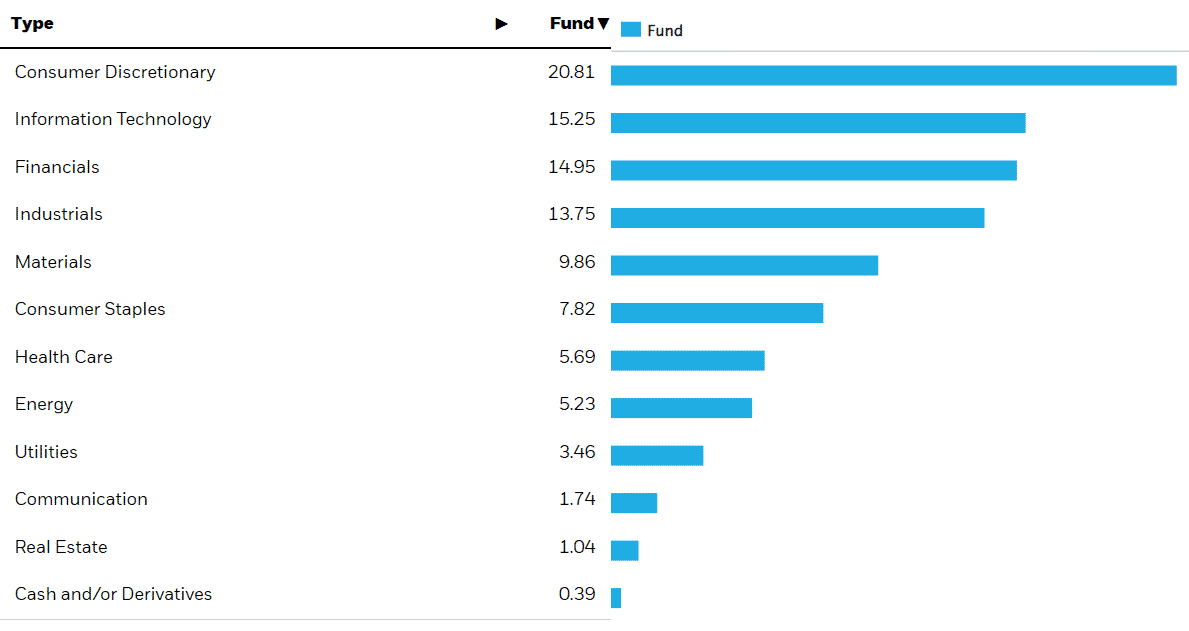

Распределение по секторам

На ТОП-10 компаний в составе VTBL приходится примерно 40% всего веса.

- ASML HOLDING NV - 8.98%;

- LVMH - 5.89%;

- LINDE PLC - 4.81%;

- SAP - 4.20%;

- TOTALENERGIES - 3.62%;

- SIEMENS N AG - 3.53%;

- SANOFI SA - 3.12%;

- LOREAL SA - 3.10%;

- SCHNEIDER ELECTRIC - 3.02%;

- ALLIANZ — 2.61%.

Я не сильный знаток европейского рынка. Из того что на слуху, LOREAL и SIEMENS. Короче нам предлагаю вложиться в голубые фишки Еврозоны.

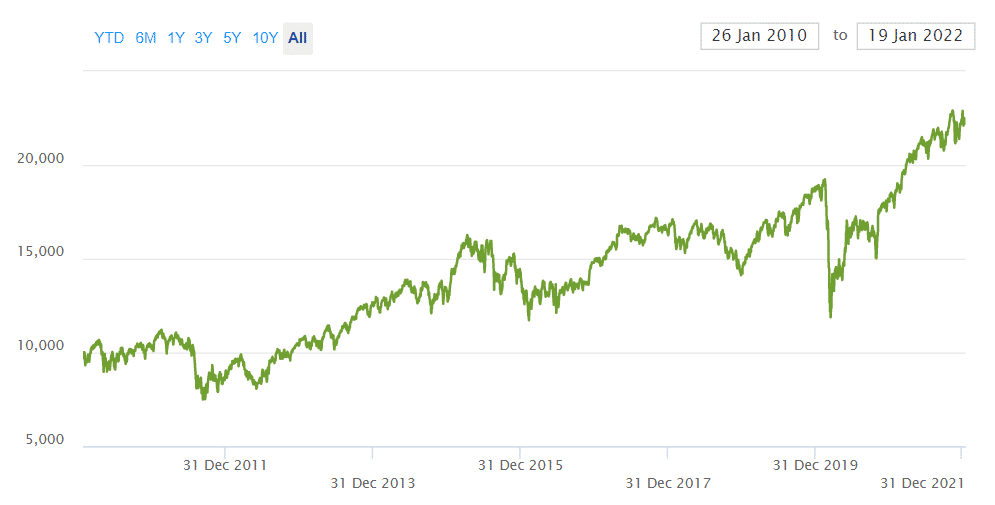

Историческая доходность

Фонд от ВТБ новый. Данных по доходности нет. Мы можем посмотреть историю роста ETF CSX5. Доступна с момента основания фонда (начало 2010 года).

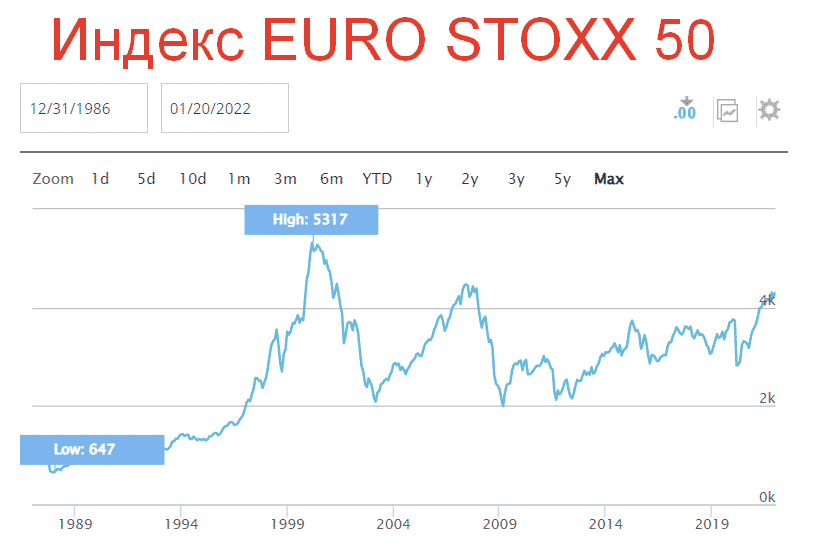

Статистика говорит нам о среднегодовой доходности в 6,99% в евро. Неплохо. Но ... если мы немного расширим горизонт и посмотрим дальше в прошлое, картина становиться не такой радужной. В этом нам поможет статистика индекса EURO STOXX 50. Данные доступны аж с 1986 года.

Текущие котировки индекса EURO STOXX 50 только-только приближаются к пику, достигнутому в 2008 году. И еще очень далеки от котировок 2000 года.

Фонды конкуренты

Что есть у нас из похожего на европейский рынок?

- Фонд AKEU от Альфы. Более диверсифицированный - содержит 600 европейских компаний. Но чуть более дорогой - комиссия 1,14% (с учетом комиссий иностранного ETF).

- TEUS от Тинькофф. В составе 50 европейских компаний. Покупает акции напрямую без прокладок. Комиссия - 0,69%.

- ETF FXDM от Finex на развитые рынки. Внутри 200 компаний из 18 стран (есть и Европейские страны, в том числе и Франция, Германия и Нидерланды - их доля около 30%). Фонд покупает акции напрямую (без посредников в виде иностранных ETF). Комиссия - 0,9%

- OPNE от Открытия - покупает тот же иностранный фонд, что и VTBL (ETF CSP5). Совокупные комиссии - 1,78%.

Фонду от Открытие с такими неконкурентными комиссиям скоро придет каюк. Грамотные инвесторы при сравнении фондов точно не будут покупать OPNE, когда есть VTBL (если нет разницы, то зачем платить больше).

Хотя сам фонд от Открытии и до этого не пользовался особой популярностью. Сумма привлеченных активов (СЧА) в OPNE на текущий момент составляет всего 220 миллионов рублей. Для сравнения у TEUS - 650 млн., у FXDM 2,2 млрд., а в AKEU - 6,7 млрд. рублей.

Короче менеджменту фонда Открытии нужно как то отреагировать на появление прямого конкурента, с комиссиями чуть ли не в два раза ниже.

Подводим итоги

Диверсификация БПИФ VTBL слабенькая. Всего 50 компаний из 8 стран. Наш российский индекс Мосбиржи содержит примерно такое же количество компаний. В среднем в фонде на страну выходит по 6 компаний. По факту на некоторые страны приходится всего по 1-2 компании. Но если рассматривать Еврозону как единое целое, то фонд предлагает поучаствовать в инвестициях в лучшие компании - голубые фишки фондового рынка Европы.

Фонд наверное больше подойдет для инвесторов, которые хотят целенаправленно вложиться именно в европейскую экономику. Для построения портфеля на широкий рынок акций - VTBL не очень подходит (слишком куцый по составу). Нет Великобритании и ряда других европейских стран.

Правильная юрисдикция фонда. Покупка ирландского фонда CSX5 позволит VTBL сэкономить на налоговых расходах. Как правило ирландские фонды имеют хорошие льготы по налогам среди некоторых европейских стран.

Комиссии VTBL высоковаты. Тем более всего за 50 компаний. Скорее всего, как это происходило со всеми новыми биржевыми фондами от ВТБ, через некоторое время, если будет спрос и СЧА VTBL вырастет, произойдет снижение комиссий. Думаю главной целью по снижению комиссий - будет БПИФ TEUS от Тинькофф с его 0,69% за управление. По другим своим биржевым продуктам ВТБ успешно демпингует на рынке и является одним из самых выгодных по комиссиям на бирже.

Удачных инвестиций в низкозатратные фонды!

Необходимо более подробное сравнение с аналогами и выводы. Этот обзор годится как превью. Ждём продолжения…

Основная суть раскрыта. Все понятно.

Так и хочется ответить Вам — «Вам надо, вы и проведите! А мы посмотрим, что у Вас получится…»

Супер за обзор и труды! Не буду брать, продолжу покупать fxdm

..Не буду брать, продолжу покупать fxdm..

Аналогично..

Я конечно за разнообразие, но комса конь, особенно учитывая наличие более привлекательных конкурентов. Возможно однажды на мосбирже появятся ETF а не БПИФ с комиссиями пониже, однако, что тогда будет с лдв или возможностью покупки их на иис, профит нужно будет просчитывать на конкретных кейсах, в общем будем посмотреть)

Большое спасибо за обзор, Максим. На самом деле фонд не плохой, уж хотя бы в том, что в нем есть Шнайдер электрик. В российских фондах я не видел ранее Шнайдер. Вы уверены, что не встречались с этой компанией в повседневной жизни? Зайдите в любой гипермаркет типа Леруа )) очень может быть, что у вас розетки от Шнайдер. Словом, не знание эмитентов, не означает того, что фонд такой себе

О-О-О! Точно — Шнайдер. Конечно знаю! Автоматы у меня их производства стоят дома.

Хочется думать что в ук втб не дураки сидят, и по их мнению, стратегия демпингануть opne принесет свой профит.

И близко не конкурент FXDM, БПИФы могут конкурировать, только если сделают комиссию не более 0.4 и то всё равно могут налажать

Судя по инфе на сайте ук втб, они напрямую будут покупать акции, следуя за индексом.

И США в индексе — это наверное адр Тоталь.

Сравнивая топ-10 фондов vtbl и teus, видно, что состав компаний практически одинаков, отличаясь только занимаемым объемом в портфеле фонда. ВТБ, формируя фонд, почти девять процентов портфеля отдал компании asml, которая на сегодняшний день фактически является монополистом, и от которой зависят многие производители чипов, включая TSMC, Samsung и Intel. В фонде Тинькофф в топ-1 копания lvmh (луи виттон, кристиан диор, живанши и тд), то бишь предметы роскоши, парфюмерия и пр., а доля того же asml в два раза меньше, чем в новом фонде ВТБ.

По какой то причине не все комментарии проходят модерацию, в моем первом комменте была благодарность вам, Максим, за подробный разбор нового фонда от ВТБ. По моему мнению, разбираемый фонд достоин для существования, он своих приверженцев найдёт. Все комментарии, равно как и выводы автора темы, отражают лишь субъективное мнение каждого, кто высказался. Мне нравится, что в фонде есть asml (как топ-1), что есть шнайдер… Шнайдер электрик мне близок по основному направлению моей деятельности, asml я для себя открыл, как европейский «Газпром» в сфере чипов )) тоже монополист блин… так что я с удовольствием отведу небольшую часть портфеля под этот фонд лишь благодаря топ-10 в данном фонде. Ибо, Такменев на сей день у меня нет статуса квала, чтобы тот же асмл и шнайдер приобрести во внебиржевых бумагах