Finex запустил новый фонд на развитые рынки без США - ETF FXDM. Старт торгов на Московской бирже - 13 апреля 2021 года.

Разберем что под капотом, на что обратить внимание и стоит ли инвестировать в ETF FXDM.

Основные параметры ETF FXDM

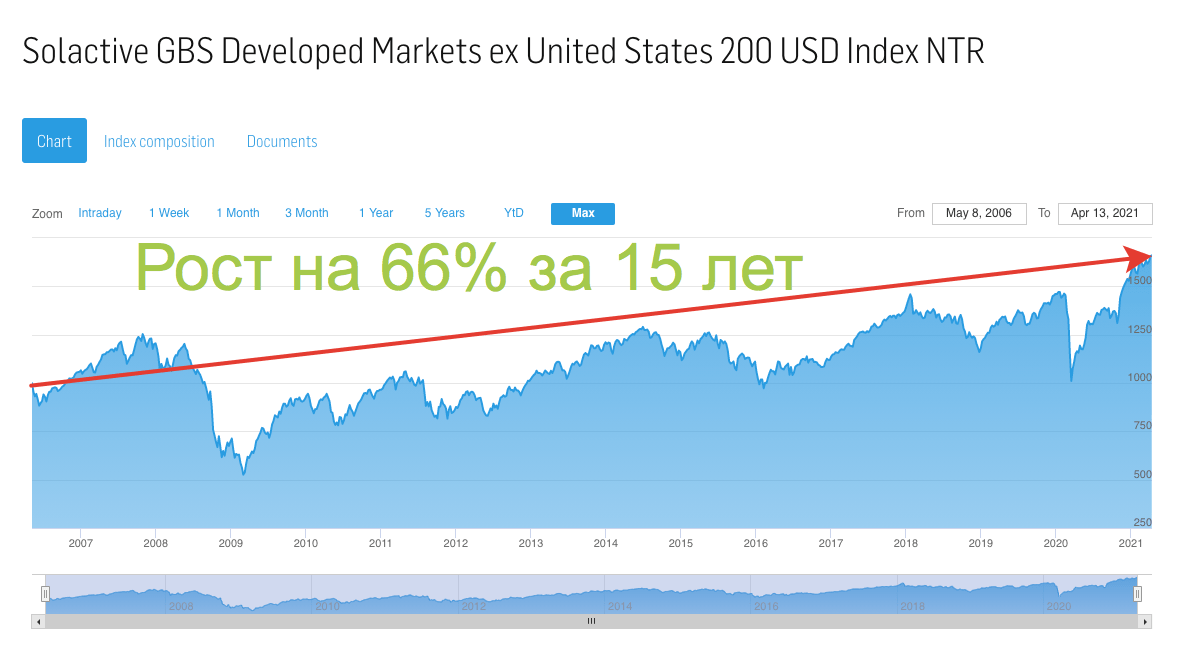

Инвестиционная стратегия. ETF FXDM отслеживает индекс полной доходности (с реинвестированием дивидендов) Solactive GBS Developed Markets ex United States 200 USD Index (ссылка). Индекс рассчитывается с 2006 года.

В составе индекса входят только акции большой капитализации.

Комиссия фонда - 0.9% в год.

На момент написания статьи внутри ETF акции 194 компаний крупнейших компаний (хотя должно быть 200) из 18 развитых стран.

Состав FXDM.

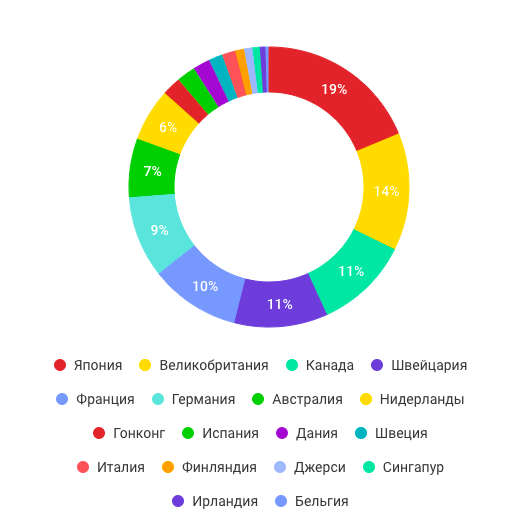

Распределение по странам выглядит следующим образом:

- Япония - 18,7%

- Великобритания - 13,5%

- Канада - 10,9%

- Швейцария - 10,8%

- Франция - 10,4%

- Германия - 9,4%

- Австралия - 6,8%

- Нидерланды - 6,1%

- Гонконг - 2,2%

- Испания - 2,2%

- Дания - 2%

- Швеция - 1,6%

- Италия - 1,5%

- Финляндия - 1%

- Сингапур, Ирландия, Бельгия, Джерси - менее 1% на каждого.

Доля каждой стране присваивается исходя из рыночной капитализации.

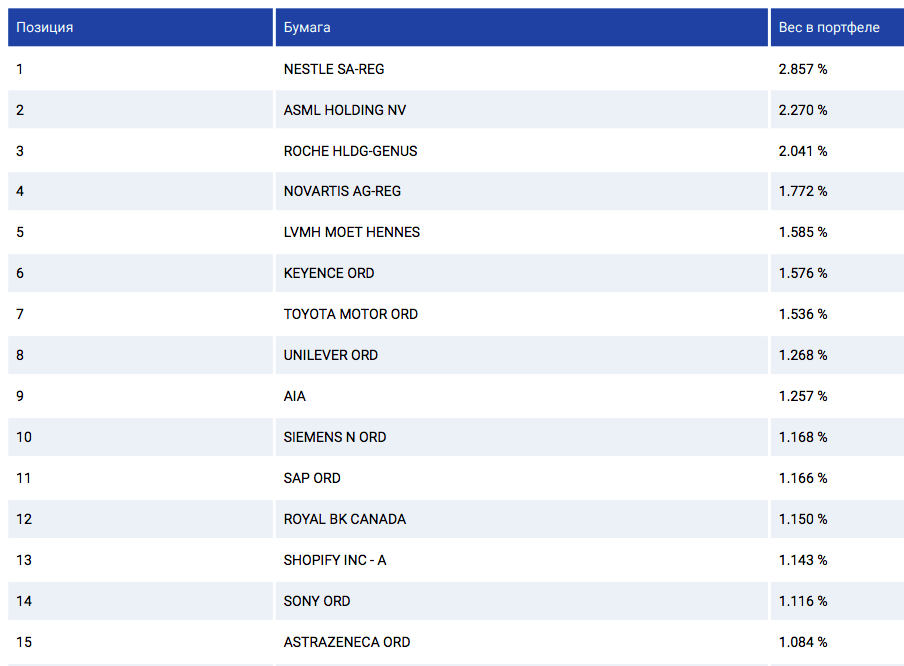

По весам компаний (первые 15 позиций):

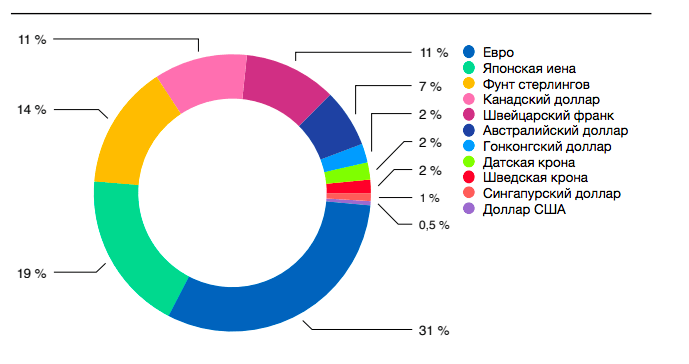

Акции 200 компаний фонда торгуются в 11 разных валютах:

- евро - 31,2%

- японская йена - 18,7%

- фунт стерлингов -14,5%

- канадский доллар - 10,9%

- швейцарский франк - 10,8%

Потенциальная и историческая доходность

Если углубится в историю индекса, тона мы можем увидеть его доходность в прошлом.

С начала расчета (май 2006) - индекс подрос на 66%. Переводим в среднегодовую доходность и получаем - 3,4% годовых (все расчеты в долларах). Честно говоря - не густо.

Но может быть интервал выбран не очень удачно? Точка отсчета как раз перед мировым кризисом 2008 года, когда все мировые фондовые рынки падали на десятки процентов (минус 40-50% в кризисном 2008).

Если брать другие временные отрезки, то получаем среднегодовую доходность за:

- 3 года - 7,1% годовых;

- 5 лет - 9,5%;

- 10 лет - 4,8%.

Хорошо это или плохо? Это смотря с чем сравнивать. Если с США, то индекс развитых стран проигрывает ему за рассматриваемые интервалы вчистую. Но вот сохранится ли подобная картина в будущем - большой вопрос.

Как правило, на различных интервалах лидируют разные рынки (страны, индексы). В одной из статей я озвучивал статистику доходности по десятилетиям: в пяти десятилетиях рынок США был лидером, а в шести - отставал от остального мира.

Поэтому можно сделать вывод (но это не точно), что за счет возврата к среднему, либо рынок США сбавит свой рост, либо развитые страны покажут повышенную доходность в будущем.

Подобного мнения придерживаются и многие банки и инвест. дома.

Ожидаемая доходность международных акций без США на ближайшие 10 лет выше ожидаемой доходности американских компаний большой капитализации в среднем на 2,1%.

Вопросы к составу фонда

Наверняка найдется много скептиков, которые скажут примерно следующее: "Состав фонда развитых стран какой-то "полудохлый". Всего 18 стран и 200 компаний. Вот в других фондах (индексах) охват минимум в два раза больше. Как пример индекс MSCI World ex USA Large Cap состоит из 22 стран и под 400 акций различных компаний. А если взять западные ETF рассчитанные на рынки "ex USA", то у них внутри может быть несколько тысяч акций."

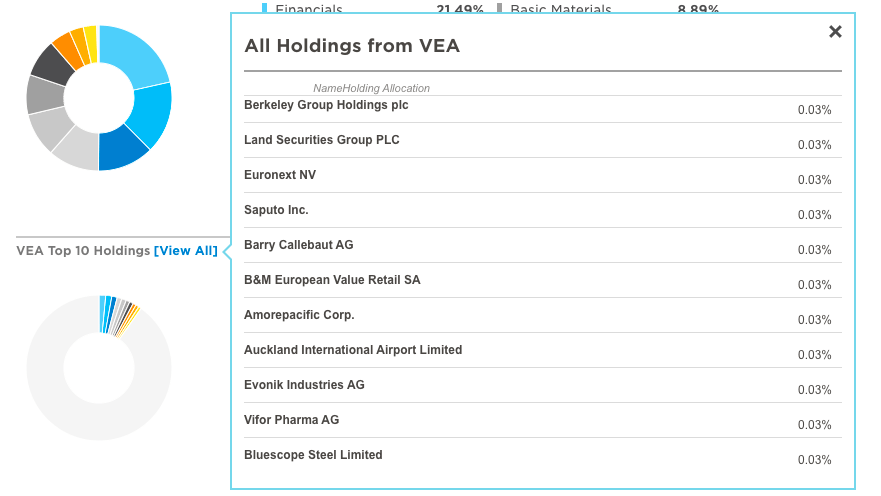

Как пример: ETF VEA содержит - 3 957 различных компаний.

Как по мне - особых альтернатив фондов на развитые рынки для российского инвестора на Мосбирже пока нет. Так что берем из того что есть.

Во-вторых. Если посмотреть на состав вышеперечисленного иностранного фонда (как впрочем и многих других, включающих сотни-тысячи компаний), то мы увидим, что основная доля веса распределена на несколько первых десятков компаний. То что находится за пределами второй-третьей сотни уже имеет долю веса всего в несколько сотых процента. А уже во второй половине первой тысячи - доля каждой компании в индексе оценивается уже в тысячные процента.

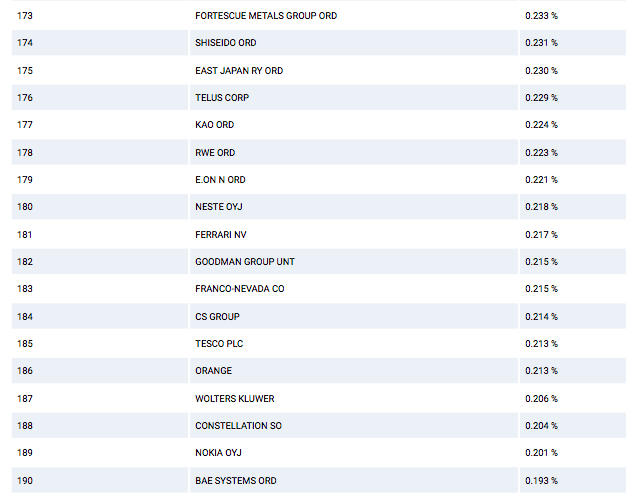

Ниже представлены веса компаний из того же VEA в третьей сотне списка. Всего по три сотых процента веса приходится на каждую компанию.

Если сильно упростить, то получаем, что на первые сто-двести компаний в списке - приходится веса больше, чем на оставшиеся несколько тысяч других компаний.

Есть ли смысл увеличивать количество компаний в индексе (фонде), если каждой следующей выделяется 0.002 - 0.005% веса. Дадут ли они какой-то ощутимый результат? 200-300 таких компаний имеют в совокупности менее 1% от всей капитализации индекса.

А что по FXDM?

Веса 200 компаний распределены более-менее равномерно. Без сильного перекоса на первую половину. Первые два десятки компаний имеют вес в районе 1%. Замыкают список компании с весом в районе 0.2%.

Опять же если сильно упростить, то корреляция между фондами на развитые рынки с малым и большим количеством акций будет очень сильная. Мы будем наблюдать примерно одинаковый результат по доходности (тон будут задавать компании с большим весом). Таким образом, какая разница сколько компаний в фонде: 200 или 2000.

FXDM vs FXDE

Главная непонятность (и неприятность) лично для меня - включение в состав нового фонда FXDM акций Германии (с долей веса в 9,5%). Как быть тем, у кого уже в составе портфеле был куплен фонд на немецкую экономику (FXDE)? Как все это сопоставить и "сдружить" у себя в портфеле?

Один из вариантов - продать Германию и заменить ее на рынок развитых стран. Но тут возникает проблема с налогами. Если фонд в плюсе и не прошло 3 года с момента покупки - придется отдать 13% налогов. Как то не очень хочется терять лишние деньги на пустом месте. Тем более до сих пор не зажила боль потерь при ликвидации провайдером 3-х фондов, когда пришлось продавать без вариантов и попадать на большие налоги.

Другой вариант (к которому я больше всего склоняюсь) - оставить немецкий ETF до наступления ЛДВ. Потом продать без налогов. А новые покупки совершать с FXDM.

FXDM как альтернатива FXWO / FXRW

Ситуация аналогичная FXDE. Непонятно что делать тем, у кого есть глобальные фонды от Finex? Хотя что тут непонятного?

С моей (сугубо субъективной) точки зрения - у глобальных фондов были (да и сейчас есть) слишком жирные комиссии. 1,36% против среднего 0,9% у Finex. Разница в 1.5 раза. Для тех кто умеет считать, на долгосроке это выливается в просто огромные недополученные прибыли. И я в свое время (когда они только появились) их даже не рассматривал в свой портфель.

У глобальных фондов была только одно достоинство - они имели в своем составе акции на рынки Англии, Японии и Австралии. То есть того, к чему не было доступа у инвестора напрямую.

Сейчас это проблема решена. Внутри FXDM есть все эти рынки. И у инвесторов пропадет смысл вкладываться в более дорогие глобальные фонды, когда что-то похожее можно сделать самостоятельной с помощью пары-тройки отдельных ETF (и в совокупности снизить свои расходы на комиссии в 1,5 раза).

Резюмируя

Лично мне ETF FXDM подходит (если не на 100, то на 80-90%) и я точно буду использовать новый фонд в своем портфеле (буду как-то комбинировать с немецким FXDE).

Из плюсов фонда FXDM хочу отметить:

- Один ETF сразу на несколько стран (развитые рынки).

- Активы внутри фонда куплены напрямую, а не через прокладку в виде иностранного фонда (как часто происходит в БПИФах). Это прямо беда последних лет - купить акции иностранного фонда с платой за управление в сотые доли процента и перепродать российским инвесторам (не забыв накинуть "комиссию за управление" в пару-тройку процентов). В итоге инвестор попадает на двойные расходы.

- Комиссии FXDM - средние по Finex. И чуть ниже среднерыночных (сравнить с конкурентами можно здесь).

- FXDM - это ETF, а не какой-нибудь БПИФ. Как следствие более прозрачное и точное управление и следование стратегии. Более жесткий контроль и надежность.

- На данный момент достойных альтернатив на российском рынке нет.

- Ну и конечно диверсификация (18 стран, 200 компаний, номинированных в 11 разных валютах).

Самый главный плюс - это возможность одновременно расширить географию инвестиционного портфеля (путем добавления рынков 18 стран) без осложнения его структуры.

Удачных инвестиций!

Спасибо за обзор. Максим, планируете включить этот ETF в портфель «миллиона»?

Однозначно буду!Чуть позже напишу про это.

В «миллионе с нуля» уже пора делать статью «какой был бы портфель, если бы я делал его сейчас» ?

Похоже да. Когда я начинал был только Finex + ITI funds + пара-тройка БПИФ с дикими комиссиями )))

Ожидал именно ваш обзор, Максим! Спасибо!

У меня есть одно существенное замечание насчёт фондов FXDE и FXDM. У них есть важное ключевое отличие — валюта фонда! Вы об этом не сказали. У FXDE — евро, а у FXDM — доллар США. Вариантов с ETF/БПИФ на валюту евро на МБ практически нет, а конкурентов у FXDE точно нет. Так что мне кажется для валютной диверсификации это очень важно и FXDE не стоит сбрасывать со счетов!

Что скажите?

Не совсем согласен.

Валюта фонда — это так сказать «официальное исчисление». В какой валюте считается изменение индекса (и как следствие фонда).

Для примера возьмите индекс Мосбиржи и индекс РТС. Первый рублевый, второй — долларовый. Но по факту оба отслеживают российские бумаги, торгуемые в рублях. Без разницы в какой вы индекс вложитесь — если переводить изменения в одну валюту — результаты обоих индексов будут идентичны.

В случае FXDM там же тоже есть евровые компании (почти 30% веса) + много других. Но для удобства (или по иным причинам) все это переводится в долларовый эквивалент (официальная валюта фонда). С таким же успехом Finex мог бы сделать валюту расчета в евро — но дополнительной доходности и диверсификации это бы не добавило.

Кстати провайдер обещал добавить торги своего нового фонда в евро (сейчас торгуется в долларах и рублях).

По поводу

«в пяти десятилетиях рынок США был лидером, а в шести — отставал от остального мира»

вы допускаете просчет, который описывал Н. Талеб в своей известной книге «Одураченные случайностью». Важно не только лидер/отстающий по годам, но и конкретные проценты.

Пример: 1 год США +50%, 2-3 года + 5%, а условный «противник» 1 год = -10%, 2-3 года +7%. По числу годов (годовой доходности в отрыве от других годов) США проигрывает 1:2, а по прибыли вчистую уделывает «противника» (что мы и видим на примере этого фонда).

Втб квалам на внебирже даёт покупать етфы Vanguard и Black Rock. Сам не покупал, ибо квалится буду только в мае. Может интересней прикупить их? Правда, пока не знаю, как их продавать.

Вроде на внебирже через ВТБ минимальный лот от 5 (или даже 10) тысяч долларов. Плюс нет никаких льгот (ИИС, освобождение от налогов после 3-х лет владения).

Ктстати, в составе фонда 194 компании, вместо 200 как у индекса-ориентира.

Это можно увидеть в информации об FXDM на сайте Finex:

https://cdn.finex-etf.ru/documents/FXDM/holding_info/RU/holdings_FXDM_EpTEQp9.pdf

В телеграм-канале Finex заявляет что акции будут докуплены с повышением СЧА.

В принципе не критично — 200 или 194 акции. Судя по весу последних акций в списке — эти 6 недостающих компаний в сумме дают менее 1% веса.

Внутри еще налоги на дивиденды будут. Но на каждую страну свои.

Благодарю за статью!

Номинал то фонда вообще то рублевый, а не долларовый. Как я думаю от рублевой девальвации он будет страдать. Может я ошибаюсь.

Максим, изучали ли вопрос что там с налогом на дивиденды внутри фонда? или для каждой страны/компании внутри фонда он разный будет? Ирландская прописка Финэкс как-то этот вопрос решает (уменьшает налог на дивы)?

Пока не знаю. Там получается сборная солянка по налогам получется.

Когда раньше обращались фонды на отдельные страны — финекс публиковал ставку налога внутри каждого своего ETF:

Япония — 15%

Австралия — 0%

Англия — 0%

Германия 15/26,3%

Будем надеятся, что вскоре будет предоставлена инфа по средней ставке налога внутри FXDM

Как видите две страны из состава фонда точно имеют нулевую ставку налога.

Здравствуйте. А если есть статус квал инвестора, не выгоднее ли купить иностранные аналоги? Спасибо за статью.

У иностранцев нет льготы на долгосрочное владение. При продаже вы можете попасть на ОЧЕНЬ БОЛЬШИЕ НАЛОГИ (особенно с учетом валютной переоценки).

Нужно считать в зависимости от ваших условий. Я «баловался расчетами» в некоторых статьях: здесь и здесь.