Я изначально рассматривал в качестве составляющих своего долгосрочного портфеля только индексные фонды. И только на широкий рынок. Почему? Мое решение было чисто интуитивным. Можно сказать на бытовом уровне (плюс немного логики).

Расскажу про свои доводы и приведу результаты исследования про выгодность покупки модных ETF (или БПИФ).

Причины моей "нелюбви" к другим фондам

Вкратце, почему я был против ETF (или БПИФ) на отдельные отрасли (сюда же можно отнести тематические и специализированные фонды).

Любая отрасль, какой бы многообещающей и прибыльной она не была, не может постоянно давать повышенную доходность на протяжении бесконечного периода времени. Это невозможно. Иначе все инвесторы (ну или почти все) вложили бы туда деньги, наплевав на остальные варианты. Действительно зачем инвестировать деньги куда-то с меньшей доходностью, если здесь можно зарабатывать немного больше денег (при том же уровне риска). По этой логике все мы были бы уже миллионерами. Или чуточку богаче.

Но ничто не вечно и со временем обязательно произойдет смена лидера. Только когда это случится - неизвестно. Можно сказать в любой момент времени. И этот момент угадать почти невозможно. Да и нужно ли?

Моя логика при выборе стратегии была следующая.

Если постоянно происходит смена лидеров, то какой смысл пытаться угадывать будущее. Шансы попасть точно в цель - небольшие. Поэтому целесообразно инвестировать в акции через широкие индексные фонды.

Именно поэтому мне неинтересны были новомодные темы. Я равнодушно относился к различным факторным и отраслевым фондам, периодически появляющимся на российском рынке. ETF на блокчейн, кибербезопасность, видеоигры, полупроводники, космические и биологические технологии, ESG и зеленая экономика, IPO.

Один Тинькофф наклепал с десяток фондов со стратегиями на любой вкус. Только вот насколько они эффективны? Ради интереса посмотрите как вели себя эти фонды после запуска - вы очень удивитесь. Историческая доходность (до запуска фонда) и реальная (после запуска) могут очень сильно отличаться.

Исследование про отраслевые и прочие ETF

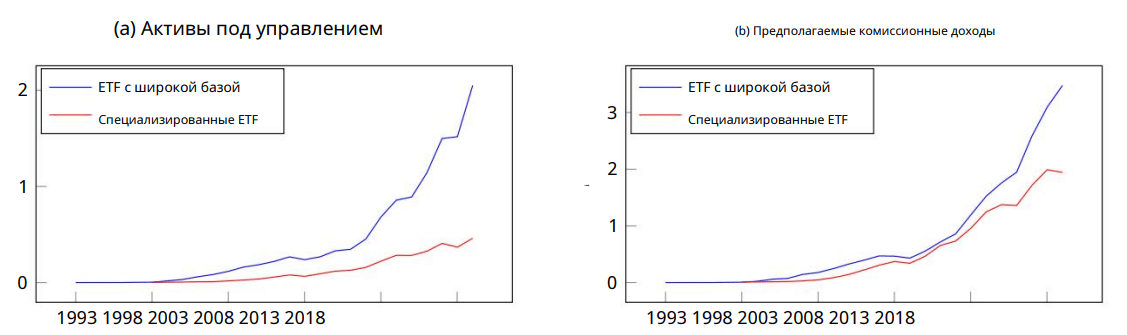

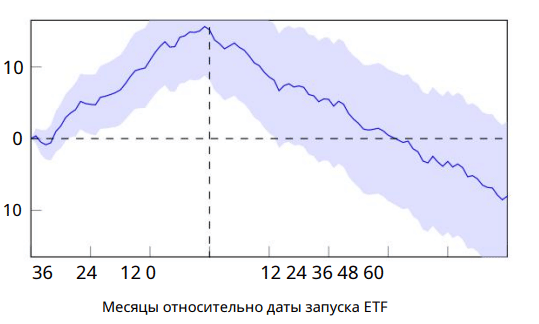

Мне попалась исследование (на 80 страницах), которое статистически подтверждает, что мой выбор был правильным. Авторы исследовали рынок американских ETF за период с 1993 по 2019 года.

Расскажу основные мысли и выводы.

ETF - начало.

Первые ETF в основном были ориентированы на широко диверсифицированные индексы. При этом обладали низкими комиссиями. Что оставалось делать новым ETF? Основная ниша была занята. Зачем инвесторам еще один ETF на индекс S&P500, если на рынке уже были аналогичные фонды от крупнейших провайдеров с сотнями миллиардами привлеченных средств под управлением и минимальными комиссиями. Поэтому более поздние ETF стали выдумывать предлагать инвесторам тематические и отраслевые стратегии с более высокой перспективной доходностью.

Про комиссии.

За свою уникальность ребята хотели повышенную комиссию. Но это "мелочи", на которые инвестору не стоит обращать внимание. Ведь все высокие расходы за управление легко отобьются хорошей положительной альфой фонда. Или не отобьются?

В среднем тематические ETF имеют комиссии за управление в два раза выше обычных индексных фондов. На специализированные фонды приходится 18% от всей капитализации рынка ETF. Но доля собираемых денег составляет 36%.

Про риски.

Тематические ETF имеют большую волатильность. Что в принципе логично, так как они владеют меньшим количеством акций по сравнению с широкими фондами.

Начинающие инвесторы чаще инвестируют в специализированные фонды, чем их более опытные коллеги (к чему бы это?).

Специализированные ETF чаще подвержены оттоку капитала и закрытию, чем фонды на широкие рынки.

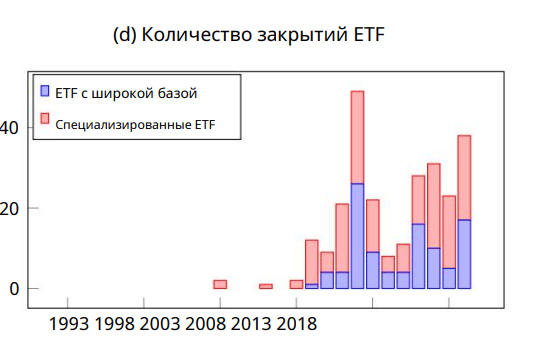

Самый главный вывод представлен на картинке ниже: Какую альфу в среднем приносят секторальные или тематические ETF по сравнению с широким рынком?

На графике:

- По горизонтали - месяцы до и после запуска фонда.

- По вертикали - альфа (опережение / отставание от рынка в процентах).

Часто фонды запускаются на пике популярности какой-нибудь темы или идеи. И как правило уже после произошедшего резкого роста (положительной альфы). Иначе как привлечь инвесторов, если стратегия не может похвастаться хорошей исторической доходностью. После это происходит откат и постепенное отставание от широкого рынка. Фонды от Кэти Вуд не дадут соврать.

Итог

Отраслевые, тематические и прочие специализированные фонды хорошо работают только на ограниченном промежутке времени. Дальше, по закону сохранения энергии, происходит возврат к среднему. Если фонд давал доходность выше рынка в прошлом, то с большей долей вероятности - в будущем он будет в аутсайдерах.

Удачных инвестиций!

Нередко читаю комментарии, где люди пишут, что Джон Богл был против ETF. Но на самом деле он был против того, что написал автор в данном материале. Он ничего не имел против пассивных etf с классической индексацией по капиталазии и с низкими комиссиями. Все другие етф он называл отступниками, которые пытаются под видом пассивновности обыгрывать рынки, то есть они те же самые активные фонды. В самом деле ведь, на рынке понапридумывали всякие разные и в большинстве своём необоснованные индексы, всякие способы репликации по типу смарт бета. Хуже того российские бпифы, которые начали в свои названия вставлять слово etf. Начинающему инвестору нужно быть очень осторожным

Здравствуйте, Максим.

Спасибо за новую интересную статью. По возможности сделайте пожалуйста обзор нового специализированного ПИФ от УК «Сбер Управление Активами» — Халяльные инвестиции. Жуть как интересно глянуть состав фонда )))

Загуглите SBHI. Посмотрите «Индекс МосБиржи Исламских инвестиций» (MXSHAR). В состав фонда как раз только халяль входит — всего 13 эмитентов, деятельность которых соответствует нормам шариата. Это почти то же самое, о чем говорится в данной статье. Узкий, жесткий отбор; тематическое инвестирование, о широком рынке речь не идет.