Когда тебе 25 не сильно задумываешься о будущей пенсии. В приоритете более "важные" дела: семья, путешествия, развлечения ... покупка квартиры. И вот когда до пенсии остается лет 20-25, начинают посещать мысли. А будет ли ЖИЗНЬ на пенсии? Или обычное выживание, на те крохи, которые (пока еще) выделяет государство.

А что будет в будущем? Возможно к выходу на заслуженный отдых, как таковые выплаты отменят (постепенно все идет к такому варианту). И что делать?

Остается самостоятельно копить на безбедную старость.

Варианты инвестирования в России

А куда вкладывать? Особенно, если у тебя нет никаких знаний и опыта. И права на ошибку тоже нет. Самостоятельно выбирать ценные бумаги? Может быть какие-то биржевые фонды (ПИФ или ETF). А что именно? Сколько? В каких пропорциях? Слишком много вопросов и неопределенностей. Все инвестиции сопряжены с риском. Риском потери накоплений. И как то не хочется потратить время (и деньги) в холостую.

Было бы наверное логичнее доверить деньги профессионалам. Специализирующихся на пенсионных накоплениях граждан. А что у нас есть России?

НПФ (негосударственные пенсионные фонды). Сомнительная перспектива. За последние несколько лет доходность подобных фондов оставляет желать лучшего. Я вот точно не понесу туда деньги. Причины? Пожалуйста.

Это и ограничение в доступных инструментах инвестирования - в основном консервативные облигации (значит сразу срезается возможность потенциально высокой прибыли).

Воровство пенсионных денег. Многие НПФ обанкротились, а владельцы благополучно живут за границей и проедают деньги пенсионеров.

Низкая эффективность. Вложения в сомнительные ценные бумаги. Либо с огромным риском и и такой же вероятностью банкротства эмитента. Или вообще с какой-то смешной доходностью. Средства вкладываются не в то, что будет выгодно клиенту. А в первую очередь выгодно самому фонду.

Комиссии за управление. НПФ берут свой процентик от стоимости активов. Плюс многие еще дополнительно взимают поборы за показанный доход. Типа полученная прибыль за "эффективное управление". Я не против вознаграждений. Но только за реальные (хорошие) результаты.

А что у НПФ? Заработали-не заработали - отстегните нам денежку пожалуйста. Шутим... Мы сами с вас все что надо удержим.

В итоге. Если брать "среднее по больнице" - реальная доходность НПФ даже не превышает ставки по безрисковым банковским вкладам. А значит вчистую проигрывает инфляции.

Реально накопить на достойную пенсию с помощью российских пенсионных фондов весьма и весьма затруднительно.

Что делать?

Обратим внимание на Запад. В частности США.

Куда вкладывают деньги будущие пенсионеры на Западе

Как накопить на достойную пенсию рядовому гражданину "загнивающего Запада"?

Одним из вариантов является покупка специальных пенсионных взаимных фондов. Они называются ...

Target Retirement Fund (TRF) - фонды с целевой датой выхода на пенсию.

TRF можно купить на бирже как обычные ценные бумаги (акции, облигации, ETF).

Расскажу на примере продуктов от Вангуард.

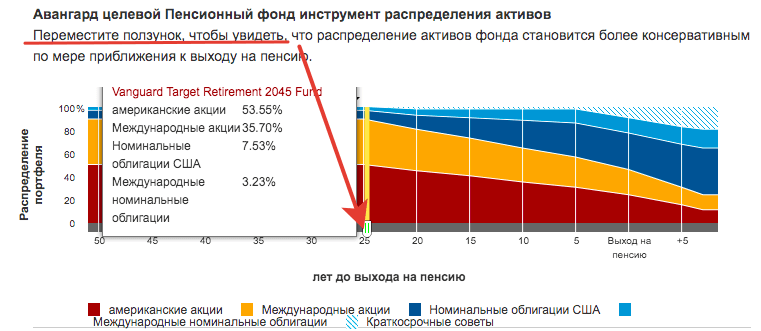

Провайдер предлагает линейку пенсионных продуктов: Vanguard Target Retirement Fund 40 (45 / 50 и так далее). Число означает планируемую дату выхода на пенсию.

Например. Vanguard Target Retirement 2045 Fund (тикер VTIVX) - подойдет людям, планирующим отойти от дел в 2045 году (плюс-минус 2 года).

Кстати, на дату написания статьи, объем привлеченных средств в этот фонд составлял 25 миллиардов долларов.

Будущему пенсионеру не нужно задумываться о правильности вложений, подбору бумаг и прочих нюансах. Все что от него требуется, выбрать нужный фонд (с целевой датой выхода на пенсию) и каждый месяц покупать новые акции TRF.

Стратегия накопления на пенсию

Что предлагает фонд своим инвесторам?

Широкий диверсифицированный портфель, охватывающий большинство рынков акций и облигаций по всему миру. Все это "заворачивается" в одну ценную бумагу.

В состав портфеля входят:

- Акции компаний США;

- Акции международных компаний (exUS);

- Облигации США;

- Международные облигации.

Для инвестиций в выше представленные активы, используются биржевые фонды (ETF) c минимальными комиссиями. Получаем всего 4 ETF в составе пенсионных накоплений.

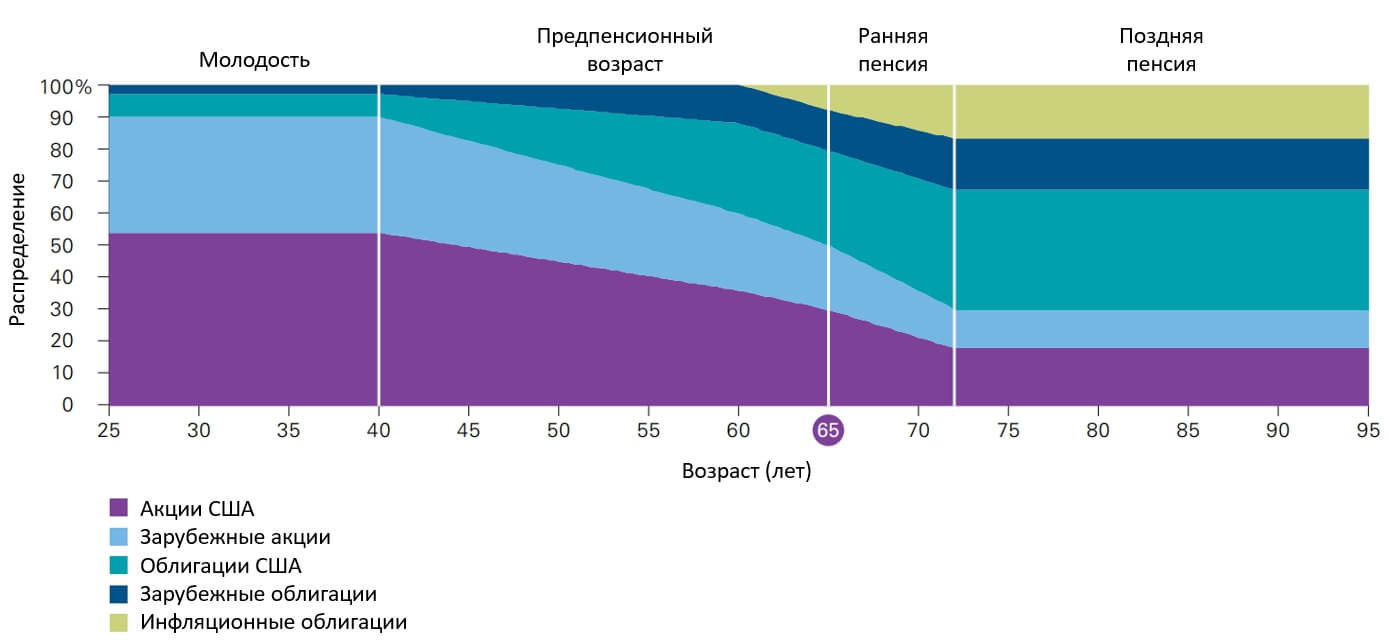

Учитывая длительный временной горизонт (25-30 лет до пенсии) изначально в портфеле сделан упор на акции. Как потенциально более доходные инструменты. И небольшой на облигации.

По мере приближения к пенсии (целевой дате) доля агрессивных вложений (акций) постепенно снижается. И повышается вес консервативных инструментов (облигаций).

Как это работает на примере Vanguard Target Retirement 2045 Fund? План выхода на пенсию в 65 лет.

На старте (до 40 лет) 90% вложены в акции. И 10% в облигации. Постепенно, с каждым годом меняется соотношение. В среднем доля акций уменьшается на 1,5-2% в год. И к 65 годам оно достигает значение 50/50 (акций / облигаций).

К 72 годам (в течение 7 лет после выхода на пенсию) доля акций в портфеле еще снижается до 30%. Оставшиеся средства распределяются по долговым бумагам с фиксированным доходом.

После 72 лет - структура и состав портфеля не меняются. Большая доля облигаций позволяет пенсионеру получать стабильный денежный поток. Оставшиеся акции позволяют сохранять доходность общего портфеля.

В чем плюсы ... и минусы

Простота и удобство для инвестора-пенсионера. Все манипуляции с портфелем - забота управляющих. Изменение состава портфеля (пропорции), регулярные ребалансировки. Покупка новых активов. Реинвестирование дивидендов. Забудьте про это все как страшный сон. Закинул деньги (купил фонды) и голова не болит, что делать дальше.

Низкие комиссии. Фонд берет 0,15% в год. За управление. В России просто за владение ETF с вас попросят в раз 5-10 больше. Если под прицел взять ПИФ с активным управлением, то годовую комиссию еще можно увеличить раза в 2-3.

Ок. Это слишком хорошо, чтобы быть правдой. Если ли какие-то подводные камни?

Естественно. Куда без них.

Минусы

Двойная комиссия. Пенсионный фонд включает в свой состав биржевые фонды. За которые тоже нужно платить. Это конечно косвенные издержки. Но они снижают общую доходность.

Второй момент - это то, что TRF созданы в основном для граждан США. И обладают дополнительно различными льготами по налогообложению. Для нерезидентов никаких плюшек нет. Дополнительно, хоть TRF и обращаются на бирже, доступ к ним дает не каждый брокер.

Третий пункт - это валютные риски. Все входящие в TRF фонды номинированы в долларах. И соответственно пенсионеры будут получать доход в валюте. Чем это чревато? При сильном укреплении рубля (взлетит так курс рубля раза в два))) маловероятно конечно. А вдруг) Ваш доход также просядет.

Хотя верное и обратное. При обесценивании национальной валюты, пенсии будет увеличиваться пропорционально.

Доходность пенсионного портфеля

Подобные продукты на рынке существуют десятилетиями. И обогатили не один миллион пенсионеров. Если средства привлекаются, значит это выгодно.

Итак, посмотрим каковы результаты фонда?

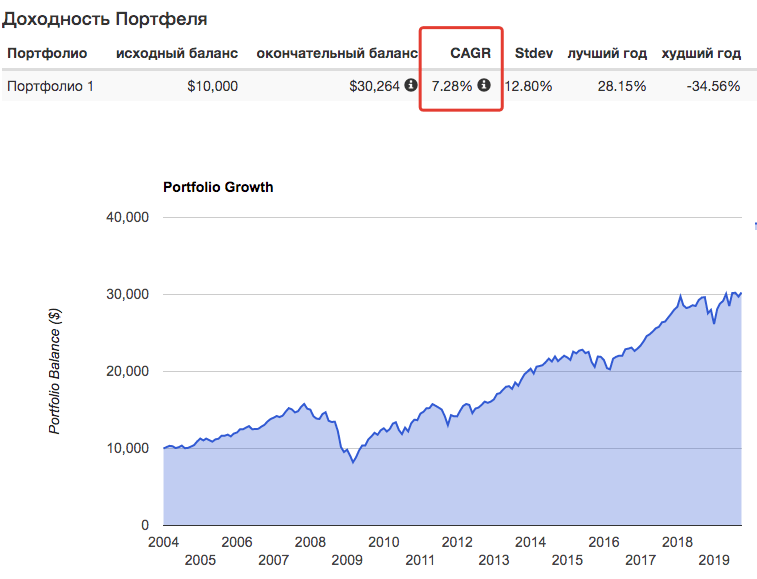

Начиная с января 2004 года среднегодовая доходность составляла 7,28%. В долларах США.

Учитывая среднюю инфляцию в стране на уровне 1,8% годовых, я считаю совсем неплохие результаты.

Пенсия в России - готовим сами

Ок. Если нет возможности инвестировать в подобные взаимные фонды. Что делать рядовому россиянину?

Взять на вооружение саму стратегию.

И соорудить нечто подобное самостоятельно. Купить через иностранного брокера (того же IB) ETF, входящие в состав взаимных фондов.

Выделить необходимые пропорции для покупки в портфель акций и облигаций.

И с каждым годом изменять веса в портфеле.

Проще это отслеживать в электронных таблицах (EXCEL и Google в помощь).

Составьте структуру портфеля с текущим распределением активом. И каждый год меняйте процентовку.

Как меняется состав и изменение пропорций активов с течением времени, можно подсмотреть на сайте Вангуард.

Какие ETF можно включить в пенсионный портфель?

От провайдера Вангуард подойдут такие (с минимальными комиссиями):

- VTI (широкий индекс акций США) - комиссия 0,03%;

- VXUS (мировые акции без США) - комиссия - 0,09%;

- BND (облигации США с разными сроками погашения) - комиссия - 0,035%;

- BNDX - (международные облигации) - 0,09%.

А что делать если нет выхода на зарубежных брокеров?

Делаем портфель самостоятельно из подручных средств, доступных на российском рынке. В первую очередь из биржевых фондов (БПИФ и ETF). Актуальный список можно посмотреть на сайте Московской биржи. Лучше обратить внимание на фонды с минимальными комиссиями.

Здесь уже можно настроить состав пенсионного портфеля под российские реалии. Выделить большУЮ долю именно на отечественные ценные бумаги. При этом сохранив эталонное распределение между акциями и облигациями.

Например, брать за основу не американские бумаги, а российские фондовый рынок.

Пример построения такого портфеля

Долю акций и облигаций оставляем неизменной 90 на 10%.

Под облигации подойдут обычные рублевые и (или) валютные евробонды. Алгоритм выбора фонда облигаций описан здесь.

Под акции можно взять фонды ориентированные на широкий рынок акций РФ (как выбрать фонд на российские акции), при желании разбавить БПИФ на иностранные активы.

В итоге мы получаем портфель, составленный по иностранной пенсионной стратегии. Но с учетом фактора, что мы живем в России и на пенсии будет тратить рубли.

Минусы:

Кое-какие манипуляции нам нужно делать самостоятельно и постоянно (покупка в нужных пропорциях и отслеживание изменения состава с течением времени). Но по мне - это приятные хлопоты.

Высокие издержки фондов (входящих в портфель). Достигающих в среднем 0,5-1% в год.

Но взамен можно использовать налоговые льготы для резидентов РФ по полной. Это и льготы на ИИС. И освобождение от налогов при длительном владении (более 3-х лет). Которые в свою очередь нивелируют расходы по ETF.

Удачных пенсионных накоплений!

У VTI комиссия 0,03%

Ага. Спасибо. оЧеПятка )))

Отличная статья! благодарю, мне как раз 40 , есть над чем поразмыслить….

Выбор фондов конечно в РФ не высок, даже скудноват. Через IB инвестировать в штатах свои нюансы…. насколько надежен Finex или ITI? через 10 лет ведь и они могут исчезнуть с нашими деньгами (в России же живем) и ищи их в Ирландиях и Люксембургах…

Не понятно зачем при инвестировании у нас делать такой перекос в сторону Российских акций если все ETF продаются за рубли ?

Я лично опасаюсь больше 5% портфеля вкладывать в FXRL, тем более что он привязан к рублю. Автор сам же всегда рекомендовал диверсификацию по странам и активам. Наверно рост за год на 30% FXRL вселил такой неоправданный оптимизм в отчизну.

Так и не понял, на чем зарабатывают пенсионеры. Если облигации, то на купонах? Если акции, то на дивидендах или за счет роста акций, их реализации через какое-то время и направление полученного дохода на счета пенсионеров? Что именно формирует ежегодный доход пенсионера?

подскажите, пожалуйста, при достижении пенсионного возраста/при достижении поставленной цели (накопленной суммы) каким образом пенсионер получит дополнительный доход к пенсии? если фонды не выплачивают дивиденды, то нужно начинать продавать активы?

Как вариант да. Можно перед пенсией переложиться в дивидендные фонды (или отдельные бумаги). На самом деле вариантов может быть несколько.

Некоторые стратегии снятия денег на пенсии я ранее описывал — ссылка