У многих одна из главных целей инвестирования - формирование пенсионного капитала. Позволяющего достойно жить на пенсии. С накоплением и инвестициями все просто. Откладывай и вкладывай каждый месяц N-ю сумму. И через несколько лет (у кого-то десятилетий) сформируешь свой персональный пенсионный капитал. А что дальше? Как жить на эти деньги? Долго и счастливо.

Есть какие-нибудь стратегии, позволяющие правильно (или как-то системно) тратить капитал? Чтобы не получилось "случайно" проесть все деньги в течение нескольких лет.

Несколько популярных на Западе стратегий снятия капитала на пенсии.

Жизнь на дивиденды и купоны

Суть стратегии. Используем только поступающий денежный поток от дивидендов и (или) купонов по облигациям.

Плюсы.

Изъятия основного пенсионного капитала по факту не происходит. Вследствие чего, стоимость портфеля будет примерно оставаться на одном и том же уровне. И даже увеличиваться.

Подходит для долгожителей. Кто не планирует умирать через 10-20-30 лет после выхода на пенсию. А жить вечно. ))) Либо что-то оставить после себя наследникам (детям, внукам).

Как правило, дивидендные компании стараются каждый год увеличивать размер дивидендов. Хотя бы на уровне инфляции. В среднем, на длительных интервалах - рост дивидендов превосходит инфляцию. А это значит, теоретически с каждым годом можно будет жить все лучше и лучше. )))

Минусы.

При упоре в пенсионном портфеле на облигации, стратегия чревата двумя возможными проблемами:

- уменьшение основного капитала;

- снижение денежного потока.

Источник проблем - ежегодная инфляция в стране.

Получаем купоны, тратим их (не реинвестируем). А основной капитал (тело облигаций) ежегодно будет понемногу обесцениваться.

Аналогично и с купонами. Особенно, если из размер зафиксирован на несколько лет вперед (или даже десятилетия). Получаем условно сегодня ежегодно по купонам по 50 тысяч ежемесячно. Такую же сумму будем получать, допустим через 10 лет. Но ... как вы понимаете - это будут две очень большие разница. В плане покупательной способности.

Какое может быть решение?

Разбавить пропорции портфеля дивидендными акциями. Для нивелирования инфляционных потерь.

Либо включить в свой пенсионных портфель индексируемые облигации (с защитой от инфляции).

Риск снижения денежных потоков будущем.

Для акций помогает широкая диверсификация. Несколько десятков акций с устойчивой дивидендной историей. В этом случае лучше свой выбор остановить на биржевых фондах.

Но российский биржевые фонды (ETF / БПИФ) для этих целей использовать не получится. Дивиденды и купоны реинвестируются внутри фонда. Поэтому смотрим на западные площадки. Можно найти десятки ETF, специально заточенных именно под дивиденды. В состав входят компании, выплачивающие и регулярно повышающие дивиденды. На протяжении 5, 10, 25 и даже 50 лет (дивидендные аристократы). Мечта инвестора-пенсионера.

Еще один недостаток стратегии - для осуществления жизни на денежный доход может потребоваться более значительный капитал. Чем при использовании других пенсионных стратегий.

Правило 4%

Суть стратегии. Снимаем ежегодно 4% от капитала на жизнь. И каждый год увеличиваем суммы снятия на величину инфляции.

Как это работает на примере.

Вы накопили к выходу на пенсию 10 миллионов рублей.

В первый год можете потратить 400 тысяч (4% от 10 млн.). За этот период инфляция в стране составила 5%.

В следующем году снимаем на 5% больше или дополнительно 20 тысяч (5% от 400 000).

Итого во второй год живем на 420 тысяч.

Почему именно 4 процента?

Инвестиции на фондовом рынке дает прибыль. Часть этой доходности будет уходить на обеспечение вашей жизни (4%). Вторая часть на компенсацию инфляции. В итоге реальная доходность портфеля (после вычета инфляции и изъятия 4%) будет находится на околонулевом уровне.

Исследования на разных рынках и периодах показали, что снятие 4% сохраняет покупательную способность портфеля длительный период времени.

Плюсы

Стратегия позволяет получать стабильный денежный поток. Ежегодно проиндексированный на уровень инфляции.

Минусы

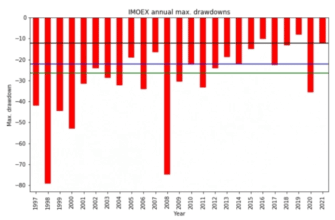

Слабое место стратегии - затянувшиеся кризисы, рецессии и обвала на фондовом рынке. В этом случае, для обеспечения жизни придется продавать активы с большим дисконтом. И за этот период проесть значительную часть капитала.

Пример.

Капитал 10 млн. рублей.

В первый год пенсионер снял свои законные 4% или 400 тысяч.

В следующем году, с учетом инфляции ему нужно 420 тысяч.

Но вот рынок (а вместе с ним и портфель) упал на 30%. И капитал пенсионера сжался до 7 млн.

Тогда необходимая сумма для жизни составит уже не 4%, а ... 6% от текущего капитала.

Пара-тройка таких неудачных периодов и вы проели процентов 20% портфеля.(((

Снятие фиксированной суммы

Суть стратегии. Пенсионер снимает одинаковые суммы на протяжении одинакового периода (3-5 лет). В конце срока размер пересматривается на уровень накопленной инфляции.

Плюс только один - простота использования.

Минусы.

Работает только в странах с низкой инфляцией. Когда за несколько лет цены меняются незначительно. В России такой фокус не прокатит.

Не защищает от резких скачков цен. Которые в нашей стране происходят с завидной регулярностью.

Фиксированный процент

Напоминает правило 4%. Главное отличие - это снятие фиксированного процента от текущего размера капитала.

Пример.

Снова капитал 10 млн. Фиксированный процент снятия для себя установили - 5%.

В первый год снимаем 500 тысяч.

За это время портфель (с учетом изъятия полмиллиона) подрос до 11 миллионов. Значит можно безболезненно потратить 550 тысяч (5% от 11 млн.).

Плюсы. Фиксированный процент строго контролирует суммы изъятия капитала. При падении рынка (и уменьшении капитала) - вы будете снимать меньше денег. Это дает гарантию, что в случае затянувшегося кризиса вы не проедите портфель.

Недостатки. Денежный доход будет непредсказуем. Может получится (а скорее всего так оно и будет) в один год будет купаться в деньгах, в другой - сосать лапу. В некоторых случаях (при серьезных просадках на рынке) суммы изъятия может даже не хватать на текущие потребности.

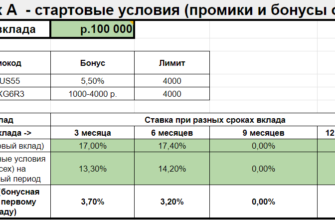

Подушка безопасности

Суть стратегии. Часть капитала (обычно это 20%) размещаете в надежных, ликвидных инструментах. С низкой волатильностью. Это могут быть банковские вклады, короткие облигации, фонды денежного рынка.

Живете, используя только эту подушку безопасности. Остальные деньги держите в более доходных, но и более рискованных инструментах (акции, длинные облигации и прочие активы). Периодически пополняете свою кубышку от поступивших дивидендов или купонов. Иногда от продажи части основного капитала.

Главная идея - вы не будете зависеть от текущих ситуаций на фондовых рынках. Кризис, обвалы, рецессии, паника на биржах - вам все равно. У вас есть запас прочности в виде кубышки на несколько лет вперед. Нет необходимости продавать активы из основного портфеля по низким ценам.

Когда все успокоится и рынки будут расти, быстро сможете восполнить капитал до нужного уровня. Продавая активы по выросшим ценам.

Главный недостаток. Во время бычьих трендов (рост фондового рынка) будете недополучать часть потенциальной прибыли. Активы, находящиеся в кубышке, имеют меньший потенциал роста. С доходностью около инфляции.

Резюмируя

Главная цель, к которой должен стремиться каждый пенсионер-рантье - жить только на реальную доходность портфеля. Забирая себе только уровень дохода сверх инфляции. В этом случае, пенсионный капитал обеспечит достойную старость на многие десятилетия.

Удачных инвестиций и сытой жизни на пенсии!

Надеюсь рынок etf будет расширятся для покупки на московский бирже

Согласна. Возможно, какой нибудь из не западных банков предложит новый ETF по дивидентным акциям, с выплатами. Столько аналогов S&P и прочих. А ведь люди вкладывались бы…

А что если продать активы и купить облигации разного срока «лесенкой», тратя вся вернувшиеся деньги?

В статье это написано — инфляция

Если портфель (долгосрочного инвестора -пенсионера) составлен по правилам asset allocations, то в нём присутствуют и купоны, и дивиденды, и рост/падение акций, и подушка безопасности. И вопрос, что тратить в каждый конкретный момент будет не столь однозначен. Какая из Ваших стратегий больше подходит в таком случае?

Такой вопрос! Если снимать деньги по правилу 4%, не понятно, что делать с дивидендами и купонами, они входят в эти 4% ?

И еще, на Российском фондовом рынке дивидендный портфель, ну пусть даже 6% возьмем, почему нельзя взять с дивидендов 4%, остальное реинвестировать?

Заранее извините, нигде не могу найти ответы на эти вопросы

4% от капитала это тоже самое, что и снятие дивидендов и купонов. ВЫ можете снимать и тратить дивы (если у вас акции) или продавать часть бумаг (как в случае с eTF). Главный принцип не превышать 4%. Остальное идет на реинвестиции.

Допустим есть у меня 10 млн. Я решил жить на 4% с этого капитала. В течение года мне нужно будет изъять из него 400 тысяч.

Дивидендами мне пришло 500K. 400 трачу — остальные 100K реинвестирую.

Если через год (вдруг так произошло) все дивы отменили, но акции выросли например на 10% (получается на 1 миллион). Я могу со спокойной совестью продать часть бумаг опять же на 400 тысяч. А оставшиеся 600 тысяч пусть остаются в порфтеле.