На своем примере покажу логику отбора облигационных фондов в долгосрочный портфель. Что, как, зачем и почему в статье.

Постановка целей

Перед отбором облигаций в портфель (не буду каждый раз писать облигационные фонды) для себя нужно ответить на вопрос (ы):

- А зачем мне в портфеле нужны облигации?

- Какие цели я преследую, добавляя долговые бумаги?

А то некоторые покупают облигации в свои портфели бездумно. Типа все добавляют, а чем я хуже. Включить облигации в портфель дело нехитрое. Они должны быть в рамках вашей стратегии.

Я вижу две главные причины держать долговые бумаги в портфеле:

- Диверсификация, снижение риска, волатильности, просадок портфеля - это все слова синонимы. Смысл один.

- В моменты кризисов и просадок перекладываться из облигаций в подешевевшие акции (на всю котлету или на часть, сохраняя требуемые пропорции портфеля).

Определившись с ответами и смыслом владения облигациями, остается только определить: на какие фонды обратить внимание?

Предварительный отсев

На Мосбирже обращается несколько десятков облигационных фондов. И чуть ли не каждый месяц появляются новые. Для начала можно сузить список кандидатов.

ВДО

Из кандидатов можно исключить высокодоходные облигации (ВДО). Причем как российские, так и иностранные.

Причины? Извольте.

Название высокодоходные, еще не означает, что инвестор будет получать более высокую ставку доходности. Недаром же второе название ВДО - это мусорные облигации. Часть эмитентов за время жизни ВДО обязательно объявят дефолт по своим обязательствам, что собственно снижает (иногда очень сильно) общий результат инвестиций. И итоговая доходность получается не сильно выше (а зачастую и ниже) вложений в государственные или надежные корпоративные облигации.

Когда в экономике страны все стабильно, ВДО могут показывать хорошие результаты, исправно выплачивать купоны. Но все меняется, когда наступает кризис. Во-первых, в разы вырастает вероятность дефолтов. Во-вторых, котировки ВДО (даже очень диверсифицированных фондов) падают не хуже рынка акций. Падение может составлять десятки процентов.

Где в этой схеме снижение риска портфеля или выгодное перекладывание из актива в актив в моменты просадок? Я этого не вижу. Поэтому ВДО сразу нет.

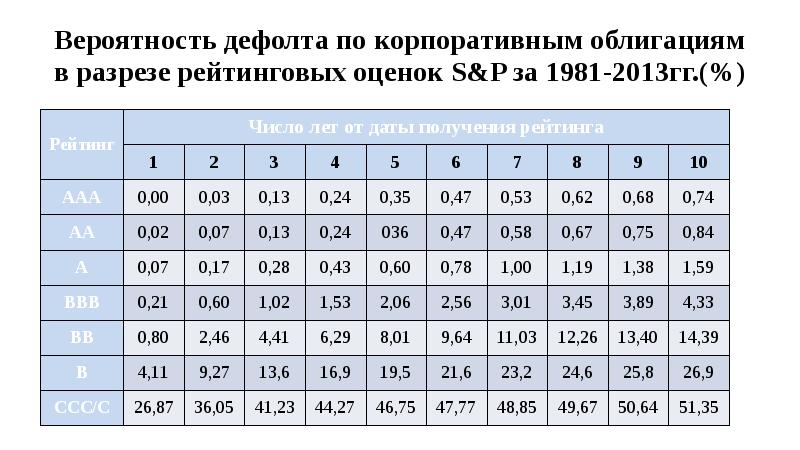

По данным от агентства S&P с 1981 по 2017 год вероятности дефолта в зависимости от рейтинга облигаций и срока владения распределялись так:

Напомню, мусорные облигации имеют рейтинг ниже уровня BBB. Сразу бросается в глаза резкое увеличение вероятности дефолта эмитента при длинных сроках владения бумагами. От "всего 4%" на годовом интервале до 26,9% на десятилетнем (для бумаг B класса).

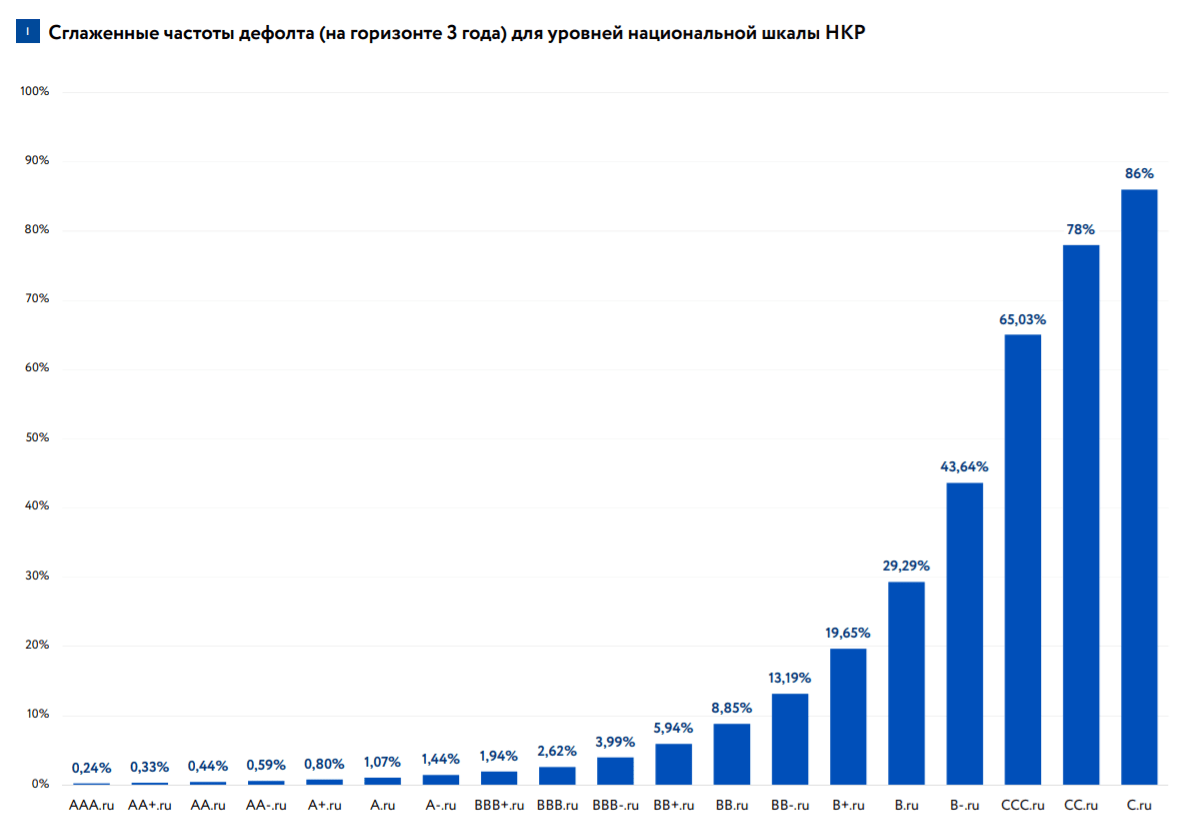

Есть относительно свежие данные по российскому рынку от агентства НКР.

Вероятность дефолта эмитента на трехлетнем интервале с рейтингом BB составляет 8,85%. А дальше растет практически по экспоненте: 20-30-60-86%. При этом вероятность дефолта надежных эмитентов AAA - A- не превышает 1,4%.

Длинные бумаги

В среднем в облигациях действует правило - чем больше срок до погашения, тем большую доходность дает облигация. Но не всегда. Одновременно с этим мы получаем повышенную волатильность. Длинные бумаги легко могут прыгать в цене на десятки процентов. И в кризис и в моменты изменения процентных ставок в стране.

Есть исследования, показывающие, что добавление длинных облигаций не дает дополнительной доходности по сравнению со среднесрочными, но увеличивает волатильность портфеля.

Иностранные фонды-матрешки

И да и нет.

Здесь нужно смотреть на текущие условия (комиссии, налоги и доходность фондов).

Что мне не нравится:

- Двойные комиссии. Мы платим и российскому фонду и иностранному ETF (в виде скрытых расходов).

- В надежных облигациях низкая, практически околонулевая доходность. Большая часть которой будет уходить на комиссии. А брать фонды с более высокой доходностью тоже нет смысла (кредитные риски ВДО).

- Налоги. Многие фонды никак не оптимизированы под налогообложение. Некоторые платят 30% налога на прибыль, другие ноль.

- Валютный риск.

По совокупности факторов, владение валютными фондами может дать нулевую прибыль и даже способно приносить убытки.

Объясню на пальцах: есть фонд AMIG на облигации надежных американских компаний. Покупка идет через иностранный ETF LQD. Текущая доходность к погашению 2,1% годовых. То есть, если мы сейчас купим фонд AMG, то сможем рассчитывать на доходность 2,1%? Почти. Нужно от этой цифры сминусовать все издержки.

Плата за управление фондом LQD - 0,14%, плата за управление AMIG - 0,69%, налог на купонный доход 30% - это будет около 0,63%. Итого у нас получились фиксированные расходы в 1,46% в год. На руки инвестору остается 0,6% годовой доходности. А мы еще не рассчитали возможный налог на прибыль и валютную переоценку, которая сразу загонит инвестора в минуса.

Почему нет? Ужасное сочетание потенциальная прибыль / издержки. В тех же акциях, при ожидаемой доходности рынка в 10-15% годовых, терять 1-2% в год на комиссиях и прочих расходах не так страшно. Львиная часть прибыли у тебя останется на руках. А в "неправильных фондах облигаций" терять на пустом месте половину прибыли (и даже больше) как по инвесторски.

Нет активным фондам

Я не против фондов с активным управлением. Хотя к ним тоже есть определенный ряд вопросов.

Мне не нравится в активных фондах неопределенность. По сути я завишу от управляющего и его стратегии, которая к тому же может меняться с течением времени. Сегодня работаем с короткими бумагами, завтра имеет смысл переключиться в длинные, как более доходные, вон облигации РосНано дают хороший купон, здесь отличная ВДО-шка, по которой дефолт маловероятен, а доходность просто отличная и т.д. и т.п.

Возможно такие фонды и показывают хорошие результаты. Но если рынок начинает валиться вниз, как поведет себе активный фонд? Будет падать вместе с ним или нет? Зависит от того, куда на данный момент управляющий вложил деньги. А это предсказать довольно трудно. Поэтому лучше исключить неопределенные факторы.

Дорогие фонды

Все что дороже 1% - можно сразу смело скидывать в топку. Без комментариев.

Что берем в портфель?

Основная идея - нам нужны облигации надежных эмитентов со средней или короткой датой погашения (дюрация до 3-х лет).

Из надежных - это в первую очередь государственные бумаги. Фонды состоящие из ОФЗ. Либо корпоративные облигации инвестиционного рейтинга (не ниже BB).

В зависимости от стратегии:

- Если вы на просадке рынка акций рассчитываете сливать все облигации (или их большую часть), то выбор однозначно нужно делать на короткие бумаги (с коротким сроком погашения 1-3 года). Доходность которую будут приносить фонды, будет скорее всего просто приятным бонусом. Нам важно сохранить капитал для будущих покупок.

- Если рассматривать долгосрочный портфель, в котором всегда должна быть определенная доля облигаций, то можно расширить арсенал до фондов с дюрацией до 5 дет. Это даст небольшую прибавку к доходности, без существенного увеличения волатильности.

Как вариант можно комбинировать: держать несколько фондов с короткой и средней дюрацией. В моменты обвала в первую очередь продавать короткие бумаги, затем по мере восстановления котировок длинных облигаций продавать их.

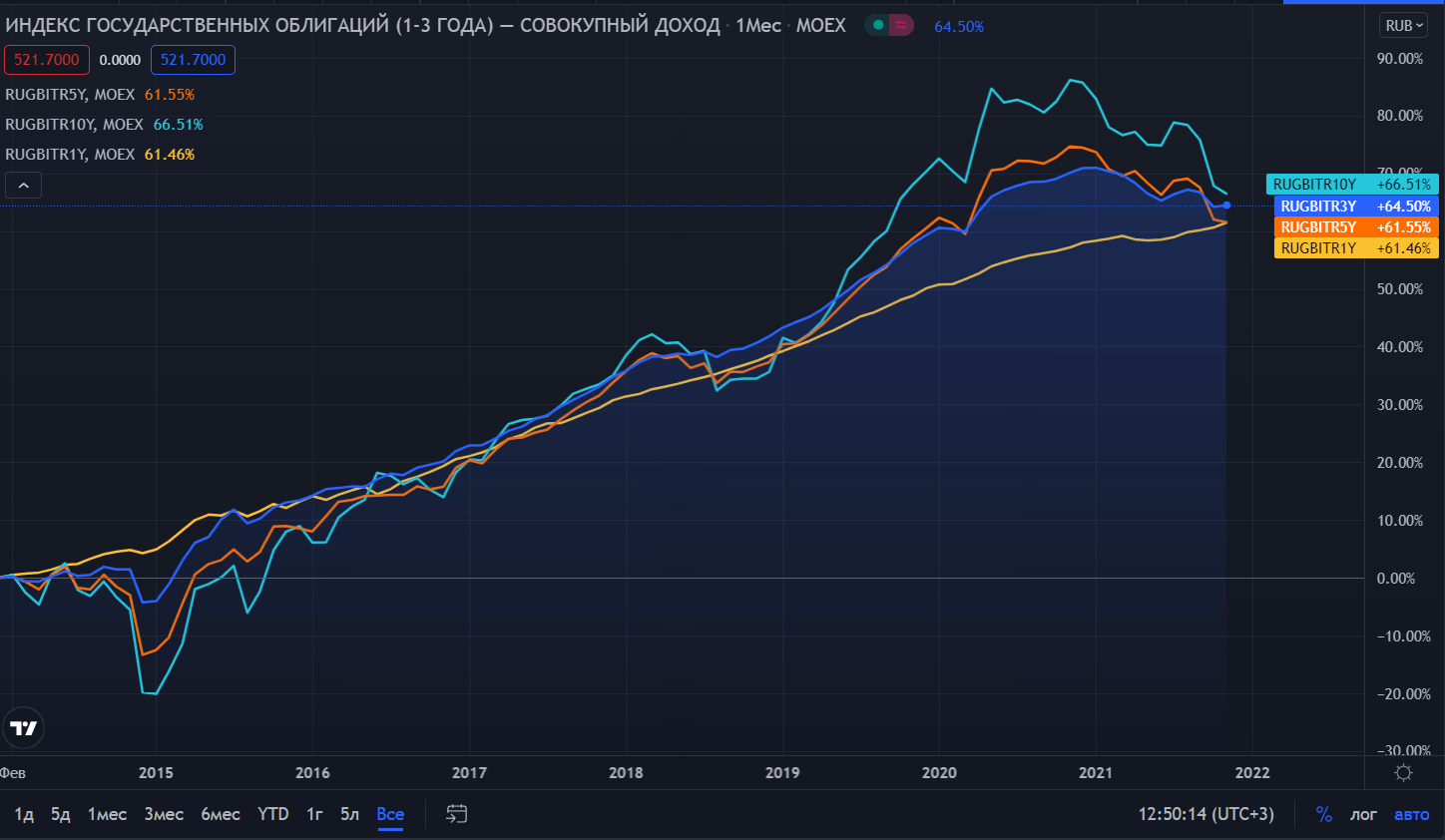

Для понимания,приведу график как зависит доходность и волатильность от дюрации облигаций.

На графике российские индексы ОФЗ полной доходности с разной дюрацией с 2014 года:

- RUGBITR1Y - до года;

- RUGBITR3Y - до 3 лет;

- RUGBITR5Y - до 5 лет;

- RUGBITR10Y 0 от 5 до 10 лет.

Обратите внимание, на почти 8-ми летнем интервале все они принесли примерно одну и ту же доходность. Но риски (волатильность) у более коротких бумаг были существенны ниже.

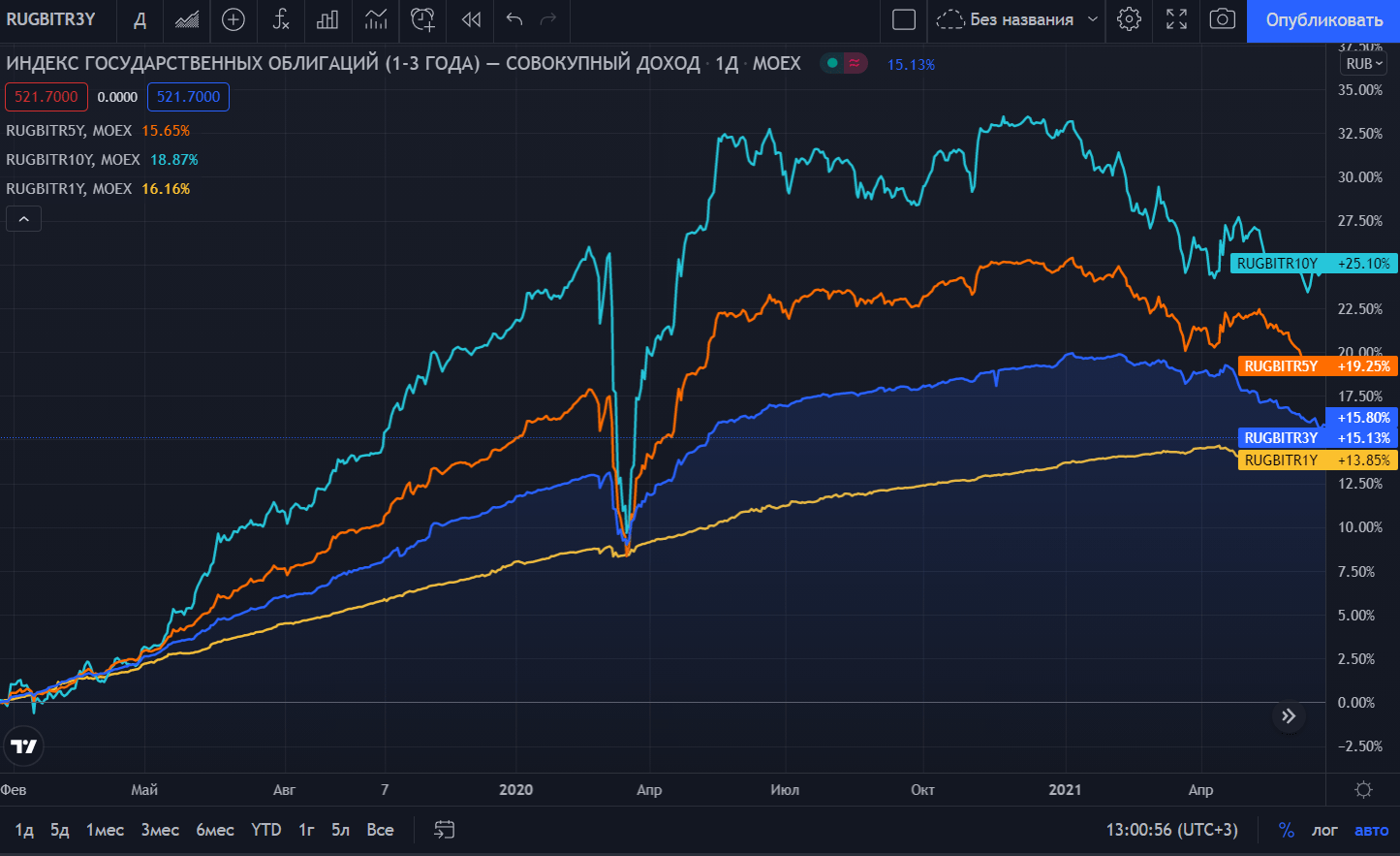

Это хорошо наблюдалось в мартовскую просадку 2020 года. Десятилетние ОФЗ падали на 15%, пятилетние на 8%, трехлетние всего на 3%, ну а коротыши (до года) даже и не заметили неприятностей на рынке.

Какие фонды подходят под наши условия?

Как не странно, на Московской бирже на текущий момент всего три фонда на ОФЗ.

| Наименование | Краткое описание | Комиссия, % |

| Сбербанк - Индекс МосБиржи государственных облигаций - SBGB | Все выпуски государственных облигации федерального займа РФ (ОФЗ). Средняя дюрация фонда - 5 лет. | 0,8 |

| РЕГИОН – Индекс МосБиржи государственных облигаций (1-3 года) - SUGB | Государственные облигации (ОФЗ) с дюрацией 1-3 года. | 0,8 |

| БСПБ - ОФЗ 1000 - SPBF | В составе ОФЗ с дюрацией 3 года (1000 дней). | 0,9 |

Сбер, несмотря на то, что он Сбер, я бы не стал брать сразу. Внутри фонда сборная солянка ОФЗ разных выпусков: от годовых до 15-20 летних бумаг. А как ведут себя длинные облигации в кризис мы видели на графиках выше.

Вторые два фонда подходят под условия, но .... слишком мелкие фонды, ликвидность в стакане даже сейчас в спокойное время очень низкая. Всего по 2-3 заявки в обе стороны (не считая маркет-мейкера). Спред в стакане в 0,5 - 0,6% (для понимания у Сбера 0,1%). В "день великого кипиша", желающих продать наверное вообще не будет, маркет-мейкер расширит стакан до неприличия. Мне такое счастье точно не надо. Я бы хотел не испытывать проблем с реализацией облигаций, а для этого нужна хорошая ликвидность.

Тогда обращаем внимание на корпоративные бумаги. Что у нас есть подходящего под наши цели? И как не странно, выбор опять невелик. Одни бумаги неликвидные, другие дорогие (с минимальным лотом в 50 тысяч рублей), третьи с активным управлением или непонятной стратегией.

В итоге я остановился на двух фондах:

| Наименование | Тикер | Краткое описание | Комиссия |

| ВТБ – Российские корпоративные облигации смарт бета | OBLG (ранее VTBB) | Корпоративные облигации РФ с дюрацией 2-3 года. | 0,71 |

| Сбербанк - Индекс МосБиржи рублевых корпоративных облигаций | SBRB | Облигации компаний РФ с дюрацией 1-3 года | 0,8 |

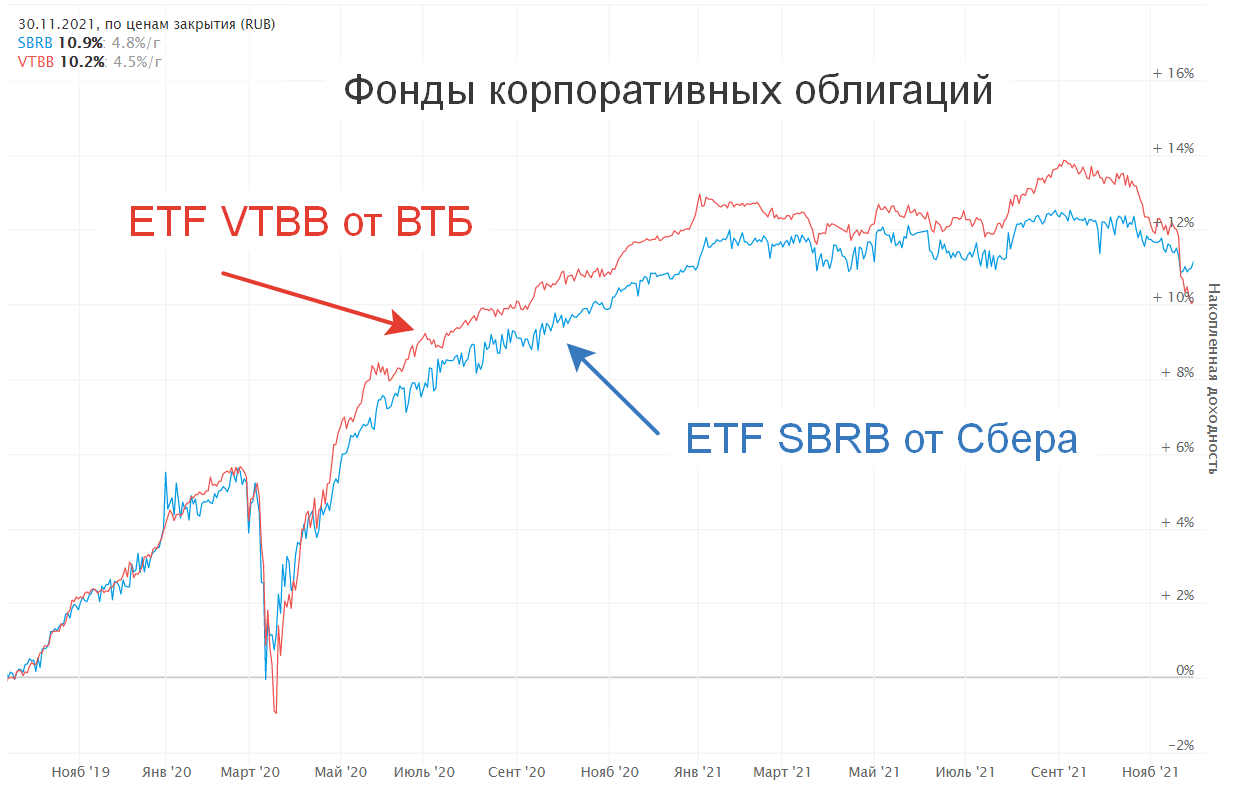

В принципе оба фонда достаточно большие и ликвидные. Стратегии (как и дюрация) плюс-минус похожие. Даже графики доходности ведут себя приблизительно одинаково. В последний кризис (март 2020) припадали примерно на один и тот же уровень (6,2% против 5,3%). Можно брать в портфель любой из них.

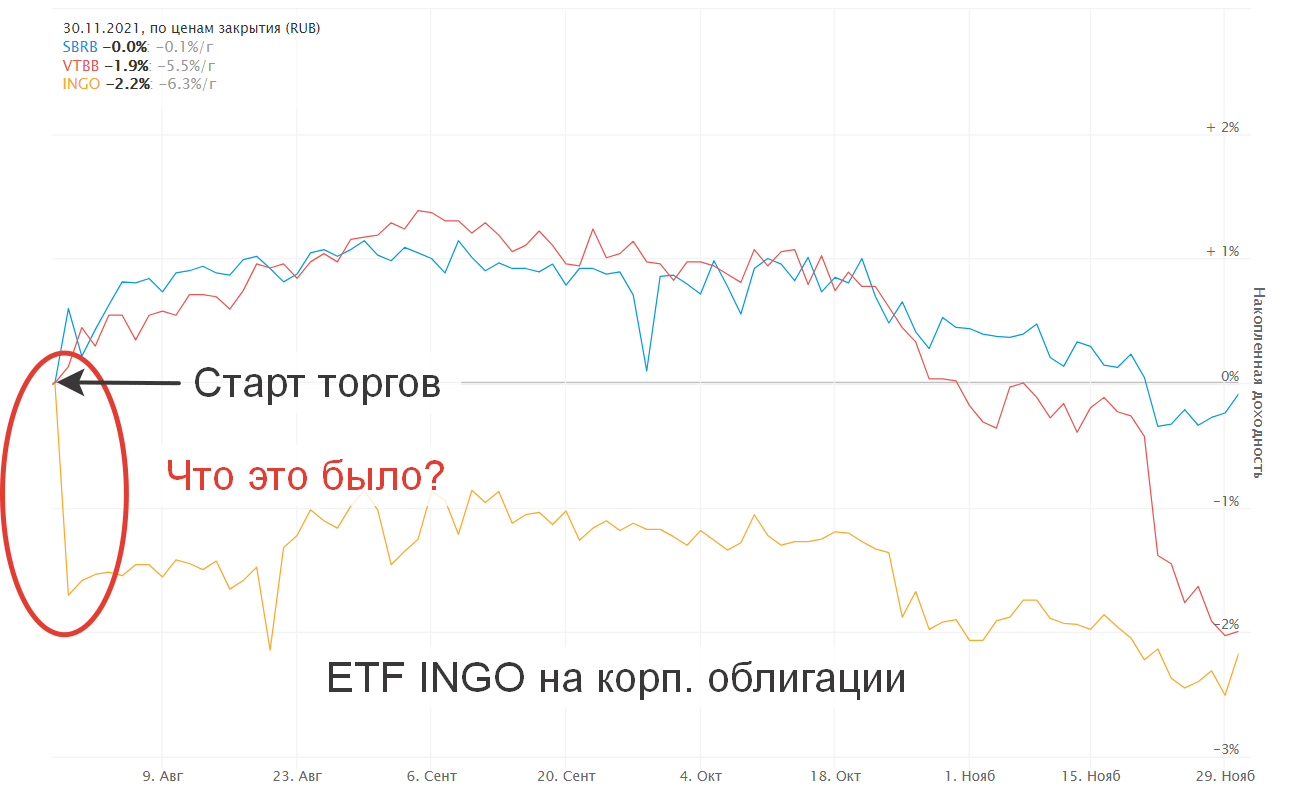

Еще можно присмотреться к фонду "Ингосстрах российские корпоративные облигации высокого качества (рейтинг BBB) c дюрацией 1-3 года (INGO)". Фонд подкупает комиссией всего в 0,4%. Но БПИФ пока новый (стартанул в августе 2021). Да и на старте что-то пошло не так, глядя на график (ниже) видим провал сразу на 2%. Возможно в будущем все устаканится. И можно будет рассмотреть товарища как более выгодную альтернативу двум вышеперечисленным фондам.

Подводим итоги

SBRB от Сбера и OBLG (ex VTBB) от ВТБ на короткие корпоративные бумаги - неплохие кандидаты для включения в портфель.

Как я говорил выше, при желании портфель можно дополнить Сберовскими БПИФ на ОФЗ - SBGB. Сделав микс из фондов с разной дюрацией. Ну а дальше к примеру коротышей сразу скидывать при просадке рынка, а SBGB придерживать до лучших времен.

Удачных инвестиций!

В следующей статье будем выбирать валютные фонды облигаций.

Полезные ссылки по составлению портфеля:

- Выбираем фонды на российские акции

- Выбираем ETF на американские акции

- Ищем выгодные фонды на развитые рынки

- Про выбор ETF на золото

- Выбираем ETF на развивающиеся страны

- Как составить инвестиционный портфель из фондов акций

- Отдельные облигации против фондов облигаций

- Сколько облигаций должно быть в портфеле?

- Алгоритм выбора фондов облигаций (текущая статья)

- Выбираем валютные фонды облигаций

- Золото в инвестиционном порфтеле - факторы За и Против.

а как же FXRU?

Это же еврооблигации, а не рублевые

В острый период коронакризиса ОФЗ падали куда больше корпоративных бумаг. Парадокс? Отнюдь — в ОФЗ всегда есть ликвидность, а в корпоратах — не всегда и в марте 2020 года стаканы опустели и желающих купить там просто не было — в итоге, те, кто держал деньги в корпоратах не смогли их продать и прикупить акции на дне. Так что, в этом плане точно лучше ОФЗ пусть даже ценой потери доходности.

P.S. Я что-то слышал, что VTBB (и кажется INGO) держали большие пакеты в Роснано (кстати с отличным рейтингом), возможно с этим связаны последние колебания

Купил я в начале 2021 года фонд облигаций VTBB по 121,8 руб. (точнее по 1218 руб. еще до сплита). Через три месяца, в конце марта 2021 года переплевался на этот фонд и продал его в убыток по 121,19 руб. (убыток -0,5%). Если бы держал дальше, то максимум фонд показывал в начале сентября 2021 года, 123 рубля. То есть мой доход за 9 месяцев составил бы всего 0,985%. Если бы я продолжал держать этот фонд и поныне, то при сегодняшней цене 119,52 руб, мой убыток за 11 месяцев составил бы 1,9%.

Уж лучше держать деньги в облигациях до погашения или тупо на вкладе.

Так ставка ЦБ растет вот и доходность нивелируется

Дмитрий, вы же должны понимать, что плохая доходность в данном случае связана не с этим фондом. И неблагоприятный период для облигаций уже заканчивается.

А не выгоднее будет самому отбирать облигации с постоянным/фиксированным купоном, ОФЗ или корпоративные с купоном 8,5-9-5 %? И держать их до погашения. На ИСС типа Б и налог с купоном платить не придётся.

А если выбирать именно фонды, то полностью с Вами согласен.

А зачем брать фонды на ОФЗ, если можно просто взять ОФЗ в портфель? ОФЗ в любом случае надежны, не надо охватывать все рынок в сотни наименований и стоят 1к рублей, тут нет такого преимущества у фондов как в акциях. Мб фонд не платит налог с купонов, но зато берет свой % за управление.

А с VTBB вообще не понятно, я так понимаю, он не платит купоны на руки, а аккумулирует их внутри себя, но доходность за год у него минус 1%. В то время как ОФЗ закроется по номиналу и заплатит тебе свои купоны.

P.S. А на каких ресурсах вы смотрите графики?

Я думаю, что отказываться от ВДО не стоит, просто надо на них выделить небольшую часть портфеля, и самих облигаций набирать очень большое количество. Я не знаю, есть ли фонды с большой диверсификацией по ВДО, а самому набирать риск большой, хотя, если доля одной облигации составляет доли процента, то возможно и ничего. Я держу ВДО, сейчас по ним идет просадка, но и ОФЗ тоже некоторые упали на 10-15%. Единственное, продавать их надо задолго до погашения. Фонды, которые работают по этому принципу, думаю заслуживают внимания

Добрый день

Если я не ошибаюсь, раньше вы были сторонником портфеля из отдельных облигаций. И доводы к этому правильные:

1.легко собрать самому

2. Не надо платить комиссию фонду

3. В облигациях (в отличии от акций) мы все таки рассчитываем больше на купонную доходность, а именно её то мы и не видим когда Держим фонд. (кстати комментарий выше как раз про это)

Скажите, что повлияло на изменение Вашей точки зрения?

Я до сих пор не против отдельных бумаг. Сам держу и фонды и облигации. Просто у людей могут быть разные подходы к составлению портфеля. Здесь я показываю алгоритм отбора фондов.

Кстати, на данный момент владеть фондами выгоднее, чем отдельными бумагами. Мы экономим на налогах, которые фонды не платят. И эта экономия выше, чем плата за управление (в адекватных фондах).

Максим,а как насчет мнения что сейчас облигации очень сильно коррелируют с акциями, так что в случае шухера провалятся почти на то же дно, поэтому продать их для того чтобы докупить просевшие акции не получится. В-добавок доходность облигаций сейчас на минимумах. Может имеет смысл в качестве резерва для закупок на падении иметь накопительный счет, а не облигации? Он дает гарантировано 8% годовых (а с повышением ставки ЦБ и больше будет давать)

Большое спасибо за разбор! Было интересно почитать. Давно думаю добавить облигации в свой портфель, но вот их доходность меня сильно не радует. Я понимаю про балансировку портфеля и да, это важно, но все же… Вот есть у меня альфа-счет с доходностью 8% годовых. Да, на минимальный остаток, зато без танцев с бубном. А по облигациям такой доход найти сложнее, учитывая налог, — и опять же затраченное на выбор время. Про фонды облигаций вообще молчу. Хотя тут может дело ещё в сумме вложений, а не копейки, которыми я оперирую.

Сейчас не понимаю смысла в облигациях, когда накопительные счета есть под 8-10%. FXRU купил год назад. Весь год в минусе из-за падения доллара. Тупо, как будто доллары купил. Фонд Ликвидность уже бы дал неплохой плюс

Перефразирую первый вопрос (от Саши). В связи с чем не рассмотрен FXRB? Это явно не плохой вариант вложения именно в рублевые облигации

Мне не нравится, что он сильно подсаживается к кризисы. Размер падения раза в два глубже, чем у ВТБшного или Сберовского фонда.

Посмотрите поведение FXRB в 2014 году — падение на 40%!!! Слишком уж волатильный фонд. В качестве длительного владения возможно он подойдет (с оговорками), но как временное размещение денег «до лучших времен» я бы выбрал что-то другое.

Да, но обратите внимание на его доходность к погашению 11,22% судя по данным на сайте. Это валютная до 2,7 плюс где-то 8,5% доходность по в валютному СВОПу.

На самом деле инструмент хитрый. Может нему фиксируется трехлетняя дюрация только на долларовую ставку, а СВОПовая составляющая это биржевая стоимость однодневного свопа, как я понимаю.

Возможно своп и влияет так сильно на волатильность. С ним в 2014 году как раз черти что творилось, мой банк вообще не смог пролонгировать позицию по нему. Но такое будет происходить не во все кризисы.

FXIP?

«Либо корпоративные облигации инвестиционного рейтинга (не ниже BB)». Инвестиционный рейтинг заканчивается на ВВВ. Поэтому правильно было бы написать не ниже ВВВ.

Комиссия SBRB 0,82%.

Спасибо вам за статьи. Очень полезная информация.

Почему VTBM пропустили ? Отличный фонд. В кризис не падает. Доходность даже выше, чем у предложенных фондов.