На Московской бирже торгуется полтора десятка фондов (ETF и БПИФ) на российские акции. Какой фонд выбрать инвестору? На что обратить внимание? И какие они - критерии отбора лучшего фонда? А может не стоит переплачивать, отдавая ежегодную комиссию за управление фондом, а просто самостоятельно набрать себе в портфель отдельных акций?

Давайте разбираться.

Сразу скажу, что единственного верного решения по отбору фондов не существует. Я покажу алгоритм и свою логику выбора.

Кандидаты в партию или доступные фонды на российские акции

На текущий момент на Московской бирже имеем следующие фонды, инвестирующие в российские акции:

| Тикер / УК | Краткое описание | Комиссия |

| TMOS / Тинькофф | БПИФ инвестирует в акции крупных публичных компаний России. Целевым индексом является Индекс МосБиржи (IMOEX) | 0,79 |

| FXRL / Finex | Акции российских компаний входящие в индекс РТС | 0.9 |

| RUSE / ITI | Акции крупнейших компаний РФ | 0.65 |

| SBMX / СБЕР | Акции компаний России в индексе МосБиржи полной доходности брутто | 1 |

| EQMX (ex. VTBX) / ВТБ | Акции компаний России в индексе МосБиржи полной доходности брутто | 0,69 |

| SBRI / СБЕР | Акции компаний РФ с устойчивым развитием корпоративной и социальной культуры (ESG) | 1 |

| ESGR / РСХБ | Акции российских компаний с высоким рейтингом ESG | 1,55 |

| RCMX / Райффайзен | 15 самых ликвидных акций (голубые фишки) Московской биржи | 1 |

| AKME / АЛЬФА | Инвестирует в акции и депозитарные расписки российских компаний и использует стратегию активного управления | 1.91 |

| DIVD / Доходъ | Отбор акций со стабильными дивидендами и хорошими фундаментальными показателями | 0,99 |

| MKBD / МКБ | Отслеживает индекс дивидендных аристократов РФ (MDIVTR). Дивиденды реинвестирует. | 1 |

| GROD / Доходъ | Акции средних и малых компаний с высокими темпами роста выручки, прибыли и низкой волатильностью. | 0,99 |

| AMRE / АТОН | Фонд с активной стратегией. Инвестирует в акции крупнейших компаний и небольшую долю в компании второго-третьего эшелона | 0,95 |

| FMRU / ФИНАМ | Компании из индекса Мосбиржи с наибольшей дивидендной доходностью | 1.05 |

Как выбрать правильный фонд из такого многообразия? Казалось бы ответ очевиден - нужно сравнить комиссии и взять продукт с наименьшими издержками. Теоретически это правильно. Но я бы предварительно сравнил фонды и по другим параметрам (чтобы ненароком не исключить нужный нам фонд).

Рекомендую: Реальные комиссии ETF и БПИФ на Московской бирже

Активное или пассивное управление

Небольшая напоминалка для тех кто забыл.

Пассивное инвестирование подразумевает покупку всех акций входящих в какой-нибудь индекс. Хорошая это бумага или плохая, если она находится в составе индекса - фонд обязан купить ее в той же пропорции.

Активное управление - это попытка за счет какой-то стратегии отобрать акции, имеющие высокий потенциал роста (по мнению управляющего). Главная цель активного управления (в большинстве случаев) - получить доходность выше рыночной или обогнать пассивное индексирование (или индекс).

На первый взгляд стратегия активного инвестирования выглядит более перспективной. Зачем брать в портфель все подряд, если можно отобрать только самые лучшие бумаги. Но не все так просто.

Я уже писал, что согласно одному из многочисленных исследований математические шансы обогнать рынок делая ставку только на горстку компаний составляют около 30%. То есть, выбирая фонды с активным управлением, в большинстве случаев вы получите меньшую доходность, чем обычное пассивное индексное инвестирование.

Второй момент, который лично мне не нравится в активных фондах - это ставка в большей степени не на акции компаний, а на управляющего фондом. От того насколько "товарищ" крут и опытен - будет зависеть наш результат инвестиций. А что произойдет с будущей доходностью, если произойдет смена управляющего? Неизвестно. Короче, мне не очень нравится зависеть от человека.

Но даже есть фондом управляет один и тот же человек несколько последних лет и вроде бы как и не собирается покидать его (получая хорошие комиссионные за управление) - это совершенно не гарантирует получение доходности выше рынка. Как пример, ранее я разбирал фонд AMRE, использующий многолетнюю стратегию инвестирования "Петр Столыпин". Которая к тому же привлекла ну очень много денег инвесторов. Но есть посмотерть на результаты работы, то мы мидим что на истории стратегия проигрывает обычным индексным фондам.

Третий момент - активное управление подразумевает более частые сделки и как следствие, более высокие торговые издержки. Которые в свою очередь уменьшают конечную прибыль фонда.

Четвертый фактор - международная статистика по сравнению активного и пассивного управления или исследование Spiva. Согласно ему только около 20% активно управляемых фондов обыгрывает индекс. А с увеличением горизонта инвестирования - процент победителей снижается.

Поэтому я бы не стал связываться с активно управляемыми фондами.

Факторные и прочие модные стратегии

Не нравятся активные стратегии в голом виде? На ваш выбор есть фонды с полуактивным/полупассивным управлением, где бумаги собираются в портфель по некоторому признаку:

- Акции компаний имеющие высокий уровень ESG.

- Просто дивидендные акции.

- Акции дивидендных аристократов.

- Дивидендные акции с наибольшим размером выплат.

- Акции роста.

- ТОП-15 самых-самых акций.

Плюс подобных фондом в том, что влияние человеческого фактора (управляющего) сведено к минимуму (практически нулю). Бумаги покупаются (или по крайней мере должны покупаться) согласно ряда правил и признаков. Некоторые фонды даже имеют заказные индексы на Мосбирже, которым они типа следуют. Что дает им право называть себя индексными фондами. Хотя я с этим не согласен.

Главный минус я вижу в том, что покупая подобные фонды, вы будете инвестировать только в часть рынка. Возможно даже в очень небольшую часть. А согласно исследованиям, выбирая ограниченное количество акций, вы имеете высокую вероятность не взять в портфель будущих лидеров рынка, которые принесут львиную долю прибыли.

Что выбрать: акции стоимости или роста? Как вариант можно включить в портфель и то и другое. Плюс добавить еще парочку фондов с другими стратегиями. Сразу скажу в такой сборной солянке часть компаний будет пересекаться и вы получите неоправданно большую долю акций каких-то компаний в портфеле.

Во вторых, собирая все стратегии воедино мы получим примерно те же компании, что и в обычном индексе Мосбиржи. А какой тогда смысл, держать в портфеле несколько фондов, когда можно обойтись одним на индекс Мосбиржи?

Скажу так: если вы наверняка не знаете, какую стратегию фонда выбрать и почему именно ее, а не другую - выбирайте фонд на индекс Московской биржи. Точно не ошибетесь.

Прочие факторы

Для меня очень важным является размер фонда и управляющей компании.

Какая здесь логика? Чем больше СЧА (сумма чистых активов), тем ниже вероятность, что фонд в будущем будет расформирован. Управление фондом стоит денег, которые берутся из комиссий за управление (капитан Очевидность). Когда количество инвесторов невелико, фонд работает себе в убыток. И если через некоторое время не удается пересечь определенную точку безубыточности, то управляющие могут принять решение о прекращение деятельности фонда.

В мире каждую неделю закрываются десятки биржевых фондов именно по причине их непопулярности среди инвесторов.

Чем это грозит инвестору? На первый взгляд ничего страшного не происходит. Паи фонда продаются по рыночной цене и инвестор получает свои деньги? Правда если вы продадите с прибылью, вы можете попасть на налоги (от которых могли бы уйти с помощью ЛДВ), либо зафиксируете убыток, если актив в момент продажи был в просадке.

Короче продажа с прибылью или с убытком - уже не есть хорошо.

Поэтому я не связываюсь с мелкими управляющими компаниями по причине высоких рисков закрытия их фондов.

Кстати, дополнительный фактор остановить свой выбор именно на крупных провайдерах или УК - это возможность снижения комиссий в будущем. Как правило, размер расходов на управление, находится примерно на одном уровне и не зависит от СЧА фонда. Огромный фонд с большим количеством клиентских денег может позволить себе снизить плату за управление без сильного ущерба для себя (огромный комиссионный поток с лихвой перекрывает минимальные требуемые издержки на поддержание деятельности фонда).

К примеру, так в свое время сделал ВТБ, уменьшив комиссии по всем БПИФ и став чуть ли не самым выгодным по ряду своих продуктов. У некоторых фондов в правилах прописана тарифная сетка комиссий, размер которых снижается при достижении фондов определенного размера СЧА.

Чтобы было понятно, какой разброс у российских фондов в плане СЧА. На день написания материала фонды от Сбера (SBMX, SBRI), Finex (FXRL), ВТБ (EQMX) и Тинькофф (TMOS) имели капитализацию превышающую миллиард рублей каждый. По некоторым фондам (типа Сбера) - десятки миллиардов.

На другой чаше весов - более мелкие БПИФ с капиталами "всего" по 50-100 миллионов.

Как вы думаете, у кого из них более высокая вероятность прекратить свою деятельность в будущем?

Другой яркий пример (как будто из другой Галактики), мировые провайдеры ETF, типа iShares и Vanguard. Их топовые фонды, с капитализацией в сотни миллиардов долларов, имеют комиссии за управление в 0.03-0.06% в год. Такими комиссия они просто убивают всех конкурентов.

Предварительный отбор

С учетом вышесказанного я бы остановил свой выбор только на крупнейших фондах, нацеленных на широкий рынок российских акций. В приоритете на индекс Мосбиржи.

В итоге предварительный список уменьшается на две трети. И в кандидатах в портфель у нас остается всего пять фондов.

| Название фонда | Провайдер | Комиссия, % |

| FXRL | Finex | 0.9 |

| RUSE | ITI | 0,65 |

| TMOS | Тинькофф | 0,79 |

| EQMX (ex. VTBX) | ВТБ | 0,69 |

| SBMX | Сбер | 1 |

Что выбираем? Фонд с самыми низкими комиссиями? Немного терпения. Сделаем еще один отсев.

Дивиденды и налоговые льготы

Российские биржевые фонды (БПИФ) инвестирующие в российские ценные бумаги имеют налоговые льготы в виде отсутствия налогов на дивиденды. Все поступающие дивиденды от компаний, акциями которых владеет фонд, реинвестируются на 100%.

В нашем списке присутствует два фонда зарегистрированных не в РФ:

- ETF FXRL в Ирландии;

- ETF RUSE - Люксембург.

Ставка налога на дивиденды для FXRL - 10%. Для RUSE - 15%. Не забываем, что RUSE раз в год выплачивает дивиденды. Минус в том, что инвесторы, получающие дивы от Ruse - заплатят налог на дивиденды еще раз по ставке 13%. Получаем двойное налогообложение: 15% налогов с фонда и 13% с владельцев паев Ruse. В итоге реальная налоговая ставка на дивиденды примерно составит 26%. По моему это очень и очень много.

Выгодность фондов на российские акции нужно сравнивать по совокупности двух факторов: комиссий за управление и налогов на дивиденды.

Мы должны рассчитать сколько мы потеряем на налогах и комиссиях, при владении каждым из фондов.

Кстати (для тех кто не в теме), за счет налоговых льгот, владение фондом, даже с комиссией за управление, может быть выгоднее, чем самостоятельная покупка акций. Или по крайней мере, дополнительные расходы инвестора за владение фондом в реальности будет составлять одну-две десятые процента.

Для расчета налоговых потерь мы должны знать дивидендную доходность акций, входящих в индекс Мосбиржи.

Текущая доходность индекса Московской биржи - 7,8%.

| Фонд | Комиссия за управление, % | Потери на налогах, % | Суммарные расходы, % |

| FXRL | 0.9 | 0,78 | 1,68 |

| RUSE | 0,65 | 2 | 2,65 |

| TMOS | 0,79 | 0 | 0,79 |

| EQMX (ex. VTBX) | 0,69 | 0 | 0.69 |

| SBMX | 1 | 0 | 1 |

| Самостоятельная покупка акций | 0 | 1 | 1 |

Как и ожидалось, за счет налоговых льгот и огромной (по мировым меркам) дивидендной доходности индекса, по совокупности расходов отечественные фонды смотрятся более предпочтительно.

Обратите внимание на расходы инвестора при самостоятельной покупке акций. Есть как минимум два фонда, владение которыми будет выгоднее с точки зрения общих расходов. Не говоря о более широкой диверсификации (несколько десятков акций в одном фонде) и огромной экономии времени на отбор акций (не нужно каждый раз ломать голову, что покупать - берем всегда индексный фонд).

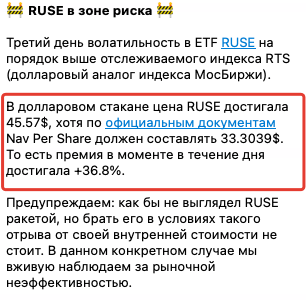

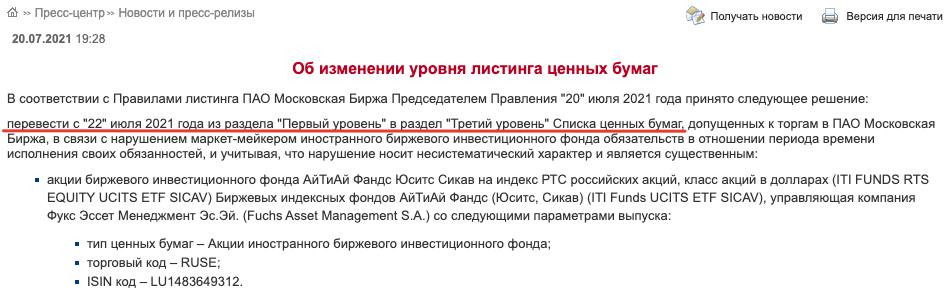

Кстати, если кто не в курсе, несколько слов про ETF RUSE. В июне 2021 года в котировках фонда творилось что-то невообразимое. Маркет-мейкер ушел из стакана и биржевая цена оторвалась от реальной больше чем на 30%. То есть, те кто покупал в то время паи фонда, за акции стоимостью допустим 300 рублей - выложили по 4 сотни.

Из за этой ситуации Мосбиржа перевела акции ETF Ruse с первого уровня на третий.

Добавлено март 2022.

После февральский событий 2022 года ирландский FXRL оказался в числе заблокированных иностанных фондов. Торги на Московской бирже временно приоставновлены.

Подводим итоги

По идее на этом можно было бы и закончить. У нас осталось три фонда на индекс Мосбиржи:

- EQMX (VTBX) от ВТБ;

- TMOS от Тинькофф;

- SBMX от Сбера.

Самый низкозатратный фонд получается ВТБ. Всего на 0.1% дороже обойдется владение паями TMOS. Ну и Сбер +0,31% по сравнению с ВТБ.

Кажется разница незначительная. И ее можно пренебречь. Вдруг вы поклонник СБЕРА? И готовы платить лишние 0,31% комиссий в год.

На малых суммах и коротких сроках действительно особый выгоды (или невыгоды) вы не почувствуете.

Купите вы паи фонда ВТБ на 10 тысяч рублей. За год вы отдадите в виде комиссий около 69 рублей. А покупая более дорогой Сбер - на целых 31 рубль больше!

Но все меняется, если мы соединим сразу несколько факторов воедино: длительный срок инвестирования, постоянные пополнения и покупки фондов и рост фондового рынка.

Для примера, рассчитаем во сколько может обойтись дополнительная переплата в 0.31% за управление.

Допустим вы инвестируете ежемесячно по 8 тысяч рублей на протяжении 20 лет. Среднегодовая доходность рынка - 15% годовых.

В первом случае, вы платите комиссию фонду в 0.7% в год. Во втором - ровно 1%. Дополнительная комиссия всего лишь в 0,3% обойдется вам примерно в 400 тысяч рублей. Именно такая будет разница в капитале в фондах в конце срока инвестирования.

Я бы точно не отказался заработать несколько сотен тысяч, просто за счет правильного выбора фонда.

Окончательный выбор

Напоследок, я бы сравнил реальную доходность фондов на истории. Одно дело комиссии и налоговые льготы (это все теория), другое дело - реальность или качество управления. В идеале доходность фондов должна отличаться на величину комиссий и уплаченных налогов. Чтобы не возникло ситуации, наподобие Ruse.

Давайте посмотрим. Для сравнения можно использовать сайт трейдинг вью (ссылка). Он позволяет выводить на одном окне несколько графиков. Ресурс бесплатный, но потребуется регистрация

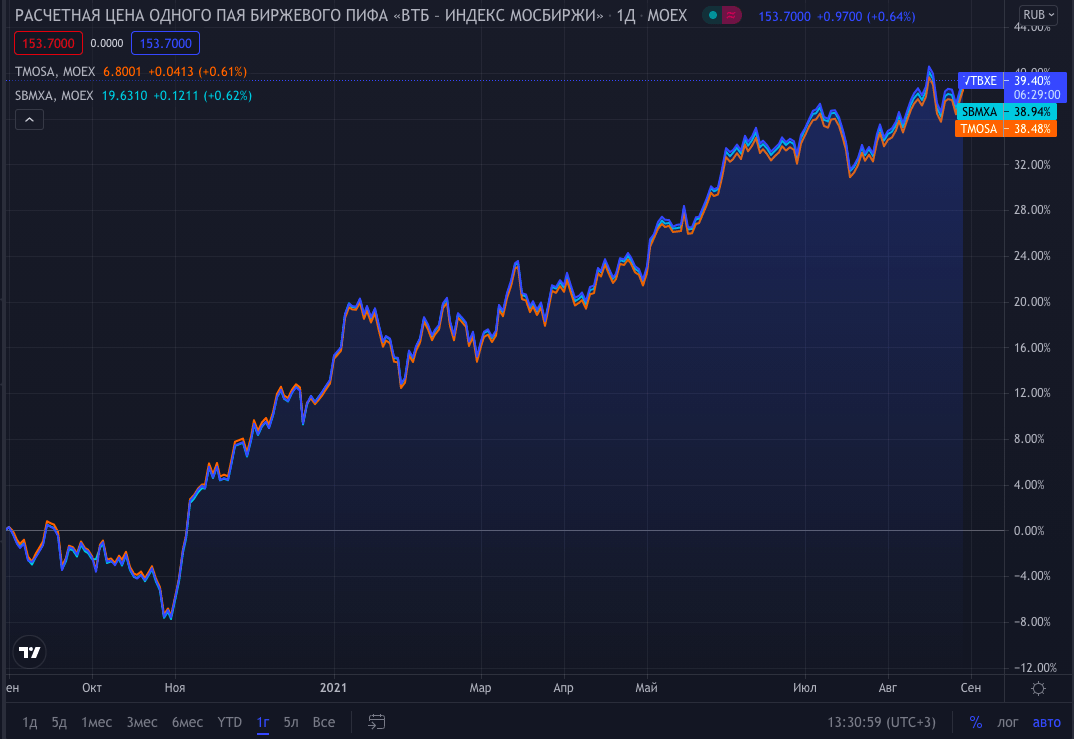

Я взял три наших кандидата: SBMX, VTBX и TMOS. И вывел график доходности за последний год (365 дней).

- Лидером доходности как и ожидалось стал VTBX с результатом 39,4%.

- Вторым неожиданно стал Сбер - 38,94%.

- Третьим Тинькофф - 38,48%.

Возможно это не самый эффективный показатель. В течение дня котировки у каждого фонда могут немного отклоняться в зависимости от наплыва желающих купить-продать. Но примерную картину это дает. Видно, что в течение года котировки всех трех фондов движутся практически синхронно. Без сильных отклонений друг от друга.

Резюмируя

Думаю, что со временем, качество управление выше представленными фондами на индекс Мосбиржи будет находится примерно на одном уровне. И значимым фактором при выборе того или иного фонда будут комиссии за управление.

Будет ли Сбер снижать комиссию, чтобы быть на уровне с конкурентами? Неизвестно. Но пока это играет против него. Комиссия за управление SBMX практически в 1,5 раза выше аналогичного фонда от ВТБ. Для меня это точно лишний повод присмотреться в VTBX. Что собственно я и сделал (не рекомендация / не реклама).

Удачных инвестиций в правильные фонды!

Полезные ссылки по составлению портфеля:

- Выбираем фонды на российские акции (эта статья).

- Выбираем ETF на американские акции

- Ищем выгодные фонды на развитые рынки

- Про выбор ETF на золото

- Выбираем ETF на развивающиеся страны

- Как составить инвестиционный портфель из фондов акций

- Отдельные облигации против фондов облигаций

- Сколько облигаций должно быть в портфеле?

- Алгоритм выбора фондов облигаций

- Выбираем валютные фонды облигаций

- Золото в инвестиционном порфтеле - факторы За и Против.

Альтернативый взгляд

Во составе многих биржевых фондах, в том числе и на индекс Московской биржи, входят депозитарные расписки. Вроде как российские компании, но зарегистрированные за рубежом (в том числе и недружественных странах). Владение ими несет повышенные риски для инвесторов. Как вариант, можно рассмотреть фонды, у которых в составе отсутствуют расписки, или доля их минимальна.

Выбрал TMOS, так как комиссия при покупке/продаже НОЛЬ (для клиентов Тинькофф)

Вот вам материал в тему — сколько вы сможете сэкономить-заработать на нулевых комиссия

Полезная информация. Сам в основном ВТБ покупаю, но последнее время стал брать и TMOS. Ждём такой же обзор на акции США и др.

Ок. Сделаем.

Спасибо, интересно было почитать. Действительно, VTBX наиболее разумный вариант.

+

Спасибо за статью.

Как всегда полезно, по делу и без лишней воды))

Очень «заходит» способ подачи материала.

Было бы очень интересно почитать Ваше мнение про инвестиции в бумажную недвижимость.

Только REIT? Может появились адекватные способы в РФ?

Присматриваюсь, но пока желания инвестировать в рос. бумаги (ЗПИФ) не возникает. Возможно напишу что-нибудь )))

Получается российский индекс лучше не копировать самому (в отличие от американского DJI)?

Получается так.

Но есть ведь другие индексы по рос.рынку. Вы как-то считали по фонду IRDIV, что выходит примерно одинаково (фонд vs. свой набор акций). Так вот. У Дохода новый индекс GROD обгоняет по расчетам индекс MOEX. И дивидендов там мало. Не получится ли, что в этом случае выгоднее самостоятельное копирование такого индекса?

Если мне не изменяет память Grod работает всего пару-тройку месяцев. И показной обгон индекса Мосбиржи — это теория. Они взяли данные из прошлого, прогнали при разных параметрах и типа выявили лучший алгоритм при котором получается якобы лучшая доходность. Да еще и взяли определенный отрезок времени, на котором их стратегия сработала лучше всего.

Поживем-увидим что будет в реальности.

Кстати насчет дивов вы очень заблуждаетесь — посмотрите состав фонда, кроме Яндекса, Тинькофф и Новатека (у которого скромные дивы) и еще пары-тройки компаний с небольшим весом, остальные компании платят довольно таки много: МТС, Северсталь, Ростелеком, Алроса, Норникель, НЛМК и в том же духе.

Забыли учесть ошибку слежения. Для индексного фонда очень важный параметр. На rusetf была информации, что у tmos ошибка больше чем у sbmx. Возможно отсюда и разница в должности

А есть ещё корреляция с другими фондами!

Уважаемый автор! Вы в своей статье императивно берёте период в 20 лет для вычисления потерь инвестора от 0,31% комиссии. Однако корректнее было бы указать и меньшие периоды: 5, 10, 15 лет.

Можно и по другому …. у меня в ВТБшный фонд вложено около миллиона. По сравнению со сберовским я экономлю около 3 тысяч рублей в год )))

А я бы не докупал наши фонды, а дождался весы 2022 года, когда на Мосбиржу начнут допускаться ИТФы США (с комиссиями ниже в 10 раз)

Дождался? ??

https://1prime.ru/world/20210412/833442423.html

Россия выходит из налогового соглашения с Нидерландами. Видимо издержки FXRL еще вырастут? теперь налог на дивиденды будет 15%, если не ошибаюсь.

Да вроде FXRL это никак не затронет. ФОнд же ирландский.

А вот если у вас в портфеле акции X5 (Пятерочка), то придется платить налоги с дивов дважды (15 + 13%)

Долгое время добирала на двух счетах FXRL, теперь видимо попытаюсь начать брать VTBX, спасибо автору!

А напишите, пожалуйста, что есть такое Маркетмейкер и с чем его едят? Только недавно узнала такой термин, а практически полезной инфы по нему в инете мало

Сам до сих пор в части портфеля сижу в FXRL. Если ничего экстраординарного не произойдет, по мере достижения 3-х летки буду скидывать и менять на более дешевые фонды.

Маркет-мейкер — по русски администратор бумаги (акции/фонда/облигации). Главная обязанность обеспечить ликвидность в стакане и главное — справедливую цену. Вы можете заметить его в стакане — самые большие заявки на покупку и продажу одновременно — это от него.

Касаемо фондов — он должен поддерживать котировки близко к расчетной цене пая. В правилах фондов даже записано обязанность маркет-мейкеров, чтобы рыночная цена отклонялась от расчетной не более чем на 5% (обычно).

Я тоже планирую держать FXRL до ЛДВ. Но вполне вероятно, что буду продолжать покупать его параллельно с VTBX за доллары на счёте ВТБ. Я год назад решила диверсифицировать активы по валютам — начать покупать в долларах те фонды, которые можно в них купить. Новый открытый счёт у ВТБ это позволил. А VTBX торгуется только за рубли…

Интересное мнение (покупка рос. фондов за валюту), но по моему мнению совершенно ошибочное. По идее нет абсолютно никакой разницы в какой валюте вы будете покупать один и тот же актив: в рублях, долларах или евро.

Я ориентируюсь на то, какая валюта мне будет нужна на выходе по достижении цели. Моя цель будет приобретаться за доллары, поэтому на простом брокерском, который в отличие от ИИС (кроме переноса бумаг при закрытии) позволяет выводить валюту, я стараюсь по максимуму вкладывать в долларах.

Я сберовский купил, а уже потом обнаружил, что у ВТБ комиссия ниже). По неопытности думал везде +- похоже.

Как раз у меня счёт в ВТБ и сегодня ищу, что подкупить в портфель.

Максим, большое спасибо за обзор!

Всех вам благ и бешеного портфельного роста 🙂

Спасиб!

Почему нету сравнения с тем насколько точно фонд повторяет соответсвующий индекс. Отставание от индекса на длинных промежутках может давать весьма значительный результат.

Спасибо за информацию. Очень пригодилась.

Можете написать статью про ЛДВ? Как это работает? Например, регулярно инвестирует в какой-нибудь фонд. 3 года считается от даты первой покупки или для каждой покупки отдельно?

Все уже написано ))) — https://vse-dengy.ru/pro-investitsii/ldv.html

ЛДВ рассчитывается для каждой покупки отдельно.

Спасибо! А у вас случайно нет статьи по выбору банка-для зарплатной карты? Было бы полезно.

Нет! )))

Добрый день.

А не попадались данные по капитализации фондов. На мосбиржу и вообще всех. Было бы интересно посмотреть. В частности удалось ли втб приблизиться к сберу за счёт более низкой комиссии.

И ещё. Раньше бытовало мнение что FXRL способен выигрывать у Сбера/втб и прочих ПИФов за счёт лучшего слежения. И по началу действительно выигрывал. Последнее время мы стал проигрывать. Думаете это теперь постоянная тенденция?

Сбер пока вне конкуренции — капитализация SBMX за 20 млрд. рублей

FXRL — около 5 млрд.

VTBX — 2,6 млрд.

По притоку средств за последний год СЧА фонда ВТБ увеличилась в 5 раз!!!

FFRL «всего» в 2 раза.

Сбер показал рост примерно в 1,5 раза!

Данные говорят сами за себя.

По поводу FXRL — да, действительно раньше так и было. Фонд выносил по доходности конкурентов, несмотря на отсутствие налоговых льгот. Я сам долгое время не желал переходить на другие фонды. Сидел в FXRL (да и сейчас часть денег там находится).

Теперь я смотрю на статистику (за последние полгода, года, полтора года), Finex как не старается, обойти конкурентов не может.

Причины? Я думаю фонды сбера/втб собрали достаточно средств, чтобы точно начать отслеживать индекс, в котором всего то 4 десятка акций. ))) на начальном этапе формирования фонда и притока новых средств ошибка слежения всегда высокая, потом за счет закона больших чисел (в нашем случае СЧА) она уменьшается (если конечно УК вменяемая и делает все правильно)

+ конкуренция на рынке растет.

Большое спасибо за отличный обзор.

На 23.12.2021 СЧА (млрд.):

SBMX — 22,8

FXRL — 5,9

VTBX — 4,1

Супер разбор!))) Впрочем как всегда!)) Спасибо) мой выбор тоже был сделан в пользу VTBX

Спасибо!

Здорово бы алгоритм по отбору иностранных et. Открываю бс у IB. Там планирую только индексное инвестирование.

Сделаем. В планах есть такая статья.

Не много смущает только, что треть веса индекса приходится всего на три компании — Газпром, Сбер и Лукойл. Примерно как и в fxcn на Китай треть веса приходится на 2 компании. В индексах США нет такой сильной диспропорции.

Максим, здравствуйте! Недавно решила вступить в клуб инвесторов )) и всю информацию об этом получаю благодаря Вам. Спасибо!!! Очень много полезного в потрясающе доступной форме изложения, особенно для новичков! Касаемо этой статьи — не пойму, как 0,3% получается 400 000? 8000 ежемесячно под 15% на 20 лет — это 10,34 млн. 0,3% от 8000 — это 24; 24 на тех же условиях — это 31 000 через 20 лет. Объясните, пожалуйста, что я не так считаю. И еще вопрос: я так понимаю, что для формирования портфеля в данный момент лучше обратить внимание на этот цикл статей, а «Миллион с нуля» потом дочитать ))? Спасибо!

Добрый день, Екатерина!

Считал с помощью калькулятора инвестора

8 тысяч ежемесячно (или примерно по 100 тысяч в год). Доходность 15%, но после вычета комиссий фонда 1% — инвестор получает всего лишь 14% годовых.

Во втором случае, при прочих равных, но с комиссией фонда в 0,7% — доходность инвестора составит 14.3% годовых.

Разница как раз составит около 400 тысяч.

По второму вопросу: как хотите, можете начинать что-то покупать уже сейчас (типа российские и американские акции). Потом постепенно расширять ассортимент позиций. На старте инвестиционной карьеры это не сильно критично.

Играет ли роль валюта индекса?

Сильной роли не играет. Это как измерять расстояние в милях, футах или километрах. Метрика по числам будет различаться, а физически это одно и тоже. Аналогично с индексами.

Максим, спасибо большое за Ваши статьи! Я начинающий инвестор, только собираюсь составлять портфель, Ваши исследования — настоящее сокровище!

Скажите, пожалуйста, с Вашей точки зрения, не стоит ли сейчас пересидеть в облигациях предполагаемую коррекцию рынка, чтобы не покупать фонды на пике?

Если вы только начинаете инвестировать, не важно при каких ценах покупать фонды: на пике или на дне. Как бы дико это не звучало — разница в результатах будет минимальной.

Не буду повторять почему так, все уже написано. Почитайте для мотивации и обретения уверенности:

https://vse-dengy.ru/pro-investitsii/istoriya-pro-samogo-neudachnogo-investora.html

https://vse-dengy.ru/upravlenie-finansami/aktsii/luchshee-vremya-dlya-investitsiy.html

https://vse-dengy.ru/million-s-nulya/vremya-dlya-vhoda-v-rynok.html

Интересно, а какие из этих фондов синтетические, а какие физические? Спасибо за полезные публикации!

ХЗ.

Раньше у FXRL была синтетика на хвост из неликвидных акций индекса. С тех пор ликвидность российского рынка повысилась сильно. Думаю экономического смысла в крупных фондах это делать нет.

Максим (vse-dengy), как бы вы оценили такой план действий?

За 2021 год мне предстоит уплата налога по вкладам в размере 17 тыр ((доход по вкладам за 2021 — 42,5тыр) x 0,13). Решил оптимизировать этот налог путём покупки ETF VTBX на ИИС (открыт в ВТБ Брокер) в размере 125 тыр. Далее в 2022 планирую получить налоговый вычет в размере тех же 17 тыр по типу Б (не имею официального дохода, облагаемого НДФЛ).

Правильное ли такое решение на ваш взгляд или стоит купить ОФЗ для тех же целей и сидеть в них 3 года?

P.S. Терзают смутные сомненья, как бы не пролететь с покупкой VTBX в связи с геополитическими рисками (Украина). Судя по тем разрозненным сведениям, которые я вижу в СМИ, похоже надвигается что-то нехорошее, три раза тьфу!

Добрый день!

Мне кажется вы немного ошиблись:

1. Посчитал, вроде как с дохода в 17 тысяч можно пополнять ИИС на 130 тысяч (130 тыс. х 13% = 16,9 тыс).

2. Вычет дается по типу А (возврат 13% с налогов). Вклады как раз подходят для возврата.

Что именно покупать — я здесь вам не советчик. ВЫ должны принять сами решение. Я же не зваю всех ваших условий, возможностей и целей.

Одно могу сказать точно, если хотите вложиться только на три года, однозначно в акции лучше не лезть (и не только российские).

Не просто признательна! Вы- то, что надо! Просто глаза открываете!

Хочу света, надоело блуждать в тумане. Благодарю за вашу открытость и ценные знания!

Пожалуйста! )))

Здравствуйте!

На каком ресурсе можно такие графики построить и посмотреть?

опс, не заметил сразу, что есть ссылка. простите