На Западе уже много лет популярно пассивное инвестирование. Причины? Давно доказано, что большинство активных инвесторов, выбирая отдельные акции - проигрывают обычным индексным фондам. И речь идет не только про частных игроков-инвесторов. Даже крупнейшие инвестиционные и управляющие компании в большинстве своем не могут побить индексы.

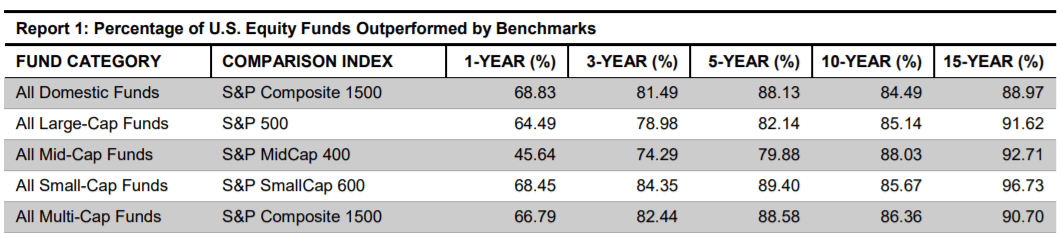

Уже много лет проводится исследование SPIVA (Standard and Poor’s Active Vs. Passive Scorecard), согласно которому в среднем около 9 из 10 активных фондов на 15-ти летнем интервале по доходности отстают от своего бенчмарка (индекса). Хотя на более коротких интервалах (3-5-10 лет) статистика не сильно лучше. В отстающих от индексов все равно большинство - 70-80%.

Кстати, если вы думаете, что можете выбрать правильного управляющего (или активный фонд), который будет входить в верхний список 10% победителей - то это так же трудно, как среднему инвестору обогнать индекс.

Поскольку большинство инвесторов осознали статистическую невыгодность активных инвестиций, стал наблюдаться массовый переток капитала в индексные фонды. Казалось вот он - инвестиционный Грааль! Но оказалось, что и здесь есть определенные сложности и препятствия, о которых инвесторы даже не догадывались.

Кто крадет у инвестора часть прибыли?

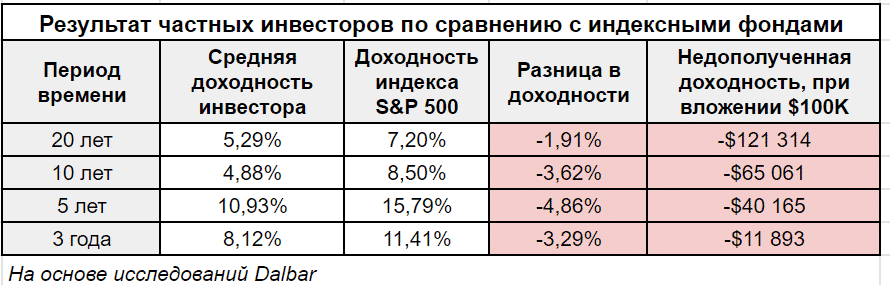

Каждый год фирма Dalbar составляет очень информативный отчет QAIB (Количественный анализ поведения инвесторов). В этом отчете измеряется влияние решений инвесторов о входе в рынок и выходе в течение различных периодов времени. Цель состоит в том, чтобы понять, получают ли отдельные инвесторы ту же прибыль, что и фонды, в которые они инвестируют.

Как вы думаете: доходности инвесторов и фондов совпадают или различается?

На первый взгляд ответ очевиден. Мы вложили деньги в фонд, значит результаты будут одинаковые (естественно за вычетом комиссий).

Оказалось доходность среднего инвестора всегда меньше доходности фонда, в который он инвестирует. Связано это с тем, что у частных инвесторов есть плохая привычка входить и выходить из фондов в самое неподходящее время.

В таблице представлено сравнение доходности среднего инвестора с индексом за разные промежутки времени.

Два главных вывода:

- За любой период времени, фактическая доходность среднего инвестора всегда ниже доходности индекса.

- Отставание в доходности с течением времени приводит к потере (или недополучению) существенных сумм (обратите внимание на правую крайнюю колонку таблицы).

Так кто же крадет у инвестора часть прибыли? Он сам.

Почему средний инвестор постоянно отстает от рынка (индекса или бенчмарка)? Потому что мы запрограммированы принимать иррациональные решения, когда дело касается денег. Главный враг - наш мозг.

Простой пример для понимания

Приведу небольшой пример от специалиста в области поведенческих финансов Даниэля Канемана (Лауреат Нобелевской премии).

При рассмотрении следующего вопроса предположим, что Стив был выбран случайным образом из репрезентативной выборки.

Сосед описал этого человека следующим образом: «Стив очень застенчивый и замкнутый, всегда готов помочь, но мало интересуется людьми или реальным миром. Спокойный и аккуратный, у него есть потребность в порядке и структуре, а также страсть к деталям».

Вопрос:

Стив, скорее всего, будет библиотекарем или фермером?

Что бы вы выбрали?

Если вы ответили библиотекарь (как и подавляющее большинство опрашиваемых), то проиграли. Можете отнести себя к тем "счастливчикам-инвесторам", которые отстают от индекса, хотя и инвестируют в него.

В чем подвох?

На первый взгляд сходство описания Стива с профессией библиотекаря очевидно. Что еще нужно?

Как спрашивает Канеман: "А вам не приходило в голову, что на каждого библиотекаря-мужчину в США приходится более 20 мужчин-фермеров?"

Дело не в том, что вы не поняли, что мужчин-фермеров гораздо больше, чем библиотекарей, а в том, что, скорее всего, вы даже не додумались мыслить в этом направлении.

Когда отдельные инвесторы управляют собственными портфелями, действует аналогичная картина. Важные инвестиционные решения часто принимаются на основе ограниченного объема имеющейся информации, без учета другой столь же (или, возможно, более) важной информации.

5 самых опасных ловушек мозга, благодаря которым мы теряем деньги

Кратко расскажу про несколько поведенческих предубеждений, чтобы вы поняли, как мозг работает против вас.

Неприятие потерь. Давно доказано, что убытки вызывают более сильные эмоции чем прибыль. Потеря 1000 долларов (рублей, евро) принесет гораздо больше боли, чем выигрыш тысячи даст удовольствия. Некоторые исследования утверждают, что потери в два раза сильнее психологически. Почему это так важно? Это влияет на поведение инвесторов. К примеру, заставляет их вкладывать деньги только в инструменты с низким риском (и как следствие небольшой доходностью). Или слишком долгое удержание убыточных позиций.

Якорение. Побуждает нас слишком сильно полагаться только на одну часть информации. К примеру, вы купили акции какой-нибудь компании. Как оценить успешность или провал этого вложения с течением времени? Правильно. Посмотреть насколько выросла или упала текущая цена бумаги относительно вашей цены входа. Цена покупки всегда будет выступать для вас якорем. С одной стороны это неплохо. Четкий ориентир показывающий ваш результат.

С другой стороны, когда наступает время продавать, возникает проблема. Большинство инвесторов будут обосновывать решение о продаже на том, есть ли у них в данный момент прибыль или убыток по этой бумаге. Цена покупки действует на них как якорь, влияя на дальнейшие действия.

Хотя если рассуждать логически, то сколько вы заплатили за акции раньше, не имеет абсолютно никакого отношения к тому, следует ли вам продолжать удерживать позицию или продавать ее. Главное в принятие решения - это будущее перспективы компании, а не цена вашей покупки.

Стадное чувство (или эффект толпы). Основывается на инстинкте выживания. Что главное для человека? Быть в безопасности. А где безопаснее всего? В толпе (общине). В древние времени - изгнании из племени для человека означало верную смерть. В наши дни эффект толпы способствует надуванию рыночных пузырей или просадкам на рынке. Стадное чувство заставляет человека следовать за толпой: покупать, когда рынки растут и спасаться бегством, когда они падают.

Предвзятость подтверждения. Тщательно ли вы собираете данные, прежде чем прийти к определенному выводу? Возможно нет. Большинство склонно сначала делать выводы, а только потом начинают искать информацию, которая подтверждает их предвзятое мнение.

Вы когда-нибудь задумывались, почему так трудно изменить чье-то мнение? После того как человек определится с конкретным убеждением, его разум начинает искать подтверждение этой информации, игнорирую или искажая все неугодные факты.

Думаете, что фондовый рынок в этом году рухнет? Спорим, можно найти много доводов, подтверждающих вашу позицию.

Или рынок по итогам года закроется в плюсе? Здесь аналогичная ситуация - +100500 источников информации покажут и обоснуют, что вы мыслите верно.

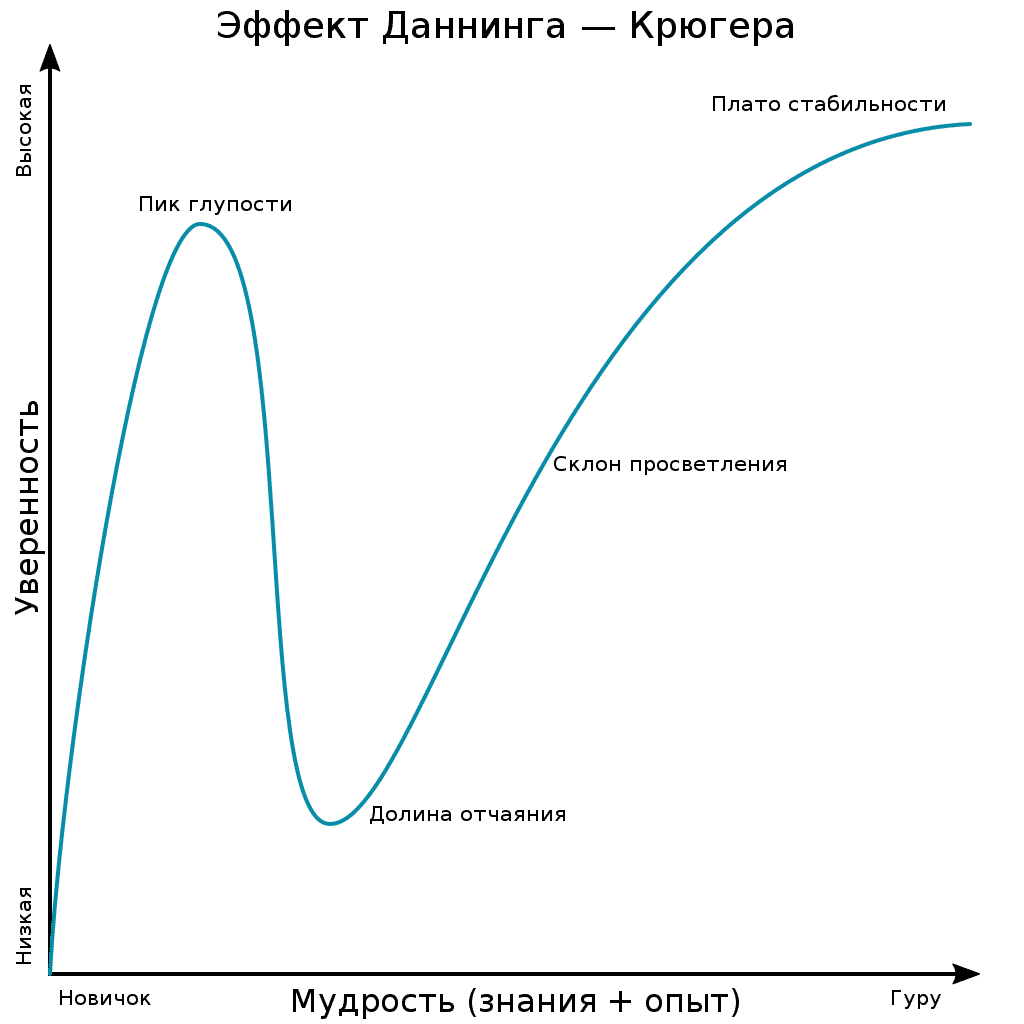

Самоуверенность. Люди склонны преувеличивать свои качества и способности по отношению к другим. Сразу вспоминается эксперимент с группой водителей, где на вопрос как вы оцениваете свои навыки вождения, большинство ответило - выше среднего. Аналогично и с инвестициями. Вы, вероятно, думаете, что вы намного лучше, чем есть на самом деле, хотя на самом деле это может быть не так. Это особенно верно, если вы не работаете в инвестиционной сфере.

Уверенность чаще порождается невежеством, нежели знанием.

- Чарлз Дарвин

Сюда же можно приплести эффект Даннинга Крюгера. При погружении в новую тему (в нашем случае инвестиции), уверенность самоуверенность новоиспеченного инвестора зашкаливает. Он ощущает себя чуть ли не гуру фондового рынка, который ЗНАЕТ ВСЕ и разбирается в инвестициях лучше большинства. Знает какие акции и когда нужно покупать, чтобы гарантированно получать прибыль больше других.

Резюмируя

Частные инвесторы находятся в двойне проигрышной ситуации. Во-первых, они не всегда имеют доступ к нужной информации или получают ее с опозданием, не обладают нужными ресурсами, знаниями и опытом по сравнению с профессионалами. Во-вторых, собственный мозг работает против них самих. Хотя профи тоже подвержены психологическим ловушкам (о чем косвенно подтверждают исследования Spiva).

Что же делать частному инвестору? Ответы банальны и всем давно известны.

- Избегать выбора отдельных акций, фондов с активным управлением.

- Сосредоточить свои инвестиции в индексных фондах с низкой комиссией.

- Свести к минимуму торговую активность. Не пытаться выбирать лучший момент для входа в рынок.

Статьи в тему:

Удачных инвестиций

Недавние события показали, что фонды в принципе не жизнеспособны, покрайне мере в России. Да и где гарантии, что в случае форс мажоров схожих по силе, иностранные фонды не начнут выдавать такие же выкрутасы (несправедливые цены, уход маркет мейкеров и т.д.).

Вот и я о том же.. Торговля отечественными акциями худо-бедно возобновлена, но вот БПИФ SBMX на те же акции, а также фонды от Файнекса, все еще нельзя ни купить, ни продать. Как у Задорнова было: «Если вы положите деньги в наш банк, у вас будет только одна проблема — как получить их обратно». Больше скажу: как очевидец заката СССР, я свято верил в миф о неприкосновенности частной собственности на Западе. Но потом я наблюдал, как отменили банковскую тайну ажно в самой Швейцарии, а теперь вот у частных лиц замораживают счета, а то и вовсе конфискуют только за то, что человек живет в определенной стране. Повременю с фондами, пока не устаканится очередное неустойчивое геополитическое равновесие.

Вы правы. Только, на мой взгляд, фонды от Вангарда не сравнятся по капитализации с Финексом. Да и репутация, которая набиралась с 1976 года тоже заставит задуматься, стоит ли кидать вкладчиков или нет. А в нынешней ситуации Финекс можно переименовать в Финико (субъективное мнение). Данная ситуация и плюс и минус одновременно. С одной стороны — страховка от действий под влиянием толпы и паники, а с другой — есть же люди, которые копили деньги на операции или что-нибудь похожее в жизненном плане, а их деньги просто заморозили. Но если вся эта ситуация так и не разрулится — то плюсов не останется. Совсем.

Проблема в том, что фонды Вангарда могли просто не сталкиваться с похожими по масштабам проблемами. А как только столкнуться, результат будет тот же или сопоставимый(уход маркет мейкера, особенно если запретят шорты, несправедливые цены или прекращение торгов паями фондов)Насколько я слышал, шорты в Америке запрещали последний раз очень давно. Так что такое невозможно предсказать. А аргумент too big to fail стал слишком слабым в свете последних событий 🙂

Добрый день. А что с etf от finex? Когда раздуплятся?

По сообщению от Finex на это может уйти до нескольких месяцев ….

После перевода в Альфа инвестиции, к сожалению, купленные в валюте фонды Finex стали рублёвыми. Скорблю. Ибо специально выбирала брокера и тратилась на комиссии для покупки долларов, чтобы брать фонды в валюте, мне она нужнее

Как писал Финекс — на это уйдет от 1 до 6 месяцев и это в ЛУЧШЕМ случае. Остается ждать. Готовиться к худшему и надеяться на лучшее.

И помимо всего этого необходимо так же понимать, что старт торгов фондами Финекс не обязательно совпадет со входом их маркетмейкера в рынок.

А я считаю, что такого состояния как сейчас с санкциями в сторону России раньше просто не было, поэтому и «заложить» в расчёт такой риск было невозможно.

И в фондах на индекс по-прежнему вижу самый адекватный выход в сложившейся ситуации для непрофессионального инвестора, как и многие, кто есть на рынке. Именно инвесторы, а не трейдеры.

P.S. А книжку Канемана «Думай медленно, решай быстро» я как раз сейчас читаю! 🙂

Приятно было увидеть отсылку на неё.

Я не особенно переживаю за фонды финэкс.Лежат они без доступа и пусть лежат — не будет соблазна продать их (а вот невозможность купить — это плохо). Расчет их стоимости ведется.В составе разные иностранные бумаги,которые растут и будут расти. А вот к российскому шлаку, акциям, доверие пропало совсем. Нерезов нет,расти не на чем,это многолетний боковик и потеря на инфляции.

Можете считать что причина моей уверенности в моей некомпетентности)))

Все верно. Рассуждения пересекаются с «Руководством разумного инвестора», где Богл называет ETF волком в овечьей шкуре. Как нам дальше-то быть, если исходить из нынешних обстоятельств? К нашим БПИФам и к FinExу доверие упало, однако…

Здравствуйте. Не известно когда откроется доступ к бумагам, переведённым в РСХБ?

А подскажите, сейчас не страшно покупать например SBMX? так как вроде этот Бпиф на рос акции и находится под управлением рос банка. Может я просто не вижу подводных камней? Сам на просадке собирался его или втбшный взять на индекс мосбиржи. А пришлось зайти в акции. Сейчас не понимаю, стоит ли переложиться или дождаться развязки?

Сейчас все страшно покупать. 🙁

На торгах последних дней на бирже цена фондов адекватная (соответствует расчетной). Проблему я вижу в том, что в индексе есть несколько депозитарных расписок (тинькофф, полиметалл), настоящие акции которых торгуются на Лондонской и Нью-Йоркской бирже. Введут новые санкции — и фонды у нас опять «встанут».

«Наши» вроде как начинают шевелиться по этому поводу. Но пока все это на уровне разговоров.

Максим, Финикс гадает на кофейной гуще, что Евроклир даст им доступ фондам в течение полугода и может и нет… Увы наши етф оказались пшиком в этой ситуации. Теперь новая задача от 08.04.22 — Сбер и Альфа под новыми блокирующими санкциями. Им то куда теперь всю клиентуру перегонять? В ВТБ под новой вывеской? 2 переезд с трудом представляю, 1 то в Альфу еле пережил с седой головой….

Всем здравствуйте! Почему индексы? ведь они сами зарабатывают на акциях. почему бы не выбрать отдельные акции с хорошей доходностью.