Двумя самыми популярными биржевыми фондами на облигации являются:

- фонд Индекс МосБиржи государственных облигаций (SBGB ETF);

- фонд Индекс Мосбиржи рублевых корпоративных облигаций (SBRB ETF).

И если люди проголосовали за них рублем, значить они достойны внимания.

А какой из них лучше, выгоднее, предпочтительнее? Сравним фонды по условиям, стратегиям, результатам. Выявим некоторые нюансы, которые обязательно нужно знать инвестору перед выбором.

Пара статей в тему:

Капитализация или сумма чистых активов (СЧА)

Фонд корпоративных облигаций SBRB оценивается в 32,6 млрд. рублей. По СЧА - это самый дорогой фонд не только среди облигационных, но и среди всех биржевых фондов Мосбиржи.

СЧА фонда рублевых облигаций SBGB - 16,3 млрд. В два раза меньше своего собрата, но тем не менее, по сравнение с другими фондами - это тоже очень много.

Для понимания насколько далеко оторвались фонды Сбера от конкурентов, посмотрите на капитализацию десятки самых популярных фондов облигаций:

| Провайдер | Тикер | СЧА, млрд. рублей |

| Сбер | SBRB | 32,6 |

| Сбер | SBGB | 16,2 |

| ВТБ | LQDT (ex. VTBM) | 8,5 |

| Finex | FXRU | 6,6 |

| Finex | FXRB | 3,6 |

| ВТБ | OBLG | 3 |

| Finex | FXMM | 2,9 |

| Finex | FXTB | 2,4 |

| Ингосстрах | INGO | 1,9 |

Комиссии и купоны

По суммарным комиссиям у фондов практически паритет: 0,8% SBGB у против 0,82% у SBRB.

Купонный доход реинвестируется. Напомню, что фонды Сбера имеют налоговые льготы - они не платят налоги с купонного дохода. И в некоторых случаях, владеть фондами бывает выгоднее, чем отдельными бумагами.

Полезно знать: Реальные комиссии БПИФ и ETF на Московской бирже

Стратегия и состав

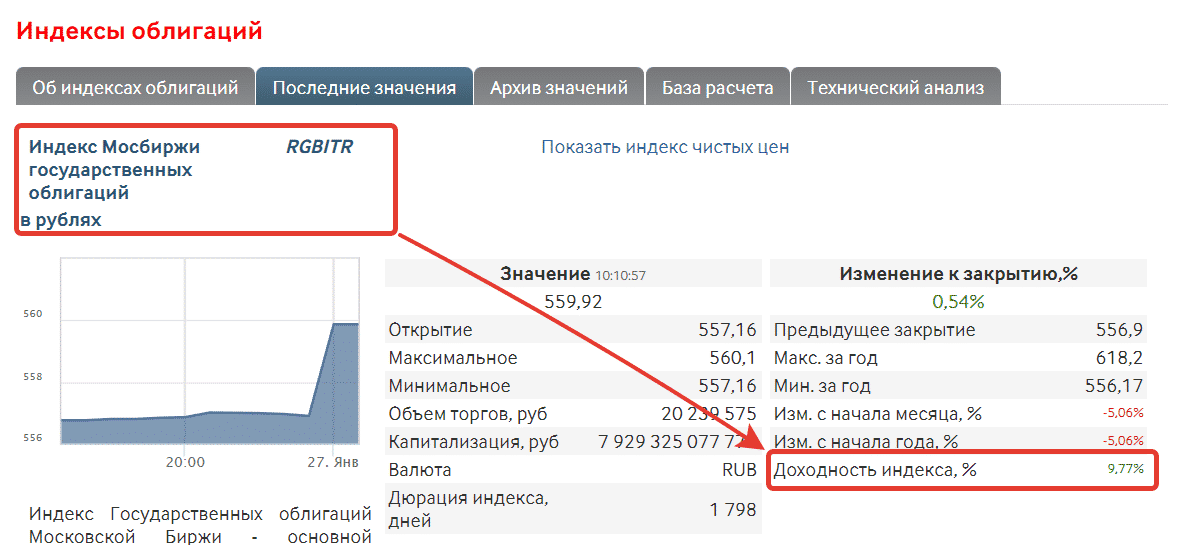

Фонд SBGB был создан в 2019 году. Стратегия фонда - отслеживание индекса RGBITR.

Индекс МосБиржи государственных облигаций (RGBITR) включает в себя наиболее ликвидные облигации федерального займа (ОФЗ) с дюрацией более одного года.

Внутри БПИФ SBGB находится 26 выпусков ОФЗ с разными сроками до погашения. По сути фонд SBGB - это сборная солянка из коротких, средних и длинных ОФЗ с датами погашения от года до 10-15 лет. На сайте Московской бирже можно посмотреть актуальный состав индекса RGBITR.

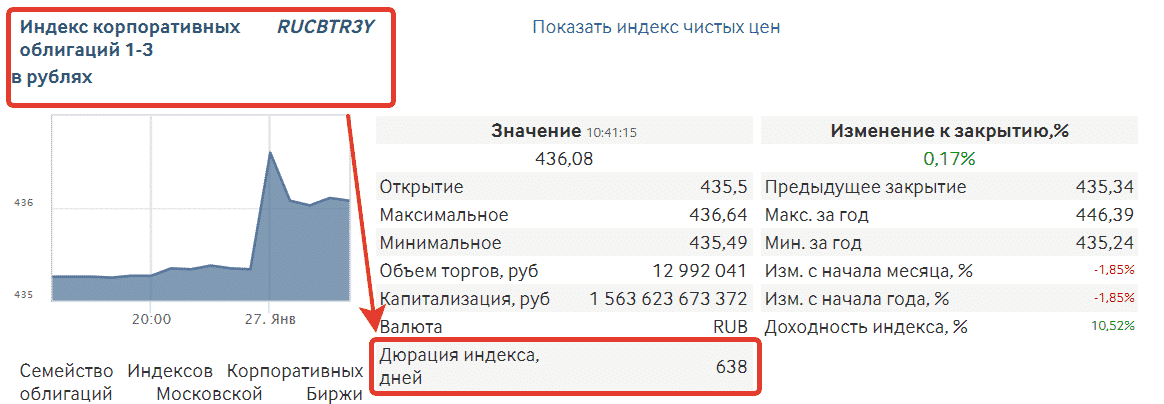

Фонд SBRB тоже был запущен в 2019 году, но на 4 месяца позже. БПИФ SBRB инвестирует в рублевые корпоративные облигации надежных эмитентов РФ. Фонд отслеживает Индекс Мосбиржи корпоративных облигаций 1-3 (RUCBTR3Y). Со сроком до погашения 1-3 года. В правилах прописано, что по составу он может немного отклоняться от индекса, выбирая другие бумаги с той же степенью надежности.

Фонд SBRB содержит 124 выпуска корпоративных облигаций.

Что можно сказать? ОФЗ более надежные (гарантом выступает государство) и риск его дефолта менее вероятен, чем дефолт корпоративных бумаг. С другой стороны, в составе корпоративного фонда больше сотни бумаг с хорошим рейтингом кредитоспособности (Роснефть, Система, Альфа-Банк, Росбанк, Тинькофф, ЛСР), что очень сильно повышает диверсификацию и снижает риски. Поэтому по надежности и качеству оба фонда можно рассматривать если не как равные, то очень близкие.

Доходность к погашению

На странице фондов Сбера я не нашел нужную информацию. Можно подглядеть у индексов, которые отслеживают оба фонда.

У индекса ОФЗ RGBITR текущая доходность 9,77% (ссылка на актуальные данные). У индекса корпоративных бумаг - 10,52% (ссылка).

Также на этой странице есть показатель дюрации индекса (фонда), значение которого нам понадобится чуть позже.

Историческая доходность фондов

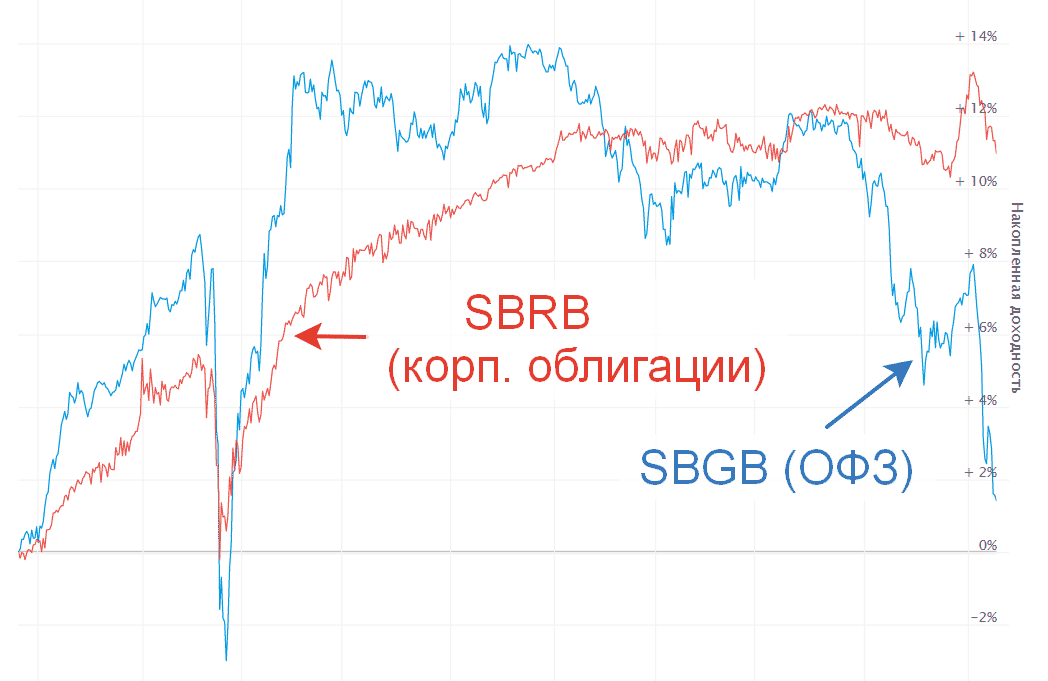

Сравним графики фондов облигаций с момента основания (2019 год).

За рассматриваемый интервал фонды получили следующую доходность:

- SBGB +1,4%;

- SBRB +11%.

И это с учетом реинвестирования купонов полученных за это время. Как-то не очень впечатляет.

Кстати если перевести результат фондов в долларовую доходность, то будет еще хуже. И без того небольшая прибыль превращается в убыток:

- SBGB -16,4%;

- SBRB -7,2%.

Почему так произошло? И почему один фонд упал сильнее другого?

Ответ кроется в составе БПИФ.

Длинные бумаги (с большой датой до погашения) более волатильны. И самое главное - более чувствительны к изменению процентных ставок.

Какая здесь логика?

При повышении ставки ЦБ - цены на облигации падают. При понижении ставки ЦБ - растут.

Так как внутри фонда на ОФЗ находятся более длинные облигации, то они сильнее реагирует на изменение ставок. Из-за того, что с 2021 года начался цикл повышения ключевой ставки, БПИФ SBGB упал сильнее, чем SBRB с короткими корпоративными бумагами.

Если же будет наблюдаться цикл понижения ставок, то котировки фонда с ОФЗ будут подрастать быстрее, чем фонда SBRB.

А насколько быстрее? И вообще это как-то можно оцифровать?

Легко. В этом нам поможет дюрация. Показатель дюрации показывает чувствительность к изменению ставок в стране. Больше дюрация - больше чувствительность (изменчивость) облигаций или фонда.

Если очень грубо, то дюрация показывает на сколько процентов снизятся котировки, при повышении ключевой ставки на 1%. И наоборот.

У фонда государственных облигаций SBGB дюрация составляет - 1798 дней или около 5 лет.

Фонд корпоративных облигаций SBRB имеет дюрацию - 638 дней или 1,8 года.

При каждом повышении ставки на 1%, котировки гособлигаций будут падать на 5%, а фонд корпоратов всего на 1,8%.

К примеру в 2021 году ключевая ставка выросла с 4,25% до 8,5%. И теперь понятно почему фонд SBGB упал больше БПИФ SBRB.

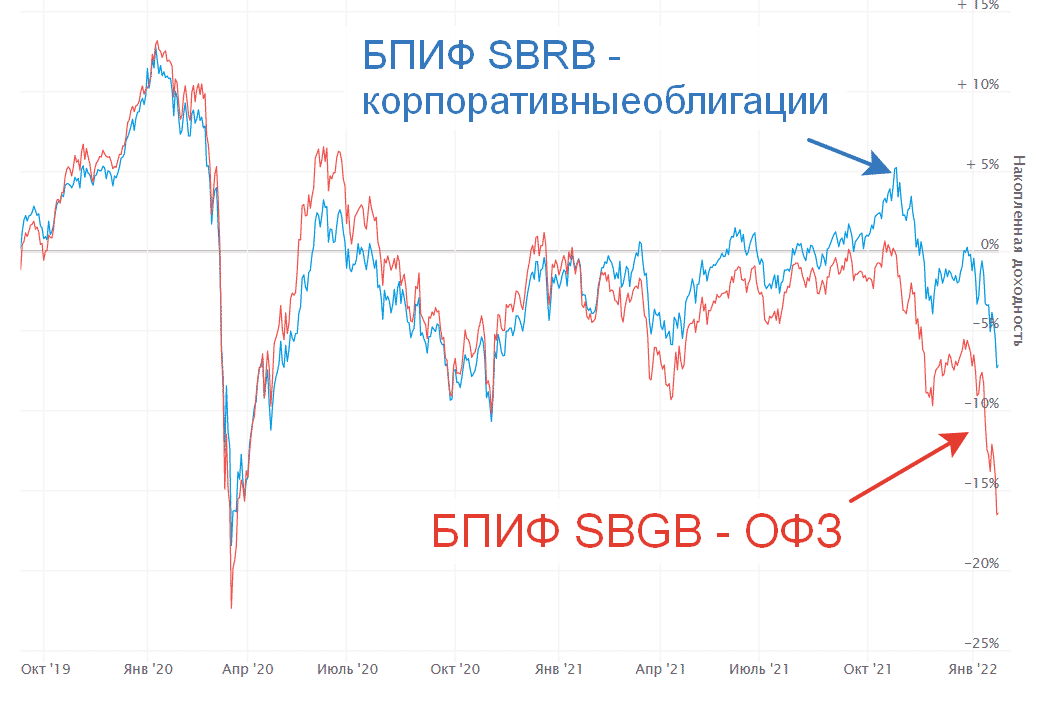

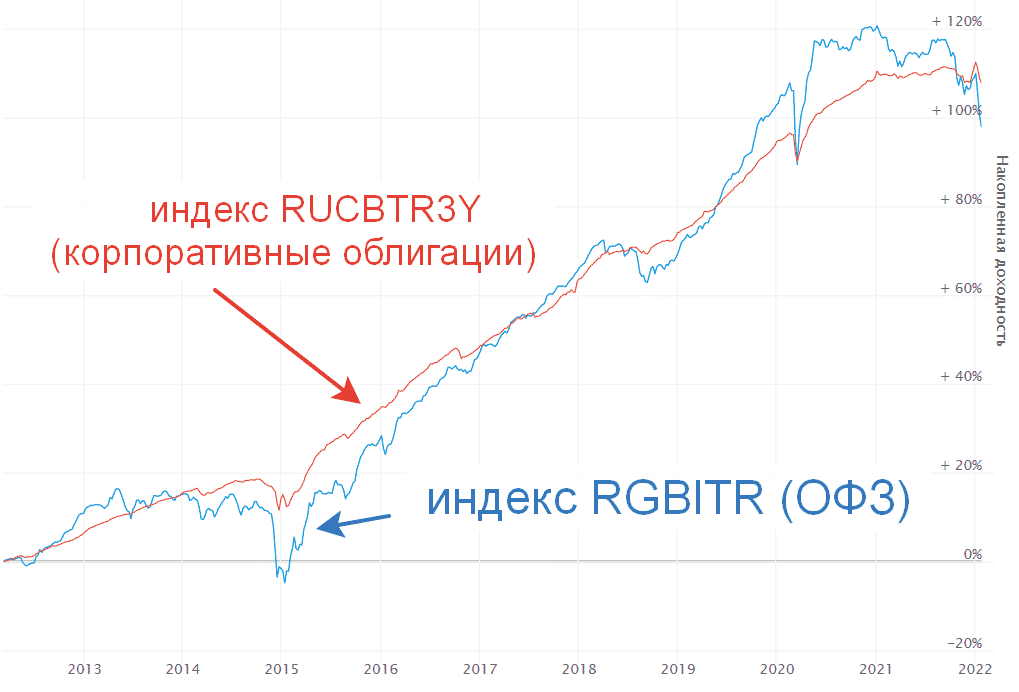

Поведение индексов

Для наглядности предлагаю взглянуть на историческую доходность и поведение индексов облигаций с 2012 года. Невооруженном взглядом видно, что индекс ОФЗ более волатильный. Котировки могут гулять на десятки процентов в любую сторону. В то время как индекс корпоративных облигаций более спокойный и предсказуемый.

Среднегодовая доходность за последние 10 лет составила 7,8% (у RUCBTR3Y) против 8% (RGBITR). При максимальной просадке 6% и 22% соответственно.

Подводим итоги

Так что же выбрать инвестору: SBGB или SBRB?

Если хотите спокойствия (меньше риска) или ваш горизонт не очень большой - однозначно фонд рублевых корпоративных облигаций (БПИФ SBRB) больше подходит под эти цели.

Фонд с ОФЗ будет интересен только в определенные временные интервалы - цикл снижения процентных ставок в стране. Тогда за счет более длинной дюрации, помимо купонного дохода, мы может получить более высокую отдачу от роста котировок.

Удачных инвестиций в правильные фонды!

Я дико извиняюсь, но у вас какие-то странные графики (вероятно без учета полученных купонов), на русетфс ситуация выглядит совсем иначе (хотя даты сравнения те же) https://rusetfs.com/etf/report/SBGB?options=vs%3DSBRB

Если не верите, откройте в любом сервисе график цена этих фондов и убедитесь, что он не совпадает с вашим

Вы правы. Первоначально я взял долларовую доходность. Поэтому и вышло расхождение.

Спасибо за замечание.

Если честно до сих пор не понимаю зачем в портфеле держать фонд на облигации без выплаты купонов. Ну то есть только один вариант — когда горизонт лет 20.

А вот жить с облигаций, как аналога сдачи квартиры на пенсии могу понять. Допустим 50% в акция/фондах на акции, 50% в облигах.

И живёшь на купоны, изредка продавая акции и перекладывая в облиги, чтобы инфляцию минимизировать.

А с фондами на облиги что делать?

У вас ответ в самом вопросе содержится. Фонды на облигации удобны для долгосрочных инвесторов в период накопления капитала.

А вот в период использования капитала как вариант можно жить с купонов.

Как по мне, фонды выгоднее даже в случае выхода на пенсию. Можно продавать каждый мес этот фонд на энную сумму (равную предполагаемым купонам), если 3 года с момента покупки прошло — никаких купонов. А вот если получать купоны, то с них 13% автоматом удержат, даже если ИИС-Б, а потом каждые 3 года нужно технически закрыть ИИС и открыть заново (с соответствующими комиссиями за продажу/обратную покупку), чтобы получить вычет от ИФНС. Получается, кредитуешь бесплатно налоговую все эти 3 года. Очень неудобно!

Было бы интересно увидеть сравнение SBRB vs FXRB.

Добавлю себе в задачи )))

Да будет интересно. спасибо за обзоры и сравнения.

С такими просадками и доходностью на уровне депозитов и накопительных счетов — вообще не вижу смысла в таких «защитных активах».

Это решение для каждого индивидуальное и зависит от горизонта инвестирования. При коротком сроке действительно мало смысла вкладываться в облигационные фонды. При длительном сроке такие фонды достаточно удобные.

Например, доходность активов за последние 10 лет:

— депозиты — 7.7 %

— гос. облигации — 8.0 %

— корп. облигации — 9.1 %

Каждый принимает решение подходящее для своей ситуации.

В долларах ты получишь отрицательную доходность за 10 лет. Имхо, есть смысл брать рублевые облигации на не очень большие периоды времени, чтобы, условно, купить когда доллар 70 и продать, когда доллар 70.

Говорят, столько большая волатильность ОФЗ объясняется активностью буржуев, в то время как российские корпоративные им не нужны

Корпоративные могут выглядеть привлекательнее, пока не дефолтнет

Даже не дефолтнет, а кредитный рейтинг не понизится, тело подешевеет, так ещё и распродавать придется