Основная цель моих инвестиций (думаю как и большинства) - это формирование капитала, который позволит достойно жить на пенсии. В идеале, сколотить необходимую сумму не к старости (60+), а пораньше. Дабы успеть еще насладиться жизнью (пока "относительно молодой"). И не думать про лекарства, болячки и прочие стариковские "прелести".

Процесс формирования капитала не быстрый. У большинства занимает несколько десятилетий.

С одной стороны ничего сложного в этом нет. Алгоритм довольно простой - откладывай и инвестируй часть заработанного. Повторяй из месяца в месяц / из года в года. И через ...цать лет цель достигнута - будет собрана сумма, для более комфортной жизни на пенсии.

С другой стороны, на таком длинном пути некоторые неправильные действия (или бездействие) могут довольно существенно отражаться на конечном результате.

Среди американских пенсионеров (по сути людей с опытом, откладывающих деньги на пенсию всю жизнь) провели опрос: какие бы финансовые советы они дали самим себе в молодости? Чтобы лучше подготовиться к жизни на пенсии.

Ниже представлены три самых популярных ответа. Ничего нового. Пожелания довольно банальны - и никому "не откроют Америку". Но как говорится - дьявол кроется в деталях. И вроде бы небольшая на первый взгляд мелочь, может сильно подпортить жизнь (капитал).

Совет №1 - Инвестируйте как можно раньше

Есть такое известное выражение: денег много не бывает.

Немного перефразируя: никогда не бывает слишком рано начать откладывать и инвестировать деньги на свое будущее (спокойную старость).

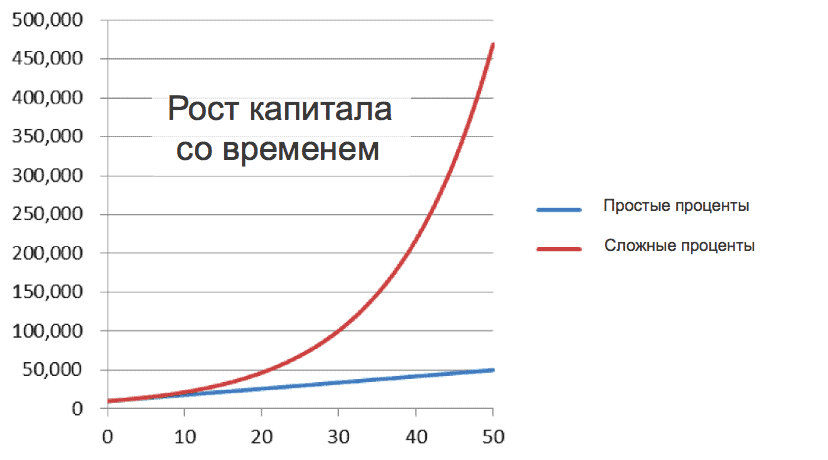

За счет работы сложного процента - именно время имеет решающий фактор для инвестора. Дело в том, что рост капитала во времени происходит экспоненциально. Чем раньше начинать откладывать (и дольше оставлять капитал работать), тем более интересных результатов можно достичь.

Допустим вам 25 лет (до пенсии 40 лет). Откладывая по 3 тысячи ежемесячно, к пенсии ваш капитал составит примерно 10 миллионов. При среднегодовом приросте капитала в 8%.

А что было бы, если бы вы начали в 45? Для формирования капитала остается всего 20 лет. Сколько удастся сколотить к пенсии, откладывая аналогичную сумму (по 3 тысячи) ежемесячно?

Как вы думаете?

Ответ: всего 1,8 млн рублей. В 5,5 раза меньше.

Что будет, если увеличить ежемесячные вложения в 2 раза. И вместо 3 тысяч инвестировать по шесть. Конечный капитал возрастет до 3,5 млн. Все равно не дотягиваем до 10 миллионов. (((

Чтобы получить за 20 лет 10 млн. нужно вкладывать уже по 17,5 тысяч ежемесячно. Почти в 6 раз больше.

Раннее инвестирование позволяет:

- накопить капитал с меньшей кровью (минимальные вложения);

- либо к пенсии получить более значимую сумму. А значит жить можно будет в разы лучше.

Совет №2 - Рассчитайтесь с долгами

Примерно две трети пенсионеров обращают особое внимание на кредиты. Вернее на их обслуживание.

У заемщика всегда часть дохода будет уходить на погашение кредита. Где львиная доля - это начисленные проценты (обслуживания кредита).

В итоге получается тройная ловушка:

- Меньше денег остается на инвестиции (а по факту их совсем может не оставаться).

- На процентах по кредиту вы дополнительно теряете десятки-сотни тысяч (деньги в никуда).

- На обслуживание кредита вы тратите драгоценное время, что негативно скажется на будущей пенсии (см. предыдущий совет).

И даже если вы имея кредит, умудряетесь откладывать часть дохода на инвестиции, это может быть не совсем выгодно.

Как правило, проценты по кредиту намного превышают доход, получаемый от инвестиций.

Если одновременно иметь кредит и инвестировать деньги, то получаем довольно странную логику (вернее полное отсутствие): занимаем деньги под 20% годовых (как пример), чтобы вложить их по 10%.

Досрочное закрытие кредитов - это тоже путь к формированию пенсионного капитала.

Статья в тему: 3 стратегии снижения переплаты по кредитам

Совет №3 - Всегда имейте подушку безопасности

Главная цель подушки безопасности - иметь ликвидные деньги на черный день (важные непредвиденные расходы).

Стандартная рекомендация - накопить капитал равный вашим расходам за 6-12 месяцев.

Многие недооценивают важность финансовой подушки. Считая ее наличие необязательным.

Давайте порассуждаем.

Вам внезапно срочно понадобились деньги. Финансовой подушки нет.

Где их взять?

Вариант 1. Кредитные деньги. Проблема решена? Да. Но мы добровольно загоняем себя в кредитную ловушку (смотри совет №2).

Вариант 2. Изъять из пенсионного капитала. Продать часть ценных бумаг. Проблем нет. Но какой ценой?

Самая главное последствие - снижение капитала, который мог бы работать и приносить прибыль (помните про экспоненциальный рост - совет №1). На восполнение дыры у вас может уйти несколько лет.

Простой пример. Сняли с пенсионного счета 100 000 рублей. Через 20 лет это обернется недополученной прибылью в размере полмиллиона.

Еще несколько возможных дополнительных негативных исходов:

- Это может быть неудачное время, когда активы находятся в просадке и придется продавать с убытком.

- При продаже с прибылью возможно придется еще платить налоги (которых можно было бы избежать).

Не убедил? Писал про онлайн игру по инвестициям (20 лет симуляции инвестиций в игре укладываются за несколько минут). В игре как раз один из инструментов - это финансовая подушка безопасности (сберегательный счет). Сыграйте несколько раз и поймете для чего она может вам понадобиться.

Рекомендую: Как сформировать подушку безопасности? Где хранить накопления, сколько реально нужно денег + советы бывалого (мой личный опыт).

Удачных инвестиций!

Здравствуйте

Не всегда погашение кредита выгоднее вложений в фондовый рынок.

Особенно если это долгосрочные кредиты по ипотеке,ставки которых на данный момент находятся на минимумах как в мире, так и в России…около 2,5 процентов в развитых странах и 7 в рф

Исторический индексы вышеуказанных стран дают бОльшую доходность.

Что думаете по этому поводу?