БПИФ "ВТБ Ликвидность" (VTBM ETF) позиционирует себя как альтернатива срочному банковскому вкладу.

Предназначен для краткосрочного размещения свободных денежных средств.

Есть ли выгода от размещения свободных денег в паи фонда? Какая реальная ожидаемая доходность? Скрытые и неявные моменты, про которые лучше знать заранее.

C 22 июля 2022 года фонд VTBM сменил биржевой тикер на LQDT

Основные условия VTBM (LQDT)

Фонд обещает доходность на уровне ставки по вкладам крупнейших банков. Средства могут быть размещены на срок от одного дня через покупку фонда на бирже (тикер LQDT).

Прибыль начисляется ежедневно, путем увеличения стоимости пая (реинвестирование). Таким образом, в любой момент можно продать фонд без потери начисленного дохода (проценты капают пропорционально сроку владения).

Это очень похоже на накопленный купонный доход (НКД) по облигациям. Но в отличии от долговых бумаг (которые могут проседать в цене на несколько процентов) - риски снижения стоимости у фонда минимальны.

Активы фонда размещаются в инструменты денежного рынка. В основном через обратное РЕПО с центральным контрагентом под ОФЗ и КСУ. Центральный контрагент гарантирует исполнение обязательств по сделке РЕПО перед добросовестной стороной. Управляющий имеет возможность комбинировать сроки размещения от 1 дня до 3 месяцев, получая дополнительную прибыль при увеличении наклона кривой.

Чего-чего? Ничего не понятно...Ты с кем разговариваешь?

По простому ....

Сделка Репо - предоставление краткосрочного займа под залог ценных бумаг.

В этой сделке одна сторона хочет получить деньги на определенный срок. И продает свои ценные бумаги (ЦБ) с условием обратного выкупа (по заранее оговоренной цене).

Вторая сторона (в нашем случае фонд LQDT) имея на руках деньги, дает их в пользование. Покупая ЦБ с небольшим дисконтом. Которые она обязуется продать в установленный срок обратно первому участнику. Оставляя дисконт себе. Это и есть прибыль фонда. И собственно называется обратное РЕПО.

Если провести аналогию с реальной жизнью, то примером обратной сделки РЕПО можно взять ломбард. Он дает деньги под залог ценных вещей. Только с более высокой процентной ставкой за пользование средствами. На бирже ставка намного скромнее.

Комиссия фонда за управление:

- вознаграждение УК - 0,21%;

- плата за депозитарий - 0,18%;

- прочие расходы - 0,1%.

Итого суммарно в год не более 0,49%.

Добавлено октябрь 2020.

ВТБ снижает суммарную комиссию БПИФ Ликвидность с 0,49 до 0,4%.

Добавлено апрель 2023г.

Суммарная комиссия LQDT теперь составляет 0,5%.

Стоимость одного пая на бирже стартовала с 1 000 рублей. После сплита, который произошел через пару лет после запуска фонда - стоимость одного пая снизилась до 1 рубля (с копейками).

Рекомендую: Реальные комиссии всех ETF на Московской бирже

На какую доходность можно рассчитывать?

На официальном сайте УК ВТБ, есть инфа о доходности за 2019 год (теоретическая). Так как фонд был запущен только январе 2020 года.

"Доходность от вложений денег в сделки РЕПО с ЦК за 2019 год: 7,8% годовых."

Но это все в прошлом. Ставка РЕПО постоянно меняется. И что было раньше, никак не влияет на будущую доходность?

Итак.

Как оценить (хотя бы примерно) потенциальную доходность?

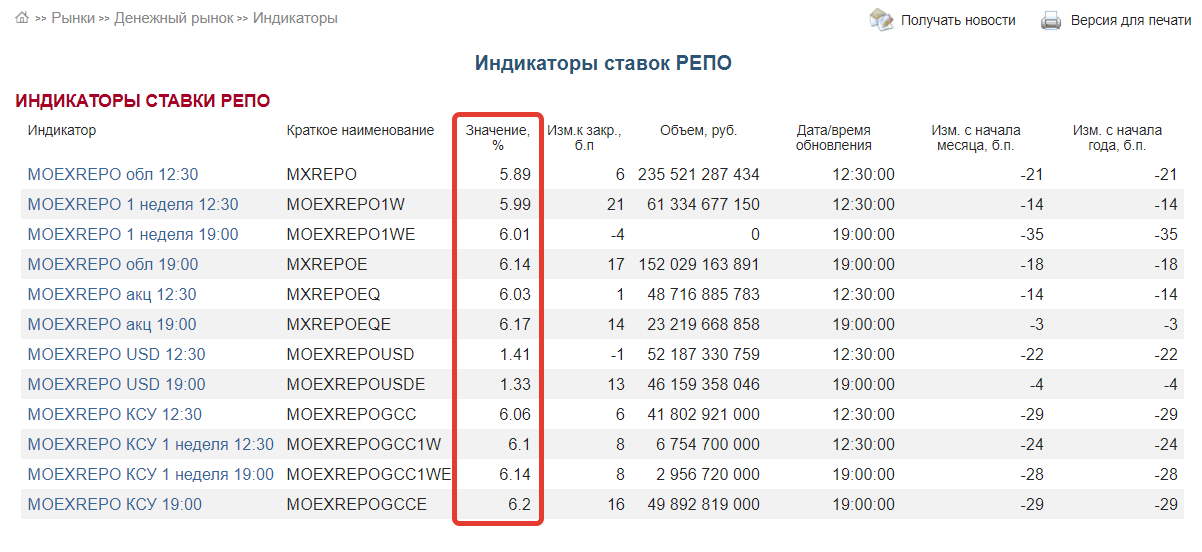

На сайте Московской бирже есть вся информация по ставкам РЕПО. Данные меняются постоянно, поэтому числа на картинке ниже, когда вы читаете статью, уже будут не актуальные. Лучше перейти по ссылке. И воочию узреть текущие ставки.

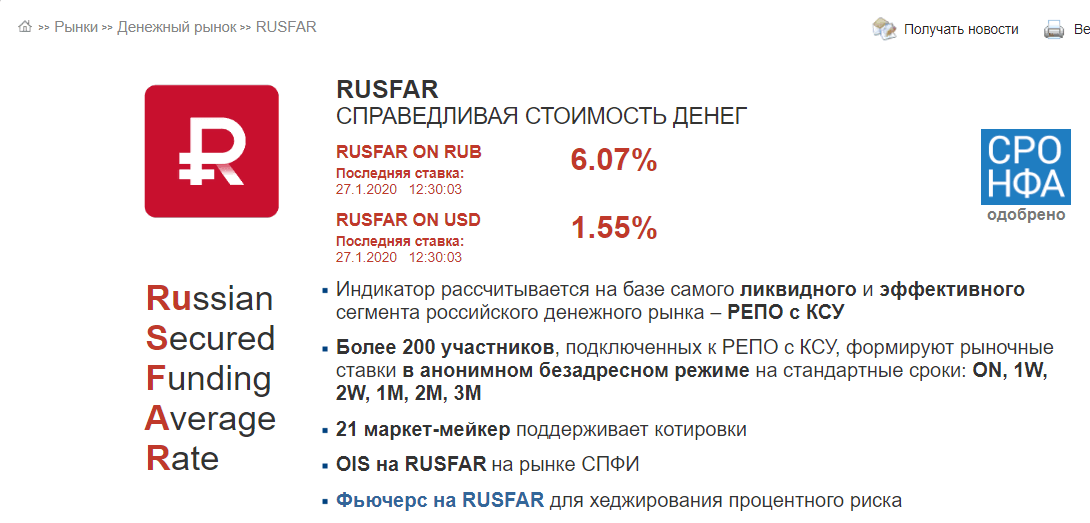

Есть еще индекс RUSFAR. Показывающий справедливую стоимость денег.

Индикатор рассчитывается на базе самого ликвидного и эффективного сегмента российского денежного рынка – РЕПО с КСУ.

В текущий момент для рубля это ставка 6,07%. Для доллара - 1,57%.

Соответственно, примерно на такую ставку годовой доходности и можно будет рассчитывать - инвестируя в БПИФ LQDT (ex. VTBM). Актуальное значение RUSFAR снова смотрим на сайте Мосбирже (ссылка).

Факторы снижающие прибыль фонда

Ок. С ожидаемой годовой доходностью разобрались. И если она вас устраивает, то почему бы временно не пристроить денежки.

Не спешите. Есть пара негативных моментов. Которые воруют ваши деньги снизят потенциальный доход. На чуть-чуть. А в некоторых случаях оттяпают серьезный кусок вашей прибыли.

Не забываем про 3 вещи:

- налоги;

- плата за управление УК;

- биржевой расходы.

Все нижеприведенные расчеты по текущим данным, которые были на момент написания статьи (ставка репо, комиссии фонда).

Плата за управление. Сразу можем смело вычесть из текущей ставки РЕПО, комиссию фонда - полпроцента. Исходя их текущих данных (ставка РЕПО 6,07%), у нас остается - 5,58% годовой доходности. Сразу потеряли около 8% прибыли.

Налоги. Это в банках вклад не облагается налогами (уже облагается). А на бирже, за счет роста курсовой стоимости при продаже актива придется выложить 13% налога на прибыль . Напомню, вся полученная прибыль фонда реинвестируется, увеличивая стоимость пая.

Что это значит для вас? Можно еще снизить потенциальную доходность на 13%.

В нашем случае ожидаемая доходность уменьшится до 4,85%.

Биржевые расходы.

Плата брокеру (и бирже) за операции покупки-продажи активов. Сколько? В среднем суммарно возьмем 0,05% от суммы сделки. Вроде бы немного. Но нам нужно учитывать две операции. Сначала купили, через время продали. Получаем расходы в 0,1% (0.05% + 0.05%).

Снова не очень впечатляет? Потеряли какие-то десятые доли процента... будет наш потенциальный доход не 4,85, а 4,75%. Разница невелика.

Но мы рассматриваем это дело в рамках годового срока. А БПИФ от ВТБ предполагает в том числе и краткосрочные вложения. День, неделя. Месяц.

И внимание вопрос:

Выгодно ли будет инвестировать в LQDT (VTBM) на короткий срок? С учетом всех вышеописанных расходов.

Реальная доходность фонда (с учетом комиссии за управление и налога на прибыль) - 4,85% В ГОД (вместо ожидаемых 6% годовых).

Соответственно, инвестор заработает при вложении:

- на один день - 0,013%;

- за неделю - 0,09%;

- в месяц - 0,4%.

Вычтите из полученного результата еще биржевой сбор в 0,01% в двойном размере (за покупку и продажу). И что мы получаем?

Реальная доходность, если вы вложили деньги в фонд на:

- один день - +0.007% (можно сказать нулевая доходность)

- неделю - +0.07% (почти нулевая доходность).

- месяц - +0,38% (что соответствует годовой доходности в 4,5%).

Как видите, вложение в БПИФ денежного рынка, на срок менее недели, дает практически нулевую доходность.

Резюмируя

Основное предназначение Фонда ВТБ Ликвидность - краткосрочное вложение денежных средств. И как раз именно на короткие сроки - покупка паев не совсем выгодная для инвестора. Биржевые сборы в совокупности с налогами и платой за управление, сжирают львиную часть прибыли. Оставляя инвестора практически с крохами дохода (или вообще в убытке).

В итоге получаем, что оставить лежать свободные деньги на счете мертвым грузом на короткий срок, не такая уж и плохая идея.

При увеличении срока вложений в фонд - реальная ожидаемая доходность VTBM повышается. Но ... для таких случаев (от нескольких месяцев) можно легко найти какие-нибудь короткие облигации. С более высокой доходностью и без платы за управление.

Справедливости ради отмечу, что брокер ВТБ не берет комиссии со своих клиентов за операции с фондом LQDT (VTBM). Это делает использование БПИФ - Ликвидность немного более выгодным внутри ВТБ. И совсем невыгодным для покупки у других брокеров.

Свежий расчет выгодности VTBM (LQDT)

Добавлено: Май 2021.

С момента написания статьи прошло больше года. Ставки с тех пор сильно снизились. Справедливая стоимость денег с 6.07% сократилась до 4,23%.

Из реальной статистики.

Доходность фонда VTBM (или LQDT) за последние 12 месяцев - составила скромные 3,85% (после вычета комиссии за управление в 0,4%).

Если вычесть налог на прибыль в 13%, то инвестор заработал бы за год 3.35% чистой прибыли.

В среднем месячная доходность фонда - +0.28%. И это без учета комиссий биржи и брокера.

- недельная доходность - 0,064%.

- доход в день - 0.0092%.

Допустим, что инвестор торгует через ВТБ и освобожден от комиссий брокера за сделки (имеем только комиссию биржи в 0.01% в двойном размере - за покупку и продажу). Не будем сильно топить фонд VTBM-LQDT, а то уйдем в минус по доходности.

С учетом комиссий фонда и биржи, исходя из показанной годовой доходности в 3.35% (очень грубо) мы получаем следующие данные.

Реальная доходность VTBM (или LQDT) при размещении денег:

- на один день - -0.0108% (годовая ставка доходности -3.94% годовых)

- на неделю - +0.044% (что-то около 2.28% годовых)

- на месяц - +0.26% (соответствует доходности в 3.1% годовых)

Удачных инвестиций!

Спасибо за статью!

«можно легко найти какие-нибудь короткие облигации. С более высокой доходностью. Не облагаемые налогом на прибыль (в большинстве случаев).» _ Это почему это доход с облигаций не облагается налогом вопрос. И юрлица платят налог на прибыль, и физлица с 2021 платят НДФЛ с купонного дохода по облигациям, если вы под налогом на прибыль имели в виду НДФЛ.

П. С. У вас на сайте какой то скрипт не даёт переключать виртуальную клавиатуру на знаки препинания.

Спс за замечание. Статья была написана до 2021 года, когда налог на облигации отсутствовал.

Подправил текст.

«Обман, кругом обман!» — сказал ёжик, слезая с кактуса

Добрый день!

Скажите, а в конце 2022 и 2023 можно покупать этот фонд ежемесячными порциями с зарплаты, например, по 10 000 каждый месяц, в накопительных целях с горизонтом лет 10?

Или есть лучше инструменты?

В банке хранить не очень, постоянно хочется их потратить.

Можно. Но мне кажется это не совсем оптимально.

Фонд LQDT предназначен для краткосрочного размещения средств. Доходность не очень большая.

Для вашего горизонта (10 лет) лучше составить диверсифицированный портфель из акций и облигаций. (можно через фонды). С бОльшей долей вероятности вы за 10 лет заработаете больше, чем в LQDT (а может и в разы больше).

Спасибо. Все по полочкам.

ВТБ брокер берёт комиссию за торговлю этим фондом?

Задайте вопрос брокеру …

ВТБ не берет комиссию за этот БПИФ. Только комиссия биржи 0,01%.

уже и комиссию биржи отменили.

по моим расчетам реальная доходность этого фонда 3,8% годовых до уплаты НДФЛ.

А где можно узнать, что отменили? Как ВТБ могли отменить комиссию биржи? Сами ее платят? Только что у ВТБ покупал другой облигационный фонд VTBB — берется комиссия.

Упс. Только спросил — уже инфу дали.

Спасибо, как всегда, дьявол кроется в деталях.

отлично! автор на высоте, как обычно! сделайте пож. обзор по этим 2 зверям от Газпромбанка GPBM и GPBS, было бы очень интересно! вроде как супернизкую комсу (0.15 % и всё?!) заявляют

Судя по тарифам реальные расходы раза в 3 повыше. )))

https://vse-dengy.ru/upravlenie-finansami/pifyi/bpif-gpbm-i-gpbs.html

Спасибо!

Не хватает в статье того, что как и у любого биржевого инструмента — у этого тоже есть торги. А торги штука эмоциональная — купив по одной цене, завтра можно не продать по такой же, т.к. есть спрэд между покупкой и продажей, что делает эти операции еще более бессмысленными в которотку!!!

1. В случае, если брокер ВТБ, он не берет комиссию за работу с фондом и остается только комиссия биржи, в этом случае все немного лучше.

2. Так же потенциально, если держать, как резерв на срочные нужны (вместо депозита) то по истечению владения 3х лет, 13% НДФЛ, выплачивать не нужно. Т.е. если рассматривать как депозит с высокой ставкой и (!) с возможностью получить деньги в любой момент (+ день на вывод с брокерского счета)

3. По поводу же короткого времени использования, важно не забыть еще про спред, который сильно тянет назад, на несколько дней, т.е. купив бумагу, ты не можешь продать ее по той же цене, а продаешь значительно ниже, ВТБ выкупает на неколько копеек — рубль дешевле. Тут конечно можно подождать встречных предложений, но это риск для «ликвидного» инструмента. И в итоге может потребоваться подождать несколько дней, для того чтобы цена догнала или появился покупатель.

4. Для того чтобы не надолго пристроить деньги, на мой взгляд, лучше использовать однодневные облигации ВТБ, там сейчас доходность в районе 4-4,5% (зависит от объема, для до 5М-4%), но зато гарантированно получаешь деньги на следующий день.

Спасибо!!!

Научили считать хоть))

Спасибо за статью! Очень полезно. У меня еще вопрос — в свете того, что с 01.01.2021 все купоны по облигациям будут облагаться налогом, то что будет выгоднее купить сроком на 10 месяцев (к примеру на 1 млн. руб.) VTBM или, цитирую «…. для таких случаев (от нескольких месяцев) можно легко найти какие-нибудь короткие облигации. С более высокой доходностью…»

Покупая короткие облигации взамен фонда, вы как минимум сэкономите на плате за управление. )))

Точно я вам не отвечу. В каждый конкретный момент данные могут быть совершенно разными. Нужно сравнивать по доходностям с учетом налогов и прочих возможных расходов. По облигашкам можно снизить налог на купоны в связке с ИИС (писал об этом здесь) Возможно вам этом поможет немного.

Спасибо за ответ. Да, пока это сложновато. Получается, что если деньги понадобятся до 3-х лет (период действия льготы по ИИС) придется деньги держать под подушкой, чтобы не платить налог за проценты на депозите.

Просто блестяще! рад что в случайном поиске про VTBM где якобы можно припарковать денежки на короткий срок, ознакомился с вашей статьёй. Подписался в телеграмм.

Спасибо. Все очень доходчиво и полезно

Если брать фонд через брокера втб, тогда доход после трех дней держания паев начинает идти. С учетом комиссий на покупку, продажу и спреда.

Разве в статье не ошибка в расчетах при вычете биржевого сбор?

В статье ошибочно вычитается 0,1 а не 0,01

Отсюда и «минусовая» доходность

Новость от ВТБ: https://broker.vtb.ru/servnews/art_detail/1136769/

При заключении сделок с паями биржевого паевого инвестиционного фонда «ВТБ – Ликвидность» (VTBM) с 04.03.2021 не будет взиматься комиссионное вознаграждение за проведение расчетов по заключенным сделкам.

В результате у клиентов банка ВТБ, совершающих операции с паями этого фонда, не будет дополнительных затрат в виде комиссий как банка, так и Московской биржи.

Как вам уже указали, вы в расчете комиссии за день-неделю-месяц ошиблись на ПОРЯДОК. :)) Вычли 0.1% вместо 0.01%

АГа. Увидел. Поправил. Спс.

Скажите пожалуйста — 13% при продаже фонда удерживаются сразу или по истечении года при общем подсчете торгов за год?

1. При выводе денег с брокерского счета будет удержан налог (будет подсчитан на дату вывода).

2. Если выводов нет — то налог удерживается в конце года.

Под конец статьи фонд уже начал именоваться VTBE))

Да, странно как то. )))

Спасибо за замечание. Исправил на VTBM

Теперь рисуют 8% доходность.

Здраствуйте! Как Вы считаете, в какой инструмент лучше вложить на срок от 1 недели до месяца? Банковские счета не рассматриваю — не хочется постоянно выводить/пополнять брокерский счёт!

ХЗ. Фонды денежного рынка были хорошее дело, но они в связи с временной заморозкой торгов немного себе скомпрометировали.

Как вариант — однодневные облигации (ВТБ) — естественно, если у вас брокер ВТБ.

Также некоторые брокеры начисляют проценты на остаток (доллары, рубли). В открытие есть такое точно. И кажется в БКС было (сейчас не знаю).

Если и покупать этот фонд, то только на ИИС б. Держу его на ИИС в втб и плачу только комсу за управление. На просадках акций продаю и откупаю акции.

Фонд кстати повысил комсу. Теперь 0.5%.

Выгоднее наверное покупать AKMM в ВТБ. Комиссия 0.34% против 0.5% в LQDT. При этом в втб не будет комиссии 0.05% за покупку продажу. Получается AKMM выгоднее на 0.06% ?

Спасибо