Что доступно инвесторам в виде ETF на Московской бирже? Чуть больше десятка фондов. Плюс потихоньку расширяющийся список Биржевых паевых фондов (БПИФ).

А давайте я расскажу про несколько недостатков именно отечественных продуктов. А потом, чтобы подсластить жизнь - про плюшки, которые могут дать ETF российским инвесторам. Естественно, в сравнении с зарубежными аналогами. ETF обращающимися на иностранных биржах.

Итак, поехали!

Главные минусы российский ETF

Ограниченный выбор

Сколько ETF на Московской бирже? Всего шестнадцать. 14 от провайдера Finex. И 2 от ITI Funds (полный список доступен на сайте МосБиржи).

Все. С БПИФ мы наскребаем около 3-х десятков.

А в чем собственно минус?

Все познается в сравнении. В мире количество ETF насчитывает несколько тысяч фондов. С различными стратегиями и объектами инвестирования. Хотите чисто дивидендные акции? Пожалуйста. Хочу вложиться в недвижимость по всему миру - легко. Купить облигации всех стран в лице одного ETF - без проблем. Захотелось поучаствовать в росте акций какой нибудь Малайзии или Индонезии - пожалуйста.

Высокие комиссии

Любой биржевой фонд (и не только на Московской бирже) просит плату за управление (expense ratio).

Фиксированный процент от стоимости купленных инвесторов паев фонда.

Сколько хотят ETF с российских инвесторов? От 0,45 до 0,95% в год. Причем среднее по больнице - 0,9%.

Пару слов про БПИФ. Ребята тут вообще охе ... озверели. Просят в среднем около 1,5%.

А это много? Очень.

Смотрим на зарубежные фонды и что мы видим. Для примера, один из самых популярных ETF на индекс S&P 500 (тикер VOO) - поимеет с вас аж ... 0,03% (3 сотые процента).

Разница с нашими ETF и БПИФ в 30-50 раз!!!

На Западе, все что больше 0,5% - считается ОЧЕНЬ ДОРОГО. У нас самая минимальная комиссия стартует с этой ставки (0,45%).

А что такое комиссия 1- 1,5% в год. Это потери инвестора на каждый вложенный миллион по 10-15 тысяч рублей ежегодно. На пустом месте. И платит вы будете всегда. Пока держите паи фондов. И с каждым годом, по мере роста капитала, эти поборы будут увеличиваться. И легко может получиться, что за всю свою инвестиционную жизнь потерянные деньги в виде комиссий, будут исчисляться сотнями тысяч (и даже миллионами)!!!

Кстати снова про БПИФ. Многие провайдеры вообще не заморачиваются. Зачем им покупать отдельные акции или облигации. Поддерживать правильную структура фонда в соответствии с индексом-бенчмарком.

Проще взять за основу какой-нибудь зарубежных фонд. И продавать его акции под своим брендом. Не забыв накрутить себе комиссию за управление.

В итоге мы (вы) платим двойные комиссии. Иностранному ETF и фонду-прокладке.

Отсутствие дивидендов

Из всех обращающихся на Московской бирже ETF, по моему только один платит дивиденды (RUSE). И то раз в год. Что он целый год делает с деньгами ... неизвестно.

Остальные (вернее почти все) ETF - всю поступающую прибыль (в виде дивидендов и купонов) реинвестируют. Тем самым повышая стоимость паев.

Хорошо это или плохо?

С точки зрения долгосрочного накопления капитала - это намного лучше (и выгоднее), чем самостоятельное получение дивов, уплаты с них налогов и реинвестирование.

С другой стороны - кто-то хочет иметь постоянный денежный поток. Да и приятнее ощущать поступление именно живых денег. И не наблюдать просто за циферками прироста стоимости активов.

Купил бы фонды - и живи на дивиденды. Если капитал позволяет. )))

Дивы можно было бы направлять на покупку других активов при просадках. Особенно в кризис. Выкупая ценные бумаги по вкусным ценам.

Но ... что имеем, то имеем. 100% реинвестирование дивов в купленный актив.

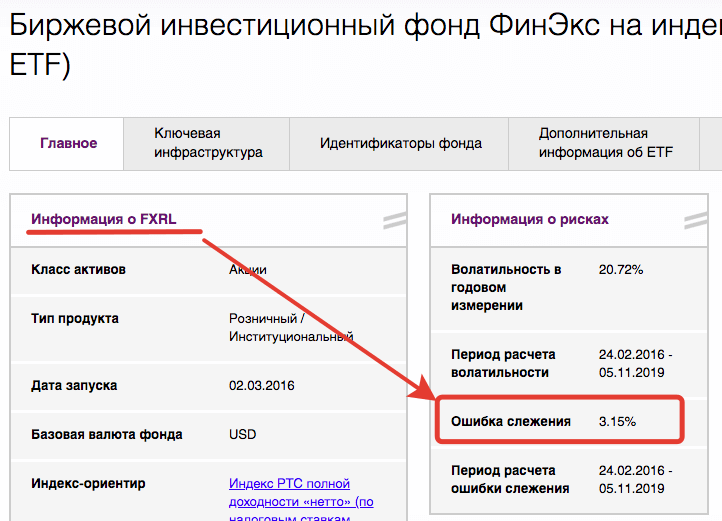

Высокая ошибка слежения

Ошибка слежения - это точность следования за индексом-бенчмарком. Она есть у всех ETF. У кого-то побольше. У других поменьше.

По моему только провайдер Финекс озвучивает данные по ошибке слежения своих ETF. По крайней мере у других я подобных данных не нашел.

У наших фондов с этим делом не очень. Особенно сильно грешат этим БПИФ. Здесь ошибка слежения просто зашкаливает. И отставание от эталона можно наблюдать практически невооруженным взглядом.

Для примера ошибка слежения ETF FXUS (на американский рынок) - 0,77%. FXRL (на индекс Московской биржи) - 3,15%.

БПИФ от Сбербанка SBMX за год отстал от FXRL - на полпроцента (подробности писал здесь). Хотя при сопоставимых комиссиях за управление, Сбер имеет налоговые льготы при налогообложении. Это говорит о меньшей точности повторения. И более высокой ошибки слежения.

Что у иностранцев?

ETF VOO имеет ошибку в 0,02%. QQQ (NASDAQ) - 0,20%.

Чем грозит инвестору высокая ошибка слежения?

Это как с комиссиями. Постоянное недополучение части прибыли. Каждый год.

Плюсы отечественных ETF

Покупка на ИИС

Все обращающиеся на Московской бирже ETF можно покупать на индивидуальном инвестиционном счете. А значит можно получить, вернее вернуть 13% от суммы внесенных на ИИС средств.

Можно рассматривать это как дополнительную доходность. За 3 года владения ETF на ИИС, получаем около 4% среднегодовой доходности сверху. Минус комиссии в 1% - итого мы даже в плюсе на 3% ежегодно.

Или полное обнуление комиссий за владения ETF. Купили фонды на ИИС и держите очень долго. Полученный вычет при пополнении ИИС в 13% можно рассматривать как полную компенсацию комиссий за пользование фондами лет так на 10.

Налоговые льготы

Российские ETF имеют аналогичные льготы, что и другие ценные бумаги (акции и облигации). В первую очередь интересна льгота на 3-х летнее владение бумагами. Закон позволяет экономить на налогах 3 миллиона за каждый год владения.

Инвестируя в ETF на длительный срок, можно с уверенностью сказать, что 99,9% инвесторов при продажи в будущем не заплатят ни копейки налогов.

Как это выглядит в деньгах?

Решили вы инвестировать 1 миллион лет на 15. При средней доходности в 10% годовых.

При вложениях в иностранный фонд (с околонулевой комиссией - 0,03%) - в конце срока мы имеем 4,18 миллиона.

Аналогичные вложения через отечественный ETF (с комиссией в 1%) - обогатят нас на 3,64 миллиона.

На комиссиях мы потеряли 540 тысяч. Но ...

Продавая активы, во втором случае мы освобождены от уплаты налога на прибыль. И все заработанное достается нам в полном объеме.

А вот по иностранному ETF нужно будет отдать налог на прибыль в 13%. В деньгах получается 530 тысяч. И на руки вы получите те же 3,64.

Легкий старт

Самый простой способ начать инвестировать - купить ETF на Московской бирже. Не нужны никакие знания, ни опыт по отбору отдельных ценных бумаг. Берем сразу весь рынок целиком (вернее ETF на этот индекс). И за довольно смешные деньги. В пределах несколько тысяч рублей стоимость одного пая.

Для выхода на более дешевые иностранные фонды, потребуется намного больше денег. Например, минимально-оптимальная сумма для работы с IB - около $10-15 тысяч. Все что ниже, будет невыгодно. Ведь помимо халявных по комиссиям иностранных ETF, есть еще комиссии брокера за предоставление своих услуг. У IB - это 10 баксов в месяц.

Статья в тему: С какой суммы выгодно инвестировать через иностранного брокера

Неплохая диверсификация

Даже учитывая довольно скромный список доступных на Мосбирже фондов, с этим вполне можно работать.

Во-первых. В составе каждого фонда - довольно широкий список акций или облигаций компаний. От несколько десятков, до нескольких сотен. Покупая ETF - мы сразу получаем широкую страновую диверсификацию.

Во-вторых. Основные классы активов присутствуют. Акции, облигации и золото. С этим можно составить довольно неплохой диверсифицированный портфель.

В-третьих. На основных мировых игроков (страны) - фонды тоже есть. Америка, Китай, Англия, Германия, Австралия, Япония и конечно же Россия. По облигациям тоже можно подобрать что-то разнообразное (но конечно в разы меньше акций).

Что в итоге?

Несмотря на довольно существенные минусы (высокие комиссии и ошибка слежения) ETF на Московской бирже вполне пригодны для инвестирования. Особенно в связке с различными налоговыми плюшками.

И в первую очередь будут особенно полезны новичкам. И инвесторам с небольшими капиталами.

С другой стороны, опытные инвесторы могут тоже поиметь определенные выгоды с российских фондов.

Я лично инвестирую "здесь" и "там". У меня есть в портфеле и зарубежные фонды (их правда намного больше российских, как по количеству так и по деньгам). И несколько российских. Купленных и на ИИС. И на обычный брокерский счет.

Удачных инвестиций!

Добрый день! А интересно, если в моем портфеле есть определенный фонд ETF, паи которого я покупал равномерно в течении, ну например, пять лет. То есть у меня есть паи купленные позднее трех лет и которым нет ещё трех лет. Я решаю продать часть паев, какие будут продаваться, те которые куплены более трех лет назад или нет. То есть буду я платить налог или нет. Спасибо!

Здравстуйте!

При продаже в дело идут паи купленные первыми. Это как в бух. учете (метод ФИФО). Первый пришел — первый ушел)))

Здравствуйте. Тоже интересовал этот вопрос. Спасибо, что ответили!

Доброго времени суток!

Спасибо Вам за Вашу работу! Очень познавательный сайт на доступном языке. Складывается ощущение, что над ним работает не один человек, а целая команда (подготовка материала и пр.)!

Я думаю, что не ошибусь, если предположу желание всех интересующихся и постоянных читателей, больше интересных статей, различных хитростей для инвестора, и, для удобства понимания, желательно с датами выпуска материала, хотя бы в тексте в конце!

Касательно текущей статьи, у меня к Вам вопрос, который меня немного сбил с толку, Вы писали: «При вложениях в иностранный фонд…по иностранному ETF нужно будет отдать налог на прибыль в 13%. Аналогичные вложения через отечественный ETF…..освобождены от уплаты налога на прибыль» В иностранный фонд Вы подразумевали через зарубежного брокера (не на Мосбирже или СПБ)??? Если я открыв ИИС в декабре 2019, хочу купить ETF (FXIT или FXGD) будет ли по ним возврат 13% налогового вычета в январе 2020? После 3-х лет обладания, при продаже будет ли освобождение от налога на прибыль?

Заранее Вас благодарю за ответ и за Вашу работу!

Спасибо.

Здравствуйте, Руслан!

Скажу так ….

То что можно купить на Московской бирже (ETF, в том числе и FXIT, FXGD и прочие подобные) — я подразумевал отечественные фонды. Со всеми вытекающими налоговыми льготами. Как по обычным российским бумагам (акциям и облигациям).

Ну а все прочее — это иностранные ETF без налоговых плюшек.

Спасибо!

Доброго времени суток, уважаемый автор!

Прежде всего спасибо Вам за Вашу работу! Такое ощущение, что над сайтом работает не один человек, а целая команда!

К сожалению, при просмотре статьи нет возможности видеть ее актуальность и дату публикации.

Хотя, если воспользоваться поиском, то в результатах указывается дата публикации той или иной статьи.

Касательно этой статьи, у меня к Вам вопрос, вызванным небольшим замешательством, а именно:

«При вложениях в иностранный фонд….по иностранному ETF нужно будет отдать налог на прибыль в 13%.

Аналогичные вложения через отечественный ETF … мы освобождены от уплаты налога на прибыль.»

— Подскажите, вложения в иностранный фонд Вы подразумевали через зарубежного брокера?

— При открытии ИИС в декабре и покупке ETF через приложение Сбербанк Инвестор (FXIT, FXGD), будет ли возврат налогового вычета в 2020 году?

— Будут ли какие то расходы в течение года в связи с купленными ETF (какие-то ежемесячные брокерские оплаты или прочее)?

— Будет ли освобождение от налогов при продаже ETF по истечении 3-х лет их покупки?

Извините, если задал некорректно вопрос, я новичок (интересуют долгие инвестиции).

Спасибо.

Частично уже ответил в прошлом комментарии …

«— При открытии ИИС в декабре и покупке ETF через приложение Сбербанк Инвестор (FXIT, FXGD), будет ли возврат налогового вычета в 2020 году?» — ДА. Если есть, что возвращать.

«— Будут ли какие то расходы в течение года в связи с купленными ETF (какие-то ежемесячные брокерские оплаты или прочее)?» — у Сбера только плата за операции. То есть если вы ничего не покупаете не продаете в течение определенного периода — то ваши брокерские расходы=0. По поводу владения самого ETF. Комиссия в 0,9% в год от стоимости активов. Вычитается ежедневно из стоимости ETF (по факту вы ничего не платите деньгами).

«— Будет ли освобождение от налогов при продаже ETF по истечении 3-х лет их покупки?» — если вы покупали ETF на ИИС (с правом получить 13% от суммы внесенных средств), то налоговой льготы на 3-х летнее владение на ИИС нет. При продаже с вас возьмут налог в 13% с прибыли.

Спасибо.

…упсс!) Сори)

Максим, приветствую! С наступившим НГ, всех благ и удачи в инвестициях ! смотрите, ситуация к 20 г поменялась координально , на Мосбирже уже 34 ЕТФ?! и борьба за клиента растет, комиссии падают, плюшки появляются, что не может не радовать. огромная просьба — сделайте пож. обзор или развернутый коммент по этим ЕТФ на корпоративные облигации РФ — VTBB, GPBS, GPBM. это новые продукты у нас, и может они смогут переиграть нищенские депозиты (был в МКБ сегодня 08.01.20 г — ставка нового вклада 5.1 % годовых) . спасибо!

И Вас Владимир с наступившим!

Посмотрю что-там интересного вышло))).

Сегодня у меня первый рабочий день!!! Жесть … надо потихоньку в колею входить (((

здравствуйте. все это очень хорошо только одно -НО- ETF могут закрыться в любой момент.

Доброго времени суток ? на Московской бирже с каждым днём фондов становится всё больше и возникает вопрос, а как выбрать, например из тех что на индекс мос биржи, лучший? Истории пока нет, все расчёты теоретические, отставание от индекса не ясно. Опираясь лишь на комиссии?

Я обычно оцениваю по следующим параметрам:

1. Комиссии — первичный отбор. Сразу отбрасываю дорогие фонды.

2. Преимущество у крупных игроков (УК) — мелочь может закрыть через время фонд (типа не набрали нужной суммы).

3. Налогообложение фонда — типа FXRL платит налог с дивов / а SBMX — нет.

4. Сравнение фондов по доходности за интервал.

5. Если фонд новый и статистики по нему нет, то как вариант посмотреть другие фонды этого же провайдера на предмет качества управления. Как точно следуют другие продукты за бенчмарком и сравнение с конкурентами. С большей долей вероятности аналогичную картину можно будет ожидать и от нового фонда.