На Московской бирже обращается два фонда на развивающиеся рынки:

- «ВТБ – Фонд Акций развивающихся стран» (VTBE ETF);

- «АТОН – Рынки возможностей» (БПИФ AMEM).

Главное их достоинство - это возможность покупкой одного фонда вложиться сразу в несколько стран. А какой фонд выбрать? Как раз сам в раздумьях. Хочу добавить один из них себе в портфель.

Проведу быстрый сравнительный анализ, помогающий мне (и инвестору) сделать выбор. Советовать ничего не буду. Только голые факты и кое-какие мысли.

Итак, поехали!

В середине 2022 года по решению УК АТОН - БПИФ AMEM был ликвидирован.

VTBE или AMEM? Основные условия

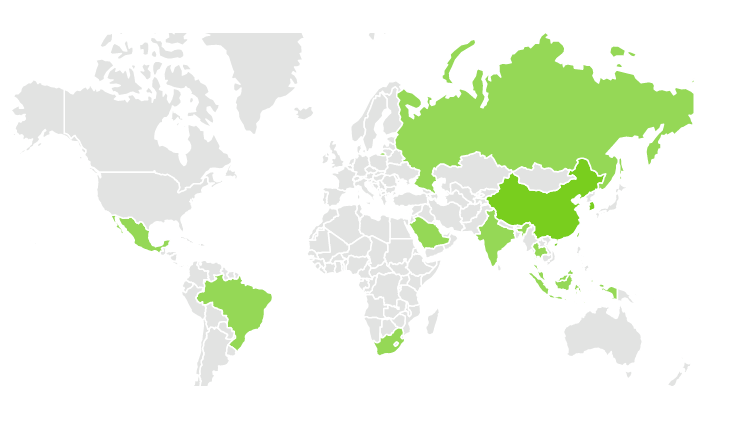

Инвестиционная стратегия. Оба фонда в качестве ориентира (бенчмарка) взяли один и тот же индекс развивающихся стран - MSCI Emerging Markets Investable Market.

Реализация стратегии: покупка паев иностранных ETF, отслеживающих нужный индекс. Управляющие компании Атона и ВТБ пошли простым путем и не стали воспроизводить индекс самостоятельно через покупку несколько тысяч акций из десятка стран.

- ВТБ за основу взял iShares Core MSCI EM IMI UCITS ETF (тикер EIMI);

- АТОН покупает iShares Core MSCI Emerging Markets ETF (тикер IEMG).

В чем их отличие? Об этом поговорим чуть ниже.

Комиссии за управление.

Комиссия складывается из двух составляющих - плата отечественной Управляющей компании (ВТБ, АТОН) и комиссии иностранного фонда (провайдера iShares).

ВТБ за свой фонд просит 0.71% в год. Плюс скрытая комиссия ETF EIMI - 0,18%.

Атон за услуги управления берет - 0,95%. Иностранный ETF IEMG - 0,11%.

Суммарные годовые расходы инвестора при владении фондами составят:

- VTBE - 0,89%

- AMEM - 1,06%

Дополнительно стоит отметь капитализацию (или объем) биржевых фондов.

На момент написания материала БПИФ VTBE привлек средств в управление на 28,5 млн. долларов. Капитализация БПИФ AMEM - около $1,3 млн.

На что влияет капитализация? Чем ниже СЧА фонда, тем меньше комиссий получает УК. Исходя из этого можно сделать два вывода:

- У фонда с более низкой капитализацией - более высокая вероятность свернуть свою деятельность. Обычно на старте фонды работают в убыток: СЧА низкий, собираемые комиссии за управление (в абсолютном выражении) ничтожные. А расходы на инфраструктуру постоянные. И если деле не попрет, то проще будет прикрыть лавочку (вернее ETF). В мире по этой причине закрывается по несколько ETF КАЖДЫЙ ДЕНЬ! По идее ничего страшного для инвестора не произойдет - активы распродадут по рыночной цене, деньги зачислят на счет всем пайщикам. Самое неприятное в этом - возможное попадание на налоги. Это дополнительные расходы (практически на пустом месте), которых можно было бы избежать.

- У низко капитализируемых фондов очень мало возможностей для снижения комиссий в будущем. У того же ВТБ, даже при более низкой плате за управление, собираемость денег на порядок больше. Кстати мировые лидеры по капитализации среди ETF (типа SPY, VOO) имеют самую низкую комиссии (0.03 - 0.04% в год). Именно за счет сотен привлеченных миллиардов под управление.

Сравнение иностранных ETF

Дальше разберем чем отличаются фонды, паи который покупают наши УК.

Чтобы читатель не запутался "Ху из Ху", к тикеру иностранного фонда буду добавлять название отечественного фонда и УК.

Оба иностранных ETF от одного провайдера - iShares. Оба отслеживают один и тот же индекс. Но есть между ними некоторые различия.

| Условия | ETF EIMI (VTBE от ВТБ) | ETF IEMG (AMEM от Атон) |

| Комиссия | 0,18% | 0,11% |

| Капитализация | $18 млрд. | $77 млрд. |

| Компаний в составе | 2 800 | 2 500 |

| Дивиденды | аккумулируются | выплачиваются |

| Резиденство фонда | Ирландия | США |

Немного про состав. Несмотря на разницу в количестве компаний - оба ETF практически идентичны. Веса крупнейших компаний отличаются буквально на сотые доли процента, как и распределение по странам.

Для примера у одного фонда на Китай приходится 33,89% веса, у другого - 33,81%. Россия - 2,95% или 2.96%. Разница чисто символическая и сильной роли при выборе (и будущей доходности) не сыграет.

По количеству компаний в фонде? Как вы думаете: лучше иметь 2800 компаний или 2500? Однозначного ответа на этот вопрос нет. Свое мнение я высказал, когда проводил обзор фонда AMEM.

Для меня гораздо более важное значение имеет метод распределения дивидендов. Казалось бы какая разница - российские фонды все равно не выплачивают дивы.

Дело в налогах. Ирландский ETF EIMI (VTBE от ВТБ) имеет льготную ставку налогообложения (около 10%). В то время как американский ETF IEMG, вернее AMEM от Атона, будет облагаться по максимальной ставке - 30%. Подробно про налогообложение хорошо описано в этой статье.

При текущей дивидендной доходности 1.76%, налоговые потери в первом случае составят 0.17%, вот втором - 0,53%. Иными словами, владение фондом от Атона за счет неоптимизированного налогообложения будет обходится на 0,35% дороже.

Подводим итоги

Внутренности российских фондов практические идентичны. Оба инвестирует в иностранные ETF, отслеживающие один и тот же бенчмарк. Но фонд от ВТБ более капитализированный. Как следствие: ниже риски закрытия и больше возможностей по снижению комиссий.

Основная разница в стране регистрации фондов (и как в следствии - налогообложения) и комиссиях.

| Условия | БПИФ VTBE от ВТБ | БПИФ AMEM от Атон |

| Комиссии УК (БПИФ) | 0.71% | 0,95% |

| Комиссия ETF (iShares) | 0,18% | 0,11% |

| Дивидендная доходность, год | 1,76% | |

| Налоговые потери на дивидендах | 0,176% | 0,53% |

| Итого расходы инвестора: | 1.06% | 1,59% |

Ссылки на страницы иностранных фондов:

Удачных инвестиций с низкими комиссиями!

Добрый день!

Вы все-таки решили добавлять VTBE в портфель Миллион с нуля? Если да, то также как и в случае с FXDM и FXDE (покупать первые и держать вторые) ? только в данном случае VTBE и Китай.

Пока в раздумьях. Если решусь, то будет как FXDM.

Добрый день.

Говорят , что сейчас ETF в валюте брать нельзя. Из за отмены ЛДВ.

Всю прибыль съест налог на курсовую разницу.

Как вы думаете, все на самом деле так страшно ?

Добрый!

1. ЛДВ пока не отменили (как такого закона еще нет и неизвестно будет ли он и когда).

2. Без разницы покупаете вы один и тот же актив в рублях или валюте — налог будет одинаковый.

3. Все не так страшно ))))

Если бы приобретали напрямую ETF iShares, какой-бы выбрали?

IEMI ? Или IEMG?

Если на очень длинный срок (от 10-15 лет минимум) в период накопления капитал — IEMI.

В период трат (и при приближении к цели) скорее всего второй фонд был бы у меня в приоритете.

А так у меня куплен VWO от вангуарда

Максим, как всегда спасибо. Для себя выбрал VTBE. В портфель миллиона не рассматриваете этот фонд?

Думаю …

На мой взгляд vtbe должен быть в портфеле. Вместе с ним fxus, fxdm и fxru.

Как говориться весь мир в одном портфеле.

fxru можно fxfa разбавить.

Если в портфеле есть FXCN,то я считаю не выгодным приобретение VTBE,потому что в нем Китай занимает 33%.Получается слишком большой перекос в сторону Китая.Лучше наверное подождать фонд от FinEx на развивающиеся страны без Китая (вдруг он такой будет).

Тоже надеюсь на Finex. Чего то у меня душа не лежит к ВТБ-шному фонду.

По идее своим новым фондом на развивающиеся страны они бы сразу закрыли класс активов — «АКЦИИ» ( +FXUS+FXDM). Должно быть логическое завершение …

Лучше не хранить в одной корзине «яйца от одной курицы»

Интересно, как относиться к вашим словам, покупая иностранный фонд на весь мир

Смотрите где больше Тайване, Тайвань в ближайшие годы останется главной «всемирной кузницей» полупроводниковых компонентов. Или AMSC.

Отличный обзор

Добрый день!

Сделайте, пожалуйста, обзор на будущий ETF FXEM, вся инфа по нему на сайте финекса уже есть! Что же инвестору в итоге выбрать в 2022 году — VTBE или FXEM

Сделаю, но только после выхода. Еше пока непонятны комиссии и налоги внутри фонда.

Добрый день!

VTBE или ждать FXEM? Мучаюсь)) Новый фонд уже обхаяли весь

ХЗ. Подождем выхода и узнаем полные условия (хотя бы туже комиссию и состав).