Новички, решившие начать инвестировать, обращают внимание на рекламу вида: "Инвесторы, купившие акции Газпрома (Сбербанка, Apple, Google или Facebook) всего 3 месяца (полгода-год) назад, заработали 30 (40-50%) прибыли".

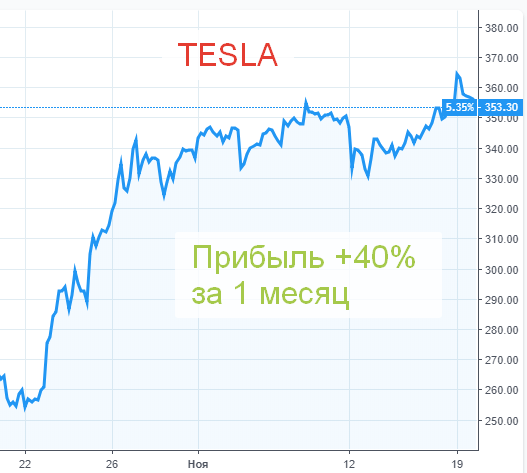

Приводятся различные графики успешных компаний. Просто озолотивших инвестора в короткий срок.

И действительно такие примеры есть. И их достаточно много.

Примеры успеха роста акций

Акции Сбербанка. Вложили деньги в начале 2015 года. И купили акции по 55 рублей за штуку. Через 3 года котировки выросли ... внимание до 280 рублей!!!

Результат - +400% прибыли.

Три года - это долго. Хочу быстрее. Пожалуйста.

Вложили бы месяц назад деньги в Tesla - заработали бы 40%. Всего за 30 дней.

И таких примеров можно привести десятки, сотни, тысячи.

Но самый главный момент, на который почему то не обращают внимание - это все было в прошлом.

Есть такая поговорка: "Знал бы прикуп, жил бы в Сочи".

Но мы то начинаем инвестировать здесь и сейчас. И не факт, что вышеприведенные компании будут показывать такой же головокружительный рост в будущем.

Все эти "удачные инвестиции" напоминает розыгрыш в лотерею. Вот если бы вы 10 июня такого-то года купили лотерейный билет такой-то компании, который продавался в киоске по адресу .... , сразу выиграли бы 100 миллионов!

Или казино. Иванов Иван Иваныч поставил на число 5 и выиграл так много денег, что самому их не унести. Вместо него могли оказаться и вы. Чтобы и вам можно поучаствовать в дележе прибыли, нужно было всего навсего прийти в казино 5 числа, 5 месяца. Выбрать стол №5. И ровно в 5 часов вечера поставить на цифру 5. И вы тоже сразу же ОЗОЛОТИЛИСЬ.

И мы снова остаемся наедине с собой и сложностью выбора правильных бумаг. Еще вчера прекрасно растущая компания, может попасть в "черную полосу" и легко потерять (а вместе с ней и вы) половину своей стоимости. Я не говорю про банкротство. Здесь инвесторы теряют все деньги.

Примеры неудачных вложений (естественно из прошлого):

- Юкос, Трансаэро - банкроты (и много других неизвестных компаний);

- Магнит - падение с 12 тысяч до 3 500 или минус 75% к стоимости (звучит не очень эффектно, пусть будет котировки рухнули в 3,5 раза!!!) ;

- блин, даже акции моей любимой Московской биржи упали на 30% (хорошо что временно, но находились в просадке долгое время).

Что делать?

Слушать советы гуру, читать аналитические обзоры и рекомендации?

Блин, да эти ребята дальше собственного носа ничего не видят.

Я специально находил старые отчеты аналитиков (годовой, 2-3 годовой давности). И знаете какая есть закономерность? Вероятность положительного исхода событий (то, что предсказывать аналитики) примерно - 50/50. Или по простому - угадал / не угадал.

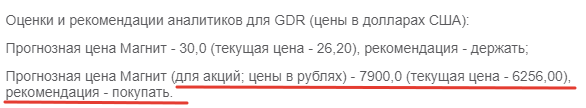

Ровно год назад аналитики одного финансового учреждения рекомендовали покупать акции Магнита. Считая их недооцененными в результате сильного падения.

Прошел год и котировки не то что не выросли, а упали еще в 2,3 раза!!!

Что мы имеем покупая отдельные акции?

Нужно быть готовым, что "правильные удачные" вложения принесут прибыль. А неправильный выбор - убытки.

Для снижения таких рисков нужна диверсификация. Чтобы не ставить все на одну-две компании. Расширить список акций в своем портфеле.

На сколько?

10-20 бумаг? Или может быть больше?

Что делать, если компания падает? Продавать? Или покупать по дешевым ценам?

Слишком много вопросов ... на которые не всегда можно дать правильные ответы.

Второй важный момент. Нужно понимать, откуда берется прибыль на рынке?

А именно, как другие участника зарабатывают деньги?

С одной стороны довольно простой ответ. Купил акции за 100, через полгода-год продал по 150. И получил 50 рублей с каждой акции прибыли.

Но если вы заработали, значит кто-то другой проиграл и потерял эти 50 рублей. В итоге деньги просто постоянно кочуют от одного трейдера к другому.

И по статистике, только малая часть игроков находится в постоянном плюсе.

Остальные довольствуются жалкими крохами, либо остаются в минусе (а их подавляющее большинство).

На длинных сроках рынок переиграть практически невозможно. Это факт.

А раз так, то зачем стараться прыгать выше головы. Отбирать и анализировать акции. Искать точки входа и выхода. Слушать постоянные новости и быть в курсе основных событий на рынке. Если это скорее всего не поможет вам получить дополнительную прибыль.

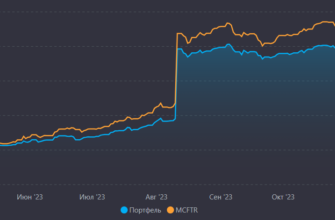

Что тогда делать? Просто покупайте биржевые фонды (ETF) на широкий рынок.

Инвестиции в ETF позволяют получать среднерыночную доходность.

И самое главное, инвестировать с минимальными потерями времени. Без знаний, умений и опыта.

Или немного не так - с минимальными базовыми знаниями. Которые можно получить буквально за несколько часов-дней.

Если сравнивать доходность ETF и отдельных успешных бумаг, то фонды показывают более скромную доходность.

Но мы опять сравниваем с прошлыми данными (уже зная победителей). А что будет в будущем, мы не знаем. Возможно этот отрыв сохранится. А может быть и нет.

И на смену лидеров роста прошлых лет, придут другие компании-новички, которые оттяпают свой кусок рынка. И вырастут до небес. Но уже без вас.

Покупка ETF позволяет более-менее точно спрогнозировать среднюю ожидаемую доходность. И с большей долей вероятности достичь поставленных инвестиционных планов.

Когда заранее известны правила игры, то можно прогнозировать свои цели.

Есть такая закономерность - практически никто не может переиграть индекс на длительных интервалах времени.

А раз так, то проще купить себе индексный фонд (в лице ETF) на какой-нибудь рынок. И спать спокойно. Вы практически гарантированно обыграете большинство инвесторов.

Главный минус ETF перед акциями

Ежегодные расходы. В России, на примере фондов от Finex - инвесторы отдают 0,9% от суммы купленных фондов в год.

С одной стороны это много. На Западе, есть ETF - расходы на управление которых составляют сотые доли процентов. Для примера ETF на индекс S&P 500 от Vanguard берет 0,04% в год.

Но если сравнивать только с российскими возможностями, то альтернативы практически нет. Только ПИФы. Но они хотят за свои услуги немного больше, чем 0,9%. В среднем придется отдавать 3-4% и выше.

Акциями вы будете владеть бесплатно. Все время. Естественно, расходы на брокерское обслуживание (типа депозитария) в расчет не берем.

Вы не получаете деньги в виде дивидендов. Весь денежный поток реинвестируется. Увеличивая стоимость одного пая.

Опять же, для кого-то это не принципиально. Для других, было бы неплохо иметь постоянный пассивный доход и самим распоряжаться, куда потратить эти деньги. На покупка акций или на другие личные цели.

Снова про США. Там по закону, все фонды ETF просто обязаны выплачивать своим пайщикам дивидендные и купонные выплаты. У нас к сожалению это не так.

Покупая ETF на индекс страны, вы автоматически получаете не только успешные растущие компании, но и всякую (не побоюсь этого слова) шваль.

Компания (одна или несколько) может быть убыточной. Постоянно снижающейся в стоимости. И большинство здравомыслящих инвесторов проходят мимо. Но пока компания находится в индексе, она будет в вашем портфеле в составе ETF.

Другое дело, что периодически происходит пересмотр состава индекса. И обычно доли таких компаний уменьшаются. И со временем они вылетают из топа. И их замещают другие перспективные компании.

Дорого, но все равно нужно брать. Владея пакетом акций, входящих в индекс, мы получаем "в нагрузку", дико переоцененные компании по всем фундаментальным показателям. С просто огромно завышенной ценой на акции.

Как вам P/E = 100 компании Amazon (еще недавно было около 180)?

Для тех, кто не знает что это такое P/E.

P/E показывает сколько годовых прибылей нужно получить компании, чтобы окупить вложения инвестора. Получается 100 лет. Или 1% реальной годовой прибыли к стоимости компании.

Мама-Мия. Да проще купить евробонды с фиксированным доходом в 4-6% годовых.

Хотя на самом деле оценивать компанию только на основании одного коэффициента не правильно.

Плюсы ETF

- Доходность ETF выше на длительных интервалах времени (10-15 лет). Здесь они обгоняют практически всех отдельно взятых инвесторов, инвестиционные фонды, банки и управляющие компании.

- Небольшие деньги для старта. Один ETF стоит в пределах нескольких десятков долларов. За эти деньги у вас будет в портфели десятки-сотни, или даже тысячи компаний.

- Широкая диверсификация. Не нужно самостоятельно покупать сотни акций в портфель. Буквально 3-5 ETF обеспечивают вложение по всему миру.

- Более легкое управление (ребалансировка) и минимальные временные затраты на покупку и поддержание структуры портфеля.

- Минимальные знания. В принципе, можно составить структуру портфеля и покупать активы согласно стратегии. Больше ничего не требуется. Ни анализировать компании. Ни читать-смотреть новости, переживать когда акции отдельных компаний, на которые вы сделали ставку, не оправдывают ваши ожидания. А другие компании, которые вам показались не очень привлекательными и вы не включили их в портфель, благополучно растут год за годом. И многое другое ... список можно продолжать до бесконечности.

- Отдельные акции, могут иметь ограниченный срок жизни (банкротство). Рынок не может исчезнуть. Он может снижаться. И причем существенно. На несколько десятков процентов. Но все это временно. Потом снова идет рост. А вот обанкротившуюся компанию из пепла восстановить не удастся (как и ваши деньги).

Но даже с учетом всех достоинств ETF перед акциями, многие все же пытаются обогнать по доходности рынок. И у некоторых это получается. Но какой ценой?

Огромные затраты времени, постоянный анализ рынка, нужно быть в курсе всех новостей и событий на бирже. Постоянно повышать свой уровень квалификации. Чтобы получать плюс пару процентов дополнительной прибыли к тому, что имеют пассивные инвесторы.

Баффет vs S&P 500

Недавно наткнулся на один интересный график. Оказывается, даже знаменитый Уоррен Баффет в последнее десятилетие не смог обогнать по доходности обычный индекс S&P 500.

Отставание Баффета было чисто символическое - за десять лет около 4,5%. Можно сказать "боевая ничья". Но...

Этот парень (или дедушка) с 1965 года "варится" в инвестициях. И он то точно умеет анализировать и отбирать правильные бумаги в портфель. И даже при огромном опыте, возможностях и багаже знаний не смог победить обычную индексную пассивную стратегию.

Что же говорить про других, особенно про начинающих инвесторов. Здесь "шанс на успех" снижается в несколько раз! Есть повод задуматься.

Удачных инвестиций!

Продолжение: Миллион с нуля №17 — сколько денег можно заработать на бирже или среднегодовая доходность инвестиций

Для меня отсутствие диведентов это фатальный минус. Я хочу иметь прибыль/живые деньги, а не продавать одну курицу которая несёт яйца, чтобы покупать другую.

По сути, Юкос и Трансаэро это два примера, которые лишь подтверждают правило.

Ну упали акции Московской биржи, ну и что? Если бумагу не продавать, то убыток будет лишь бумажный.

1.ИИС

2.Акции ГФ, выплачивающие диведенты.. 10-12 акций, лидеров секторов и монополисто. И надо никакие рынки обгонять и ничего продавать. Купили бумагу Газпром и получаете свои диведенты. Если есть свободные деньги и доля Газпром в портфеле уменьшилась, можно и усредниться(у вас тут отлично про это написано)

3.какая-то доля ОФЗ и корпоративных облигаций надёжных компаний.

4.Ваш метод возможно и хорош, но когда ты получаешь каждый год все больше пассивного дохода Живыми деньгами это радует… А если твои деньги где это в каком-то фонде… И копить тебе лет 10..ну не знаю.

Вот честно бред. Имхо. Вы сравниваете замок и замок. Слово одно, понятия разные. Автор описывает совсем другую стратегию, о чем писал уже ни один раз.

Добрый ночи. Решил перечитать рубрику, пока есть время и в частности, вернулся к рассмотрению вопросов про ETF. Несколько пересмотрел свою позицию. Считаю,что у ETF, есть свои ощутимые плюсы, о которых пишет автор, но вопрос дивидендов по прежнему актуален. Это ОГРОМНЫЙ недостаток, в случае если у вас нет четкой цели накопления или она несколько размыта. Ну например, как у меня. Цель получать пассивно столько же,сколько я получаю на работе. Зарплата может меняется, потребности, уровень жизни, процент под которой можно вложить капитал (ценна денег и т.д)

Сам держу в ИТФ 10% портфеля и преимущественно для валютной и странновой диверсификации.

Теперь про минусы…главный это мотивация. Но тут дело не в фондах вообще, а в фондах ,которые можно купить у Российского брокера.

Допустим вам нужен 1 миллион за 10 лет и фонды подойдут для этого идеально, а если у вас цель довольно абстрактная?Допустим получать пассивный доход…живую наличность на счет, и вот вы копите год или два…бумажная прибыл растет, но что того?Вы не чувствуете реальной отдачи.

Еще к минусам можно отнести то,что фонды могут расформировать и вам придется продавать актив по невыгодным ценам. Такое вполне возможно. Окей, даже если по выгодным,то тогда образуется прибыль и придется платить налог. Ведь, прибыль перестанет быть бумажной.

Мой вывод по ИТФ: Это инструмент фондового рынка, который подходит под многие цели, но не думаю, что из него стоит делать универсальную таблетку и решения на все случае жизни. Для себя решил, повторюсь , небольшую часть в портфеле ИТФ иметь с определенными ограниченными, конкретными целями.

А что выгоднее ИТФ или покупка отдельных акции?Тут у каждого ответ свой:)У меня , например, знакомый с довольно серьезным по миоим меркам капиталом, порядка 50% держит в ОФЗ и надежных корпоративных облигациях, так как ему важно получать именно фиксированный доход , да и еще каждый месяц.

Если вы можете позволить себе работу с иностранным брокером, то это должно решить вашу проблему с дивидендами. Просто покупайте американские ETF, они по закону обязаны передавать дивиденды инвестору (судя по этой статье).

Если дивиденды реинвестируются внутри фонда, то логично предположить что фонд вырастет за год на величину реинвестируемых дивидендов. Например, див. доходность российского рынка в среднем 6%, так что мешае продать часть паев etf на российский рынок на те же 5-6% в год для получения пассивного дохода..

Здравствуйте, объясните, пожалуйста, как именно списывается комиссия за обслуживания ETF-фондов в США.

спс

Ежедневно — равными долями уменьшается стоимость пая на протяжении года.

Например.

ETF VOO — годовая комиссии 0,03% в год.

Соответственно, каждый день списывается 1/365 стоимости или 0,000082%. На практике вы это вообще не замечаете.

Приветствую! Еще один вопрос, который не дает покоя — когда же продавать ITF? Есть какие-то критерии? С акциями все понятно — в идеале вообще не продавать и всю жизнь получать дивиденды. C ITF такое не прокатывает. Как же быть?

Продавать нужно когда цель достигнута и понадобятся деньги. В идеале — чем позже, тем лучше.

Спасибо Максиму за труд,еще раз убеждаюсь что ваши статьи лучшие из всех, которые встречались и слушались за последние 2 года..Наш человек!

Вопрос: Если бы Вы были нерезидентом, какую бы стратегию/портфель выбрали бы сейчас в начале 2021 года?

Не очень понял вопроса, вернее вопрос задан не совсем правильно.

По аналогии «какую вы бы машину купили себе если бы были бы нерезидендом»

Главный вопрос для меня будет стоять в налогообложении прибыли и наличии (отсутствии) налоговых льгот в совокупности с расходами на инвестирование (типа комиссии за фонды ETF).

Есть страны, где ставка налога на прибыль — ноль. Я бы в таком случае полностью ушел бы в дешевые американские ETF (типа VOO, VEA, VWO) — если нужны дивы. Или в бездивидендные фонды (если идет процесс накопления капитала).

В России комиссии высоковаты, но за счет льгот — выводит примерно тоже, что и на Западе без льгот.

Добрый день. Компания которая выплачивает дивиденды, может ли это быть один из + выбора компании при покупки акции у неё, или это не факт? Стоит ли покупать фонды с ценой 1₽ или 1,5₽ за бумагу или лучше подкопить на более дорогой фонд?

1. Не факт.

2. По идее без разницы цена покупки, главное сколько вы вложили денег. Есть небольшой подвох копеечных фондов со стороны брокера/биржи — будете немного отдавать больше комиссий -https://vse-dengy.ru/upravlenie-finansami/pifyi/chem-opasny-kopeechnye-fondy.html