БПИФ OPNW конвертирован в ЗПИФ-А

Формируя долгосрочный инвестиционный портфель, инвестор включает в него разные классы активов. Выделяет под них определенные веса. Старается поддерживать пропорции активов на постоянном уровне. При пополнении счета нужно рассчитать - чего и сколько нужно покупать в этот раз. Пр росте одних и снижение других пропорции могут изменяться. И нужно делать ребалансировку. И так постоянно.

Для кого это не является сложностью. Для других создает определенные трудности.

Биржевой фонд ОТКРЫТИЕ-ВСЕПОГОДНЫЙ (тикер на бирже OPNW) поможет решить подобные проблемы. Вместо нескольких инструментов инвестор может владеть одним фондом, в котором зашиты сразу несколько разных активов.

Обор БПИФ Открытие-Всепогодный (Open All-Weather). Основные условия, плюсы и минусы фонда. Стоит ли инвестировать в ETF OPNW?

В чем суть фонда OPNW?

В разные периоды времени на фондовом рынке выстреливают различные классы активов. Сегодня это золото, через год акции, спустя 3 года это могут быть облигации. И так далее. Все эти явления тесно переплетены с мировой экономикой (экономическими циклами).

Профессионалы обычно могут предвидеть (но не всегда успешно), что нас ожидает в будущем. И перекладываются в нужные инструменты. Которые выстрелят в будущем.

Для обычного рядового долгосрочного инвестора все это делать проблематично. Нет времени, опыты, знаний. Да и положа руку на сердце - желаний. Хочется, чтобы от тебя требовалось как можно меньше телодвижений и усилий по ведению портфеля.

Основная идея фонда OPNW: зачем угадывать, что будет доходнее в будущем? Берем в портфель несколько классов активов с низкой корреляцией.

Таким образом портфель будет работать в любой момент времени (отсюда и название - всепогодный). Независимо от текущего положения в экономике и на фондовом рынке.

Состав фонда Открытие-Всепогодный

Средства фонда OPNW равномерно распределены между 5 классами активов:

- акции крупнейших компаний США;

- акции развивающихся стран;

- недвижимость США;

- облигации США;

- золото.

Вес каждого актива составляет 20%.

OPNW является фондом-прокладкой - не покупает активы самостоятельно, а инвестирует в инструменты через покупку иностранных ETF (я особо не удивлен).

Что у нас под капотом?

Акции США - SPDR S&P 500 ETF TRUST (SPY). Старейший фонд на индекс S&P 500. Активы под управлением - более 290 миллиардов долларов. Комиссия за управление - 0.09% (вдумайтесь - всего 9 сотых процентов).

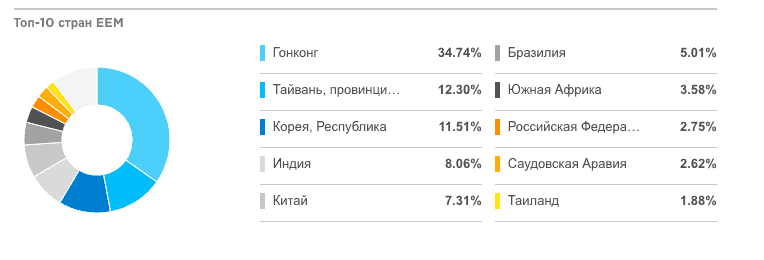

Акции развивающихся стран - iShares MSCI Emerging Markets ETF (EEM). Инвестирует в развивающуюся экономику. В составе около 30 стран и более 1 200 акций различных компаний. Есть среди них и России (с весом чуть меньше 3%). Капитализация фонда EEM - $23 млрд. Комиссия - 0.68%.

Облигации США - iShares iBoxx $ Investment Grade Corporate Bond ETF (LQD). По капитализации входит в 3-ку облигационных ETF. Под управление более $55 млрд. Фонд инвестирует в американские корпоративные облигации с минимальным сроком до погашения от 3-х лет. С разным рейтингом надежности: от ААА до ССС (мусор, но более доходный). За счет высокой диверсификации (в составе фонде более 2 тысяч выпусков облигаций различных эмитентов) - фонд получается не сильно рискованным. Плата за управление составляет - 0,15%.

Недвижимость США - iShares U.S. Real Estate ETF (IYR). В составе ETF - около 100 фондов REIT из разных секторов недвижимости: жилая, коммерческая, сфера здравоохранения и прочее. Комиссия - 0,42%.

Золото - SPDR Gold Shares (GLD) - крупнейший в мире золотой ETF. Активы под управлением фонда - ошеломительные 76 миллиардов долларов (больше, чем стоит весь Газпром). Расходы инвестора - 0,40%.

Все фонды входящие в портфель Открытие-Всепогодный - одни из самых старейших на рынке ETF. Самый молодой был создан в 2005 году. За это время они набрали многие десятки миллиардов под управление. Это плюс. Риски закрытия - минимальные.

Инфа в тему: В мире каждую неделю закрывается несколько десятков ETF, бизнес которых не пошел (не набрали нужного капитала под управление).

Из минусов. Достаточно дорогие фонды. У конкурентов (типа Vanguard) можно найти аналоги в 2-3 раза дешевле.

Комиссии Open All-Weather

Тарифы и комиссии фонда такие, что без поллитра целого литра не разберешься.

Управляющая компания берет за свои услуги фиксированную ставку - 0.8% в год.

Есть еще плата за депозитарий и графа "прочие услуги". Процент вознаграждения плавающий и зависит от суммы привлеченных средств. С увеличением СЧА ставка снижается.

В таблице представлены ставки (процент за управление) в зависимости от размера СЧА.

Крайняя правая колонка (выделено красным) - сколько будет для инвестора стоит владение паями фонда с учетом всех комиссий.

| Размер привлеченных средств OPNW, СЧА рублей | Плата за депозитарий, % | Прочие расходы, % | Общая комиссия для инвестора (суммарно с фиксированной платой за управление - 0.8%) |

| до 50 млн. | 1.5 | 1.15 | 3,45 |

| до 100 млн. | 0.85 | 0.65 | 2,3 |

| до 250 млн. | 0.5 | 0.4 | 1,7 |

| до 500 млн. | 0.3 | 0.25 | 1,35 |

| до 1 млрд. | 0.25 | 0.2 | 1,25 |

| до 3 млрд. | 0.16 | 0.15 | 1,11 |

| до 5 млрд. | 0.1 | 0.11 | 1,01 |

| до 10 млрд. | 0.07 | 0.09 | 0,96 |

| свыше 10 млрд. | 0.05 | 0.05 | 0,9 |

Так как фонд OPNW новый - СЧА низкое, комиссия высокая. И на момент написания статьи составляет феноменальные 3,45%.

Комиссия ETF OPNW - самая высокая среди российских биржевых фондов (таблица-сравнение комиссий).

Понятно, что с течением времени, суммарная комиссия будет снижаться. До минимально возможной (0,9%) УК Открытие вряд ли доберется в ближайшие несколько лет. Но где-то на уровень 1,5-1,7% годовых комиссий - выйти будет реально (но это не точно).

Для сравнения текущие СЧА (в рублях) некоторых популярных фондов (на момент написания статьи):

- FXIT (IT-сектор США) - более 10 млрд.;

- FXUS (акции США) - 6 млрд.;

- SBMX от Сбера (акции из индекса Мосбиржи) - 6,5 млрд.;

- VTBA (индекс S&P 500) от ВТБ - всего 500 млн.

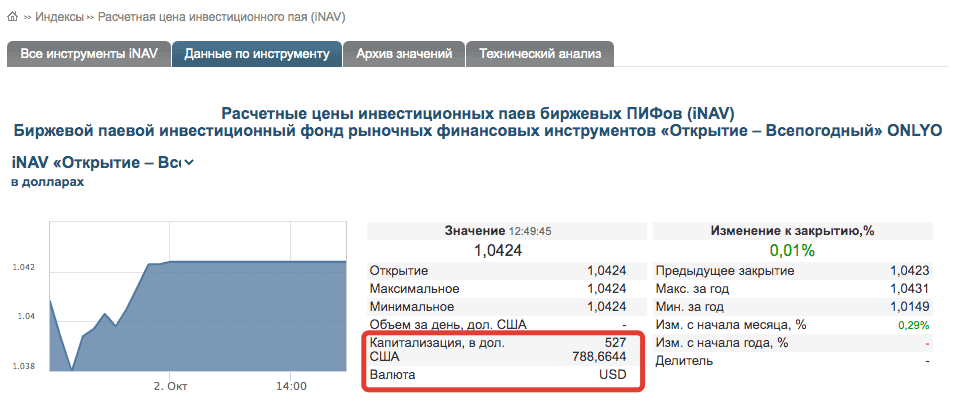

Как узнать текущее СЧА фонда Открытие Всепогодный?

Инфу можно найти на сайте Московской биржи (на картинке ниже выделено красным). На данный момент объем фонда составляет чуть меньше 530 тысяч долларов. По текущему курсу около 35 миллионов рублей.

Помимо родных комиссий УК Открытия, не будем забывать про комиссии иностранных ETF. Все эти двойные поборы ложатся на плечи инвестора.

А во сколько это обойдется?

Считаем. Комиссии иностранных фондов нам известны. Пропорции ETF в портфеле Всепогодный по 20%.

Владение иностранными ETF обойдется инвестору в 0,35% дополнительных расходов в год.

Итого: суммарная комиссия ETF OPNW "Открытие Всепогодный" для инвестора составит 3,8% (жесть) в год.

В будущем, когда фонд наберет денег, возможно размер комиссии снизится до 1,5-2%. Но это все равно очень много. И по моему мнению не очень скоро это произойдет.

На ноябрь 2020 года объем привлеченных средств превысил 50 млн. рублей (кто все эти люди, которые соглашаются на дикие комиссии?). Суммарная "родная" комиссия фонда Открытие Всепогодный снизилась с 3,45 до 2,3%. С учетом комиссий иностранных фондов-прокладок - полные расходы для инвестора составят - 2,65% в год.

Добавлено Февраль 2021. У фонда OPNW изменились тарифы. Вместо плавающей ставки в зависимости от объема фонда - введены фиксированные условия:

- плата за управление - 0.8%;

- депозитарий - 0.09%;

- прочие расходы - 0.1%.

Итого: 0.99% комиссия OPNW. С учетом тарифов иностранных фондов-прокладок: полные расходы для инвестора составят - 1,34% в год.

Историческая доходность

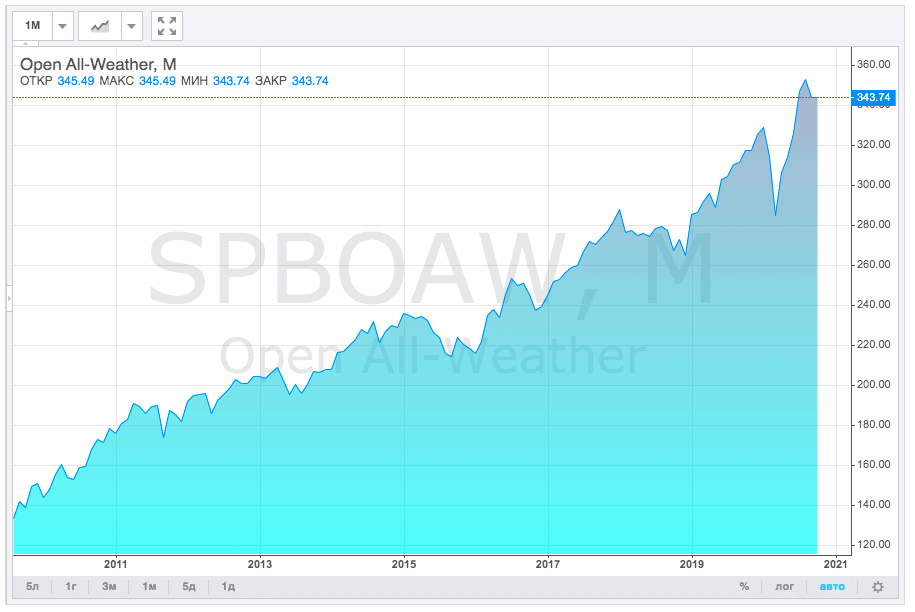

На сайте Санкт-Петербургской биржи есть график (ссылка) по поведению Всепогодного портфеля - индекс Open All-Weather (тикер SPBOAW). Расчет индекса ведется с 31.12.2005 со значения 100. На текущий момент значение индекса - 343,74. Рост почти в 3,5 раза за 15 лет. Это примерно соответствует 8% годовой доходности.

Для сравнения: индекс S&P 500 за этот период показал доходность в 8,8% годовых.

На длительных интервалах времени Всепогодный портфель будет всегда отставать от рынка акций по доходности. Фишка портфеля в более низких рисках. В моменты кризисов, медвежьего рынка, топтания на месте - за счет наличия разных активов, "Всепогодный" будет чувствовать себя лучше, чем портфель на 100% состоящий из акций.

Для примера. В мартовскую просадку 2020 года индекс S&P 500 снижался на 30%. Всепогодный только на 18%.

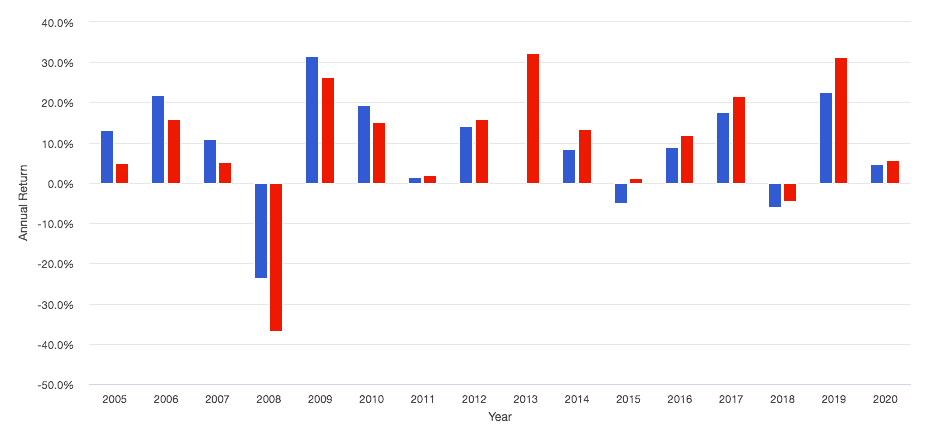

На рисунке ниже сравнение полной доходности (с учетом реинвестирования дивидендов) S&P 500 и индекса Open All-Weather по годам:

- красные столбцы - S&P500;

- синие столбцы - Open All-Weather.

Обратите внимание! Показанная доходность не учитывает родные комиссии ETF OPNW. По идее, от исторических 8% нужно будет отнять комиссии, которые инвестор будет платить фонду Открытия.

Прочие условия

- Старт торгов 28 сентября 2020 года.

- Фонд торгуется в долларах.

- Минимальный лот - от $1.

- Дивиденды - реинвестируются

- При покупке паев фонда на них действуют все налоговые льготы, которыми обладают российские бумаги: можно покупать на ИИС, ЛДВ.

Делаем выводы

Идея стратегии - хорошая. На Западе подобные фонды пользуются популярностью. Особенно среди пенсионных инвесторов. Но как всегда подкачали комиссии. Я не знаю на что рассчитывали создатели фонда. Но у ETF OPNW они просто огромные. Даже при сравнении с российскими фондами. У которых по мировым меркам отнюдь не маленькие комиссии. Здесь же просто ахтунг.

Плюс к конским собственным комиссиям, добавляются расходы на владение иностранными ETF.

Платить по несколько процентов в год за управление? По факту - это отдавать половину потенциальной прибыли управляющим. Как будто мы вернулись на десятилетие назад, когда такая практика была нормой среди обращавшихся тогда на рынке обычных ПИФ.

Добавлено 26 февраля 2021.

Ровно через 5 месяцев после начала торгов - суммарная комиссия фонда OPNW снизилась с 3,45% до 0.99%. В совокупности с иностранными-фондами - полная комиссия за владение составит 1.34%.

А есть ли альтернативы? Что-то похожее, но в тоже время более дешевое?

- Вечные портфели от Тинькофф с комиссией в 0.99%. Кстати, при запуске Тинькофф тоже намудрил с комиссией (сделав очень высокие поборы в несколько процентов), но быстро понял свою ошибку и спустя пару месяце снизил комсу в несколько раз. Стоит ли ждать такого от Открытия? (как показало время - Открытие пошло по аналогичному пути)

- Глобальные фонды акций от FINEX - комиссия 1,36%. Добавляем к нему дополнительно в портфель фонды на золото и облигации (комиссии меньше 1%). В итоге все удовольствие обойдется инвестору в районе 1% совокупных расходов в год.

- Самостоятельно соорудить нечто подобное из обращающихся на Мосбирже фондов. Суммарная комиссия портфеля будет меньше 1%.

Удачных инвестиций с низкими затратами!

Рекомендую: Как полпроцента могут изменить вашу жизнь на пенсии

«Я на своих русалках больше заработаю!» (с) к/ф «Операция «Ы»»

Я с минимальным опытом, но дотошный, и сидел думал, что я чего-то упускаю, мол, ну не может же быть таких чисел…. АННЕТ, МОЖЕТ! Охренеть

Спасибо за разбор. Вы красава, не даром в топе в выдаче.

Спасибо! )))

Спасибо, очень кстати!!!

эх, если б можно было покупать рейты самому, может было б и норм

Хороший фонд, особенно после снижения комиссий. Только золота много. Не нужно оно в современном портфеле.

Комиссии уже неактуальны здесь

Проверил, все актуально! Вы заблуждаетесь!