Доходы по облигациям с 2021 года стали облагать налогом на прибыль. Из-за этого инвесторы стали получать купоны, урезанные на 13%. И если купон по облигациям составляет допустим 8,5%, то после удержания налога, реальная доходность снижается до 7,3%.

Как можно избежать этой горькой участи - потерь денег на ровном месте?

На ум приходит только ИИС второго типа, с освобождением от всех налогов на прибыль (кроме дивидендов). На первом ИИС (типа А) - такой фокус не прокатит. Налог с купонов снимут обязательно.

Как вариант - можно попробовать использовать российские облигационные фонды. БПИФ имеют налоговую льготу и не платят налоги с купонов. Но экономя на одном, мы тратим на другом. Все фонды имеют комиссию за управление. В среднем 0,6 - 1% в год. Что собственно сопоставимо с экономией на налогах. И получается, что и в этом случае инвестор несет дополнительные расходы.

Посчитаем потери инвестора в том и другом случае.

У нас есть выбор: купить отдельную бумагу за 1 000 рублей с доходностью в 8% годовых. Или вложить эти же деньги в фонд, под ту же доходность, но с комиссией за управление 0,8%.

В первом случае, инвестору придется заплатить налог с купонного дохода - 1,04%. Этот один процент от вложенного капитала и есть потери на налогах ежегодно. При владении отдельными облигациями.

В фонде налогов нет, но инвестор будет отдавать 0,8% ежегодно в виде комиссий за управление. Вроде как мы смогли немного сэкономить (0,8% меньше 1%), но все равно, львиная доля расходов никуда не делась.

Что делать?

При некоторых условиях можно применить пару способов, позволяющих снизить налог на купонный доход. Или ....

Избежать налогов и тем самым полностью сохранить доход могут помочь дисконтные облигации.

Дисконтные облигации

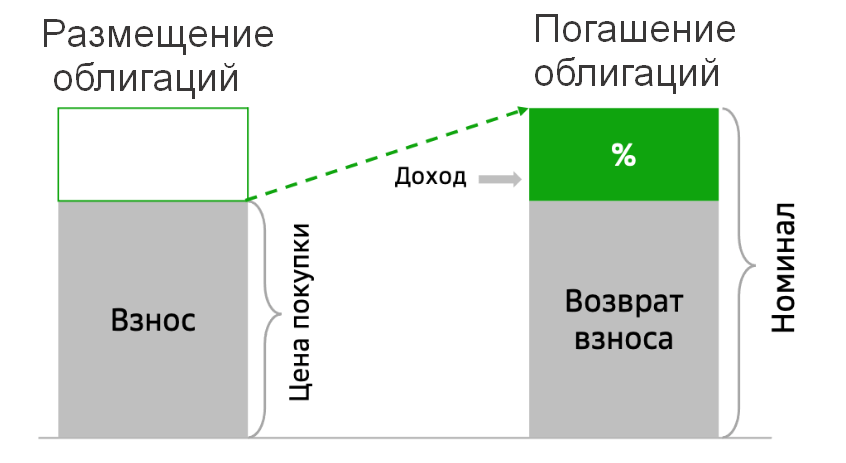

Как работают дисконтные облигации простыми словами? Вы покупаете облигацию по цене ниже номинала (с дисконтом), а в конце срока обращения получаете весь номинал бумаги. Ваша прибыль - это разница между ценой покупки и номиналом облигации.

Быстрый пример.

Номинал дисконтной облигации 1000 рублей. Продается за 90% от номинала или по 900 рублей. Погашение через год.

Вложив сегодня 900 рублей, через год вы получаете 1 000. Таким образом заработав 100 рублей или получив 11% доходности.

Так как по дисконтным облигациям не выплачивается купонный доход - налога на прибыль не будет. Но будет рост тела облигации (до размера номинала). Уйти от налогообложения мы можем с помощью льготы на долгосрочное владение (ЛДВ), продержав бумаги 3 года. Кстати, если кто не знает, ЛДВ можно применить и на ИИС первого типа (подробности здесь).

Как по мне отличная альтернатива отдельным бумагам или фондам. Естественно при условии сопоставимой доходности с обычными облигациями и удержания дисконтных бумаг более 3-х лет.

Что есть на рынке?

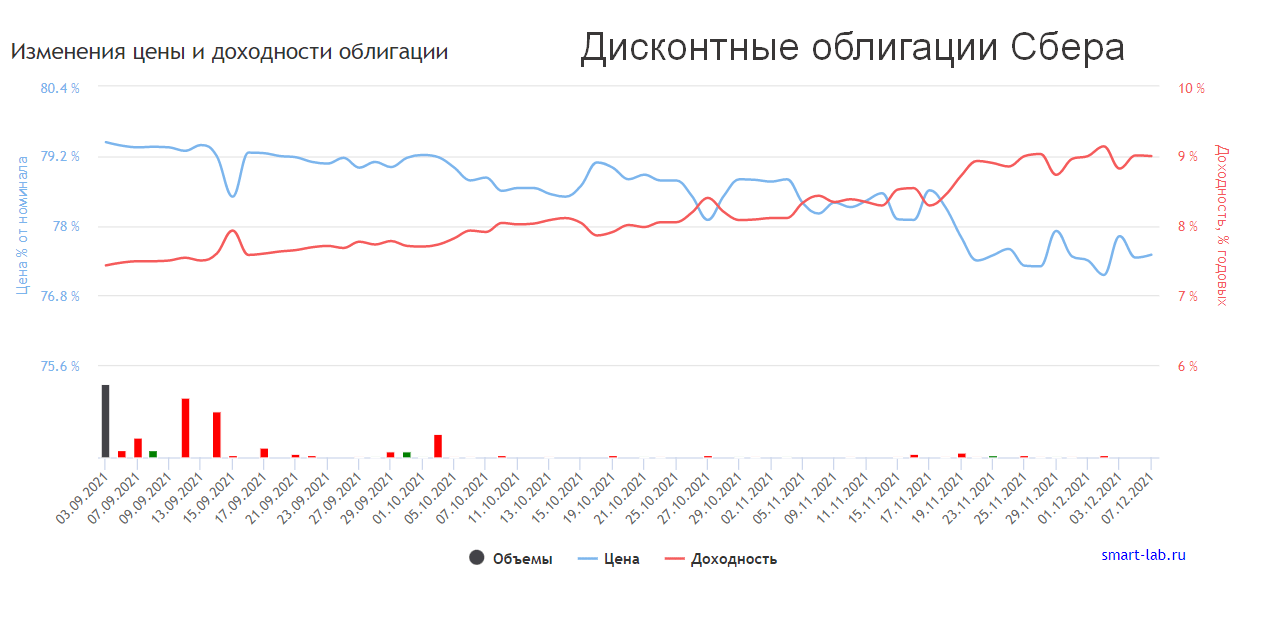

На данный момент наибольший интерес представляют дисконтные бескупонные облигации Сбербанка - SbD1R.

Полное наименование - Сбербанк ПАО 001Р-SBERD1.

ISIN код - RU000A103KG4

Выпущенные в сентябре 2021 года. И с погашением 28 февраля 2025 года.

Торгуется по цене в 75% от номинала.

Текущая доходность к погашению - 9% годовых (чистыми). Актуальные данные можно посмотреть здесь или здесь.

Имеет смысл заходить в SbD1R только до конца февраля 2022 года, чтобы успеть продержать полные три года до погашения и получить освобождение от налогов.

Сбер вроде как обещает новые выпуски подобных дисконтных облигаций с более дальними датами погашения.

Для сравнения "выгодности", простые облигации Сбера, с примерно таким же сроком обращения тоже дают 9% годовых. Но после вычета НДФЛ - остается "всего" 7,8%.

Если повернуть в обратную сторону, то безналоговые 9% по дисконтным облигациям соответствуют купонной доходности 10,4% в обычных бумагах, где взимается НДФЛ.

Гайд по поиску

Где найти актуальный список дисконтных облигаций и посмотреть их параметры: доходность, эмитента, срок до погашения?

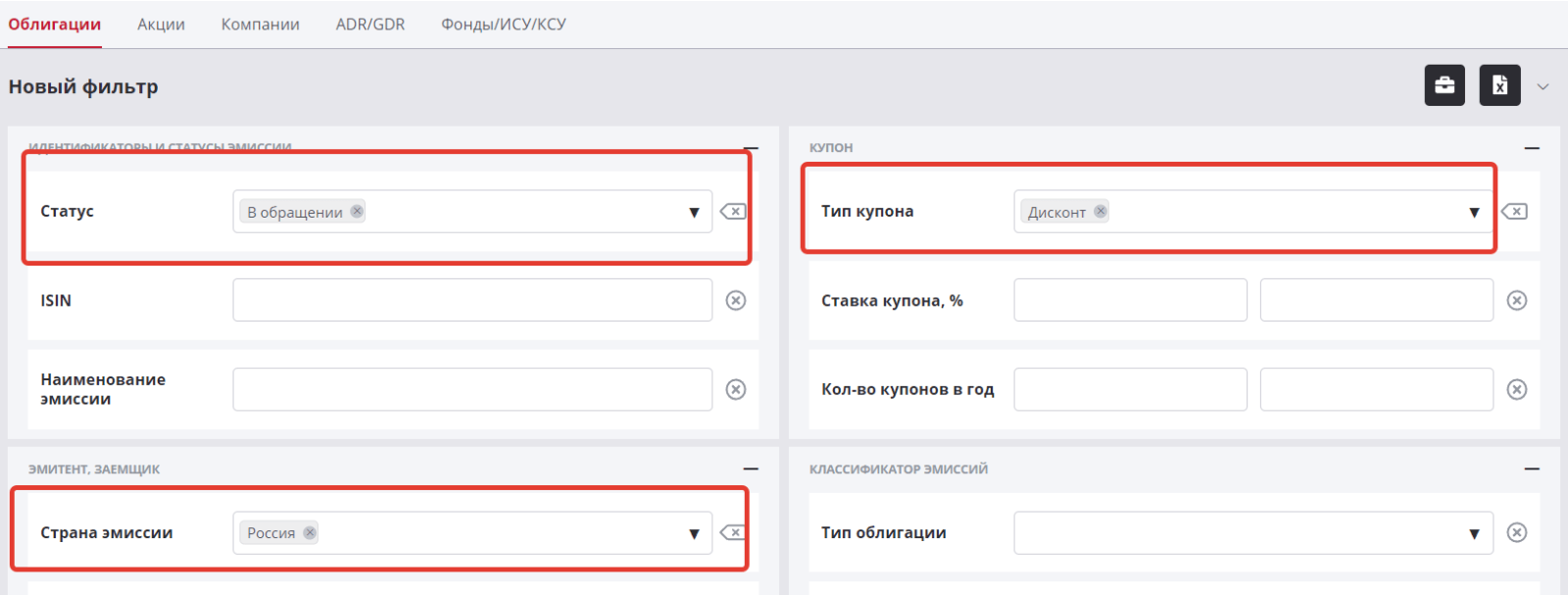

Идем на сайт Rusbonds, переходим во вкладку "Поиск"

Заполняем три поля:

- Статус - В обращение

- Тип купона - Дисконт

- Страна эмиссии - России

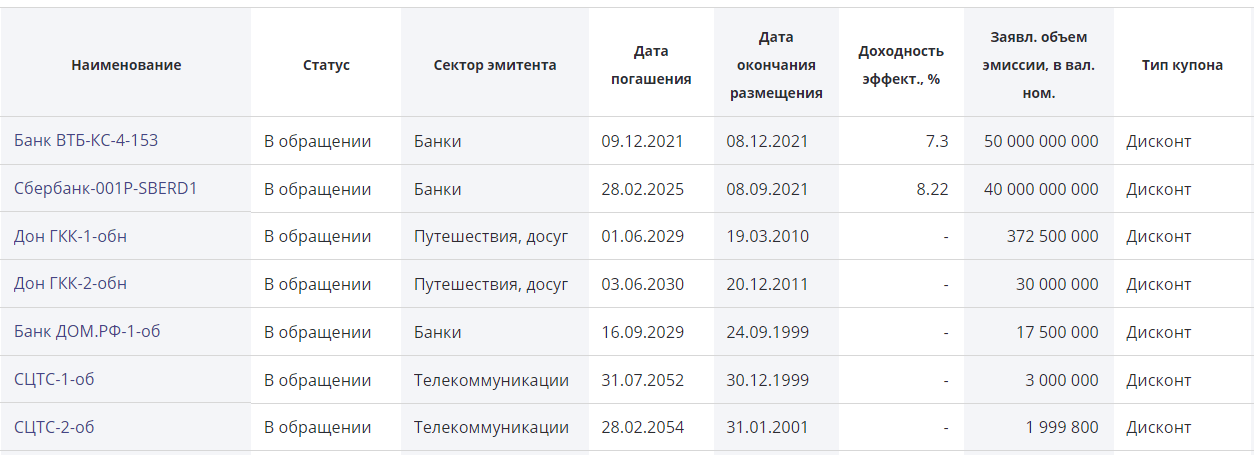

Получаем список дисконтных облигаций находящихся в обращении. Возможно в будущем количество выпусков (от того же Сбера к примеру) расширится.

Подведем небольшие итоги

Преимущество дисконтных облигации:

- За счет налоговой оптимизации, мы можем получить чуть более высокую доходность.

- Нет необходимости постоянно реинвестировать купоны. Капитал работает без нашего участия.

- Мы точно знаем сколько мы заработаем к моменту погашения.

- Достойная и более дешевая альтернатива фондам облигаций.

В чем я вижу главный минус дисконтных облигаций?

Ставка всего на одного эмитента. Пока на Мосбирже из ликвидных и заслуживающих доверия дисконтных бумаг - есть только Сбер. С одной стороны это Сбер, столп российской экономики (его доля в индексе Мосбиржи почти 15%). С другой, мы принимаем на себя все риски отсутствия диверсификации.

Когда до погашения бумаг останется меньше 3-х лет, скорее всего желающих покупать не будет. Это несет риски ликвидности. Если нужно будет срочно продать бумаги до погашения, мы можем испытать проблемы с реализацией. И вся надежда только на маркет-мейкера. Вопрос в том, будет ли он поддерживать справедливые котировки в стакане.

Удачных инвестиций!

Огромное спасибо за совет, про такую возможность я не знала. В списке кстати там выпала и дисконтная бумага ВТБ, он разве не надёжен?

У ВТБ год до погашения. Под ЛДВ не подойдет.

Точно, на дату-то не посмотрела. Ну и плюс я их у себя в списке не могу найти, для квалов только что ли?

Нет. бумаги доступны для всех. Попробуйте поискать по ISIN или полному названию

Ещё раз посмотрела на дату. Они её разместили 8.12.21, а погасили 9.12.21, то есть весь этот замут был на один день. И 7.3% — это доходность за день, не за год. В чём подвох?

Тьфу-тьфу-тьфу. Это же однодневные бумаги ВТБ. Банк их каждый день выпускает. Перепутал дату погашения.

7,3% — это в пересчете на годовую доходность конечно.

А разве эти облигации не погасятся сами по себе по номиналу? (не нужно продавать и ждать ЛДВ)

Погасятся.

Добрый день! Благодарю за статью, вопрос такой: Вы бы взяли данные облигации на ИИС тип А? Знаю, что на ИИС берете FXUS и VTBX, но это акции. Есть ли смысл брать туда еще и облигации?

Вопрос в том, что вы планируете делать с ИИС.

Если закрывать через три года, продавать все и выводить деньги — однозначно облигации нужны. И не длинные, а со сроком погашения примерно равным сроку закрытия ИИС.

Если планируете держать ИИС много лет — можете набрать длинных бумаг. Но … длинные бумаги — больше риска (проше тогда взять акций, как более доходные). Берите хотя бы средние облигации (со сроком до погашения до 5 лет).

Или обратите внимание на индексируемые облигации (как альтернатива длинным). На больших сроках они защитят вас от риски инфляции (гиперинфляции) и повышения процентных ставок в стране. Дают доходность 2,5% выше инфляции.

Подскажите, будет ли действовать ЛДВ при погашении облигации? Или она действует только при продаже?

Будет.

А если наоборот, покупаю облигации гараздо выше номинала, то получается, что при погашении получаю убыток, которым можно потом уменьшить налог по другим инструментам, по которым получил прибыль при продаже, я правильно понимаю?

Спасибо! Подкинули идею!

с ЛДВ тоже придется заморочится чтобы получить. или у брокера, или через налоговую. автоматически ЛДВ не применяется, порядок получения льготы — заявительный

Спасибо Максим за статьи, очень помогают и воспитывают!

Насчёт применения ЛДВ , вы бы могли сделать гайд пошаговый, чтобы ЛДВ действовал на облигации или те же акции.

Необходимо же писать заявление брокеру на перевод необходимых нам бумаг на обычный брокерский счёт, заверять нотариусом (если нет офиса брокера в городе)?

Спасибо за идею. Поставлю в планы.

Здравствуйте. Объясните пожалуйста один момент: стоимость облигации 750, значит к погашению +250. Как получается 9% годовых, если 250/на 3 года = 83 (8,3% годовых).

Вы считаете по правилу простого процента, а нужно по сложному.

Простой пример. Вложили 100 рублей под 10% годовых. Сколько будет через три года. Спойлер — «не 130 рублей».

Через год — 110 рублей.

Через два года — 121 рубль ( прибыль 10% считаем от 110 рублей)

Через три года — 133,1 рубль (10% считаем от 121).

Итого получаем «лишние 3 рубля».

Аналогично получаем и с дисконтными бумагами. Плюс вы забыли учесть еще 2,5 месяца (погашение в конце февраля).

Я разобрал на примерах как считать разные доходности, складывать прибыль и убытки правильно, как применять хитрости для быстрого вычисления результата.

https://vse-dengy.ru/pro-investitsii/rasschitat-godovuyu-dohodnost-i-pribyl.html

https://vse-dengy.ru/pro-investitsii/dohodnost-investitsiy-xirr.html

Понял в чем я ошибся — процент брал от 1000,а не от 750.

Вопрос снят)))

Учитывая что согласно 3 пункту 43 статьи НК РФ «Процентами признается любой заранее заявленный (установленный) доход, в том числе в виде дисконта, полученный по долговому обязательству любого вида (независимо от способа его оформления)….» в том, что описанный способ будет работать некоторые сомнения есть у меня.

Все бы хорошо, но купоны то можно прокручивать для получения сложного процента! К тому же неизвестно, что в нашем путинском королевстве изменится за три года! Может отменят ЛДВ или увеличат сроки! По мне так лучше акции Сбера взять на эти деньги! Там и рост котировок и рост дивов каждый год! За 21-й год прогнозируемая див доходность при нынешней цене — 9,8 ( по префам)!

К потенциальным минусам/рискам также можно добавить вероятность отмены возможности по переносу с ИИС А на брокерский счёт, а также потенциальные изменения в правилах применения ЛДВ.

Любое из этих изменений может сильно повлиять на фактическую доходность, а также ликвидность инструмента

Максим, добрый день!

Правильно ли я понимаю, что для реализации данной схемы с переносом облигации на брокерский счёт, нужно успеть закрыть ИИС до момента погашения облигации?

Если облигация уже будет погашена и после этого закрывать ИИС, то «сэкономить» 13% на НДФЛ уже никак не получится и они уже точно будут уплачены брокером?

Верно мыслите.