ФОНД ЗАКРЫТ!!!

27 мая 2022 года на Московской бирже начались торги новым биржевым фондом (БПИФ) "Ингосстрах Россия" под управлением УК "Ингосстрах – Инвестиции. Тикер на бирже INRU. Разберем чем примечателен фонд. Его сильные и слабые стороны. И самое главное - стоит ли в него инвестировать.

О фонде INRU

Основа стратегии БПИФ INRU - отслеживание индекса Московской биржи полной доходности. В составе фонда INRU четыре десятка самых крупнейших компаний РФ:

- Газпром;

- Сбер;

- Лукойл;

- Роснефть;

- Норникель;

- Магнит;

- МТС;

- Татнефть;

- Сургутнефтегаз.

Актуальный состав БПИФ INRU всегда можно узнать, посмотрев на состав индекса, за которым следует фонд.

Дивиденды реинвестируются.

Фонд имеет налоговые льготы: не платит налог на прибыль. В том числе и с дивидендов.

Старт торгов - 100 рублей за акцию (пай).

Можно покупать на ИИС

Доступен не у всех брокеров (об этом ниже).

Комиссии фонда и сравнение с конкурентами

Суммарные расходы инвестора за владение фондом INRU составят 0,75% в год. Сюда входят плата за управление, расходы на депозитарий и графа "Прочие".

Комиссии БПИФ INRU - 0,75% в год.

Комиссия фонда, одна из самых низких среди фондов-конкурентов. А кто у нас в конкурентах?

Если брать только фонды отслеживающие конкретно индекс Московской биржи, то получаем следующее:

- SBMX от Сбера - 1%.

- TMOS от Тинькофф- 0,79%

- VTBX от ВТБ - 0,69%.

Есть еще FXRL от Finex с комиссией в 0,9%, но торги по нему заморожены на неопределенный срок. Поэтому в расчет брать его не будем.

Плюсы INRU

В чем преимущество нового фонда перед конкурентами? Представители УК Ингосстрах решили сделать ставку на демпинг. Да, пока комиссия не самая низкая на рынке. Но со слов представителя УК, по мере набора СЧА (сумма чистых активов под управлением), расходы на управление будет постепенно снижаться.

Стоит ли верить обещаниям? И сможет ли фонд набрать нужное количество денег, чтобы произошло снижение комиссий?

Я не знаю. Но сам подход управляющей компании мне импонирует. За борьбу за место под солнцем ребята сразу взяли курс на низкие комиссии. Если смотреть статистику по другим фондам Ингосстраха, то что мы видим?

INGO - фонд на российские корпоративные облигации. С момента запуска фонда комиссия была снижена в два раза! Сейчас комиссия за управление самая низкая среди фондов с аналогичной стратегией. Менее чем через год с момента запуска, INGO набрал активов под управление под 2 миллиарда, что позволило занять седьмое место среди всех облигационных фондов. Уступив только Сберу, ВТБ и Finex.

INFl - фонд на российские облигации с защитой от инфляции. Комиссия всего 0,4%. Тоже одна из самых низких на российском рынке.

Для примера те же фонды от Сбера (что на акции, что на облигации), в разы (а то и десятки раз) опережают ближайших конкурентов по числу привлеченных средств, не спешат снижать комиссии. Как было у них несколько лет назад 0,8 и 1% за управление. Так и осталось. Никакой клиентоориентированности.

Какие минусы у INRU

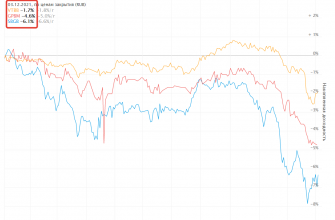

Фонд молодой. Никакой накопленной истории у него нет. Под историей я подразумеваю качество отслеживания или следование за индексом. Практика показывает, что даже у матерых фондов с многомиллиардным СЧА (активов под управлением), отслеживающих одни и те же индексы, может наблюдаться сильное различие в результатах. Как поведет себя наш подопытный INRU в будущем неизвестно.

Тем более на начальном этапе, когда фонд только формируется и начинает торговаться - высокая вероятность сильного отклонения от своего бенчмарка. Этим страдают практические все только-только запускаемые фонды. Особенно на волатильные акции.

Маленький СЧА. На старте торгов стоимость фонда оценивается всего в 50 млн. рублей. Почему всего? Более зрелые конкуренты стоят несколько миллиардов рублей. То есть как минимум в 100 раз крупнее. Если INGO не сможет раскрутиться и не будет пользоваться популярностью у инвесторов, то велика вероятность его закрытия в будущем.

Низкая ликвидность. Кстати это проблема практически всех фондов Ингосстраха. К примеру в день запуска на бирже, по фонду было заключено аж 20 сделок на общую сумму в 126 тысяч рублей. Для сравнения: по VTBX за тот же день было произведено 2700 сделок на сумму свыше 19 миллионов. Можно наверное списать это на первый день торгов. Но все равно, разница более чем в сто раз - немного напрягает.

Низкая ликвидность выливается в широкие спреды в стакане. Покупать вы будете всегда чуть дороже, а продавать чуть дешевле рынка. А это лишние расходы.

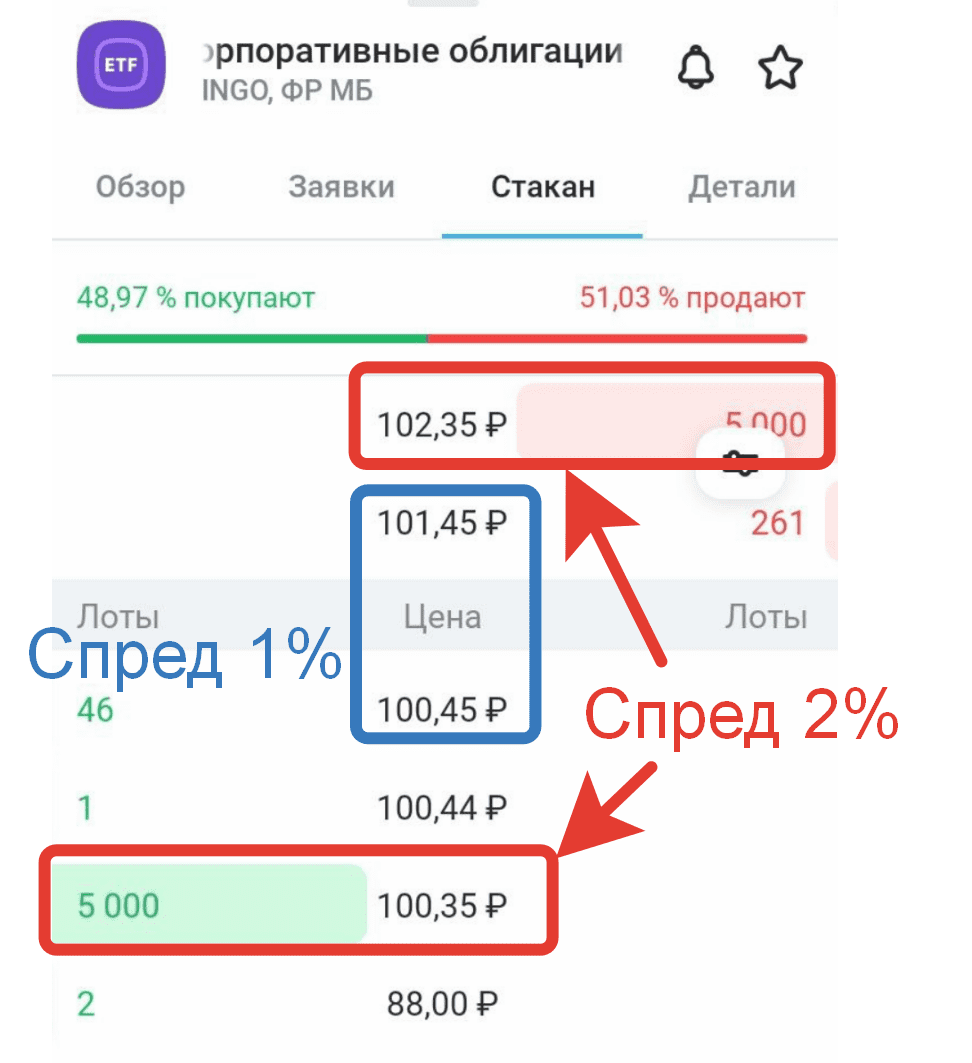

На момент написания статьи, ликвидность в стакане была следующая (на скрине):

- разница между лучшими предложениями на покупку и продажу - один рублей или в районе 1%.

- маркет-мейкер держит спред 2 рубля или около 2%.

Для понимания: спред в стакане по фонду VTBX от ВТБ составляет всего 5 копеек (при цене акции в 93 рубля).

Кстати, именно по причине низкой ликвидности - фонды не доступны для торгов у брокера Тинькофф. По другой версии - Тинькофф просит с УК Ингосстрах деньги за размещение фондов у себя на витрине. С чем представители УК категорически не согласны. У других брокеров - торги проходят в нормальном режиме. Доступ есть на все, что торгуется на бирже.

Подводим итоги

Стоит ли инвестировать в БПИФ Ингосстрах Россия?

При текущих условиях я бы не стал вкладывать деньги в INRU? У нас есть более ликвидные биржевые фонды с аналогичными стратегиями и с сопоставимыми комиссиями. Зачем менять шило на неизвестное мыло?

Ребятам из УК Ингосстрах нужно создать сильное конкурентное преимущество, чтобы привлечь инвесторов со стороны. За счет силы бренда, наверное сделать у них это не получится. УК СБЕРА, ВТБ или Тинькофф к примеру в моих глазах выглядят предпочтительнее.

Если фонду удастся сделать более привлекательные условия для инвесторов в плане комиссий, повысить ликвидность, то тогда возможно можно будет приглядеться к покупкам фонда INRU. А пока ... пока слишком много неопределенности и рисков.

Удачных инвестиций в низкозатратные фонды!

Немного субъективного мнения.

Думаю, что через несколько месяцев по фонду INRU произойдет снижение комиссии до уровня 0,5-0,59%.

Что думаете про фонд INRU?

У тинька какие-то из валютных фондов заработали, по ним планируешь написать что-нибудь?

Не нашел этот фонд у Альфы. или плохо искал или…?

Про состав фонда бы найти информацию. как там распределены пропорции.

Фонд отслеживает индекс мосбиржи. Все что в индексе, то и в фонде.

Что касается отслеживания данный фонд на годовом отрезке самый успешный. Отклонение от индекса 2.93

усё. кончился inru

https://www.ingosinvest-am.ru/api/uploads/Soobshhenie_o_sobytii_okazyvayushhem_sushhestvennoe_vliyanie_na_stoimost_paev_ddf4e81e29.pdf

не стал самым выгодным