Что мне нравится в ВТБ? Не в самом банке, а управляющей компании (УК). Их продукты в виде биржевых фондов имеют одни из самых низких комиссий на рынке. Конечно реализация стратегий фондов через покупку иностранных ETF на мой взгляд не есть хорошо. Но по крайней мере ребята не задирают ценник за свои услуги, как это делают их конкуренты, накручивая свой интерес в размере 1 - 2% и выше. Примеры здесь или здесь.

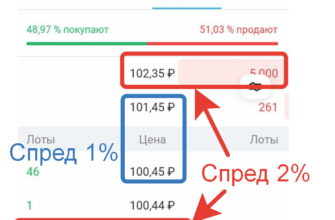

Наш сегодняшний "подопытный" - облигационный фонд «Американский корпоративный долг - инвестиционный рейтинг" не исключение. Комиссия фонда всего 0,35%. Это делает БПИФ VTBI практически самым дешевым на рынке Мосбиржи среди других облигационных фондов.

А стоит ли игра свеч? Выгодно ли инвестировать в фонд VTBI? Или низкие комиссии, единственное преимущество фонда? Давайте разбираться.

Основные условия VTBI

На официальном сайте УК ВТБ прописана инвестиционная стратегия фонда:

Портфель БПИФ РФИ «ВТБ – Фонд «Американский корпоративный долг - инвестиционный рейтинг» формируется из высокодоходных облигаций американских компаний из разных секторов путем покупки ETF. Фонд представляет собой уникальную возможность инвестировать в облигационный рынок США с низкими транзакционными расходами, отсутствием необходимости самостоятельного управления и выбора бумаг, а также получения статуса квалифицированного инвестора. Индикатором доходности фонда является ETF Vanguard USD Corporate Bond UCITS.

Простыми словами, БПИФ VTBI является фондом фондов, выступая посредником между российскими инвесторами и иностранным ETF от Vanguard (тикер VCPA). Который и вкладывает средства напрямую в облигации инвестиционного рейтинга.

Суммарные комиссии за удовольствие владеть БПИФ VTBI составляют 0,35%. Дополнительно будут потери со стороны иностранного ETF VCPA, которые составляют 0,09%.

Полные расходы инвестора при владении БПИФ VTBI - 0,44% в год.

Весь купонный доход реинвестируется.

На этом собственно можно было бы остановиться. Зачем инвестору нужна дополнительная информация? Хватит и того, что написано на страничке фонда с сайта УК. Наверное так рассуждает отдел маркетинга из ВТБ. Мы же с вами копнем немного глубже.

5 фактов, которые нужно знать перед покупкой VTBI

Состав VTBI

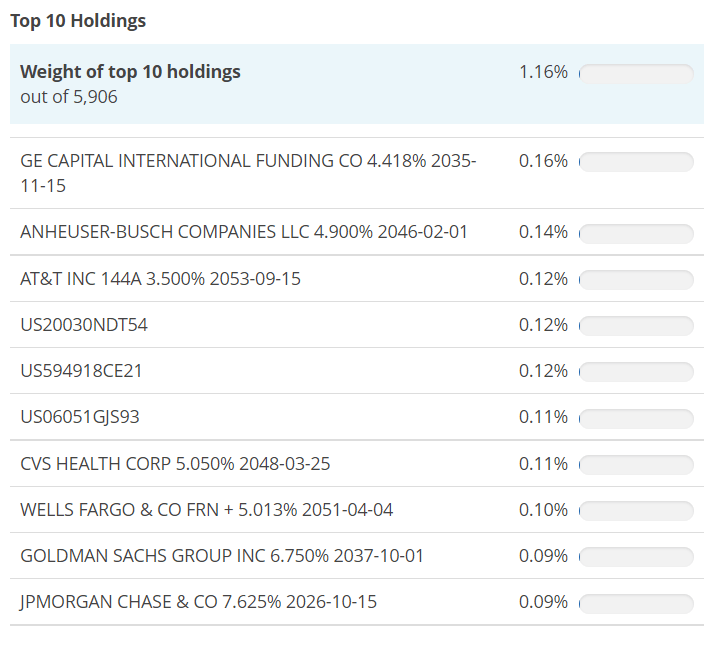

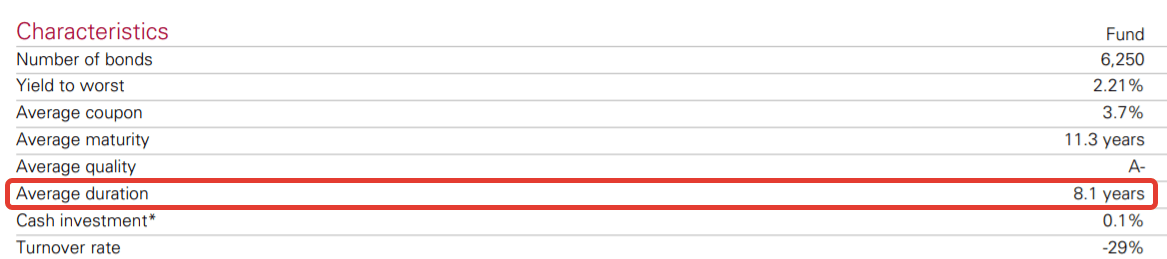

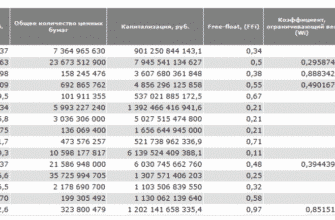

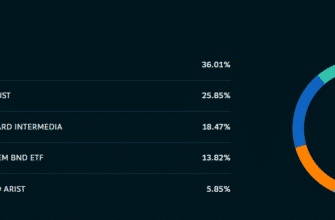

Внутри фонда более шести тысяч корпоративных облигаций. Потрясающий уровень диверсификации. Причем в фонде нет сильной концентрации веса на небольшую кучку лидеров. Как к примеру в индексе S&P500, где на ТОП-5 компаний приходится чуть ли не четверть всего веса индекса. В облигационном фонде на первые десять компаний чуть более 1% веса.

Распределение по странам

Внутри фонда не только облигации США. Согласно отчету Vanguard, состав VCPA, паи которого покупает ВТБ, только на 75% состоит из американских бумаг. Остальная четверть приходится на рынки стран со всего мира: Канада, Япония, Англия, Франция, Австралия, Китай и т.д.

Качество облигаций

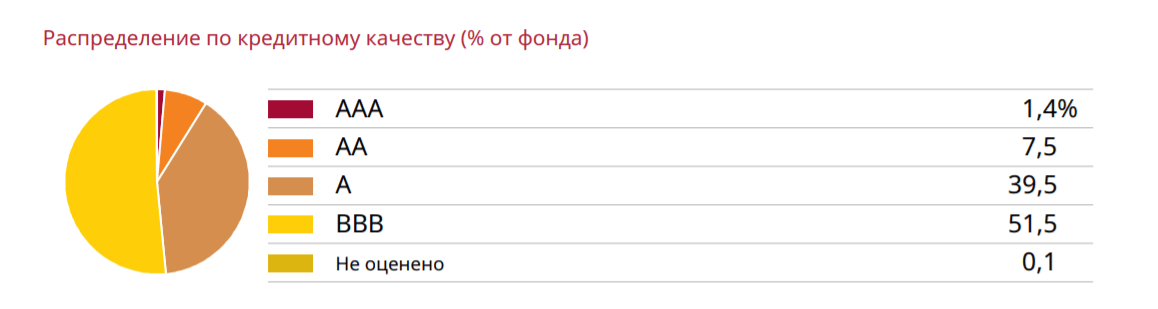

Бумаги, входящие в состав фонда действительно имеют инвестиционный рейтинг. И хотя больше половины веса приходится на бумаги категории BBB (нижняя граница инвестиционного рейтинга), все же можно с уверенностью сказать, что приобретая фонд, мы не берем в портфель всякий шлак с высокой вероятностью банкротств эмитентов в будущем, как это реализовано в другом фонде ВТБ на мусорные облигации - VTBH.

Как влияет рейтинг облигации на вероятность банкротства эмитента?

Купоны и налоги

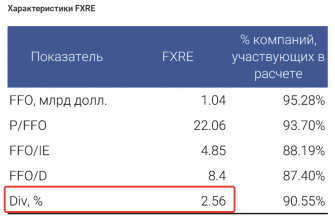

Купонная доходность - 3,7%. Так как фонд VCPA ирландский, все дивиденды реинвестируются. С точки зрения налогообложения, выбор ВТБ именно фонда VCPA - одобряю.

Во-первых, ETF VCPA не платит налоги с купонов американских компаний. Плюс имеет льготное налогообложение по ряду стран (вплоть до нуля).

Во-вторых, так как ETF VCPA реинвестирует дивиденды (или купоны), то у фонда ВТБ не возникает дополнительных налогов. Если бы ВТБ покупал аналогичный, но американский ETF, то с купонов ставка налога составляла бы 30%.

Срок до погашения

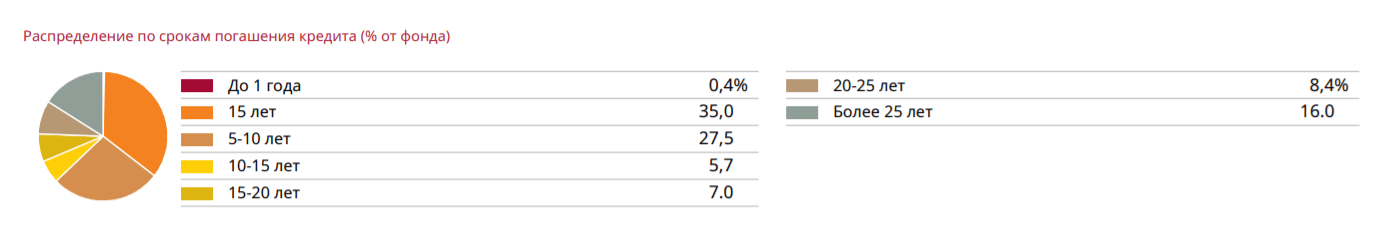

Фонд VCPA содержит средние и длинные облигации, с сильным перекосом в сторону последних. Это позволяет немного увеличить доходность купонных выплат. Но одновременно с этим таит огромную угрозу для инвестора.

В чем проблема?

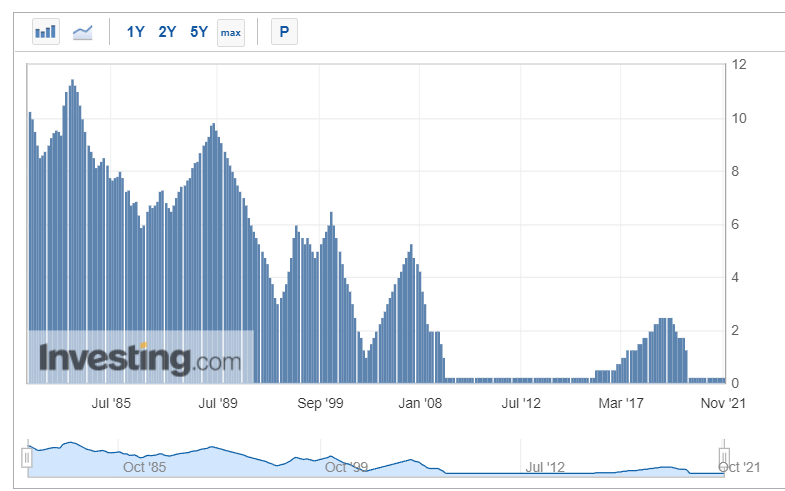

Дело в том, что в данный момент процентные ставки в США (да и во многих других странах, бумагами которых владеет фонд) находятся на исторических минимумах. На текущий момент ставка ФРС - 0,25%. Хотя еще в 2019 году составляла 2,5%.

Когда начнется цикл повышения ставок (а он рано или поздно начнется), все облигации находящиеся к этому времени в обращении будут снижаться в цене. И чем длиннее срок до погашения, тем сильнее будет падение. Оценить масштаб возможного падения можно с помощью показателя дюрации.

Если очень грубо, то размер дюрации показывает на сколько процентов снизится стоимость облигаций (или фонда облигаций), при повышении ставка на 1 процентный пункт.

Согласно отчету Vanguard - средняя дюрация ETF VCPA - 8,1. То есть, если ФРС повысит ставку на 1%, котировки ETF рухнут на 8,1%. Если на два - более чем на 16%!!!

Давайте представим такую картину. Вы вложились в VTBI. Прошло три года. За это время фонд принес вам 3,7% х 3 года = 11,1% купонного дохода. После вычета двойных комиссий за управление - 1,32% (0,44% в год), останется на руки - 9,78% прибыли.

ФРС поднимает ставку на 1%, котировки падают на 8,1%, съедая львиную часть заработанного. Оставляя чуть более 1,5% прибыли за три года. А это всего 0,5% доходности в год. А если ставки будут повышены раньше или размер повышения будет больше - инвестор сразу уйдет в минуса.

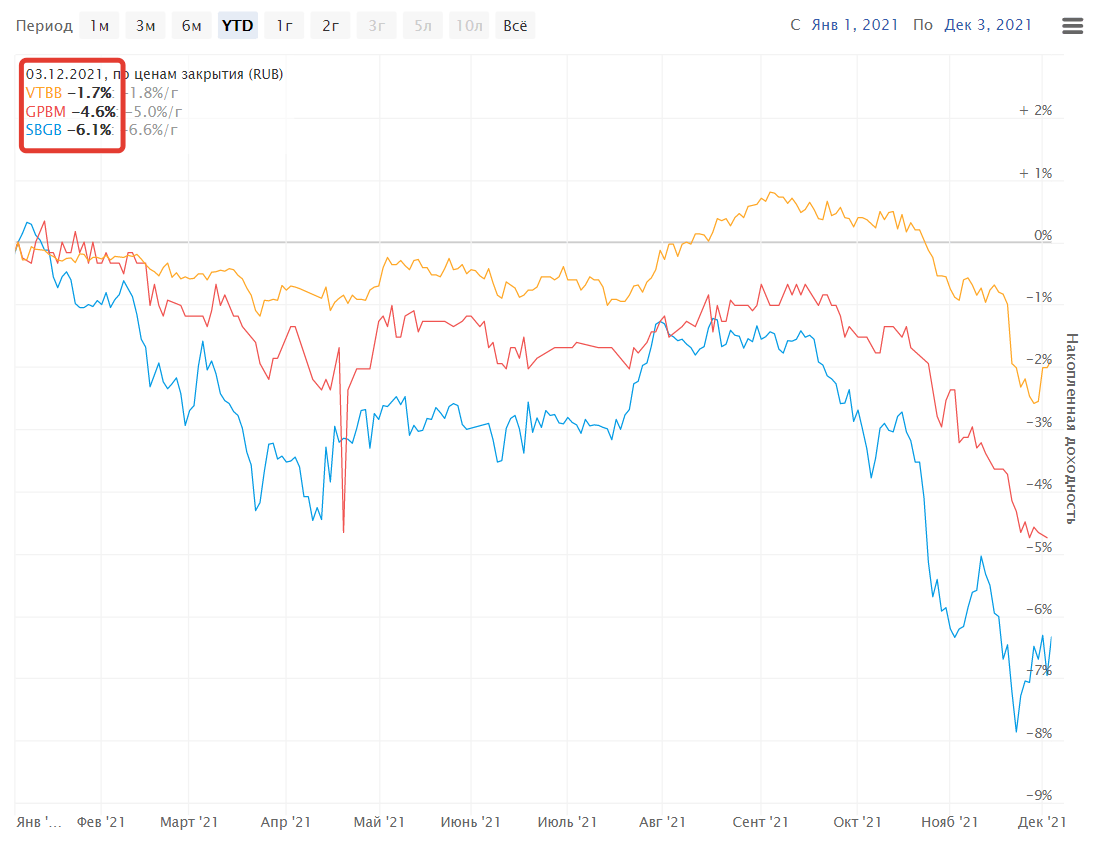

Кстати, аналогичную картину падения котировок мы может наблюдать в России. Когда тетя Эля (Набиуллина) в течение 2021 года планомерно поднимала ставку с 4,25% (с начала года) до 7,5% (на начало декабря). Что произошло с облигационными фондами? Особенно имеющими в составе длинные облигации? Они все рухнули в цене. И чем больше была дюрация фонда, тем глубже было падение.

Для примера приведу поведение фондов российских облигаций с разной дюрацией (с учетом реинвестирования купонного дохода):

- OBLG (ранее имел тикер VTBB) - дюрация 2-3 года;

- GPBM - дюрация 4 года;

- SBGB - дюрация 5 лет.

Что-то подобное обязательно произойдет в будущем и с фондом VCPA (и естественно с БПИФ VTBI).

Подводим итоги

Сам Фонд «Американский корпоративный долг - инвестиционный рейтинг" VTBI заслуживает внимание. В составе тысячи качественных бумаг при адекватных комиссиях за управление. Но в данный момент, я бы покупать фонд не стал. Слишком много рисков и нет никакого потенциала к росту.

Покупка VTBI целесообразна после завершения цикла повышения процентных ставок. Таким образом, мы бы зафиксировали повышенную купонную доходность на долгие годы (средняя время до погашения бумаг в фонде - 11 лет). А пока ставки находятся практически на нуле, лучше обходить VTBI стороной.

Таким образом, время покупки еще не пришло. Можно сказать, что ВТБ запустили фонд немного раньше времени.

Удачных инвестиций в правильные фонды!

Отличный обзор!

Спасибо.

Спасибо!!! За качественные обзоры etf, прочел много статьей , грамотно и с душой пишите. Планируется ли фин благодарность автора Аля патреон или есть такая возможность???

Если есть желание — можете задонатить здесь.

Получается, сейчас в принципе облигации покупать нет смысла, пока всё не устаканится? Длинные опасно, короткие по доходности (привет, налог) проигрывают каким-нибудь накопительным счетам. Остаётся всякие вдо, но их брать ещё страшнее… Или я что-то неправильно понимаю?

Получается так.

VCPA — это тикер на SIX Swiss Exchange в швейцарских франках и в GBP на London Stock Exchange

VDPA — London Stock Exchange в USD

Сомнительно, что ВТБ в свою матрешку берет в CHF/GBP

Максим, большое спасибо за обзор. Подскажите, фонд на еврооблигации FXRU при повышении ставки ФРС будет вести себя аналогично VTBI(снижаться)?

Снижаться будет, но не так сильно как. В FXRU в основном короткие бумаги с погашением через 2-3 года (дюрация кажется около 2,3).

Спасибо Вам! Давно Вас читаю — все просто и понятно!

Получается выгодней хранить валюту под подушкой, чем в фондах на евробонды? Или при повышении ставок мы всё равно выиграем, так как у нас фонд в рублях по сути при пересчёте, если рубль будет падать относительно доллара, мы все равно будем в +?

Спасибо Максим. Доступно объяснили, разложили по полочкам. наконец то поняла, что такое дюрация и какое влияние оказывает .

Фонд который вы рассмотрели

Vanguard USD Corporate Bond UCITS ETF USD Accumula (IE00BGYWFK87)

, на сайте ВТБ указан фон iShares High Yield Corp Bond UCITS ETF (ISIN IE00B4PY7Y77)

Я руководствовался правилами доверительного управления последней версии (огромный официальный документ с печатями). В нем прописан Vanguard USD Corporate Bond UCITS ETF USD Accumula (IE00BGYWFK87). На сайте ВТБ скорее всего ошибка …

Максим, спасибо за детальный анализ и разъяснение. Не первый год на рынке, но что за зверь такой «дюрация», реально уяснил только после вашей статьи 🙂

Пожалуйста )))

Максим, не изучали ли вы класс акций preferred? Как я понял, это нечто среднее между облигацией и акцией. По крайней мере etf PFFD на такой тип акций не сильно меняется в цене с годами, но при этом див доходность порядка 5%! Можно ли таким фондом заменить фонды облигаций для снижения риска всего портфеля?

Да, видел такое. Но честно пока не изучал ….

Да статейка явно рекламная, почему то не написали, что у всех инвесторов которые купили ваши фонды до СВО все заблокировали и комментариев не дают, не ведитесь народ на этот развод. ВТБ очень не надежный банк, который только любит когда туда несут деньги, а обратно не отдают….

Статейка была написана еще в 2021 году до СВО.