Помните вопрос из детства на который невозможно было ответить: "Что раньше появилось - яйцо или курица?" А вот вам еще один: А чем выгоднее владеть: отдельными бумагами или фондами на эти бумаги? Речь идет именно о российских БПИФ на российские активы (акции, облигации). Иностранщину вынесем за скобки.

Вопрос на самом деле непростой. Здесь много нюансов от выбора стратегии до качества управление. Для упрощения давайте предположим, что мы живем в идеальном мире. Фонды точно следуют выбранной стратегии (хотя иногда это не так). Инвесторы, решившие повторить что-то подобное, покупая акции или облигации самостоятельно, делают это не хуже фондов (хотя это тоже далеко не так).

Разница в результатах между фондами и самостоятельным владением отдельных бумаг будет отличаться только на величину понесенных издержек. Зная все возможные расходы, мы можем математически определить выгодность каждого из способов инвестирования.

Какие расходы нас поджидают при инвестировании?

(Небольшой ликбез, для тех кто забыл как это работает).

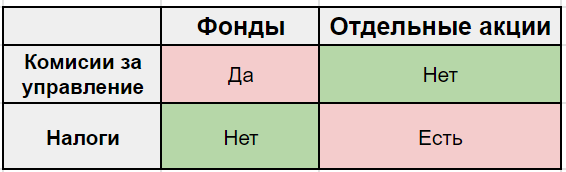

Владея фондами - мы вынуждены будем постоянно платить комиссии за управление. Покупая отдельные бумаги, инвестор экономит на управленческих расходах. Но одновременно с этим инвестор попадает на налоги с дивидендов и купонов.

А что фонды? Фонды по закону освобождены от налогов. Они могут реинвестировать поступающие дивиденды и купоны в полном объеме. Инвесторы при каждом поступлении денег будут терять 13%.

В итоге у нас получается по одному плюсу и минусу за каждый из способов.

И как можно это использовать? Как нам понять выгодность того или иного способа инвестирования?

Матрица принятия решения

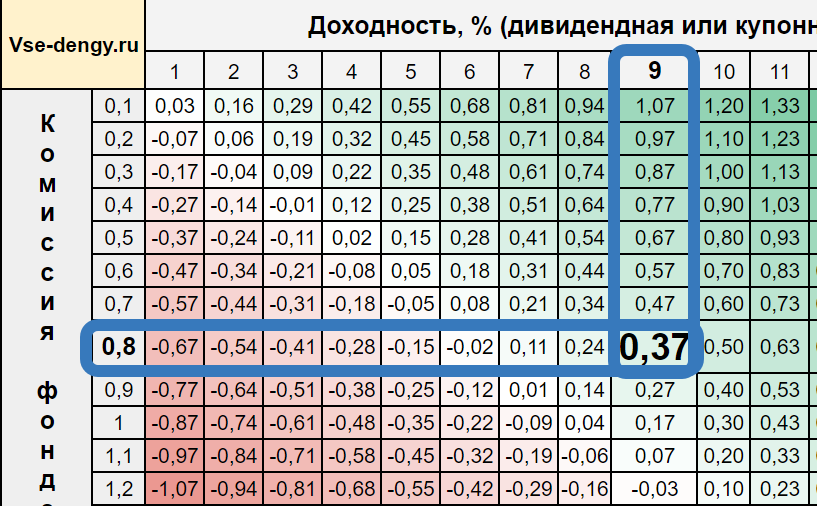

Я сделал небольшую матрицу, показывающую куда математически выгоднее вложить деньги при определенных условиях.

Нам достаточно знать всего два параметра: комиссию фонда за управление и его ожидаемую дивидендную (или купонную) доходность. Я взял диапазон значений комиссий фондов от 0,1% (очень надеюсь у нас когда-нибудь появятся продукты с подобными низкими издержками) до 1,5% в год (есть фонды и с более высокими расходами, но их точно не стоит даже рассматривать). Доходность от 1% до 15% годовых.

На пересечении этих двух значений мы получаем число:

- Если оно положительное (зеленое), то целесообразна покупка фонда.

- Если отрицательное (красный цвет) - выгоднее владеть отдельными бумагами

Число в клетке показывает какую дополнительную выгоду (или убыток) получит инвестор от покупки фонда.

Как это работает на примере?

На бирже один из самых популярных фондов - БПИФ SBRB от Сбера на корпоративные облигации с комиссией 0,8% в год. На текущий момент купонная доходность фонда составляет 9% годовых. Ищем в таблице пересечение этих параметров и получаем значение - +0,37.

Это означает, что покупка фонда SBRB принесет инвестору 0,37% дополнительной годовой доходности по сравнение с владением отдельными бумагами.

Откуда взялось значение 0,37%?

- Владея фондом мы платим комиссию - 0,8% в год. Купонный доход - 9% (налогов нет). После вычета комиссии за управление инвестор заработает 8,2% годовых.

- Владея отдельными облигациями мы получим купонный доход в 9%. Но после вычета налога (13%) у нас на руках останется 7,83%.

Считаем разницу: 8,2% - 7,83% = 0,37% в пользу биржевых фондов.

В таблице мы можем быстро увидеть точку безубыточности. При текущей комиссии за управление в 0,8%, доходность по облигациям должна снизиться ниже 6% годовых, чтобы владеть фондом стало невыгодно. Или не так выгодно. Но в любом случае, налоговые льготы фондов частично нивелируют комиссию за управление.

А если мы к примеру постараемся найти фонды облигаций с комиссиями в 1,5 - 2 раза ниже (а они есть), то мы можем увеличить выгодность от владения БПИФ до 0,6-0,7% в год.

При определенных условиях, покупка фонда позволит инвесторам получать дополнительную доходность, даже с учетом существующих комиссии за управление.

Сделает ли нам погоду лишняя доходность?

Что такое лишние (или недополученные) десятые доли процента? Это пыль, на которую можно внимание не обращать.

Или нет?

Давайте немного порассуждаем. Расскажу в чем я вижу плюсы получения хоть и небольшой, но дополнительной доходности.

Долгосрочная доходность рынка облигаций составляет 1-2% годовых сверх инфляции. Не экономия 0,5% - это все равно что терять от четверти до половины всего реального дохода ежегодно. Согласитесь, не очень приятная особенность.

По рынку акций потенциальная реальная доходность чуть выше - около 5% годовых. 0,5% - это потеря десятой части всех доходов. Не так критично как по облигациям, но все равно - это деньги на ветер. Представьте, что с вашей зарплаты каждый месяц стали удерживать 10% в пользу голодающих граждан одной из развивающихся стран по соседству. Стали бы обращать на это внимание? Думаю, да.

Еще пример. Давайте представим, что инвестор формирует капитал себе на пенсию (типа FIRE). Если он постоянно будет недополучать часть прибыли, это может увеличить срок достижения цели на несколько лет (как минимум 2-3 года можно смело приплюсовать).

Идем дальше. На пенсии, если тратить капитал по правилу 4%, лишняя небольшая доходность позволит либо иметь чуть меньший капитал (а значит накопить который можно быстрее), или жить чуть лучше, тратя на пенсии на 10-12% больше денег.

Еще больше примеров как всего попроцента могут повлиять на капитал я описывал здесь.

Где смотреть текущую доходность?

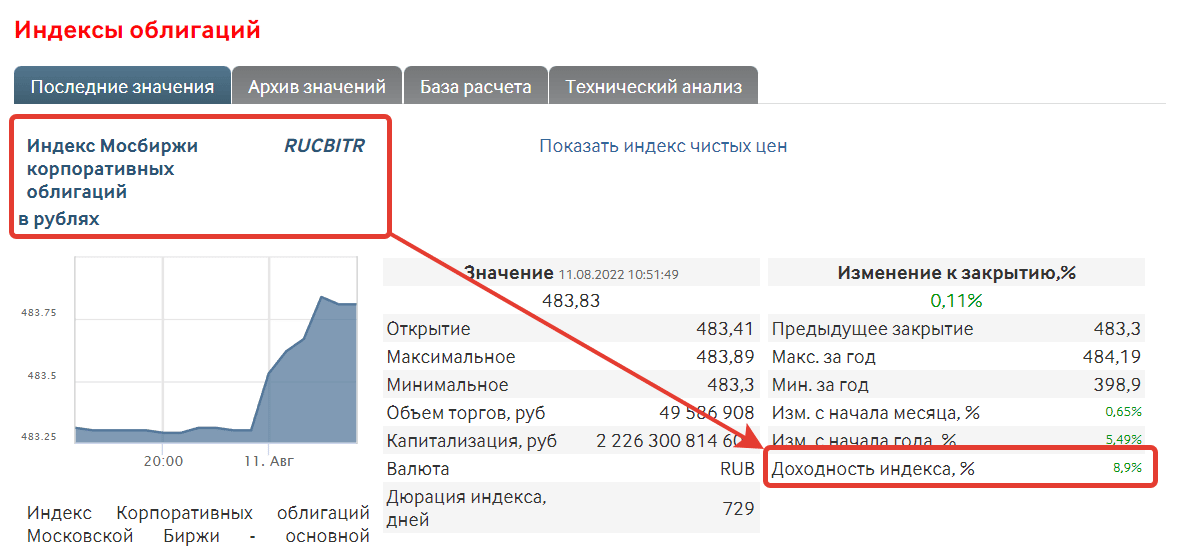

Фонды облигаций обычно следуют за каким-нибудь индексом. Поэтому можно ориентироваться на купонную доходность индексов. Все данные есть на сайте Московской биржи (ссылка).

Вот к примеру, где посмотреть доходность Индекса Мосбиржи корпоративных облигаций RUCBITR - 8,9%. Который отслеживает фонд от Сбера SBRB.

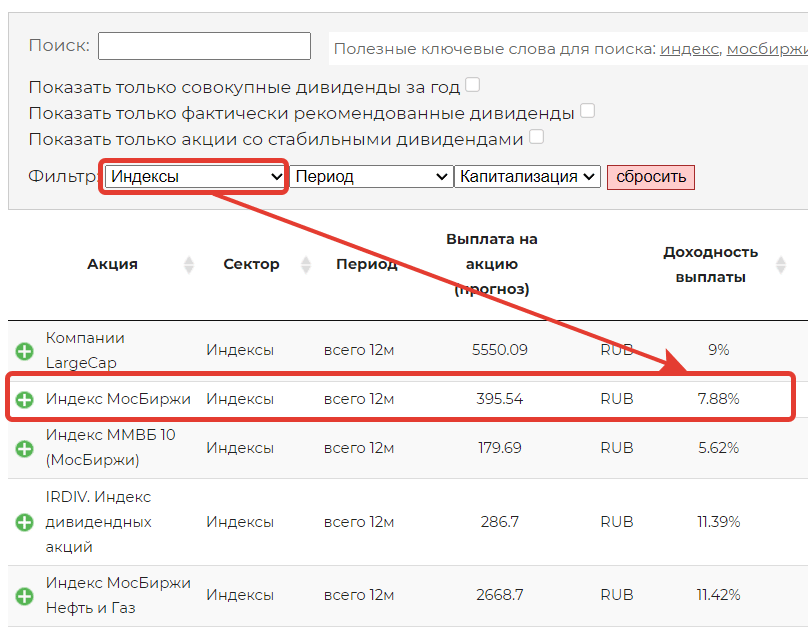

По акциям мы можем только предполагать будущую дивидендную доходность. Можно ориентироваться на данные с сервиса Доходъ: в фильтре выбираем значение "Индексы" и смотрим дивидендную доходность Индекс МосБиржи.

Сбой матрицы или возможные двойные расходы

Все расчеты по выгодности владения фондами справедливы только, если инвестор будет владеть паями фонда более 3-х лет, чтобы при продаже можно было применить ЛДВ и полностью уйти от налога на прирост капитала. Или держать фонда на ИИС второго типа.

Если этого не сделать, то инвестор попадает на двойные расходы: заплатит комиссии фонду и налог на прибыль (прирост капитала). В этом случае выгодность от приобретения фондов будет всегда отрицательная. И никакая матрица для принятия решения нам не нужна.

С фондами на облигации есть одно большое НО. Если брать случай когда мы держим облигации до погашения, то про самостоятельной покупке мы ничего не теряем. А вот у фонда этого погашения нет. Т.е. с облигациями мы точно уверены что в день x мы получим ВСЁ что вложили + до этого получали купоны. А вот с фондами так не работает. Т.к. в день икс какие-то другие облигации в составе фонда могут просесть и цена паев упадет. Поэтому фонд на облигации подойдет только тем, кто использует облигации как аналог кеша и продает их в момент просадки рынка и докупает на эти деньги акции.

Выбирая отдельные облигации вы увеличиваете свой риск, поскольку возможен дефолт. Для фонда же, имеющего облигации от многих эмитентов, этот риск будет заметно ниже из-за диверсификации. Поэтому никакой ТОЧНОЙ уверенности у вас не должно быть. Как говорится, если вы думаете, что не рискуете, значит вы не понимаете, что рискуете. Я уже не пишу про то, что придется много времени тратить на выбор отдельных бумаг. И не факт, что выбирая отдельные акции, вы получите приемлемую доходность.

Речь была про ОБЛИГАЦИИ и фонды на облигации. Риск невыплат тех же офз минимален. И кто мешает самому деверсифицировать облигации? Цена 1шт небольшая.

В существующих реалиях весь российский рынок высокорискованный, что ОФЗ, что облигации 3 листинга. Если есть еще есть надежда что ОФЗ схлопнутся последними, то корпоративные могут полететь в дефолт в любой момент. Поэтому фонд на корпоративные выглядит как то надежнее чем покупка отдельных облигаций

Если будет дефолт по ОФЗ, то будет уже не до БПИФа.

Риск у УК явно выше чем риск у страны.

Если покупать активы на ИИС, то вопрос с налогами решается же?

С облигациями да.

С дивидендам нет — на них никакие льготы не действуют.

Так если держать отдельные активы и продать их раньше трех лет, то тоже будет налог 13 %.

«Инвесторы, решившие повторить что-то подобное, покупая акции или облигации самостоятельно, делают это не хуже фондов». Чем подтверждается данный вывод? Может есть какая-либо статистика, исторические данные, графики. Обычно Вы любезно предоставляли данные для подтверждения.

А я это не утверждаю. ))) Это предположение для упрощения моделирования.

Вы пропустили предложение из текста «… давайте предположим, что мы живем в идеальном мире …»

Поделюсь своим опытом. БПИФ почему-то даже не рассматривала никогда. Меня смущает закрытость. Я не знаю, какие облигации там внутри. И как ими управляют на протяжении нескольких лет. Собираю свой портфель сама. Читаю массу информации в Инете, смотрю рейтинги, считаю доходности с учётом налогов. Почти все зелёное, за исключением Эбиса. Но это будет уроком. Надо лучше делать отбор. Мне без БПИФа спокойнее и интереснее. Я только учусь.

Если Вы держите портфель из облигаций на ИИС второго типа, то не только не платите налог на прирост капитала, но и 13% налог на купонный доход. Я лично так и делаю. В этом случае, личный портфель из облигаций на ИИС типа Б, становится вне конкуренции!

Налог по-любому платите.

если купоны приходят на ИИС (хоть А хоть Б) они приходят без удержания ндфл — то есть полная сумма

а если указать вывод на карту — то да удерживают.

на ИИС посчитают НДФЛ по прибыли и купонам — при закрытии ИИС (хоть А хоть Б)

Спасибо за подсказку!!!

Доброе утро.У меня иис типа А,купоны от облигаций пришли на банковский счет очищенные от налогов,я эту сумму завожу снова на иис,и на следующий год верну 13%,вроде как купон выходит без налога,выгоднее получается отдельные облигации брать в моем случае?

Не понял расчёт выгоды фондов. Фонд берёт комиссию с тела. Облигация стоит 1000 р. Комиссия 0,8% купон 9%. Получаем 1000-8(комиссия фонда)+90-11,7(НДФЛ с купона) =1070,3 в конце года. На прямую 1000+90-11,7=10078,3 р. Разница в 0.83% в год в пользу владения одной бумагой.

Понял свою ошибку НДФЛ с купона в фонде не берётся.