В индексе Московской биржи всего 43 эмитента. Это количество немного меняется со временем: в пределах +-5-7 компаний. Иногда в индекс могут входить 50 компаний. Иногда количество может снижаться ниже сорока. Но в любом случае - по сравнению с индексом S&P500 - это немного.

А что если попытаться собрать индекс Мосбиржи самостоятельно? Меня несколько лет назад посещали подобные мысли. Я прямо всерьез планировал начал повторять индекс, покупая акции российских компаний в аналогичных пропорциях, что и в индексе. Но к счастью (или несчастью) воплотить идею в жизнь не получилось. Вместо отдельных акций, я стал покупать индексные фонды.

Мое тогдашнее желание собирать индекс Московской биржи своими руками было обосновано двумя факторами:

- Статистика. Вероятно обогнать индекс на длительном периоде ничтожна мала. Зачем тогда пытаться обогнать рынок, когда можно идти с ним вместе. По сути индекс - это готовая инвестиционная стратегия, отлично себя зарекомендовавшая.

- Раньше, как бы дико это не звучало, комиссии фондов (ПИФ) могли составлять 5-6% в год. Это не просто много. Это дохрена.

С тех пор многое поменялось, фондов стало больше, комиссии за управление меньше. Казалось бы живи и радуйся. Покупай индексные фонды и будет тебе счастье. Или не будет?

Некоторые товарищи, в том числе публичные инвесторы (они же блогеры), собирают индекс Мосбиржи своими руками. Думаю у блогеров основная цель понятна - привлечение интереса читателей. Освещать покупку всего одного индексного фонда - это банально и скучно. А на отдельных акциях можно намолотить кучу интересного контента: что, когда и почему купил, какие результаты по тем или иным бумагам, сколько дивидендов и кто платит, новости по каждой компании и т.д. и т.п.

Ну давайте отбросим публичных инвесторов в сторону. И поговорим о самостоятельной сборке индекса с точки зрения целесообразности. Для чего инвестору нужно покупать отдельные акции, если есть биржевые индексные фонды? Должна же быть какая-то польза от этого.

Плюсы самостоятельной сборки индекса

Наверное главный фактор - это экономия на комиссиях. Собирая индекс самостоятельно, мы не платим комиссии фондам. И владеем акциями абсолютно бесплатно. Хоть десять, хоть сто лет.

А что у фондов, в лице ETF или БПИФ? Комиссия за управление в среднем от 0,7 до 1% в год от суммы купленных активов. То есть с каждых вложенных 100 тысяч - инвестор будет терять в виде платы за управление в районе тысячи рублей ежегодно. А по мере роста капитала, расходы за управление фондом будут оцениваться уже в десятки тысяч каждый год. И накопительным итогом со временем легко перевалят за сотни тысяч. Перспектива потерять сотни тысяч - это как минимум повод задуматься. И попытаться как то обойти эти расходы.

Звучит логично, но забегая вперед скажу, что экономия на комиссиях биржевых фондов - это заблуждение. Лично у меня в фонды на российские акции вложено около 6 миллионов. Можете сами посчитать, сколько я теряя в год на комиссиях. Но я не переживаю. Почему так, расскажу ниже.

Какие еще доводы есть за покупку отдельных акций?

Прямое владение акциями компаний. Кому-то важно ощущать себя акционером компаний, а не владельцем паев фонда, где все смешано в кучу.

Попытка покупать-продавать отдельные бумаги в правильное время. То есть заниматься маркет-таймингом внутри индекса. Как яркий пример: включение-исключение бумаг из индекса. Как правило, перед включением в индекс - котировки бумаги на ожиданиях растут, а перед исключением из индекса - падают. Теоретически, можно извлекать из подобных действий дополнительную прибыль, но по отношению ко всему пакету бумаг - это будет капля в море.

Минусы самостоятельного повторения индекса

Нужно много денег

Чтобы купить все бумаги из индекса Мосбиржи примерно в тех же пропорциях, нужно около 30 миллионов рублей. Основная причина в акциях Транснефти, которые стоят примерно 150 тысяч рублей и имеют доля веса в индексе всего 0,5%.

Можно не покупать Транснефть и обойтись оставшимися компаниями. В этом случае, для повторения индекса нужно иметь хотя бы 3-4 миллиона. Речь опять про более-менее точное соответствие весов.

Если брать чуть более вольное трактование нужных пропорций бумаг, то можно отделаться капиталом в несколько сотен тысяч (500-600 и выше).

Потери времени

Покупать акции нужно в правильных пропорциях. Это значит, что нужно вести какую-то систему учета (и расчета), знать что и сколько нужно покупать, чтобы доля компаний в вашем портфеле соответствовала весу в индексе. Короче каждое пополнение счета и новая покупка будет для инвестора целый квест: посчитать, купить, записать.

Есть у меня на руках 20 тысяч рублей. Что же мне взять сегодня? Сбер или Газпром? А может быть Татнефть или МТС?

А еще не забывайте про постоянно поступающие дивидендные выплаты. Слов нет, получать дивиденды конечно приятно. Но если вы их реинвестируете, то мы имеем около 60-80 поступлений денег, которые опять нужно постоянно пристраивать.

Еще не забываем, что состав индекса пересматривается 4 раза в год (каждый квартал). Какие-то компании могут вылететь из индекса, другие появиться, у третьих поменяются веса. И все это нужно отслеживать и корректировать в своем портфеле. И делать это нужно будет всегда на протяжении всей жизни портфеля.

Самостоятельное принятие решений

(и снова потеря времени). А что делать с компаниями вылетевшими из индекса? Продавать? Оставить в портфеле? А для чего? Если она вылетали, значит с компанией не все в порядке? Или просто нашлись более достойные кандидаты в индекс? Продавая акции - инвестор может попасть на налоги, а это дополнительные расходы.

Налоговая отчетность

В составе индекса Мосбиржи входят псевдороссийские компании, зарегистрированные за рубежом. Как пример, акции Полиметалла (POLY) или X5 (FIVE). Владея подобными акциями напрямую, инвестор должен ежегодно отчитываться по ним в ФНС, путем подачи налоговой декларации. И возможно даже самостоятельно доплачивать налог на дивиденды. Здесь по каждой компании нужно знать страну ее регистрации, налоговую ставку на дивиденды и наличие соглашения о двойном налогообложении.

Налог на дивиденды

Это самый жирный минус, так как он бьет напрямую по карману инвестора. Владея отдельными акциями, инвестор автоматически попадает на налог с дивидендов в размере 13%. Каковы будут потери?

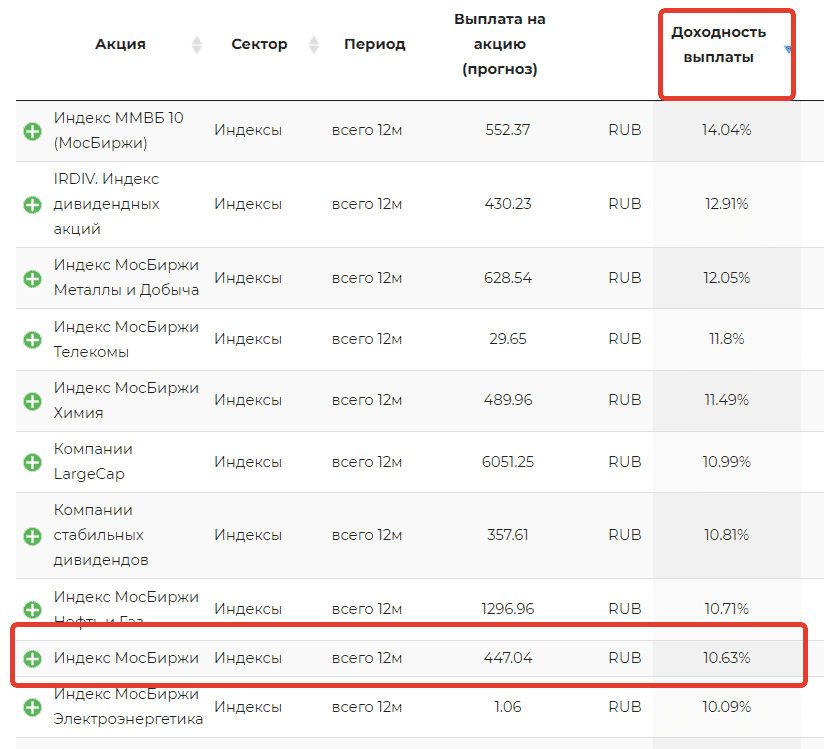

По данным сайта Доход, совокупная дивидендная доходность акций входящих в индекс Мосбиржи составляет 10,63%.

Это значит, что инвестор на налогах будет терять почти 1,4% от суммы капитала ежегодно.

Можно как то избежать или оптимизировать налоги с дивидендов? Самостоятельно нет. Даже через ИИС второго типа, который вроде как и обещает полное освобождение от налогов (дивиденды у него находятся в исключении).

Косвенно можно уйти от налогов, вложившись в фонд на российские акции. Но взамен мы автоматом получаем расходы в виде комиссий фонда. Выгодна ли будет для инвестора такая рокировка? Безусловно.

К примеру комиссия БПИФ VTBX составляет 0,69% в год. Можно сказать, что налоговая льгота не только компенсирует плату за управление, но инвестор получает своеобразную доплату сверху в размере 0,7%.

По таким условиям, даже другие фонды с чуть большими комиссиями, в виде TMOS от Тинькофф (0,79%) или SBMX от Сбера (1%), не кажутся уже такими дорогими.

Хотя положа руку на сердце, текущее значение дивидендной доходности индекса Мосбиржи является аномально высоким. Правильнее наверное будет ориентироваться на значение 7-8%. Но даже в этом случае, владение биржевым фондом, будет выгоднее на 0,2-0,3% от капитала ежегодно (при покупке фонда VTBX).

Кстати, можно рассчитать точку безубыточности, при каких условиях экономия на налогах будет компенсировать плату за управление фондом.

Покупка VTBX (с комиссией 0,69%) будет выгодна при дивидендной доходности индекса выше 5,3%.

Подводим итоги?

Какой смысл собирать индекс Мосбиржи самостоятельно? Помимо кучи ненужных телодвижений, которые мы получаем, пытаясь покупать отдельные акции, это еще экономически нецелесообразно. Даже несмотря на высокие комиссии российских БПИФ (по мировым меркам), вам доплачивают деньги за то, что вы владеете фондом на российские акции. По сути вы получаете дополнительную прибыль из воздуха.

В чем тогда выгода собирать индекс своими руками? Лично для меня это загадка.

А вы как считаете?

Ради интереса в сервисе отслеживания портфелей создал два тестовых портфеля на 200к. В одном закупил vtbx, а в другом собрал примерный индекс мосбиржи.

Закупка была на хаях рос. рынков. ПО итогу сейчас vtbx проседает сильнее. Но горизонт пару месяцев не показателен. Интересен результат хотя бы за год. Продолжаю наблюдение))

Какой интереснейший эксперимент! Пожалуйста, не пропадайте, держите в курсе, как там будет по итогу года-двух

Согласна, тем более, что я вошла с мизерной суммой. И мне самостоятельно собрать технически невозможно. Спасибо за статью!

Тоже покупаю фонды, так как это проще и «дешевле». Но качество слежения наших БПИФ оставляет желать лучшего. Поэтому отставание от индекса зачастую намного больше размера комиссии. Наглядно модно увидеть на rusetfs.com. Очень хочется верить, что наши УК научатся делать свою работу качественно, особенно за такое высокое вознаграждение.

У меня в портфеле есть фонды Vtbe, Fxdm, Fxus, купленные за рубли. Подскажите, как они себя должны вести при росте курса доллара? По идее они тоже должны расти, но я почему то не замечаю этот рост. Есть ли разница в покупке этих фондов за доллары, либо рубли?

Разницы нет в какой валюте покупать фонды. При росте курса доллары — фонды в рублях будут дорожать. Естественно при условии, что в долларах котировки остаются неизменными. Сейчас все в мире падает, поэтому вы и не видите рост в рублях.

Спасибо за статью! Как всегда информативно, и как часто — очень вовремя, как раз тоже задумывался на эту тему.

А что Вы думаете по поводу повторения DIVD (на сколько я помню, Вы даже писали об этом)? Его его повторение кажется чуть менее сложным… может в этом есть смысл?

Див. доходность DIVD по инфе с того же дохода на 2% выше див. доходности индекса Мосбиржи. Следовательно пытаясь собрать DIVD самостоятельно, вы все равно будет терять на налогах больше, чем комиссия фонда (примерно 0,6%). Думаю они того не стоит. По крайней мере пока див. доходность рос. рынка аномально высокая.

Собирать самому весь индекс конечно нет смысла! В индексе есть как хорошие компании, так и плохие! Покупая индекс, вы покупаете и те, и другие! Но мне не нужны плохие компании, поэтому я покупаю отдельные хорошие компании вместо всего индекса!

Сегодня хорошие а завтра плохие) Так же и с плохими…

… и проигрываю индексу вчистую :)))

Ваши рассуждения похожи на рассуждения человека после просмотра роликов инфоцыган.

Осталось только узнать, кто хороший, кто плохой. А через 5, 10, 20 лет?

Проще, дешевле (немного),- наверное.

Но в 2008-м наши УК (БПИФы), демонстрировали непонятную динамику на падении рынка.

А у FinEx, ещё и хозяин сменился.

Кстати, о птичках. На Смартлабе, на странице обсуждения FXGD, опасаются. что предстоящий сплит обнулит дату владения паями фонда, тогда плакала ЛДВ, что резко уменьшает привлекательность фондов Файнекса.

Я тоже слышал, что некоторые брокеры при сплите (а это фактически продажа—покупка) отказываются сохранить первоначальные даты/цену покупки. Это, скорее всего, связано с недоработкой программного обеспечения.

Чтобы не бодаться, лучше заранее позвонить брокеру и уточнить.

Приятно видеть адекватную публику в комментариях. А то уже глазам больно от комментаторов в инсте и тд, которые «ТОЛЬКО САМИ» собирают индексы и тд))

Тоже хотел собирать индекс , но понял ,что даже если исключить Транснефть, так собирает какой-то блогер , да заманчиво выпустил он даже свою табличку с отображением — сколько получишь дивов ,при такой-то сумме вложения.Но да денег надо много, может быть наоборот попозже этим займусь т.к. не вижу смысла заполнять декларацию ради получения дивов на своём этапе . Мне нужен поток на данный момент 11.000 -13.000 в месяц ,следую его даже табличке надо вложить порядка 1.5 миллиона , с учетом ,что в России я только 20% капитала держу , портфель уже 6 выходит , а этот горизонт , ну в лучшем случаем лет через 7 ….. и там уже этот поток может не понадобиться (надеюсь что все-таки понадобиться(деньги эти я маме каждый месяц даю просто ,как прибавку к пенсии))а свой поток дивов мне уже нужен в 4 раза где-то больше это еще большая сумма нарисовывается

Пардон , на 7.5 как-то выдал желаемое ,за действительное …

Спасибо за проделанную работу! А какой фонд на акции РФ посоветуете сейчас?

https://vse-dengy.ru/pro-investitsii/vybor-fonda-na-rossiyskie-aktsii.html

Почитайте, там достаточно подробно описал процесс выбора. Победителя кстати я тоже покупаю )))

Спасибо, Максим, очень увлекательно и познавательно!

Вижу вариант покупки акций РФ на ИИС типа А с выводом дивов на карту — Сбер например позволяет это делать. Можно получать вычет, и хотя бы получать какой то возврат денег в виде дивов, пока основная сумма заблокирована на 3 года.

Хотя конечно, также можно брать фонд на ММВБ на ИИС тип А, также получать вычеты, а при закрытии переводить на обычный счёт с возможностью ЛДВ, так более выгодно, но психологически тяжелее

А разве фонды, получая дивиденды, не платят налог на них? И как обстоят дела у фондов с налогообложением в принципе?

Российские фонды, если покупают российские активы акции/ облигации — не платят налоги на купоны / дивиденды. Это своего рода налоговый чит, который рос. инвесторы могут использовать в свою пользу.