27 августа 2020 года Тинькофф выкатил сразу три новых биржевых фонда: на золото (TGLD), российские акции - на индекс Мосбиржи (TMOS) и акции технологических компаний (TECH).

Что нужно знать инвестору, перед принятием решения о покупке. Плюсы, минусы и особенности биржевых фондов Тинькофф.

Сразу скажу про общие плюсы и плюшки фондов.

- Торгуются за копейки (или центы), как и вечные фонды. В буквальном смысле. На момент написания статьи: TMOS продавался по 5 рублей, TECH и TGLD - за 8 центов. Удобно покупать на сдачу. ))))

- Для клиентов Тинькофф Инвестиции - комиссии за операции покупки/продажи не взимаются (в том числе и комиссия биржи). Пустячок конечно (с каждых вложенных 10 тысяч - экономия на комиссиях в среднем будет 5-30 рублей в зависимости от тарифа), но приятно.

Полезно знать: Есть ли выгода для инвестора в нулевых комиссиях?

А теперь подробнее про каждый фонд.

Тинькофф - Золото (TGLD)

БПИФ TGLD инвестирует в золото через покупку иностранного фонда - iShares Gold Trust ETF, ISIN US4642851053. Который в свою очередь покупает золотые слитки. Тикер на бирже - IAU. ETF IAU имеет активы под управлением более 30 миллиардов долларов. Страница ETF IAU здесь.

Совокупная комиссия TGLD - 0,74% в год.

Из них 0.65% расходы на управление, 0.05% - депозитарий и 0.04% - прочие.

Скрытые расходы - 0,25% (комиссия иностранного ETF IAU).

Итого реальные расходы инвестора при владении БПИФ TGLD - 0.99% в год.

На данный момент на Мосбирже обращаются два золотых фонда: FXGD от Finex и VTBG от ВТБ.

В чем разница? И есть ли она?

Главное отличие фондов - это способ репликации:

- FXGD - не покупает физическое золото. Для следования за котировками использует своп. И причем достаточно успешно. (как это происходит писал здесь).

- VTBG (как и TGLD) - инвестируют в золотые слитки (естественно через фонд-прокладку). Здесь они братья-близнецы. Разница только в иностранном фонде, через который УК инвестирует в золото.

В октябре-ноябре 2020 года ETF FXGD и VTBG стали самостоятельно покупать и хранить золотые слитки. За счет ухода от фонда-прокладки по ВТБ суммарная комиссия снизилась до 0,66%.

Чуть позже Тинькофф тоже стал покупать золото напрямую, постепенно снижая долю иностранного ETF. На сентябрь 2021 доля ETF в составе TGLD составляля 30%. Скрытые расходы можно оценить примерно в 0,08%.В сентябре 2021 года была снижена комиссия TGLD до 0,54%. Итого реальные расходы при владении фондом - 0,62%.

Добавлено январь 2022.

Под конец 2021 года фонд TGLD полностью избавился от паев иностранного фонда и на 100% перешел на самостоятельную покупку золота на бирже (GLDRUB_TOM).

По комиссиям свел данные в таблицу:

| Фонд на золото | Комиссия фонда | Скрытая комиссия (фонда-прокладки) | Суммарные расходы |

| FXGВ (Finex) | 0,45% | - | 0,45% |

| VTBG (ВТБ) | 0,66% |

перешел на самостоятельную покупку золота | 0,66% |

| TGLD (Тинькофф) | 0,54% | перешел на самостоятельную покупку золота | 0,54% |

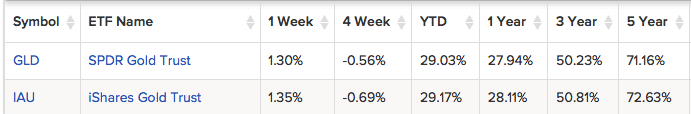

Ниже представлена доходность самых иностранных ETF за разные периоды времени. Как видно - фонды идут практически синхронно. Небольшая разница как раз обусловлена комиссиями (0.4% против 0.25%).

Получается, что золотой фонд от Тинькофф TGLD - по совокупности расходов для инвесторов на втором месте.

Рекомендую: Что взять в портфель? Битва золотых фондов: VTBG vs TGLD vs FXGD

Тинькофф iMOEX (TMOS)

БПИФ TMOS - индексный фонд. Бенчмарком которого выступает индекс Мосбиржи. Внутри - акции российских компаний: Газпром, Лукойл, Сбербанк, Нор. Никель и еще почти 40 крупнейших компаний России. Мосбиржа пересматривает веса и состав индекса раз в квартал. Актуальная информация доступна на официальном сайте Московской биржи.

Комиссия фонда - 0.79% в год.

Ставка расходов TMOS: среднее по рынку (в данный момент диапазон комиссий фондов на индекс Мосбиржи - 0,65 - 1%).

Дивиденды реинвестируются. Фонд TMOS имеет льготы по налогообложению (не платит налоги с поступающих дивидендов). В итоге в некоторых случаях владеть паями фонда (даже с комиссиями за управление) может быть выгоднее, чем покупать отдельные акции. Подробности выгоды читайте в этой статье.

Тинькофф NASDAQ (TECH)

Фонд отслеживает NASDAQ-100 Technology Sector Index. Куда входят 40 акций технологических компаний с равным весом (почти). Ребалансировка происходит 4 раза в год.

Обычно индексные фонды используют для выделения веса - рыночную капитализацию компаний. Чем дороже стоит компания - тем выше доля в индексе. Риск такого подхода заключается в том, что при сильном росте горстки компаний, их доля веса в индексе будет чрезмерно велика. И по сути, доходность инвестора будет в большей степени зависит только от поведения акций из топа индекса. Если они растут - всем хорошо. Будут падать - мало не покажется никому.

Для примера.

Доля 10 компаний в индексе S&P 500 составляет 30%. В индексе Nasdaq-100 на десять первых компаний приходится почти 60% всего веса.

В Тинькофском TECH - доля Apple составляет 3,16%. У Насдак - это 14%, в индексе СИПИ-500 - 7%.

Комиссия фонда TECH - 0.79%.

Без скрытых расходов. БПИФ самостоятельно покупает акции (без использования фондов-прокладок, чем грешат большинство наших УК).

Доходность.

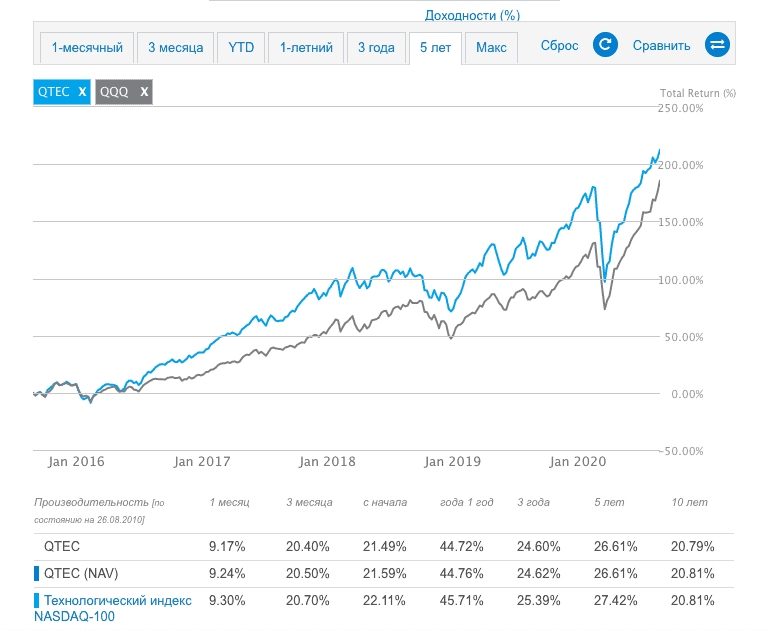

На Западе есть фонд-конкурент тинькоффскому TECH, отслеживающий аналогичный индекс - NASDAQ-100 Technology Sector Index Fund. С тикером QTEC. Работает с 2006 года. По комиссиям кстати очень схож с Тинькофф - 0,57% (по Западным меркам это очень дорого).

Я взял статистику по прошлой доходности QTEC. Дополнительно добавил для сравнения классический индекс NASDAQ 100 (в лице ETF QQQ).

Данные на графике ниже:

На длительных интервалах, ETF QTEC (аналог тинькоффскому TECH) бьет по доходности индекс NASDAQ-100. Кто не знает, за последние года сам NASDAQ-100 стабильно обыгрывает индекс S&P 500.

Статистика и описание ETF QTEC смотрите здесь.

В заключение

Лично мне новые фонды Тинькофф (кроме золотого) - по условиям понравились. В первую очередь по комиссиям, отказа от инвестирования в промежуточные иностранные фонды и покупки ценных бумаг напрямую.

Появления новых продуктов ужесточает конкуренцию. Которая в свою очередь будет вести к снижению комиссий. В любом случае, хорошо когда есть выбор. А за связку цена-качество мы (инвесторы) будем голосовать рублем.

Самое главное неизвестное (пока) - это как точно новые фонды Тинькофф будут следовать за своим бенчмарком (индексом). На рынке есть примеры БПИФ с малыми (выгодным для нас) комиссиями, но с ужасным отставанием от индекса (и как следствие недополучением прибыли).

Удачных инвестиций в правильные фонды!

Спасибо! Как обычно, отличная статья.

Спасибо за обзор

Благодарю. TECH самый интересный, т.е. не имеющий аналогов у финекс. Единственное что я действительно жду — это World REIT ETF на мосбирже от кого-нибудь.

>с каждых вложенных 10 тысяч — экономия на комиссиях в среднем будет рублей 5)

не 5, а 60 рублей на стандартном тарифе с 0.03% комиссией (или чтобы купить/продать 0.06%). Что для какого-то ленивого портфеля на пенсию в целом неплохо будет (про нулевую комиссию).

Интересно что они будут делать с trur, tusd…

Вы ошибаетесь. Комиссия 0.05% со сделки в 10 000 рублей составляет 5 рублей! Ну а если купить-продать, то 10 рублей.

«Интересно что они будут делать с trur, tusd…» — дык они очень хорошо продаются. Тинькофф уже на 4 месте по привлеченным деньгам в фонды. Скоро на 3-м будет.))))

У Тинькофф комса 0.3% на стандартном тарифе. Чтобы купить-продать етф, скажем FXIM, нужно потратить 0.6%. Так что с 10к выгода 60 рублей.

Брат, ты ошибся с комсой в 10 раз, не 0.03%, а 0.3%.

Добрый день! Было бы интересно увидеть сравнение ETF мосбиржи РФ и популярных зарубежных ETF. Что выгоднее (?) с учетом высокой комиссии наших ETF, но и наличием льготы на 3ех летнее владение. Еще нужно учесть налоги… Спасибо.

Здравствуйте!

Думаю ответ найдете в этой статье — https://vse-dengy.ru/fondovyiy-ryinok/birzha/s-kakoy-summy-vygodno-investirovat-cherez-inostrannogo-brokera.html

Добрый день!

Было бы интересно увидеть сравнение ETF мосбиржи и зарубежных ETF с учетом комиссий, налогов и льготы на 3ех летнее владение. Что выгоднее?

Спасибо.

«С учетом редкой ребалансировки (раз в год), в течении года доля компаний может колебаться (в связи с ростом или падением).»

NDXT NASDAQ-100 Technology Sector — Quarterly Rebalance

https://www.nasdaq.com/docs/Index-Rebalance-Schedule.pdf

Index Rebalancing

The Index employs an equal-dollar weighting methodology such that each company’s Index market value is rebalanced quarterly to an equal-dollar value corresponding to an equal 2 percent weight of the Index’s aggregate market value. Index Shares are calculated by dividing this equal-dollar value for each Index Security by the corresponding last sale price of the security at the close of trading on the third Friday in March, June, September, and December.

In the case of multiple share classes of a company being included in the index, the

equal-weighted market value will be divided equally among the securities of that company.

https://indexes.nasdaq.com/docs/methodology_NDXX.pdf

Благодарю!

Подскажите, если допустить, что банк Тинькофф обанкротится, то, что будет с его ETF. Он также обнулится?

По идее да (если брать очень мрачный вариант). В этом случае вам вернут деньги — по рыночной стоимости паев.

Ну я думаю, что в этом случае Тинькофф скорее всего просто продаст УК (вместе с ETF) какому-нибудь крупному игроку (готовый бизнес с привлеченными клиентами). Так уже было на российском рынке и не раз (речь про ПИФ).

Напишите, пожалуйста, статью про Инвесткопилку от Тинькофф

Спасибо за статью! Уважаемый автор и читатели! Подскажите, пожалуйста, как считается налог на дивиденды(фонд TECH) , при учете того, что в фонд входят компании из разных стран?

Вопрос интересный! Уточню у своего менеджера из Тинькофф. ))) И отвечу сразу.

Как мне ответила поддержка Тинькофф (полтора дня ждал от них ответа — искали инфу бедолаги ))) — налог на дивы 30%.

Благодарю за ответ! Лучше поздно, чем никогда)) Может тогда подскажите ответ на аналогичный вопрос. Есть ВТБшный фонд: акций развивающихся стран (VTBE ETF). Какой там налог на дивиденды? Опять же разные страны входят в состав фонда. Заранее спасибо!

Не знаю! Учитывая, что ВТБ использует иностранный-фонд прокладку, то думаю тоже 30% (но это не точно).

ВТБ не платит налог на дивидендны, т.к. использует в своей мартешке VTBE фонд iShares Core MSCI EM IMI UCITS ETF — https://www.ishares.com/uk/individual/en/products/264659/ishares-msci-emerging-markets-imi-ucits-etf который аккумулирует дивиденды, а т.к. это ирладская дочка BlackRock, то фонд платит налог 15% в пользу США.

Целью инвестиционной политики управляющей компании является обеспечение соответствия

изменений расчетной цены изменениям количественных показателей цен на паи (акции)

иностранного инвестиционного фонда iShares Core MSCI EM IMI UCITS ETF (IE00BKM4GZ66).

Тинькофф 9 марта объявил, что в своих фондах (TGLD и «вечных») будет постепенно переходить на золото на Московской бирже. Судя по всему, процесс только начинается, но стоит иметь это в виду.

Я писал в конце 2020 года (ссылка), что золото можно купить напрямую на Мосбирже. И держать его бесплатно. Как минимум экономия на комиссиях ETF.

Возможно ребята из фондов решили пойти аналогичным путем.