Продолжаю публиковать свои мысли по выбору оптимального (по моему мнению) способа инвестировать в американские акции.

В первой части разобрали несколько вариантов как вложиться в Америку.

Во второй части - рассмотрели возможные стратегии инвестирования. И выбрали по совокупности всех факторов наиболее жизнеспособную и прибыльную - слежение за индексом или плагиат стратегии ETF.

Третья часть была посвящена поиску и отбору вариантов возможных стратегий. Сделали быстрый обзор и отсев сложных и (или) не прибыльных стратегий. В итоге осталось 4 кандидата (стратегии) для возможного плагиата стратегии.

В четвертой части более детально рассмотрели каждый ETF и используемую им стратегию покупки акций. Выявили плюсы, минусы, особенности каждой стратегии.

И вот пришло время выбирать.

Что выбрал я?

Лично мне по душе пришлась стратегия следования за индексом Dow Jones.

Основные факторы за:

- Длительная история - не уступает индексу S&P500 и даже немного превосходит (полная доходность). Статистика доходности насчитывает более 100 лет. Даже больше чем у СИПИ500.

- Низкая изменяемость состава. Компании находятся в индексе годами. Не нужно постоянно отслеживать кого добавил, кого исключили. Покупать новых игроков, продавать старичков.

- Всего 30 компаний. Раздувать количество не очень хочется. Портфель должен быть управляемым.

- Простота расчета - вес в индексе считается по цене акции. Иными словами - купил 30 акций компаний и ты на 100% повторил индекс.

- Для полного повторения стратегии - нужна наименьшая сумма (по сравнению с другими кандидатами).

- Стабильные выплаты дивидендов. Выше среднего по рынку.

Немного про доходность

Приведу несколько полезных ссылок по индексу Dow Jones Industrial Average.

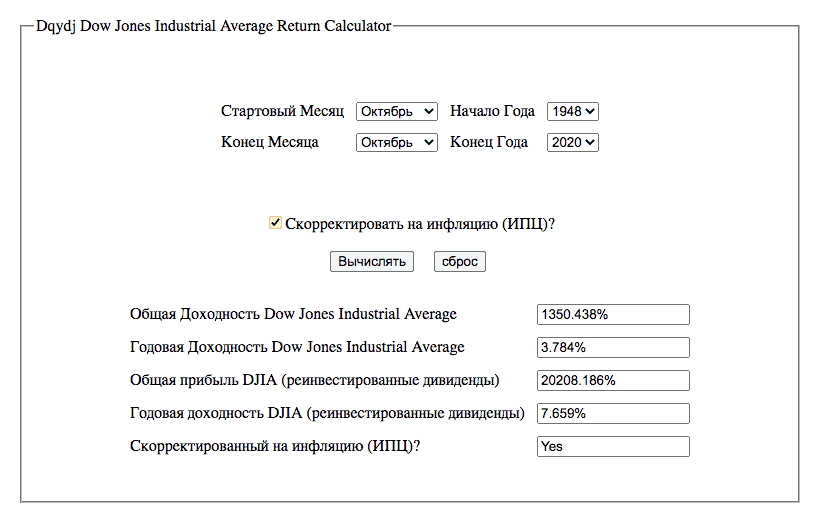

Калькулятор доходности за различные периоды (с 1896 года).

Считает:

- среднегодовую доходность ценового индекса (без учета дивидендов),

- среднегодовую полную доходность (с реинвестированием дивов).

Можно выбрать номинальную или реальную (очищенную от инфляции) доходность. Интересно побаловаться с цифрами. И оценить на будущее, какая будет например доходность, если все дивиденды тратить, а не реинвестировать.

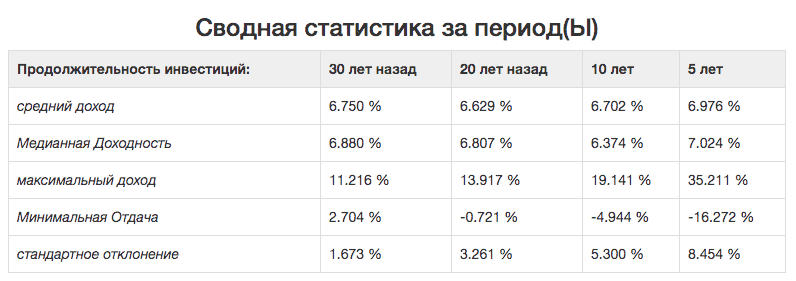

На том же сайте есть другой калькулятор по индексу Доу.

Задаете интервалы инвестирования (можно несколько одновременно). Калькулятор выдает разброс доходности (max-min, среднее), на которую можно рассчитывать инвестору именно на этом временном горизонте (исходя из исторических данных).

На примере ниже: самый худший 30-летний отрезок (из прошлой истории начиная с 1896 года) принес инвестору всего 2.704% (среднегодовая доходность). Лучший - 11.216%. При этом средний результат составлял - 6.8% годовых.

Обратите внимание: все доходности сверх инфляции.

Ожидаемая средняя доходность стратегии Dow Jones - 6-7% годовых выше инфляции.

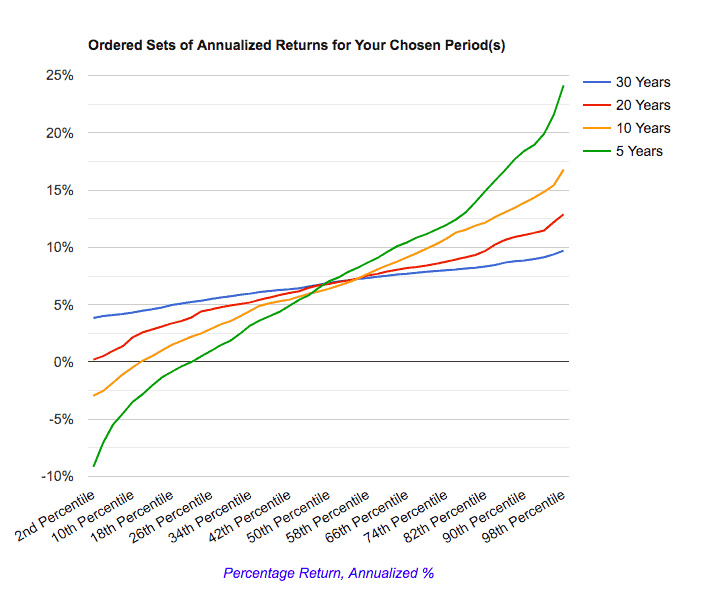

Можно визуально посмотреть (там же) как сильно зависит разброс доходности от горизонта инвестирования.

На графике: синяя линия - вероятная среднегодовая доходность индекса на 30 летнем интервале. Чем меньше интервал, тем выше разброс возможных результатов.

Я для себя выяснил одну важную вещь.

Даже при изъятии дивидендов - средняя доходность индекса DOW (от роста котировок) все равно будет выше инфляции (примерно на 2%). Это значит, если вы планируете жить на дивиденды, основной капитал уменьшаться не будет.

Но опять же это средние данные - которые не гарантируют будущую доходность. Но история пока за меня. )))

Исходя из этого, выявляется второй вывод.

Дивидендная доходность индекса Доу примерно в 1,5 раза выше чем у индекса S&P500. Это значит, что на пенсии мне будет достаточно капитала в 1,5 раза меньше для получения аналогичного денежного потока.

Разные индексы?

Стратегия определена. Пора инвестировать. Но нет. Есть еще один нюанс, который нужно прояснить.

Оказывается индекс Dow Jones рассчитывается по разному. Помимо классического, есть еще, так называемый альтернативный ДОУ - все компании в индексе имеют равный вес. И возможно будет выгоднее использовать именно его в своей стратегии.

Продолжение в следующей статье.

Удачных инвестиций!

Отличный вывод!

Тоже интуитивно саланялся к такому, в то время когда вы топили за etf-ы.

Уже прикинули, сколько стоит его собрать?

И какие акции из этого индекса торгуются на Мосбирже?

Акции все есть на СПБ.

На 100% готовый портфель примерно обойдется в $4.4K (по текущим ценам).

Потрясающе! Вы просто молодец. Я пару месяцев назад озаботился подобным вопросом — хочу покупать долларовые активы, как это правильно сделать? В итоге для эксперимента вложил $10000 в набор из четырех ETF от FinEx и ВТБ. Но Вы предложили отличную альтернативу. Теперь думаю попробовать и такой вариант. Спасибо Вам!

Значит будем инвестировать вместе по одной стратегии ))

Прошел первый круг закупки индекса. 😉

Подскажите плз, а как Вы покупаете акции Home Depot Inc, Goldman Sachs Group Inc и Travelers Companies Inc? Я не нашел их на SPb и MOEX? Плохо искал?

Я через Тинькофф все покупаю.

Посмотрел у других брокеров — они тоже есть.

Ищу всегда по тикеру — бывает что по названию почему-то не ищет.