Моя основная идея про инвестирование в фондовый рынок США кратко:

- Получить максимальную экономию на налогах и комиссиях (потенциальные потери могут составлять сотни тысяч - миллионов).

- Выбрать эффективную и простую стратегию инвестирования (на уровне доходности S&P 500).

- Получать денежный поток в виде дивидендов.

Рекомендую начать с первой части.

В прошлой статье я выбрал стратегию повторения индекса Dow Jones. Как наиболее подходящую под мои хотелки: простая и эффективная. Но есть небольшая неопределенность, которую нужно для себя разрешить "на берегу", а именно существование второго (альтернативного) индекса Dow.

Два вида индекса Dow

Компании, входящие в состав обоих индексов - идентичны.

Разница заключается в подходе выделения весов компаний.

Классический индекс Dow Jones Composite Average взвешивает веса компаний по цене акций. Самые дорогие акции будут иметь наибольший вес в индексе.

Как пример.

- акции VISA стоят за $200 и имеют вес в индексе 4.8%.

- акции Coca-Cola торгуются чуть за $50, поэтому вес в индексе всего 1.2%.

Соответственно, больший авторитет, вес и влияние на движение индекса могут оказывать даже не самые крупные компании.

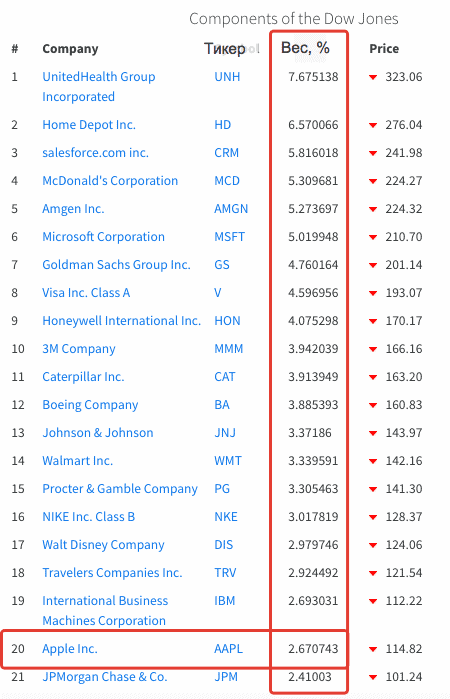

Яркий пример - акции Apple. Еще в августе 2020 года компания имела наибольший вес в индексе - почти 10%. И кстати была самой дорогой в мире.

После проведения сплита 1:4, акции Apple стали стоит в 4 раза дешевле. Автоматически понизился и вес в Dow до 2,6%. И на данный момент компания занимает только 20 место в индексе по весу.

Чтобы избежать подобных несправедливостей, существует второй (альтернативный) индекс ДОУ - Dow Jones Industrial Average Equal Weight Index. Все компании в индексе имеют примерно равный вес. Всем по 3,4% (плюс-минус по 2 десятых у каждого).

Есть даже ETF отслеживающий равновзвешенный индекс Dow Jones - First Trust Dow 30 Equal Weight ETF (тикер EDOW).

Сравнение индексов

А какой индекс лучше отслеживать инвестору?

Столкнем два индекса (вернее ETF) нос к носу: обычный DOW - ETF DIA и равновзвешенный - ETF EDOW. И сравним по основным показателям.

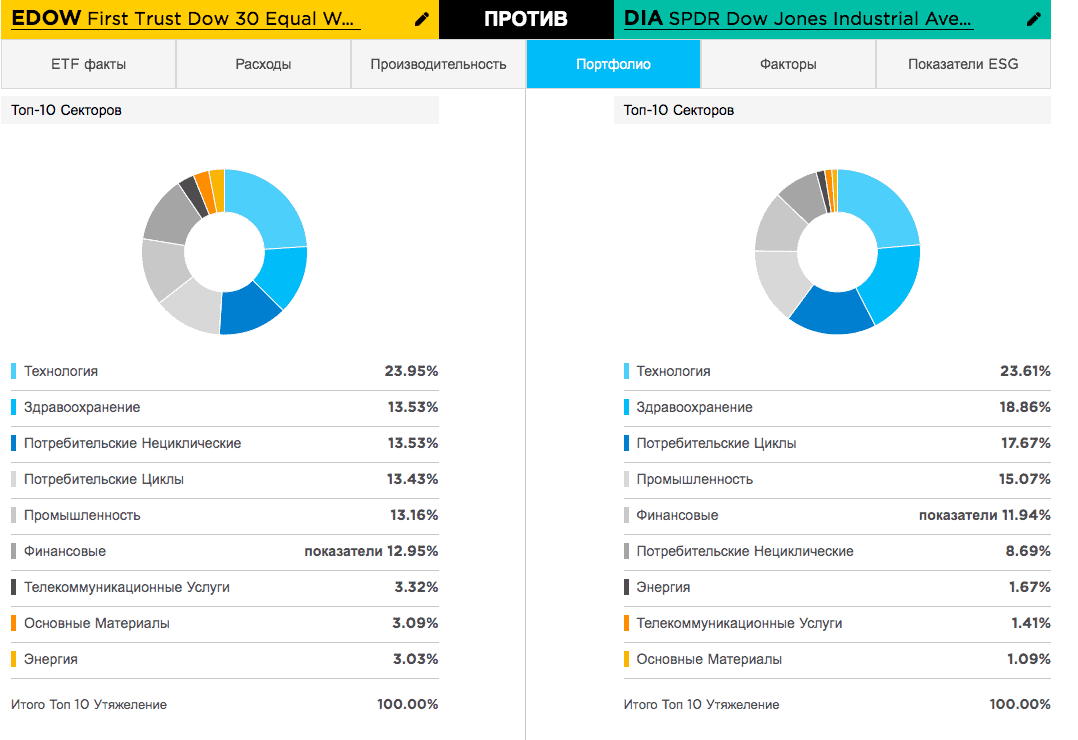

Разделение по секторам.

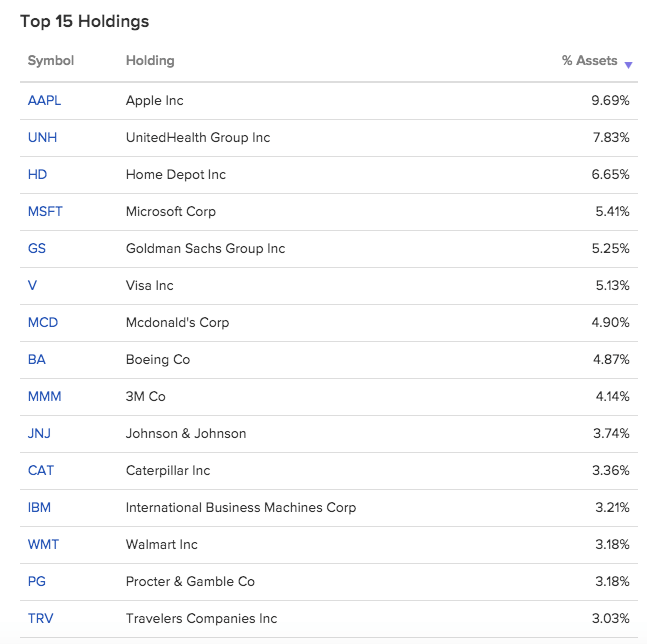

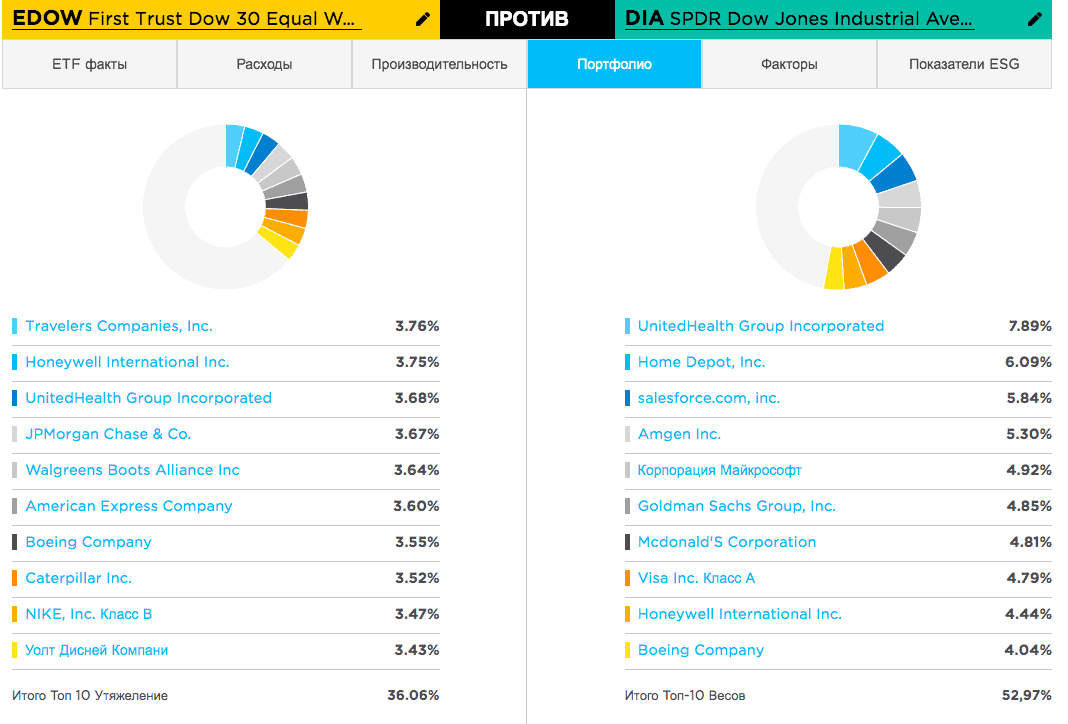

По весам компаний в индексе.

Дивидендная доходность индекса сопоставимая - 2,2 против 2,25%. Думаю пять сотых процента ничего решать не будут.)))

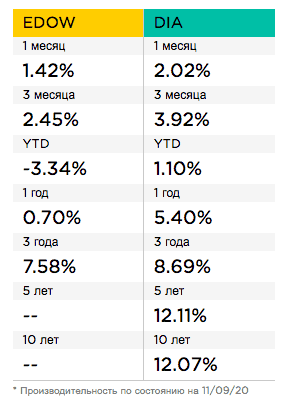

Самое главное - сравнение по полной доходности ETF (с учетом реинвестирования дивидендов). В таблице - среднегодовая доходность за различные интервалы.

Как видите, равновзвешенный индекс проигрывает своему старшему брату - классическому ДОУ.

Плохо только одно - ETF EDOW был запущен только в январе 2018 года. А хочется заглянуть подальше в прошлое.

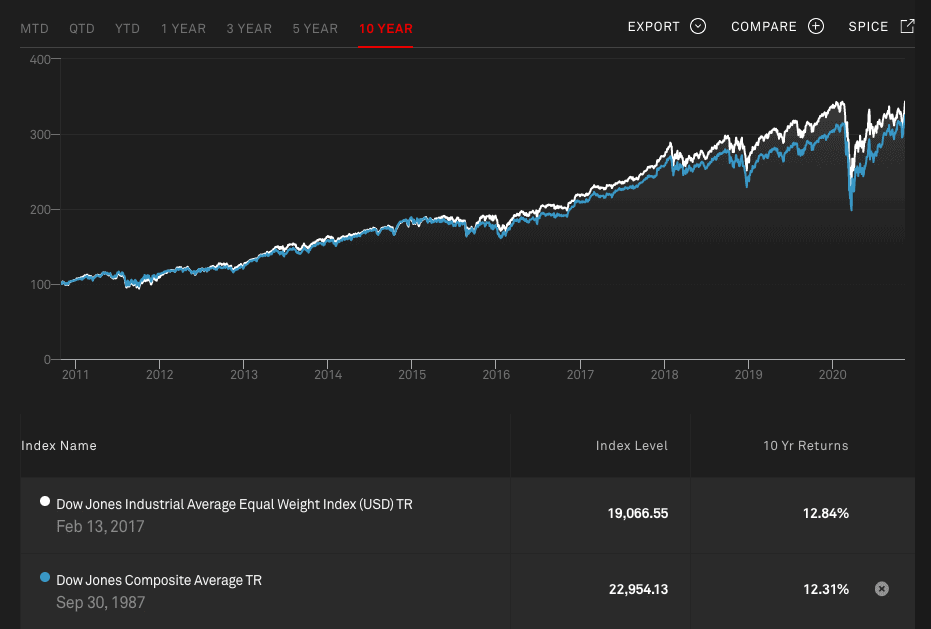

Нашел сравнение именно индексов (не ETF) на другом ресурсе (ссылка). Ниже графики индексов полной доходности за последние 10 лет.

На более длительном интервале - равновзвешенный индекс Dow (Equal Weight ) обгоняет своего классического собрата.

Что это - простое везение или закономерность? К сожалению более длительной истории мне найти не удалось.

Но вот что интересно. У классического индекса S&P 500 тоже есть полуклон - где веса всех компаний имеют одинаковый вес. За длительную историю тестов (где-то с начала 30-х годов прошлого века) - среднегодовая доходность обоих индексов S&P500 была плюс-минус одинаковая. На некоторых интервалах лидировал S&P500 взвешенный по капитализации, в другие - равновзвешенный индекс. Но в среднем (на длительных интервалах) они были примерно равны.

К чему я это все? А точно никто не знает, что произойдет завтра, через год, десять-двадцать лет. Показанное преимущество равновесного индекса Dow не обязательно сохранится в будущем. А возможно и потеряется.

Выбор индекса для стратегии

Лично я делаю ставку на стратегию повторения обычного индекса Dow Jones.

Фактор за выбор стандартного индекса Dow - доказанная историческая доходность и не отставание от индекса S&P500.

Дополнительные факторы ЗА.

№2 - Составление индекса.

Следование за равновесным индексом в принципе не доставит особых сложностей - покупай в равных долях. Правда нужно постоянно считать, чего именно (и главное сколько акций) нужно купить в этот раз. Стоимость компаний (котировки акций) постоянно меняются - одни растут, другие падают. Как следствие меняются их доли в вашем портфеле. И нужно постоянно приводит портфель в соответствие, чтобы компании имели равный вес. Это конечно не так сложно, но нужно тратить чуть больше времени.

А что у нас с обычным Dow Jones? Все просто - покупаешь по одной акции каждой компании. И ты повторил индекс на 100%.

№3 - Финансы.

Сколько денег нужно, чтобы повторить индекс?

По текущим котировкам, для полного повторения классического Доу нужно 4 400 долларов.

Создание равновесного Доу - обойдется примерно в 2,5 раза дороже.

Резюмируя

По совокупности всех факторов - классический индекс Dow Jones, с взвешиванием компаний по цене акций (как бы странно это не звучало) будет:

- более выгодным, с предсказуемой доходностью;

- менее требовательным к финансам инвестора;

- и более простым в управление и повторении структуры.

В следующей части (ссылка) мы рассмотрим, где смотреть актуальные данные по составу, весам и будущим изменениям индекса Dow Jones.

Удачных инвестиций!

Но для поддержания веса акций в равновзвешенном индексе в дальнейшем потребуется гораздо ментше средств. Тогда как для обычного необходимо каждый раз вкладывать те самые 4400 долларов +-.

Вы очень сильно заблуждаетесь:

смотрите …

1. Цена самой дорогой акции в Dow — UnitedHealth Group Incorporated — $330. Соотвественно, остальных 29 акций нужно купить на 330 долларов каждую. Итого получаем стоимость портфеле в районе 10К баксов.

2. Стоимость многих бумаг никак ни кратна 330 долларам. Например, Макдональдс стоит 210 баксов. Как сделать так, чтобы обе эти бумаги имели одинаковый вес (хотя приблизительно)? Ответ — купить 2 акции по 330 = 660 и 3 акции по 210 = 630.

3. Тогда нам нужно опять каждую бумагу покупать на 600 баксов (плюс-минус). И вот стоимость портфеля уже приближается к 20K — но все еще далека от идеала.

Я не разбирался, но ведь за покупку и продажи каждой акции (их 30шт. как я понимаю),вы заплатите комиссию,а не проще ли и дешевле купить 1 ЕТФ.

комса будет одинаковая — мы же платим фиксированный процент (доли процента) от суммы операции.

Разницы нет никакой — куплю я ETF допустим на 100 000 или 30 акций тоже на 100 000. Лично я заплачу комиссию — 25 рублей за все и там и там.

Как думаете, стоит ли заниматься повторением индекса, инвестируя ~4400$ в год? Как в таком случае подойти к выбору очередности покупки?

Лично я планирую закидывать ежемесячно в районе 500 баксов на Доу. Почти тоже самое как у вас. Правда я как в ипотеке — со своим первоначальным взносом начинаю с 5K.

По поводу очередности покупки не думал. Скорее всего буду подгонять акции по ценам под имеющуюся сумму — чтобы максимально полно использовать свободные деньги.

Как вариант — можно начать покупать акции с конца списка (самые дешевые). Так хотя бы по количеству можно набрать буквально за «пару-тройку месяцев» половину компаний из индекса.

Пожалуйста, сделайте пост о том, как готовить декларацию и доплачивать 3% налога на дивы с акций СПб биржи. Скоро будет сильно актуально. Заранее спасибо

Так есть же — https://vse-dengy.ru/fondovyiy-ryinok/birzha/kak-zapolnit-deklaratsiyu-po-dividendam.html