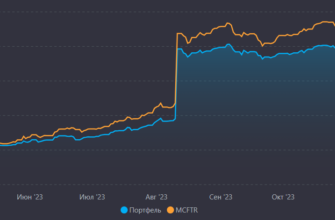

В июне, в рамках ухода от брокера Открытие, заимел сразу три новых брокерских счета: Промсвязьбанк, Уралсиб и ВТБ.

В основе выбора - тарифы на брокерское обслуживание. Отсутствие депозитарной комиссии (кроме ВТБ) и конкурентные комиссии за сделки.

Плюсы и минусы

Минус ПСБ - это запрет на торговлю буржуйским бумагами: ETF, евробонды, иностранные акции, депозитарные расписки (полный список можно посмотреть здесь). Тариф - 0,05% за сделку.

Недостаток Уралсиб - платный ИИС (400 рублей в месяц). Обычный брокерский счет заходит на ура. Все комиссии брокера зашиты в плату за операции.

Буквально в момент написания статьи узнал, что Уралсиб вернул бесплатный тариф по ИИС. Условия аналогичные обычному брокерскому счету.

В итоге получается вполне адекватные условия - 0,0472 % за сделку.

Если нужна СПБ (для торговля американскими акциями), плата - 0,0922%. Но не менее 100 рублей в месяц (за активные периоды).

ВТБ позволяет покупать все активы (Московская биржа и СПБ) без ограничений. Плата за сделку - 0,0413%. Но у него есть депозитарная комиссия. Стандарт - 150 рублей в месяц. Снижается при владении определенным количеством акций (от 1,5 млн) ВТБ до 60 рублей.

Выбрал для себя этого брокера для второго открытия ИИС. У ВТБ есть возможность выводить на отдельный счет (банковскую карту) прибыль по дивидендам и купонам с активов, купленных на ИИС.

Статья в тему: Как вывести деньги с ИИС раньше срока

Процедура открытия счета в ВТБ

Так как я являюсь действующем клиентом банка, сама процедура открытия брокерского счета прошла практически моментально.

В личном кабинете (приложении) выбрал "Открытие брокерского счета". Ответил на несколько вопросов (буквально пара минут). И все ... Через пару часов пришло уведомление от брокера о готовности. Реквизиты брокерского счета. Плюс логин и пароль.

Скачал мобильное приложение (квик и другие программы решил не ставить). Остается только пополнить счет и совершать первые сделки.

Для удобства решил заиметь банковскую карту (естественно бесплатную). Узнал на форумах от бывалых, что выдают моментальный безименной пластик. Без платы за обслуживание.

Пришел в отделение банка за картой. И здесь меня ждал подвох (кто бы сомневался).

Банковская Маринка сказала, что таких карт нет. Есть только базовая Мультикарта. К слову сказать, с месячной платой в 250 рублей в месяц (если не выполнять условия по обороту).

Я настоял на своем, аргументирую, что информация о карте получена мной от самого банка по горячей линии (немного слукавил конечно). Маринка замялась и выдала типа: "Да были такие, но они уже закончились. Когда будут неизвестно".

- А где есть? В каких отделениях?

- Этого я не знаю.

- Ок. Давайте я сейчас при вас позвоню на горячую линию. Узнаю о наличии. Может быть даже к вам должны будут завтра завести? Чтобы мне не бегать по всему городу.

И случилось чудо. Маринка решила все-таки проверить наличие халявных карт. И "совершенно случайно" осталась как раз одна бесплатная карта. Которую мне и выдали.

Брокерский счет в ПСБ

Открытие счета начинается с заполнения онлайн-заявки. Стандартные данные - ФИО, паспорт, ИНН и прочее.

Через пару дней мне перезвонили и пригласили завершить открытие счета лично в одном из офисов Промсвязьбанка.

Пришел с документами (паспорт + ИНН). Девочка что-то поколдовала на компьютере. И минут через 20 все было закончено. Дали пароль и логин от личного кабинета банка.

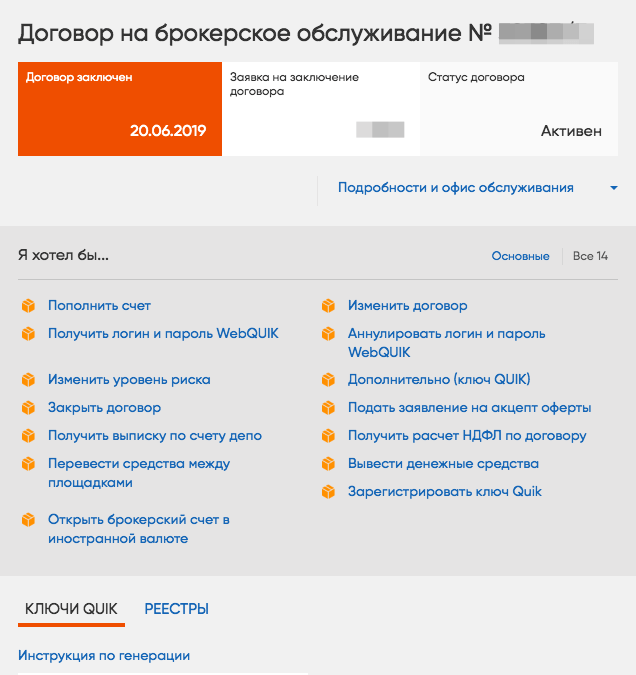

Еще день ушел на подтверждение открытия брокерского счета (отображается в личном кабинете банка - "Статус договора").

С сайта брокера скачал торговый терминал. Сгенерировал ключи QUIK. Пополнил счет и уже купил бумаги.

У ПСБ есть бесплатный WEBQUIK.

Процедура пополнения брокерского счета:

- Сначала нужно пополнить счет в банке ПСБ (реквизиты есть в личном кабинете).

- С личного кабинета выводим на свой брокерский счет.

Соответственно при выводе будет наооборот. Вывод на банковский счет. После, снятие или межбанковский перевод.

Бесплатных карт к сожалению у ПСБ нет. Те что есть - для меня оказались дороговаты. 149 рублей в месяц. Условия бесплатности - "правило 20 тысяч" (тратить в месяц или хранить на карте не менее этой суммы).

Пополнял счет межбанком традиционно через Тинькофф (бесплатно). Деньги на банковский счет долетели за 15 минут. На брокерский, зачислились в течение 10 минут.

УралСиб брокер

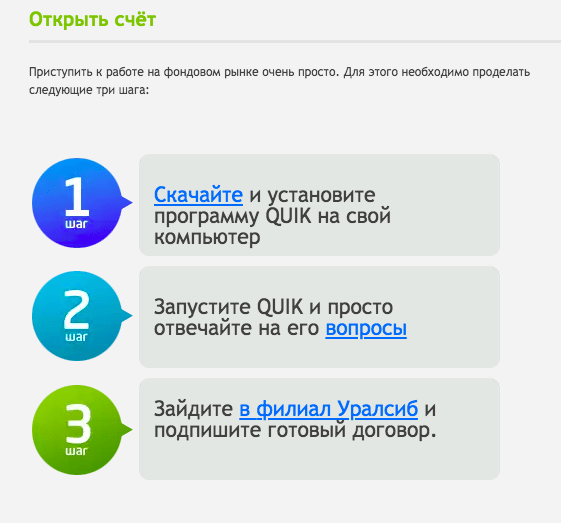

Открытие брокерского счета начинается с заполнения онлайн-заявки. Нужно скачать терминал Quik, заполнить поля (стандартные ФИО, данные паспорта и т.п.).

На следующий день пришло уведомление о том, что моя заявка принята.

Еще через пару дней позволил представитель брокера и пригласил явиться лично с документами. Назвал адреса, где можно это сделать.

С собой нужны:

- паспорт;

- ИНН;

- реквизиты банковского счета.

Последний пункт не обязателен. Нужен, если вы хотите получать прибыль (дивиденды, купоны) не на брокерский, а свой банковский счет (на карту).

Пришел с доками в банк. Пригласили сразу (очереди не было) к специалисту.

Завершение открытия счета прошло минут за 40. Из них девочка отправляла "запрос в центр на подтверждение" - около 20 минут ожидания ответа (попросили погулять, пока не придет ответ).

Брокерский счет открывается напрямую (без банковского). Через два дня пришло уведомление на почту с логином и паролем в личный кабинет.

По поводу банковских карт. Бесплатного в Уралсибе нет.

Есть условно бесплатная карта ЭНЕРДЖИНС. Обслуживание - 99 рублей в месяц. Если хранишь на счета или тратишь в месяц от 30 тысяч - плата не взимается. Вежливо отказался.

Удачных инвестиций!

Идем дальше: Миллион с нуля №35 - расходы при смене брокера

По УралСиб наверное опечатка с размером комиссии?

«В итоге получается вполне адекватные условия — 0,472 % за сделку.»

Ага. Нолик пропустил.))) Спасибо!

Спасибо за регулярные статьи !

Около года назад открывал ИИС в ПромСвязьБанке только чтобы через 3 года была возможность кратковременно пополнить счёт в конце и в начале следующего года для получения налогового вычета за 2 года. Так вот если попросить в ПСБ оформить «Целевую карту» для доступа к счёту, то она бесплатна в обслуживании.

А для пассивных инвестиций после увеличения депозитарки в «Открытии» решил больше не экспериментировать и остаться в Сбербанке. Там самое удобное пополнение с зарплатой карты через приложение «Сбербанк Инвестор», комиссию снизили до 0,06% и на лето отменили депозитарку в 150р, и ещё там я смело ставлю галочку для сделок овернайт с моими бумагами для доп. дохода до 2% т.к. не верю в возможную кончину Сбербанка. Жалко только что овернайт действует только на акции, поскольку 90% активов вкладываю в ETF.

Расскажите про овернайт поподробнее.

Интересует конкретная доходность. Про 2% годовых понятно.

Как идет расчет? Просто от суммы активов (акций в портфеле). Или только в момент, когда брокер дает кому-то ваши бумаги в долг.

Типа на месяц дал взаймы. Вам вознаграждение пропорционально времени нахождения (2% / 12). Бумаги вернули, деньги не капают.

В чате приложения «Сбербанк Инвестор» ответили про овернайт что проценты начисляют только за те дни что занимались деньги. Сколько раз в году они будут прокручивать овернайт по конкретным акциям не известно.

Понятно.

У меня в Тинькофф инвестиции несколько лет назад (когда они еще работали через БКС) тоже было начисление Овернайт.

Специально посмотрел. С акций (одна позиция) на сумму 35 тысяч рублей капало в день (1-3 копейки). И то сутки через трое.

Сильно на этом не разбогатеешь((((

Доброе время суток!

Вопрос по брокеру ВТБ, а именно про налоги:

1. Подскажите как облагаются налогом дивиденды с иностранных акций, какой процент?

2. Есть ли налоговый вычет (на прибыль) с продажи иностранных акций при условии что я владел ими более трех лет?

Спасибо.

Спасибо, что делитесь инфой о переходе к другим брокерам!

Вопрос: стОит ли закрывать пустой ИИС у открывашки и открывать заново у другого брокера, если открыла иис в ноябре 2018? ИИС мамин, пустой пока, обычный счет всего на 62 тыс, вот хочу ее полностью перевести к втб например. Активы выгоднее просто продать, а вот по иис срок потеряется уже 7 месяцев((

Что посоветуете?

Если счет пустой, то я бы перевел его. Процедура простая. Напишите заявление о переводе. И брокеры все сделают сами. Это бесплатно.

Минус. Скорее всего придется лично посетить обоих брокеров. Возможно пару раз.

Добрый день!

Читаю Вашу рубрику, нравится. Благодарю за годную информацию и обратную связь. Вопросы:

1) Вы заводите несколько брокерских счетов зачем, какая цель или польза от этого)?

2) ИИС может быть только один, остальные простые брокерские?

3) Пропустил момент: 3 года с открытия ИИС прошли, вывести деньги можно только один раз закрытием счёта? Или уже можно пополнять и выводить не закрывая?

4)Опасаюсь я за этот ИИС, вдруг гос-во через лет 5 решит «прикрыть лавочку» да ещё и «прихватизирут» всё? Насколько защищен наш брокерский счет и ИИС от таких случаев, какова практика и законодательная база?

Добрый день, Павел «Катани»!

1. На различных счетах разные стратегии. Чтобы не путать мух с котлетами. На одном долгосрочные инвестиции. На другом — спекуляции. Третий использую как резервный (своего рода подушка безопасности и быстрый доступ к деньгам при необходимости). Как альтернатива банковским депозитам, но с более высоким доходом и ликвидностью. Плюс еще небольшая оптимизация по налогообложению получается.

2. Да. В моменты может быть открыт только один ИИС на одного человека. Но никто не запрещает вкладывать свои деньги в другие ИИС (открытые на родственников). Если финансы позволяют, почему бы не поучаствовать в получении вычетов в нескольких местах.

3. Вывести деньги можно только через закрытие ИИС. Либо поручить брокеру выводить деньги на отдельный банковский (или брокерский) счет. Прибыль — это купоны или дивиденды. Уточните у своего брокера, если ли у него такая возможность. Не все предоставляют такую услугу.

4. Ценные бумаги — это частная собственность. Если так рассуждать, то можете также начать беспокоится о недвижимости, машине и прочих вещах ))) Хотя всегда есть вероятность наступления каких-то негативных событий в будущем. Особенно в нашей стране. Так что волков боятся, в лес не ходить. Как вариант, отрывайте счет напрямую у иностранного брокера. У которого наше государство не сможет «прикрыть лавочку».