Покупка отечественных акций - звучит патриотично. Но есть такая пословица: "сколько волка не корми, он в лес смотрит".

В чем преимущество инвестиций в иностранные (в первую очередь американские) акции перед российскими. И по каким параметрам отечественные компании имеют превосходство.

Итак поехали.

Ликвидность

На Московской бирже обращается пара сотен бумаг. Из них наиболее ликвидны только 20-30 акций.

Все что ниже - имеет солидный спред. Доходящий до нескольких процентов (и даже десятки процентов).

Если опуститься в нижнюю половину списка, то по некоторым акциям не было практически никаких сделок за несколько последних дней.

На Америке в обращении около 8 тысяч бумаг. Хорошей ликвидностью обладают тысячи 4-5.

Дивиденды

Доходность

Российский фондовый рынок - самый щедрый на дивиденды. В мире. Это факт.

Средняя дивидендная доходность на уровне 7%. Это много.

В США - платят мало. S&P 500 (вернее компании, входящие в индекс) дает около 2%.

Здесь явный перевес в сторону российских акций.

Но высокая дивидендная доходность в долгосрочной перспективе не очень хорошо. Получается большая часть прибыли (а то вся) уходит на дивиденды. Значит компания не пускает их на развитие и расширение бизнеса.

По какой причине? Не хочет. Не знает как эффективно использовать кэш для роста. Или главные акционеры стараются выкачать побольше бабла из бизнеса.

Частота выплат

Выплата дивидендов каждый квартал (4 раза в год) - обычная практика для американских компаний. Некоторые платят даже ежемесячно (в основном фонды недвижимости - REIT).

Что у нас?

Буквально еще пару-тройку лет назад, российские компании платили дивы РАЗ В ГОД.

Сейчас наблюдается тенденция на более частые выплаты. Раз в полгода (но их мало). Некоторые уже платят 4 раза в год (еще меньше).

Стабильность выплат

Сколько и чего направлять денег акционерам в виде дивидендов прописано в дивидендной политике компании.

Но российские компании могут постоянно грешить. По поводу и без повода изменять или даже отменять дивиденды.

В итоге может получиться следующая картина. Первый год - насыпают много денег. В другой - оставляют акционером с голым задом. Или кинуть им подачку в виде пары копеек... А сколько заплатят на третий год - остается большой загадкой.

Мало кто действительно дорожит репутацией.

Американцы хоть и платят немного. Зато стабильно. Дивиденды для них святое. Ты хоть в лепешку расшибись, но выплати деньги своим акционерам.

В плохие времена многие компании даже берут кредиты на выплаты дивидендов. Денег нет - это не проблемы акционеров. Вынь и положь положенные выплаты.

Есть компании постоянно выплачивающие дивы на протяжении 10, 20 и даже 50 лет (так называемые дивидендные аристократы и короли). И постоянно повышающие их. Каждый год.

Есть у нас в России, что-то подобное? На вскидку приходит на ум Лукойл, Татнефть, Новатэк (но он платит безумно мало), металлурги отличаются более-менее стабильностью. МТС и еще несколько компаний. Но опять же если смотреть в разрезе последнего десятилетия. В начале нулевых дивы по большинству компаний вообще не платили.

Налоговая отчетность

В первую очередь речь о дивидендном доходе.

По отечественным компаниям, россиянам вообще не нужно думать о расчете и уплате налога на прибыль. Декларировании дохода, путем подачи декларации НДФЛ.

Все за вас сделает российские брокеры. Сами рассчитают финансовый результат. Спишут необходимую сумму со счета в конце года.

В этом плане для российских инвесторов в российские бумаги - сплошная красота.

Что по американцам?

Если вы покупаете бумаги через СПБ - то брокер учитывает прибыль, полученную от перепродажи акций. И сам проводит все манипуляции с налогами.

А вот с иностранными дивидендами придется помучится самостоятельно.

До 30 апреля следующего года предоставить в налоговую декларацию о прибыли с дивидендов. С учетом валютной переоценки.

Статья в тему: Налог на дивиденды с акций американских компаний

То есть дивиденды вы получаете в долларах. Нужно перевести в рубли. По курсу ЦБ на дату поступления дивов на счет.

Страшно конечно только в первый раз. Но все равно. Определенная морока и рутина в этом есть. Особенно, когда много акций в портфеле и дивы сыпятся чуть ли каждый день (неделю).

Но в этом тоже может найти плюсы. Налог вы должны заплатить к середине следующего года (до 15 июня). И можно использовать поступающую прибыль от дивов для новых инвестиций (и получения дополнительного дохода).

Диверсификация и стабильность

Захотите вы собрать диверсифицированный портфель из акций российских компаний. Захватить несколько секторов экономики.

Выбираем для примера банковский сектор. И что мы видим? У нас на выбор есть 2 крупных банка, обращающихся на бирже. Один хороший. Другой плохой. Очевидно выбора нет. Берем только Сбербанк.

Технологический сектор. Какие вы знаете публичные компании? Яндекс и Mail.

И то, обе эти компании листингованы на иностранных биржах. А в России обращаются депозитарные расписки (Yandex).

Основная масса компаний представлена в сырьевом секторе. На вскидку даже не могу вспомнить какие-нибудь компании в сфере здравоохранения.

Идем дальше.

Капитализация.

Стоимость каждой из первой пятерки крупнейших российских компаний (Сбербанк, Газпром, Роснефть, Лукойл, Новатэк) находится в пределах 50-80 млрд. долларов.

Опускаемся ниже и что мы видим?

Какой нибудь ВТБ или МТС оценивается в 8 млрд. долларов.

Магнит - 4,5 млрд. X5 - 9 млрд.

Капитализация всех компаний, входящих в индекс Московской биржи, составляет 690 млрд. А это на минуточку 40 крупнейших компаний страны.

Сравните теперь с Apple, Google, Amazon, Facebook или Microsoft. Каждая такая компания стоит больше.

Какая-нибудь вшивая американская компания на сотом месте в индексе P&P500 оценивается дороже, чем наши топовые акции.

Диверсификация

Возьмем для примера, Магнит Пятерочку. Это национальные компании. И основные доходы завязаны только на одну страну. В этом есть определенные риски. Банально, нет денег у населения - дальнейший рост сильно завязан на внутреннем спросе. И это тормозит развитие бизнеса.

Крупнейшие американские игроки - транснациональные компании. И не завязаны только на США. Продают продукцию на всех континентах. Кроме Антарктиды. )))

Плюс многие имеют сильный бренд.

Яркий пример. Coca-Cola. Pepsi. Напитки продаются по всему миру.

Наверняка можно было сделать что-то похожее (хотя попытки были). И даже лучше, вкуснее. И продавать аналогичную продукцию дешевле колы. Но что-то не наблюдается потока желающих открывать подобное направление.

Прозрачность и надежность

Как работают в США? Если менеджмент компании не справляется с задачами, его заменяют на более эффективных управленцев.

На нашем рынке, крупнейшие компании - государственные или с гос. участием. И это сильно сказывается на рентабельности бизнеса.

И эффективность - одно из самых слабых звеньев.

Во главе таких компаний может годами сидеть один человек. И неважно, что компания работает плохо. Это не мешает выписывать себе (и прочему топ-менеджменту) многомиллионные премии. Покупать недвижимость, яхты и прочие прелести богатой жизни, на суммы превышающие официальный доход за много лет. Себе, любовнице, детям и другим многочисленным родственникам.

В прошлом году читал статью (из открытых источников) про банк ВТБ. Расскажу один интересный случай.

Банк совершил сделку по продаже своего какого-то бизнеса за границей. Типа это был убыточный непрофильный актив. Нашли покупателей (ими как оказалось были бывшие топ-менеджеры ВТБ). Ударили по рукам. Продали с хорошим дисконтом (в убыток банку ВТБ).

И что в этом такого?

Внимание! Буквально через полгода это компания выплачивает своим акционерам (читай, новым владельцам) дивиденды в размере ... превышающем сумму сделки, за которую она была продана! И речь шла ни о какой-то мелкой сумме. Что-то в районе десятков миллионов долларов.

Парадокс! Что это было? Просчет или тонкий расчет менеджеров банка? Выводы делайте сами.

Безусловно, в России есть и хорошие компании. Старающиеся работать по международным стандартам. Но их, если честно можно по пальцам пересчитать.

Один из самых больших плюсов американских компаний - это уважение и защита интересов миноритарных акционеров. На нашем рынке миноры - это никто, их запросто кидают с дивами, не сообщают информацию, врут в отчетности.

В Америке подобный стиль поведения недопустим. Хотя тоже встречается. Но это скорее редкие исключения.

Валютные риски

Оставил этот пункт напоследок. И я считаю, что он один из самых важных.

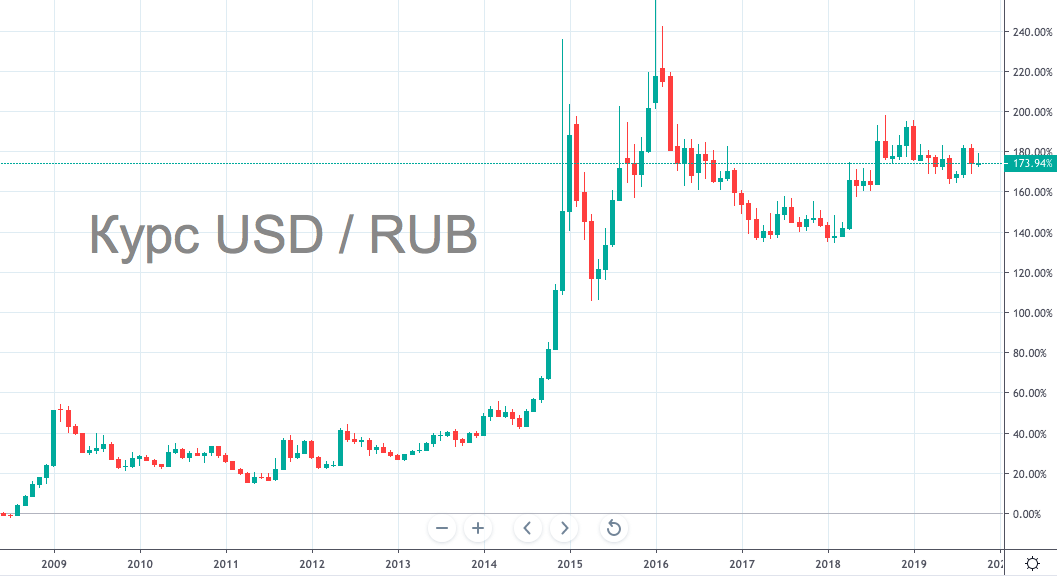

За протяжении всей истории, рубль постоянно слабел по отношению к доллару. Добавьте периодически возникающую девальвация рубля во время кризисов:

- 1991 год.

- 1998 год - с 6 рублей скачок до 20. Буквально за неделю.

- 2008 - с 23 до 35 рублей за полгода.

- 2014 год - с 34 до 65. В момент доходило до 80-100 рублей за доллар.

За 3 десятилетия 4 серьезных кризиса. Каждые 6-10 лет случается какая-то беда.

Представьте, что вы копили деньги несколько лет. Недоедали. Сберегали каждую копеечку. И вдруг за год (полгода, месяц) потеряли сразу 20-30 или даже 50% от своего капитала. В долларовом эквиваленте.

C начала 2008 года, курс рубля по отношению к доллару в среднем падал на 9,2% в год.

А причем тут акции?

"Американцы" продаются за валюту. Инвестирую в акции, мы страхуем себя от обесценивания, связанными с рублевыми вложениями.

Куда инвестировать

Резюмируя:

Хотите более высокую дивидендную доходность (и много адреналина) - это российские акции.

На первом месте для вас стабильность и предсказуемость. С честными правилами игры - берем америкосов. Возможно с меньшей доходностью. Но не факт.

Считается, что российский фондовый рынок является самым недооцененным в мире. И акции российских компаний имеют огромный потенциал роста. Но пока мы наблюдаем обратную картину.

За последние 10 лет индекс СИПИ 500 вырос на 115 %. А российский индекс подрос ... ой ... упал на 10%.

Правда, если смотреть еще на десятилетие назад, мы имели превосходство в росте. )))

Что в итоге?

Как всегда - для инвесторов лучше использовать старое доброе правило диверсификации.

Не останавливаться только на одном рынке. Каким бы хорошим или плохим он не был.

Распределите свои деньги по странам. И будет вам счастье.

Все-таки не дефляцию, а девальвацию рубля. Спасибо Вам большое за труд!

Ну да, девальвация. Смысловая ошибка. ))))

Спасибо!

Почему я не могу купить FXRL на иис в втб?

Валютный риск для человека зарабатывающего и тратящего рубли (т е для жителей России) в принципе не может возникать при инвестиции в рубли. Он возникает при инвестиции в другие валюты, которые могут подорожать или подешеветь к рублю.

Поэтому тут мы говорим скорее про инфляцию, а не про девальвацию рубля, хотя они и непосредственно связаны на долгосрочном горизонте, а инфляция на экспортные товары непосредственно реагирует на девальвацию.

При этом инфляция не является непосредственной угрозой для инвестора, т к акции защищают от инфляции в долгосрочной перспективе (в моменте высокая, особенно неожиданная инфляция как правило приводит к снижению реальной стоимости акций). Фабрики и заводы не могут стоить меньше на длительном периоде, если они производят столько же товаров.

Однако огромная и крайне нестабильная инфляция и периодическая резкая девальвация валюты несомненно отражает плачевное состояние экономики и крайне высокие присущие ей риски (в т ч при инвестиции в акции).

Элементарный расчёт демонстрирует, что доллар за последние 100 с небольшим лет (сразу до революции) обесценился а 10 раз (около того, есть надежная статистика), а рубль в 2 миллиарда!!! раз. До революции доллар стоил 30 рублей, сейчас 60, при это было 3 деноминации в 10000 в 10 и в 1000 раз: 2*10*(10000*10*1000)=2000000000.

подскажите пожалуйста если я покупаю ETF FXUS или FXAU то при росте доллара я тоже буду зарабатывать ? и как посчитать эту валютную прибыль? брокер сбербанк этого не показывает

Да. При росте доллара автоматически идет пересчет (повышение стоимости) актива в рублях.

Как подсчитать? Смотрите официальный курс доллара на день покупки и на текущую дату.

Пример. Инвестировали 10 000 рублей в какой-то день. На тот момент курс бакса был 50 рублей. Итого вы вложили эквивалент $200.

Сегодня смотрите — инвестированная сумма выросла до 13 000 рублей. Курс в этот момент 65. Итого у вас все те же 200 баксов. )))

Второй вариант — на Мосбирже ETF US торгуются еще в долларах. Смотрите динамику и считайте валютную прибыль.

Например здесь https://ru.tradingview.com/symbols/EURONEXT-FXUS/

или здесь https://ru.investing.com/etfs/finex-msci-usa-ucits-usd?cid=1141832

Здравствуйте!

Правильно я понимаю, что если через российского брокера купить акции или индекс иностранных компаний, номинированные в рублях, при инфляции рубля такие активы растут в цене на размер инфляции?

Совершенно верно!