Что нужно знать инвестору, чтобы не потерпеть фиаско при планировании и накоплении капитала.

Моя главная долгосрочная инвестиционная цель - сформировать капитал, который позволить жить достойно на пенсии (желательно досрочной, нет никакого желания работать до 65-70 лет), обеспечивая мои базовые потребности. В идеале, позволять "какие-то излишества".

У меня есть план по достижению этой цели. Вкратце он звучит так: накопить XXX количество каких-то денег. Для этого мне нужно откладывать каждый месяц по YYY рублей ( или долларов), вкладывать деньги туда-то туда-то и через N-ное количество лет цель будет достигнута.

По идее все расчеты можно сделать на инвестиционном калькуляторе буквально за пару минут. Подгоняя сумму пополнений и горизонт инвестирования. Единственное, на что невозможно повлиять - это доходность фондового рынка.

Обычно в расчет берут какое-то среднее значение роста (доходности) рынка и проецируют его в будущее. Таким образом можно достаточно легко определить свой конечный результат через 20-30-40 лет.

Лично я кстати так раньше и делал. И это оказалось немного неправильно. Вернее очень сильно неправильно. Мой реальный результат может очень сильно отличаться от запланированного. Буквально в разы.

Расскажу свои мысли на примере доходности американского фондового рынка (выбор обусловлен доступной статистикой рынка за много-много лет).

Средняя доходность фондового рынка

С 1926 года средняя доходность американского фондового рынка составила 10% годовых.

Правда краткосрочно показатель доходности может сильно отклоняться от среднего. В каждый отдельный год доходность акций может быть положительной, отрицательной или находиться на нуле.

К чему все это? Когда у тебя длительный горизонт инвестирования (исчисляемый минимум десятилетием) очень полезно сопоставить свои планы по ожидаемой доходности рынка с вероятным диапазоном возможных результатов. Конечно, что будет в будущем нам неизвестно, но мы может заглянуть в прошлое и понять, что нам следует ожидать и к чему готовиться.

Парадокс - среднее ни разу не среднее

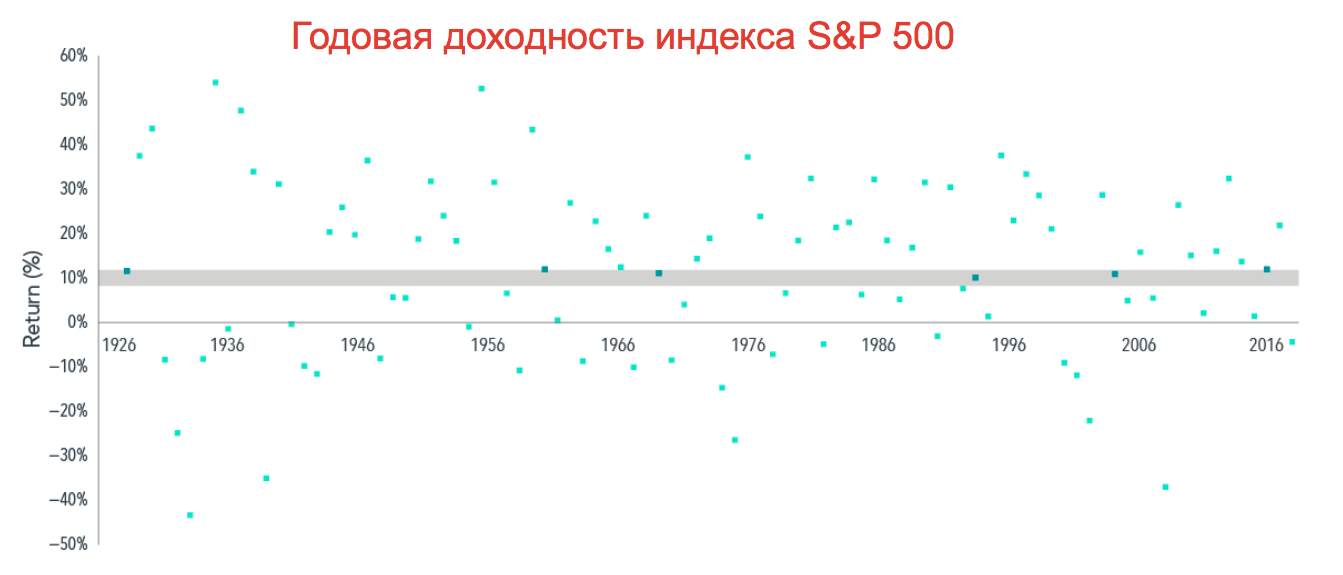

На рисунке ниже, точками отмечена доходность индекса S&P 500 (и его более раннего аналога) за каждый календарный год начиная с 1926 года. Горизонтальная серая полоса - диапазон средней доходности индекса в 10% (плюс-минус два процентных пункта). Получаем разброс в 8-12%.

Как видно из графика: за 93 года рынок всего лишь 6 раз попал в средний диапазон по доходности. В остальных случаях наблюдалось сильное отклонение от среднего без какой-либо закономерности.

Размер имеет значение

Несмотря на сильный разброс доходности (вплоть до отрицательной), инвесторы могут увеличить свои шансы на положительный исход за счет времени. Чем длиннее горизонт инвестирования, тем больше вероятность получить положительные результаты.

Опять же обратимся к статистике прошлых лет:

- На годовом интервале инвестирования - вероятность выйти в плюс составляет 75%.

- Интервал в 5 лет - шансы на положительный исход повышаются до 87,7%.

- 10 летний период - с вероятностью 97,7% инвестор получит прибыль.

Обратите внимание: речь не идет о стопроцентной гарантии прибыли. Мы говорим про вероятности.

Голая доходность или инфляция

Средняя доходность в 10%, да еще и в долларах - это круто. Но это номинальная доходность, не учитывающая инфляцию. Более правильнее было бы использовать реальную доходность (за вычетом инфляции).

За рассматриваемый период - среднегодовая инфляция по США составила 3%.

В итоге мы сразу снижаем ожидания по средней доходности американского рынка акций с 10% до 7%.

Кажется немного, всего 3%. Но на минуточку - это потеря 30% дохода.

Как пример. Если инвестировать в индекс S&P 500 под 10% годовых по 300 долларов ежемесячно, через 30 лет мы получили бы капитал в $650 000. При тех же условиях, но при 7% доходности заработаем "всего лишь" 360 тысяч. Незначительные 3% "украли" у нас почти $300 000 прибыли.

Рекомендую: налог на воздух или как инфляция съедает прибыль инвестора

Точка входа в рынок

Точка отсчета начала инвестирования имеет значение для будущих результатов. Определить оптимальный момент входа в рынок практически невозможно (да и для большинства этого и не нужно).

Рекомендую: 10 лучших дней или как удвоить свой капитал

Гораздо важнее, что ждет инвестора впереди. Бывают благосклонные к инвесторам периоды, а бывают просто провальные.

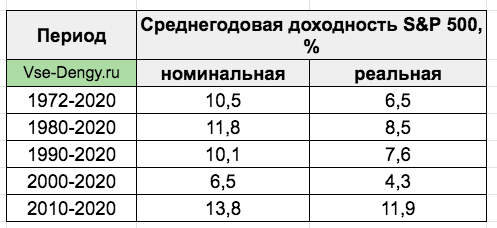

Я тут на досуге посчитал среднегодовую доходность индекса S&P 500 за последние 50 лет. В таблице результаты в зависимости от точки входа (начиная с 1972 года с шагом в 10 лет) по конец 2020 года. Доходность указана номинальная (полная) и реальная (за вычетом инфляции за этот период)

Два главных вывода:

- Чем длиннее срок инвестирования, тем ближе среднегодовая доходность к среднему историческому значению (10% годовых). Отклонения есть, но небольшие.

- По мере уменьшения периода - наблюдается очень сильный разброс результатов. Особенно это заметно по реальной доходности. За два последних периода (с 2000 и с 2010 гг соответственно) получаем 4,3% против 11,9% среднегодовой доходности.

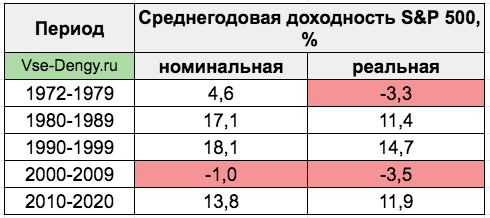

Дальше я разбил периоды инвестирования по десятилетиям и свел данные в другую таблицу.

Как видим, за последние пять десятилетних отрезка - инвесторов бы ждало 2 негативных периода с отрицательной реальной доходностью. Как вы понимаете - это очень-очень далеко от среднего результата.

Скрытые расходы

Главные враги инвестора - налоги, комиссии брокера и биржи. Если вы инвестируете через биржевые фонды (ETF), дополнительно включаем в расходы плату за управление.

Практически все расчеты по ожидаемой (и прошлой) доходности фондового рынка не учитывают дополнительные расходы, которые ОБЯЗАТЕЛЬНО будет нести инвестор.

В реальности - ожидаемую доходность нужно всегда уменьшать на сопутствующие расходы.

На Западе. Если ваши годовые расходы не превышают 0,5% от капитала, то это очень хорошо. Все что выше, повод провести анализ и возможно пересмотр стратегии (инструментов, брокера и т.д.).

Рекомендую: Как полпроцента могут изменить ваш капитал

На Российском рынке. Только плата за управление у большинства биржевых фондов акций (ETF и БПИФ) приближается к 1% (таблица реальных комиссий российских фондов). А с учетом налогов внутри фондов, может достигать 1,5-2% в год. Учитываем эту неприятную (и надеюсь временную) особенность российского рынка при долгосрочном планировании.

Резюмируя

Средняя доходность фондового рынка (любой страны) понятие относительное. В зависимости от точки отсчета и периода инвестирования - получаемые значения могут сильно различаться. Вплоть до отрицательных результатов. Правда и обратная ситуация (доходность намного выше среднего) тоже имеет место быть.

Увеличение горизонта инвестирования повышает шансы инвестора на успех. Вне зависимости от точки входа. Чем длиннее срок инвестирования, тем сильнее годовая доходность будет стремиться к среднему значению.

Инфляция, налоги и торговые издержки всегда будет уменьшать реальную доходность. Это нужно обязательно учитывать и уменьшить свои аппетиты на будущий рост.

Правильный подсчет

Возвращаясь к нашим баранам.

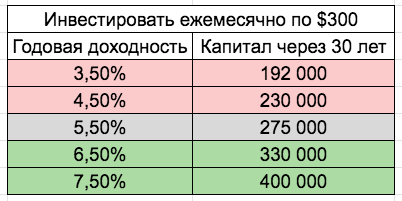

Из примера выше: инвестируем в S&P 500 по 300 баксов ежемесячно на протяжении 30 лет.

Согласно среднему: при 10% годовой доходности получим $650 000 (но это номинальная доходность).

Реальная доходность за вычетом инфляции в среднем будет составлять 7% (плюс-минус пара процентов). В зависимости от нашей "везучести" попадания в удачный или неудачный период. Итого имеем разброс ожидаемой доходности 5-9% годовых.

Вычитаем из доходности прочие расходы (налоги и торговые издержки)? Еще скинем 1,5%.

В итоге получаем диапазон: от 3,5 до 7,5% годовых ожидаемой реальной доходности. Именно на эти данным я бы стал ориентироваться при расчете.

За базовый сценарий мы можем взять среднее значение 5,5%. Будем надеяться на лучшее (бОльшую доходность), но при этом не исключать и небольшого провала (доходность ниже среднего).

Как видите из таблицы ниже: отклонения капитала от среднего может достигать 50% (в любую сторону). А разница между худшим и лучшим результатом различается в 2 раза!

По факту: средняя ожидаемая реальная доходность от инвестиций практически в 2 раза ниже средней доходности фондового рынка (5.5% вместо 10%). А ожидаемый результат (капитал) почти в 2,5 раза меньше от запланированного (275 вместо 650 тысяч).

Удачных инвестиций!

Максим я в какой то статье вашей писал об этом, но почему ответа от вас не было или комментарий пропал. Попробую продублировать здесь. Мне кажется это большая ошибка вычитать инфляцию каждый год, потому что она физически не уничтожает ваш капитал. По вашей логике получается вот что, к примеру у меня фиксированная зарплата 50000 рублей в месяц….и получается что из-за инфляции к концу года у меня зарплата будет уже не 50к, а 48000 к примеру что выглядит абсурдом — согласитесь. Поэтому при высчитывании сложного процента ИМХО нужно учитывать только поборы с брокера, комиссии и так далее который действительно сжирают капитал в конце года. И вот когда через 20-30 лет наберется необходимая сумма…вот только тогда уже можно будет узнать что случилось с инфляцией за эти 20-30 лет и что на эти деньги можно купить.

Здравствуйте. У вас в подсчетах чудовищная ошибка. Нельзя отнимать инфляцию, потому что она физически не уничтожает ваш капитал. У меня есть бумажка 100 рублей и по вашей логике из-за инфляции она должна превратиться в 96 рублей в конце года. Но этого не происходит, она как была 100 рублей так и осталась. Инфляция означает лишь то что сегодня сникерс стоит 40 рублей, а через 20 лет она будет стоить 57 рублей. Вы начали инвестировать — вложили 10000 рублей. В конце года прибыль 10 процентов и теперь ваш капитал 11000 рублей. Не важно какая инфляция была в этом году и какая будет в сл. годах. Ваши 11000 как были на руках так и останутся -важно что вы на них сможете купить спустя определенное время. А вы берете и по какой то непонятной причине в своих расчетах вычитаете проценты( которые так важны на долгосроке) инфляции. Поэтому при расчете нужно учитывать только комиссии и поборы брокераи уже потом через 20 лет смотреть как изменилась инфляция и насколько подорожали товары. Более того еще одно замечание — какой смысл все 30 лет вкладывать 300 долларов? если инфляция растет значит вклады тоже на этот процент надо увеличивать каждый год. ( ведь мы надеемся что зарплата наша тоже растет со временем?). Так что если учесть эти два момента которые я описал — то картина не такая плохая как вы описали.

Денис! Деньги — это просто бумажки помогающие нам менять одни товары на другие. Так сказать средство расчета. и ничего более.

Как вы правильно заметили — как было на купюре 100 рублей так и будет через год.

Но мы же инвесторы гонимся не за цифрами, а за реальной прибылью (увеличение покупательной способности капитала).

Мы можем исчислять прибыль допустим в булках хлеба / литрах молока / кг мяся или сникерсах

Если я сегодня вложил 100 сникерсов и через год у меня их 110 — тогда заработал 10% / если 90% — тогда у меня отрицательная доходность. При этом за этот же год в стране рубль может обесценится хоть на 100%, хоть на 200%. Свои «сникерсы» я заработал. Зачем мне считать прибыль в обесцененных деньгах обманывая себя.

Вот вам вопрос на засыпку:

Есть такая страна Зимбабве. Наверное слышали про гиперинфляцию несколько лет назад. По данным Википедии пикое значение достигало 79,6 млрд процентов.

Как вы считали прибыль, если бы вложились в местный фондовый рынок в местных тугриках?

Все верно. Нас инвесторов интересует реальная доходность (за вычетом инфляции). А то знаю есть ребята, которые кричат, зачем мне сдавать квартиру в аренду и получать 5% годовых с квартирантов, если я могу положить деньги в банк на депозит и получать те же 5% ничего не делая =) Не учитывают ребята только один нюанс.

А в чём разница между арендой в 5% и депозитом в 5%? Или на какой то из этих доходов инфляция не распространяется?

По мне так неудачное сравнение вы привели.

В доходах разницы нет. Но вот есть ли разница — иметь квартиру за 10 млн. рублей и 10 млн. рублей живыми деньгами? Да оба варианта будут приносить доход годовых 5%, но к примеру через 10 лет учитывая, что доход мы тратили постоянно, то имеем в первом случае квартиру, которая стоит уже больше 10млн. рублей т.к. недвижимость имеет тренд расти в цене, а во втором случае все те же 10 млн. рублей. Как в примере выше, из-за гиперинфляции все те же 10млн. рублей могут уже стать ничем.

На начало 21 г — до 1 млн рублей можно купить из иномарок только логан и сандеро. Остальное любое все (иномарки) от 1.1 млн руб. Металл также в 2 раза подорожал. Грузоперевозки контейнерные в 5 раз с прошлым годом. Догоним ли мы реальную инфляцию ? Не уверен. Но модели потребления поменяются, и спрос изменится при таких диких процессах. Например для себя: на даче миркостройку сверну — металл не буду покупать, на машине спокойно еще годика 3 покатаюсь. Закупку импортного сырья тоже отложили пока, такая перевозка съедает смысл производства товара.

Плюсую к предыдущим комментариям. Инфляцию не вычитают.

Просто используйте эту формулу и расчет будет верным:

FV = PV * (1+i)^лет/(1+И)^лет

где i — ставка процента, И — среднегодовая инфляция. PV — ваши изначальные вложения. FV (или уже правильней NPV) — приведенная к текущим ценам стоимость.

Формула с ежемесячным пополнением чуть сложнее, но логика та же.

А еще проще — прокомпаундировать всё по номинальным ставкам, а потом просто дисконтировать финальную сумму на ср годовую инфляцию: «итоговый размер капитала/(1+И)^лет»

А я поддержу автора. Я за упрощение. При расчете инвестиций способом регулярных пополнений (без крупной стартовой суммы) вполне можно просто отнимать ставку инфляции от ставки доходности и одновременно предполагать, что наши пополнения статичны (хотя в реальности они в числовом выражении будут расти в силу инфляции). Тогда мы получим примерную сумму накоплений, которая будет наглядна тем, что позволит сравнить ее с текущими ценами (при текущей покупательной способности денег).

При таком подходе я предполагаю, что мои регулярные пополнения как бы не подвержены инфляции, и ставка доходности тоже от не очищена.

Или точнее предполагаю, что мои регулярные пополнения будут увеличиваться вместе с инфляцией, и полная ставка с инфляцией будет выше, но я это исправляю, чтобы сравнить с нынешними ценами.

Большие же отклонения в достоверности возникают тогда, когда есть большая стартовая сумма (в сравнениями с мелкими пополнениями). Т.к. она составляет значительную долю капитала, и при этом подвергнется сильному обесцениванию в следствии инфляции.

Тут уж конечно надо бы считать более сложно с приведением стоимости денег и т.п. Эксель в помощь.