Разберем фонд от провайдера Finex - ETF FXTP, внутри которого американские казначейские облигации с защитой от инфляции (TIPS). Рассмотрим основные условия, стратегию инвестирования и моменты, на которые нужно обратить внимание.

Как работает TIPS?

В чем главное отличие TIPS (Treasury Inflation-Protected Securities) от обычных облигаций?

Обычные облигации имеют фиксированный номинал (который вы получаете при погашении бумаги) и купоны, которые не меняются на протяжении всего срока обращения. В длинных бумагах может реализоваться риск увеличения инфляции. Покупая облигации, вы фиксируете у себя минимальную купонную доходность на много лет.

Как пример: текущая доходность к погашению 10-ти летних облигаций США около 1,5%-1,6%. А ожидаемый среднегодовой уровень инфляции на этом же периоде - около 2%. По факту, инвесторы покупая бумаги сейчас, уже получают отрицательную реальную доходность.

Облигации с защитой от инфляция, как понятно из названия, помогают решить эту проблему.

Номинал TIPS дважды в год перед купонными выплатами индексируется на величину инфляции. В итоге инвестор может получать двойную выгоду:

- тело облигации (номинал) постоянно увеличивается на величину инфляции;

- за счет роста номинала - купонные выплаты тоже растут.

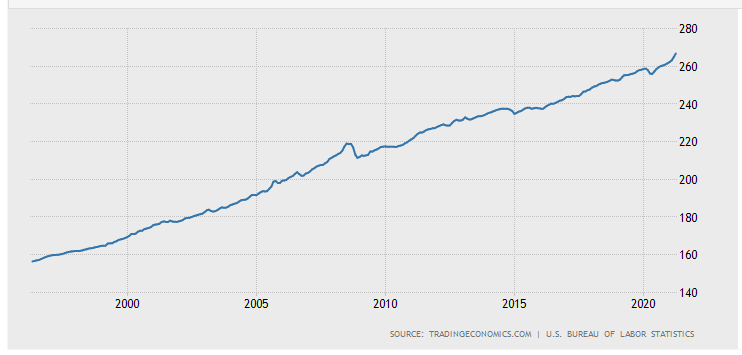

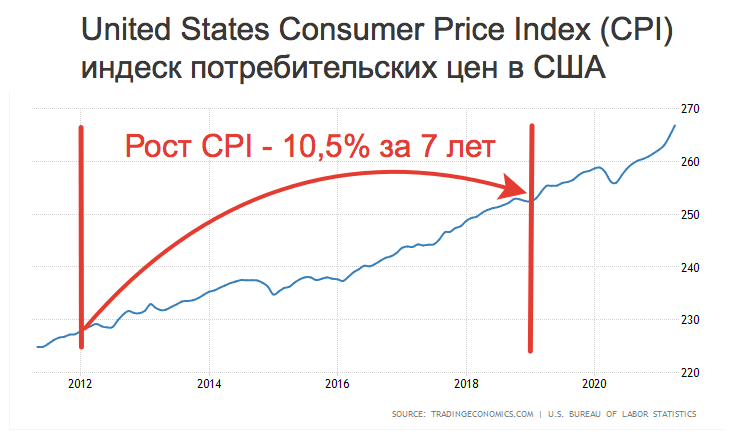

В качестве базы для расчета инфляции используется индекс потребительских цен United States Consumer Price Index (CPI).

Вот как он выглядит.

Глядя на график не совсем понятна величина инфляции. Для понимания нужно проводить какие-то расчеты: смотреть на сколько вырос график за период (допустим за год), переводит этот рост в проценты и только потом мы узнаем величину инфляции.

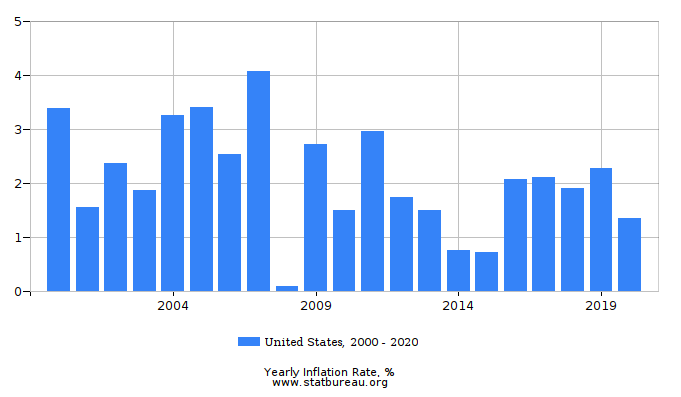

Гораздо информативней другой график - с привычной нам разбивкой инфляции по годам.

Самое главное преимущество TIPS для российских инвесторов:

- Защита от долларовой инфляции.

- Защита от девальвации рубля.

Основные условия по ETF FXTP

- Фонд торгуется в рублях и долларах.

- Комиссия за управление - 0,25% в год.

- ETF отслеживает индекс - Solactive US 5-20 Year Treasury Inflation-Linked Bond Index (ссылка).

- В составе 18 выпусков TIPS со сроками до погашения (от 5 до 20 лет).

- Купоны реинвестируются.

На что обратить внимание

Сама идея TIPS мне нравится. Не нужно предсказывать будущее, пытаясь угадать размер инфляции. Есть облигация, которая приносит какую-то доходность всегда выше инфляции. Это ли не прелесть. НО ...

Лично я для себя отметил несколько моментов, на которые стоит обратить внимание перед покупкой фонда.

Льготное налогообложение

За счет "правильной" регистрации фонда, ETF FXTP не платит налоги на купонный доход. И вся поступающая прибыль реинвестируется в полном объеме. Несомненно, экономия на налогах - это огромный плюс.

Комиссия и конкуренты

ETF FXTP берет комиссию в 0.25% в год. Много это или мало?

На Мосбирже - это одна из самых низких ставок. Ниже только у FXTB (0.2%). Обычно ставка облигационных фондов на иностранные бумаги начинается от 0,5% и выше. Плюс многие БПИФ покупают облигации не напрямую, а через иностранные фонды - в итоге инвесторы несут двойные расходы.

Что на Западе?

Для примера несколько ETF со стратегией инвестирования в TIPS:

- Schwab U. S. TIPS ETF (тикер SCHP) с капитализацией в $17 млрд. имеет в составе 46 выпусков различных облигаций. Комиссия за управление 0.05%.

- iShares TIPS Bond ETF (тикер TIP). Комиссия - 0,19%. Капитализация - $28 млрд. 57 бумаг внутри.

- iShares 0-5 Year TIPS Bond ETF ( STIP) - 5 млрд., 21 бумага, комиссия - 0.05%.

На старте торгов FXTP стоил 3 млн. долларов. И 0,25% для такого маленького фонда вроде бы немного. Правда если посмотреть под другим углом, то выгодность будет не так очевидна.

Купоны против комиссии за управление

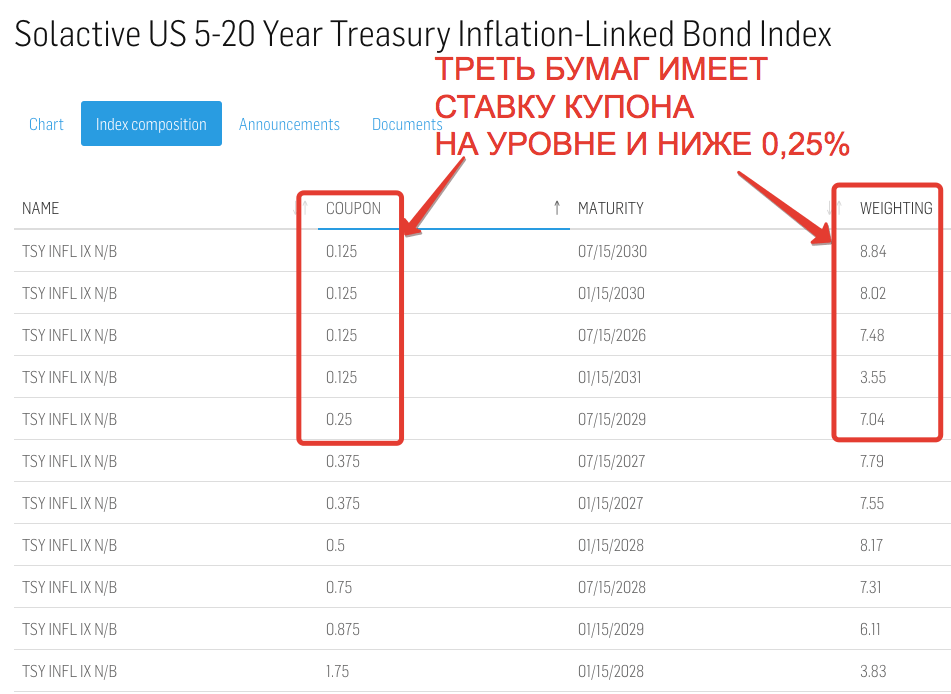

Переходим на страницу индекса и во вкладке "Состав индекса" смотрим какие бумаги входят в ETF FXTP (по факту есть небольшие различия между фондом и индексом, но не критичные). Некоторые облигации с большОй долей веса имеют ставку по купону равную или даже ниже, чем комиссия за управление фондом. Простыми словами, весь купонный доход уходит на комиссии FXTP (а по некоторым выпускам вы еще должны будете).

На момент написания материала, доля таких бумаг в составе фонда составляла примерно треть от всех активов.

Доходность и дюрация фонда

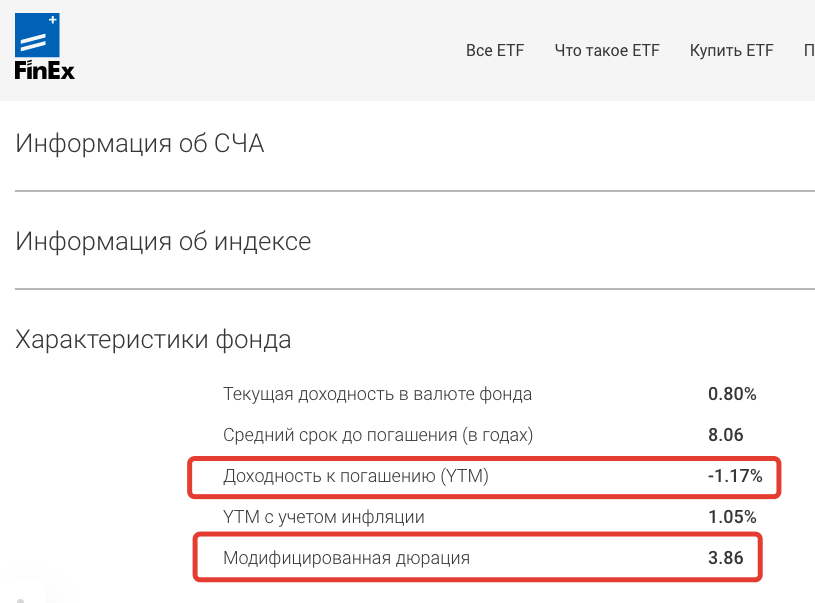

На официальной странице ETF FXTP провайдер Finex всегда публикует актуальную информацию по фонду (за что их сильно уважаю). Она не всегда идет им во благо, но ребята не скрывают все минусы и недостатки своих продуктов.

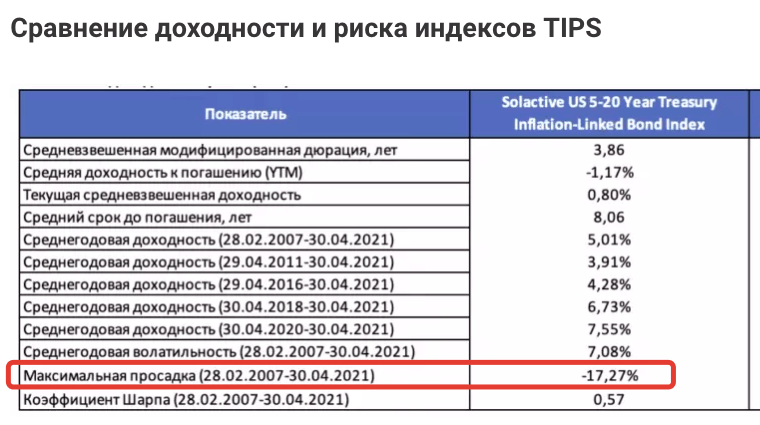

Итак, переходим на страницу FXTP, опускаемся в самый низ - нам нужны "Характеристики фонда".

Что мы видим?

Доходность к погашению фонда FXTP - отрицательная. Минус 1.17%

Также обратите внимание на модифицированную дюрацию. Ее значение показывает на сколько процентов упадет рыночная цена, при увеличении ставки ФРС на 1 процентный пункт. Более подробно про дюрацию c примерами я рассказывал, когда сталкивал два фонда FXFA и VTBH .

Периоды нулевой доходности и просадки

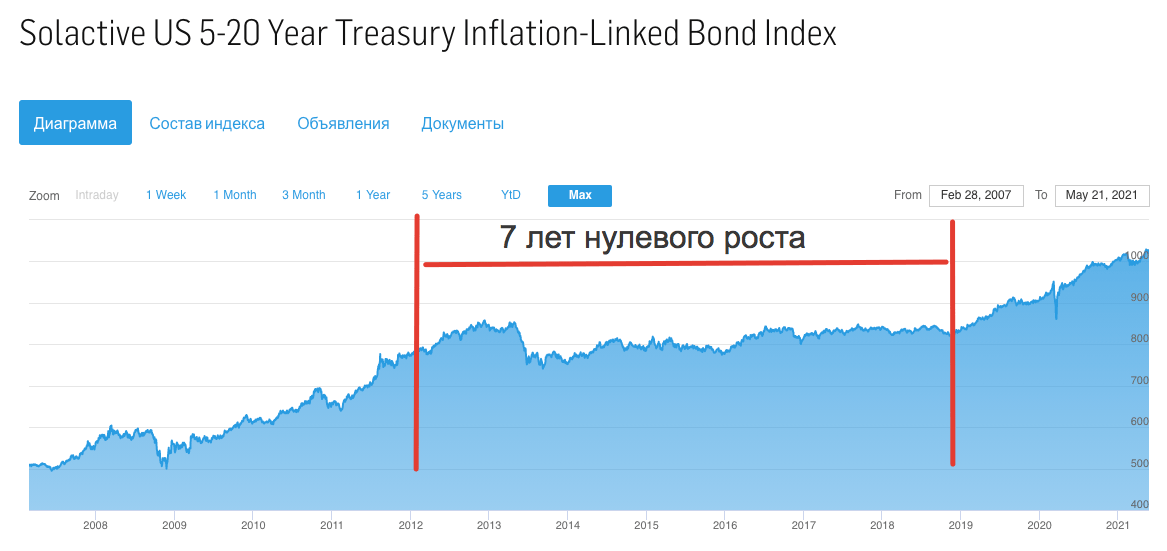

Обратимся к историческому данным индекса, который отслеживает FXTP.

Во-первых, те кто думает, что вложения в фонд с защитой от инфляции, гарантирует стопроцентную защиту от обесценивания и потерь (сорри за тафталогию) - ошибаются.

Максимальная просадка индекса за время наблюдения составляет - 17,82%.

Идем дальше. Глядя на график индекса, мы видим, что существуют (и достаточно длительные) интервалы времени, когда индекс не показывал никакого роста и даже уменьшался.

Яркий пример - боковик длинной в целых 7 лет и как следствие нулевая доходность. И это без учета комиссий фонда (0,25% х 7 = 1,75%).

Особенно пострадали "счастливчики", вложившиеся в бумаги на рубеже 2012-2013 годов. Следующие шесть лет они провели в убытке и только к середине 2019 года вышли в ноль. Хотя ноль - это не тот ноль, про который подумало большинство.

Не забываем про саму долларовую инфляцию за это время (в среднем около 1.5-2% в год). Это как минимум потеря 10%.

Используя график CPI - я посмотрел насколько выросли цены за аналогичный период. Оказалось 10,5%

В итоге мне не очень понятно, как за эти годы (2012-2019) Типсы защитили инвестора от инфляции (если у вас есть предположение - напишите в комментарии). Нулевая номинальная доходность + расхды на комиссиях (1.75%) + инфляционные потери (10,5%).

Как итог: за семь лет минус 12% реальной доходности.

Валютная переоценка

Это беда не только FXTP, но и всех фондов с малой ожидаемой валютной доходностью.

Рост курса доллара может запросто съесть всю прибыль и даже загнать инвестора в минуса. Подскочит завтра (через неделю/месяц) курс валюты на 10% - автоматом инвестор при продаже ETF попадает на налог в 1,3% от суммы активов. Даже если сам фонд в долларах за это время не вырос ни на цент.

Поэтому перед началом инвестирования я бы подумал как можно уйти от уплаты налога. Либо использовать ЛДВ (но в этом случае инвестировать минимум на 3 года), либо покупать FXTP на ИИС второго типа (с полным освобождением от налога).

Просто так покупать фонд (без налоговой оптимизации), особенно на короткий срок - смысла я не вижу. По мне лучше держать просто доллары на счете.

Резюмируя

ETF FXTP лично я бы стал рассматривать как очень консервативное вложение. С главной целью сохранения покупательной способности валютного капитала (как альтернатива обычному хранению долларов). И только на длительных сроках. Однозначно много денег на этом инструменте не заработать.

Ввиду возможной волатильности и рискам валютной переоценки - страраться избегать инвестиций на коротких сроках.

Обязательно перед покупкой FXTP смотреть на характеристики фонда. Мне например как-то некомфортно было бы вкладывать деньги в ETF с отрицательной доходностью к погашению.

Полезно знать! Есть ETF FXIP - рублевый брат-близнец FXTP, дающий дополнительную доходность за счет валютного хеджирования

Удачных инвестиций!

Добрый день! Указывая на отрицательные величины, стоит помнить, что при коррекции на инфляцию — доходность положительная. Собственно FinEx уже начал выводить показатель на сайте. Спасибо за внимание к продуктам!

Владимир, спасибо за уточнение!

Ого, каких Людей здесь можно встретить в комментариях! Не ожидал.

Спасибо, долгожданная статья!

Я теперь без ваших статей не покупаю фонды в первые дни их старта. Ну разве что кроме тех, в которых стопроцентно сама уверена — FXIM, FXDM

Благодарю за оценку моей скромной деятельности.

Благодарен за разбор, все четко и по делу, до этого задумался о альтернативе FXFA, теперь понятно, что даже не большая комиссия может сьедать прибыль фонда и ряд других факторов не в пользу FXTP. Индексация по инфляции не факт, что равна уровню инфляции, т.е. реально индексация не догоняет уровень инфляции, а могут быть и обратные периоды, когда инфляция может быть минусовой на горизонтах инвестирования 10-15л.

Добрый день!

Вы правы, в период 2012-2019 никак не защитили, так как в 2007-2012 их номинал ощутимо вырос и вывел реальную доходность облигаций в отрицательную зону, прямо как сейчас. В текущих условиях их можно брать как защиту от галопирующей инфляции, вышедшей из под контроля ФРС, но в случае такого сценария я бы скорее поставил на золото.

Благодарю за разбор. Я также внимательно отслеживал все новые статьи последних лет на вашем сайте.

Спс.

Каким образом у финекса показатель YTM с учётом инфляции получился положительным? По логике показатель должен был стать еще ниже чем YTM, как раз на величину инфляции.

Скорее всего за счет роста рыночных цен на TIPS. С марта сего года (если не ошибаюсь) инвесторы влили в подобные бумаги десятки миллиардов.

Почему было 7 лет нулевого роста, если при этом на протяжении этого времени росла инфляция ? Если инфляция растет, то растет и номинал.

Тоже непонятен этот момент

Логика в том, что каждые полгода тело облигации увеличивается на величину инфляции, которая считается исходя из CPI.

За это время CPI вырос на 10,5% соответственно тело облигации должно было вырасти на те же 10,5 %.

Как будет влиять валютная переоценка, если FXTP в USD был куплен за USD и учёт ведётся в USD? Продажа FXTP также будет в USD, c зачислением на брокерский счёт в USD

Без разницы в какой валюте вы покупаете-продаете. Брокер все будет переводить в рубли по курсу на день продажи-покупки. И налоги удержаться исходя вычисленного рублевого результата.

Весь раздел «купоны против комиссии за управление» некорректный. Купон фиксированный, но номинал облигации индексируется на инфляцию. Аналогично работают наши ОФЗ-ИН.

Почему? Комиссия считается от номинал+купон, и если она выше купона, то съест часть номинала, увеличен он на инфляцию или нет. В результате по таким типсам капитал инвестора будет уменьшаться, разве не так?

Но у него же жуткая волатильность(( от 71 до 80 рублей гуляет, разве можно такое покупать? причем это в пределах пары месяцев, какая же тут радость

Если ЕТF брать в рублях, то можно рассматривать как вклад в доллары + возможный процент.