ВТБ Капитал "Управление активами" предлагает вложиться в БПИФ - инвестирующий в американский корпоративный долг. Тикер на бирже VTBH. Что это такое? Куда вкладываются деньги? Состав фонда и потенциальная доходность? И самый главный вопрос - стоит ли инвестировать в VTBH?

Итак, поехали!

Основные условия

Дата создания фонда (начало торгов на Московской бирже) - 26 июля 2019.

Первоначальная стоимость одного пая - 650 рублей.

Комиссия за управление - не более 0,41% в год.

Объект инвестиций - корпоративные облигации США. Из разных секторов экономики. С различными инвестиционными рейтингами.

ВТБ заявляет, что в составе фонда содержится около 1000 различных бумаг. Различных компаний.

Поступающие купоны реинвестируются внутри фонда. И отражаются на цене пая.

В основе лежит иностранный ETF - IShares $ High Yield Corp Bond UCITS (ISIN IE00B4PY7Y77).

Не знаю, покупает ВТБ сам фонд и перепродает российским инвесторам. Либо вкладывается в бумаги напрямую, просто беря за ориентир иностранный ETF. Покупая бумаги в той же пропорции.

Больше склоняюсь к первому выводу.

Почему?

БПИФ обозначил годовую плату за управление в размере 0,41%. При этом имеет СЧА (сумму чистых активов) в районе 50 миллионов рублей. Возможно в планах управляющих привлечь в десятки раз больше. Но пока данные такие.

И что с того?

А чем больше привлеченный капитал в фонд. Тем дешевле будут относительные издержки для управляющей компании. Получать 0.5% с миллиарда рублей гораздо приятней, чем с 50 миллионов.

Так вот. Ориентир фонда VTBH (бенчмарк IShares) , ETF торгуемый на Западе, имеет даже большую комиссию за управление - 0,5%.

При этом объем привлеченных средств (капитализация ETF) превышает 16 миллиардов. Долларов.

Можно предположить, что БПИФ VTBH является посредником между иностранным ETF IShares и российскими инвесторами. В итоге пайщики фонда будут нести двойные расходы: 0,41 + 0,5%.

Реальная плата инвесторов за управление БПИФ от ВТБ составит 0,91% в год.

В помощь инвестору: Полные комиссии за владение ETF и БПИФ на Московской бирже. Таблица-сравнение.

Состав БПИФ VTBH

Сам ВТБ не раскрывает (или спрятал ее очень глубоко) информацию о конкретном составе. Что в него входит? Какие бумаги?

Для многих наверное это будет не важно. Вкладывает и вкладывает? Главное прибыль приносить. И что, как и почему - это нас не касается.

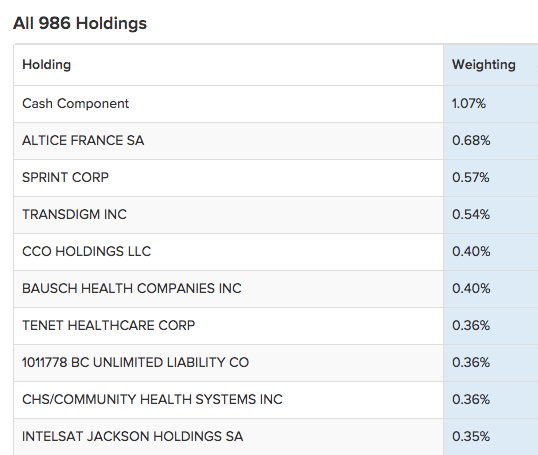

БПИФ следует за ETF от IShares (тикер IHYU). Значит будем смотреть его.

ETF IShares $ High Yield Corp Bond UCITS содержит в своем составе 986 выпусков различных облигаций. 119 эмитентов-компаний.

Название большинства, ничего не скажет рядовому инвестору.

Деньги вкладываются не только в облигации американских компаний (82%), но и немного по миру.

Облигации, входящие в состав ETF IHYU, ранжируются по срокам погашения и инвестиционному рейтингу.

Доля различных бумаг, со сроком погашения:

- 16% веса - бумаги с погашением в течение 1-3 года;

- 27% - 3-5 лет;

- 34% - 5-7 лет;

- 21% - 7-10 лет;

- 1% - 10-15 лет.

Риски и рейтинги бумаг

Основной инвестиционный рейтинг облигаций ETF: BB (45% веса) и B (42%).

Для понимания, что это такое, таблица ниже с расшифровкой присвоенного рейтинга.

Облигации входящие в состав ETF имеют повышенный уровень риска. С высокой вероятностью наступлением дефолта (качество ниже среднего). Практически "мусорные" облигации.

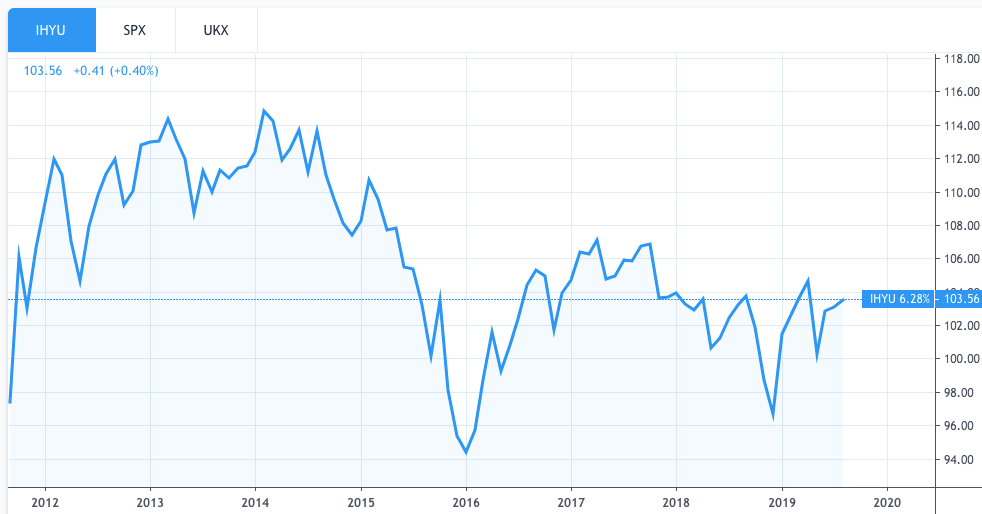

График доходности

Бумаги, входящие в ETF, подвержены высокой волатильности. И использовать их именно для консервативных инвестиций не очень хорошая идея. Больше подходят для спекуляций. В рейтингах кстати так и пишут. )))

Конечно, за счет широкой диверсификации и отбора перспективных с точки зрения провайдера облигаций, риски снижаются. Но ... давайте посмотрим на график котировок за несколько лет.

Выводы делайте сами.

Дивиденды и купоны

Учитывая название ETF - IShares $ High Yield Corp Bond UCITS (облигации с высокой доходностью) можно предположить, что выплаты по купонам будут на уровне. Действительно - средний размер купонного дохода - 5,37% годовой доходности (к текущим ценами). Это действительно много.

Для примера, самые надежные государственные краткосрочные облигации США (трежерис) имеют доходность ниже 2%. ETF, инвестирующие в среднесрочные корпоративные надежные облигации (с более высоким рейтингом) дают 3-3,5% купонной доходности.

ETF IHYU выплачивает купонный доход 2 раза в год (май и ноябрь).

Историческая средняя годовая доходность за последние 5 лет составляет 3,74% годовых. До вычета налогов. Данные с учетом реинвестирования поступающих купонов.

В идеале, будущим и действующим владельцам паев БПИФ VTBH нужно вычесть еще годовую комиссию ВТБ в 0,5%. Плюс налоги на купонный доход. И получится "российская" доходность.

В заключение

Резюмируем вышесказанное.

Покупая БПИФ VTBE, вы инвестируете в иностранный ETF IShares $ High Yield Corp Bond (но это не точно).

Фонд обещает высокую купонную доходность. За счет инвестиций в высокорискованные корпоративные облигации. Выплаты купонов происходят каждые полгода.

Но ... российские владельцы паев их не увидят. Вся поступающая прибыль реинвестируется внутри фонда.

По моему субъективному мнению, это какое-то садо-мазо. Вложиться в высокодивидендный фонд и не получать прибыль живыми деньгами.

Как есть у нас на рынке ПИФы, инвестирующие в дивидендные акции. И ... снова не выплачивающие дивиденды своим пайщикам.

Инвестиции в VTBH (читай в ETF IHYU) сопряжены с повышенными рисками. Высокая вероятность дефолтов у высокодоходных (можно сказать почти мусорных) бондов. В моменты кризиса или замедления экономики эта вероятность повышается в разы.

И это всегда будет сказываться на котировках. Что можно наблюдать из графика (за 2008 год).

Чем мне не нравятся ETF на облигации (в том числе и VTBH)?

Они не имеют конечной даты погашения.

Например, когда я покупаю отдельную бумагу, я точно знаю, на какую доходность могу рассчитывать. И к моменту окончания срока обращения, сколько мне вернется в виде номинала.

В итоге, возможные просадки рыночной цены не особенно будут беспокоить.

Купонный доход капает. Эмитент мне вернет номинал. Даже если цена просядет на 10-20-30%, просто нужно дождаться погашения. И получить свои деньги в полном объеме.

Статья в тему: Как работают облигации? 11 самых популярных вопросов.

А вот с ETF немного не так. Внутри фонда постоянно идет обновление состава. Одни бумаги уходят, другие приходят. И если вы наблюдаете падение стоимости, что делать?

Срока погашения нет? Вы становитесь заложником текущих цен. Или продавать с убытком. Или ждать восстановления цены. Только вообще неизвестно, через какое время оно произойдет. И произойдет ли вообще.

В случае с БПИФ VTBH мы имеем высокорискованный и априори волатильный инструмент.

Выводы

Можно ли использовать БПИФ Фонд корпоративного американского долга от ВТБ?

Как небольшую долю от своего портфеля. В качестве агрессивного (спекулятивного) актива.

Для консервативных долгосрочных инвесторов наверное это будет слишком рискованно. Единственный плюс фонда, высокая дивидендная доходность, в виде купонов. А российские инвесторы их (купонов) не увидят.

Рекомендую: Обзор фонда VTBE - один ETF на развивающиеся страны мира.

Конкурент VTBH

В апреле 2021 года на Мосбирже был запущен ETF FXFA с очень похожим составом - высокодоходные облигации США. Несколько фактов: историческая доходность выше, комиссии ниже, управляется напрямую (через покупку отдельных облигаций), кредитное качество портфеля выше. Какие риски есть у FXFA и на что обратить внимание - описано в этой статье.

Также сделал обзор-сравнение этих двух фондов: VTBH vs FXFA. В помощь тем, кто не знает что выбрать.

ошибка в заголовке. правильно VTBH, а не VTBЕ

СПС.

Не вижу смысла вкладываться в конторы, где дивы не выводятся. Всегда должен быть выбор.

заказ

Это не HYG, а IHYU. ISIN верный написали, а тикер неправильный, и проанализировали не тот ETF

Кажется, перепутали инструмент.

Вместо тикера HYG посмотрите тикер IHYU.

Там волатильность существенно ниже, диапазон 95-104

Спасибо! Действительно не тот. Будем исправляться.

Вы перепутали базовый актив — IHYA, а не HYG.

Ага, Спасибо!

У Брокера ВТБ комиссия при сделках с VTBH отсутствует. Можно ли организовать что-то типа высокочастотного трейдинга: купить, при повышении цены на рубль продать, если снова упадет — купить… ?!? А если еще использовать ИИС типа Б?!?

И не нашел обзора на остальные БПИФ от ВТБ. Интересует ваше мнение о VTBB?

Можете пояснить, в чем прелесть купонов и дивидендов, если долгосрочная стратегия предполагает их реинвестирование? Ведь нужно заплатить ндфл. А так они без налога внутри фонда реинвестируются. Или я неправильно понимаю?

Насколько я знаю, подобные российские фонды, ориентированные на американский рынок платят 15% с дивов и купонов.

Если вам нужны бесплатные реинвестиции — обращайте внимание на БПИФ на российский рынок (акции и облигации).

Прелесть получения дивов и купонов как раз в денежном потоке. Одно дело рост котировок на графике. Другие дело — именно поступление живых денег. С которым ты может делать что хочешь. Для многих это особенно важно. И многие сознательно идут на такой шаг (денежный поток в виде дивов), хотя статистически они проигрывают в доходности из-за налоговой составляющей.