Сбербанк постепенно расширяет линейку собственных инвестиционных фондов. Помимо классических ПИФ, происходит внедрение на биржу Биржевых паевых фондов. Кто-то называет их ETF. Кто-то БПИФ. Главное, чем эти инструменты будут полезны инвесторам. В плане получения прибыли.

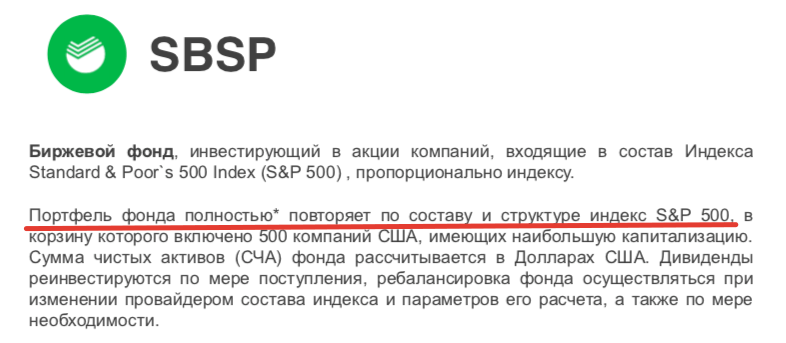

SBSP - продукт от Сбербанка на индекс крупнейших американских компаний S&P 500. Что нужно знать. Ключевые моменты и особенности фонда.

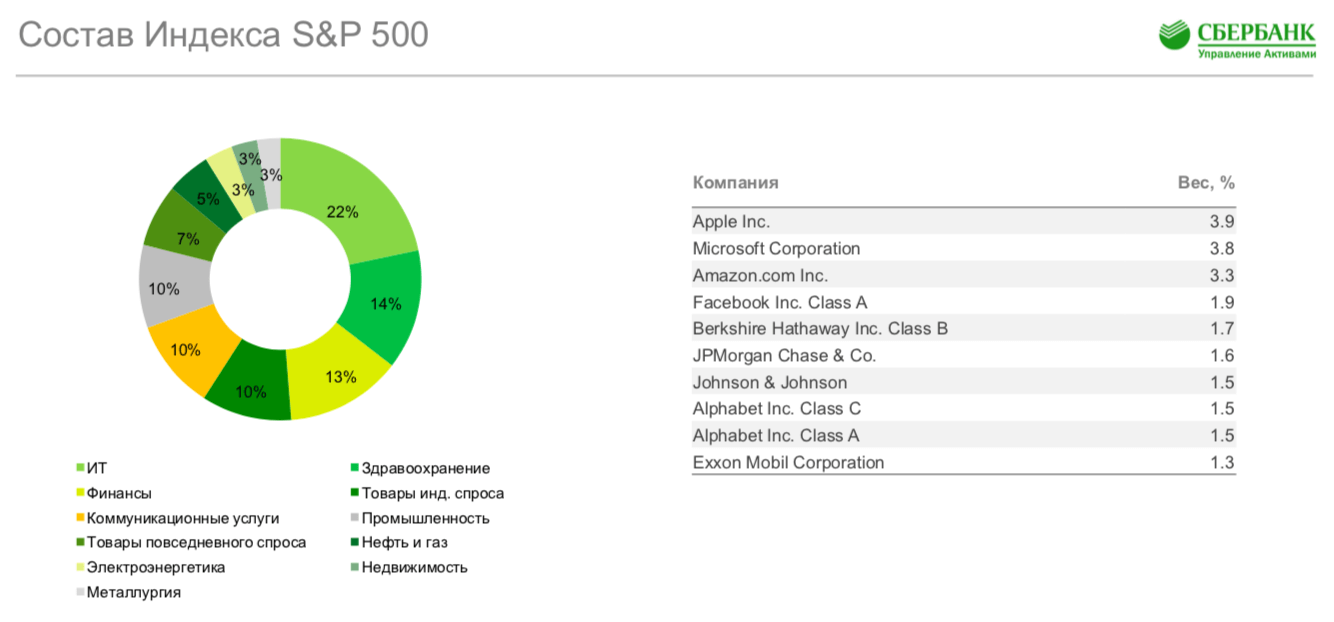

Простыми словами, в фонд включаются акции, в аналогичной пропорции, как в эталоне (индексе S&P 500). Состав поддерживается методом физической репликации. То есть покупкой активов напрямую.

Некоторые российские ПИФ, ориентирующиеся на какой-нибудь индекс, просто покупают аналогичный ETF за рубежом. С гораздо более низкой платой за управление. Накручивают свой интерес (повышают комиссию за управление раз так в 10-20). И выдают российским инвесторам "типа собственный продукт".

Какой из этих способов лучший - однозначно ответить нельзя. Самый простой - это измерить и сравнить доходность, которые фонды приносят инвесторам.

Что получают инвесторы

Список из 500 крупнейших компаний США за небольшие деньги.

Начало торгов на бирже фонда SBSP - апрель 2019 года.

Стоимость одного пая стартовала с 1 тысячи рублей. Доступна покупка паев в рублях и долларах.

По факту одно и тоже. Выгоднее покупать рублевые ETF. Вместо двух сделок и двойных комиссий (покупка валюты, потом покупка долларовых ETF) - совершаем сделку напрямую. Аналогичная ситуация будет и при продаже.

Комиссии и прочие расходы

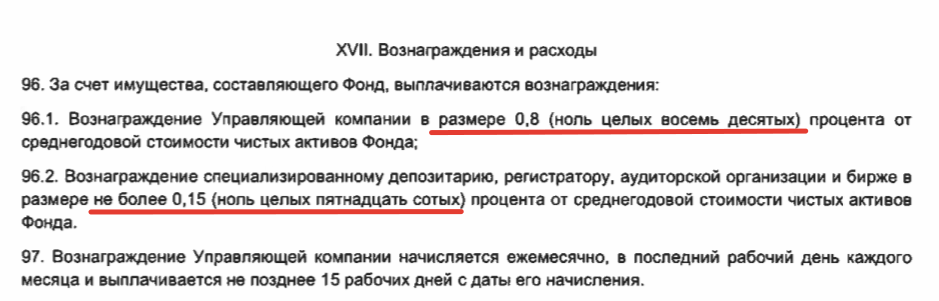

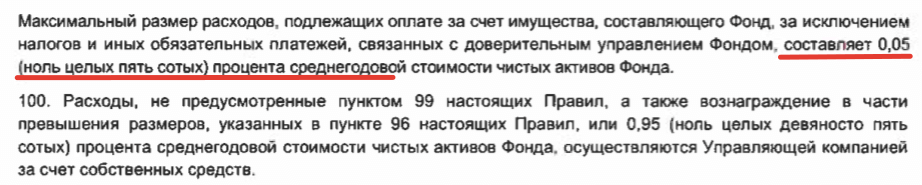

Сбербанк обещает, что максимальная годовая комиссия не превысит 1%.

В расходы входят:

- комиссия за управление - 0,8%;

- плата за депозитарий - 0,15%;

- прочие расходы - 0,05%.

Последние две статьи расходов не включают НДС. Поэтому логичнее было Сберу сразу озвучить полную сумму расходов 1,04%. Но видимо менеджеры решили, что в рекламе фонда фраза "комиссия не более 1%" будет звучать лучше.

В инвестиционной декларации это все прописано.

Рекомендую: Таблица-сравнение всех ETF и БПИФ по реальным комиссиям

Дивиденды SBSP

Как и подавляющее большинство фондов, торгуемых в России, БПИФ от Сбербанка не выплачивает дивиденды. Поступающий денежный поток от американских компаний (выплачивающих кстати, дивиденды каждый квартал) полностью реинвестируется. Увеличивая стоимость паев.

С одной стороны это делает инвестиции более эффективными. За счет освобождения от налогообложения физических лиц.

С другой, поступающие внутри фонда дивиденды все равно облагаются налогом. И весьма не маленьким.

Налоги и льготы для инвестора

Так как фонд SBSP попадает под российскую юрисдикцию, на него действуют аналогичные законы, как при инвестициях в российские ценные бумаги (акции и облигации).

13% налог на прибыль. При продаже. На рост курсовой стоимости.

При владении паями более 3-х лет - освобождение от налогов (на 3 миллиона за каждый год). Можно покупать на ИИС. И дополнительно получать налоговые вычеты.

Фонды конкуренты

Что есть у нас на данный момент?

Ближайший конкурент - ETF от Finex. Фонд FXUS. Правда он ориентируется на индекс широкого рынка (более 600 компаний). Но в принципе, состав фондов очень похожий.

Комиссия FXUS - 0,9%.

Есть еще БПИФ на индекс S&P от ВТБ. Тикер VTBA (запущен в июне 2019). С суммарной комиссией в 0,85%.

Получаем, что Сбербанк проигрывает своим конкурентам в плане издержек для инвестора. На целых - 0,15% в год.

Имеет ли это какое то значение? Вроде разница в комиссиях невелика. Чуть больше десятой части процента.

На коротких сроках инвестирования - год-два, 5-10 лет - это практически не скажется на результате. Грубо говоря за 10 лет инвестор потеряет 1,5-2% сверху. Дальше, разрыв будет расти практически экспоненциально. Проценты на проценты будут давать бОльшие потери. Чем 0.15% в год.

Отклонение от бенчмарка

Но по моему мнению, гораздо более значимый показатель - это как точно фонд следует за индексом. С учетом всех торговых издержек, комиссий.

Это кстати беда большинства индексных российских ПИФов. В идеале фонд должен отставать от эталона (индекса) на уровень заложенных комиссий. И давать прирост за счет реинвестирования дивидендов.

По факту дебет с кредитом никогда не сходится.

Например. Индекс за год вырос на 10%. ПИФ, забрал с инвесторов свои комиссии в 2%. Плюс получил и реинвестировал дивиденды (пусть будет 4%). В итоге фонд должен обогнать индекс на 2% (10-2+4).

По факту случается, что ПИФ ОТСТАЕТ от своего эталона (на 2-5%).

Вопрос: Как такое происходит?

Ошибка слежения (TER). Механизмы, заложенные в поддержание состава фонда в актуальном состоянии, не могут на 100 процентов обеспечить повторение индекса.

Что-то не успели купить вовремя (особенно после ребалансировки индекса) и цена улетела далеко вверх. И приходится покупать дороже. Какие-то активы куплены немного не в той пропорции (например, доля акций каких-то компаний в индексе - 3,5%, а у фонда 3,3%).

А таких компаний в фонде - 500. Там чуть-чуть поменьше, здесь побольше. Что-то можно даже не включать в ETF. "На дне" индекса, есть компании, с долей веса сотые доли процента. Особой погоды они не делают. И многие фонды могут просто "забыть" купить их.

Кстати у нашего Сбера в правилах есть такой пункт со звездочкой: "Портфель фонда полностью* повторяет по составу и структуре индекс S&P 500".

А что у нас под звездочкой?

* Допускается отклонение от количественных показателей индекса не более чем на 3 %

Что это значит? А то что я описал выше. Сбербанк может либо пренебречь какими-то компаниями (с минимальной долей веса). Просто не включать их в свой портфель. Либо изменить пропорции (в сторону увеличения или уменьшения) каких-то других компаний.

Хорошо это или плохо? А этого никто не знает? Если "урезанные" или исключенные компании, будут расти выше индекса - это недополучение прибыли. И автоматически отставание в плане доходности от индекса. И наоборот.

В заключение

Сам продукт от Сбербанк SBSP, еще один шаг к увеличению для частных инвесторов доступных ETF. С адекватными комиссиями. Надежностью от "главного" банка страны. Провайдер Finex, зарегистрированный в оффшорах, этим похвастаться не может.

Но. На стороне Finex более длительная история. И он показал в деле, что со своей задачей следования за индексом худо-бедно, но справляется. Имеет зафиксированную TER - 0,79% (это очень хороший результат).

Для примера, средняя ошибка слежения российских индексных ПИФ - 20% в годовом исчислении.

У БПИФ от Сбера пока практически нет никакой статистики. И что произойдет дальше, неизвестно.

Самый главный вывод.

Главное для инвестора - это сколько он может заработать используя тот или иной инструмент. Иными словами, главный критерий отбора фонда (среди аналогичных, в нашем случае, ориентированных на индекс S&P 500) - потенциальная прибыль. В будущее мы заглянуть не можем. Но можем сравнить данные и результаты из прошлого.

И может получится, что фонд с более высокими комиссиями за обслуживание, более выгоден или хотя находится на одном уровне в плане доходности, по сравнению с другими низкозатратными фондами. Но имеющими очень высокую ошибку слежения.

Что собственно можно наблюдать при сравнении графиков российских ETF на S&P 500

Доходность ETF за последние 3 месяца:

- SBSP - 0,94%;

- FXUS - 1,49%.

Конечно 3 месяца не показатель. Правильнее было бы сравнивать доходность минимум года за 3. Но пока данных к сожалению нет. Но разрыв уже настораживает.

Добавлено - ноябрь 2020.

Посмотрел статистику доходности за последний год. SBSP от Сбера отстал от FXUS на 4%. Для периода в 1 год - это просто огромная разница.

Удачных низкозатратных инвестиций!

А налоги на дивиденды у всех 3-ёх фондов одинаковые в 30% или нет ?

Также интересна у них разница в спреде т.к. у VTBA вообще не вижу маркетмейкеров в стакане.

Ну и разброс между тремя фондами из-за погрешности следованию индекса — это конечно жесть.

По последней информации — налоги одинаковые. +30%

Возможно из-за развития конкуренции Finex наконец-то «заморочится» и сделает 15% ставку налога на дивиденды.

уже сделал

А меня напрягает п.25.1 правил доверительного управления:

Имущество, составляющее Фонд, может быть инвестировано:

… iii паи иностранных инвестиционных фондов, если присвоенный им код CFI имеет следующие значения: первая буква имеет значение «Е», вторая буква — «U» и т.д. и т.п. еще несколько строчек подобной абракадабры.

Очень мутно это все выглядит…

Про фонд VTBA нет на сайте никакой инфы. Можете ссылочку скинуть где этот фонд подробно описан??? Заранее спасибо.

Материалы очень нужные и интересные, но хотелось бы видеть дату, на которую информация актуальна. В Телеграмм аж от 2018 года последние новости.

В обзоре VTBA (https://vse-dengy.ru/upravlenie-finansami/pifyi/fond-aktsiy-amerikanskih-kompaniy-vtba.html ) написано, что FXUS — 13,99%; SBSP — 14,48%. А в этом обзоре написано, что SBSP отстал от FXUS на 4 процента. Где правда?))

Обзоры были написаны в разное время. И поэтому периоды сравнения доходности тоже разные.