Краткая инструкция для тех, кто хочет начать зарабатывать деньги на кредитных картах, но не знает с чего начать.

На первый взгляд ничего сложного в этом нет.

Общий смысл схемы укладывается в четыре пункта:

- Снял деньги с кредитки.

- Положил на время в банк (или в другое место) под проценты.

- Через время закрыл долг по кредитке.

- Начисленные проценты оставил себе.

Последний пункт и будет наш профит. Казалось, все просто. Бери и делай. Но как оказалось, "дьявол кроется в деталях". Начав понемногу разбираться с темой, я столкнулся с множеством нюансов, которые нужно учитывать в процессе зарабатывания на кредитных картах.

Что нужно знать, для заработка на кредитных картах?

Итак, поехали!

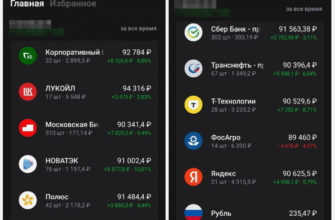

Провожу эксперимент - Инвестирую, используя бесплатные деньги банков!

Поставил себе цель - Заработать миллион рублей не вложив ни копейки своих денег!

Рассказываю про каждый свой шаг, как я иду к цели, какие инструменты использую, как пытаюсь увеличить доходность. Какие есть ловушки на пути и как их избежать.

Присоединяйтесь!

Эта статья, продолжение цикла. Начало здесь, где я рассказываю про стратегию и подробно описываю свой алгоритм законного отмыва банковских денег.

Кредитные карты - спонсоры банкета

Первый шаг - это найти карты, с которых можно снимать наличные. Без комиссии и с сохранением беспроцентного периода. Обязательно нужно изучить условия по каждой кредитной карте. Вот основные моменты которые нужно знать:

- карта платная или бесплатная (возможно условно бесплатная);

- когда и сколько с нее можно снимать наличные;

- каким способом можно снимать кредитные деньги (к примеру снятие в банкомате может быть без комиссии, а перевод из приложения с комиссией и вылетом из грейса);

- нужно ли вносить минимальные обязательные платежи и сколько;

- какой у карты беспроцентный период (он же грейс);

- что такое расчетный и платежный период;

- грейс у карты честный или нечестный (что это такое?).

Список кредитных карт с которых можно снимать наличные без процентов и льготным периодом

Где размещать деньги

Второй шаг - это найти инструменты для временного размещения халявных кредитных денег.

Основных инструментов я вижу всего два.

В банке. Это вклады, накопительные счета и карты с начислением процентов.

На бирже (покупка через брокера). Это короткие облигации, фонды денежного рынка и фонды облигаций.

У каждого свои плюсы и минусы.

Что здесь нужно учитывать?

Срок. На какой период вы берете кредитные деньги (неделя, 30 дней, 2-3 месяца), нужно ли будет вносить ежемесячные платежи.

Возможные налоги. Как правило, если сумма не очень большая, при размещении денег через банк, мы налоги не платим. Хотя если платим, у нас есть возможность вернуть их через налоговые вычеты. На бирже с нас при продаже удержат налог на прибыль (сразу минус 13% от дохода). И может получиться, что в итоге реальная доходность будет после уплаты налогов будет ниже, чем в банке. Короче тут нужно сравнивать по итоговой доходности.

Как начисляются проценты (процентный доход): на минимальный или среднемесячный остаток. Почему это важно? Мы периодически будем частично или полностью забирать деньги для погашения кредитного долга. Из-за неправильного выбранного способа начисления процентов - мы можем лишиться львиной части дохода.

Я предпочитаю работать с банками.

Причины? Извольте.

Доходность сопоставимая с биржей (или даже чуть выше, если знать выгодные места размещения), все понятно и предсказуемо.

Высокая ликвидность - деньги можно снимать-вкладывать моментально в любой день без праздников и выходных. Биржа может закрыться на неопределенно время (как это было в марте 2022 года), тогда мы потеряем доступ к деньгам и не сможем вернуть вовремя кредитные деньги. А это сразу влечет попадание на штрафные проценты = огромная переплата по кредиту. Нет, спасибо!

Есть другие инструменты, которые могут нам дать более высокий доход. Но часто это разовые варианты, которые нельзя масштабировать.

Логистика денежных потоков

Чтобы свести к минимуму все телодвижения по переброске денег из одного места в другое, нужно уметь переводить деньги между любыми банками быстро и главное бесплатно (или с минимальными расходами). Мы должны знать что такое СБП (система быстрых платежей), переводы по номеру карты (C2C, стягивание, выталкивание), межбанк и как этим пользоваться с выгодой для себя.

Для непосвященного звучит страшновато, но поверьте мне, ничего сложного в этом нет. Достаточно 5-10 минут, чтобы во всем разобраться.

5 способов переводить деньги быстро и бесплатно.

Сколько можно зарабатывать на кредитках?

Перед тем как ввязываться в "авантюру" по заработку на кредитных картах, нужно иметь представление - сколько с них можно выжимать прибыли. И для себя решить стоит ли овчинка выделки.

Будущий результат зависит от трех факторов:

- условия по кредитке - сколько ты можешь снимать денег с кредитки ежемесячно и на какой срок;

- количество кредиток на руках - так мы можем кратно увеличить свой профит;

- под какой процент мы можем разместить кредитные деньги.

Вот несколько моих расчетов по потенциальному заработку:

- Ранее я рассказывал и показывал сколько можно заработать денег на кредитке Тинькофф.

- Показываю потенциал заработка в кредитках Райффайзенбанка практически при любых условиях.

Если вкратце, то с одной кредитки можно выжимать от 5 до 20 тысяч в год.

Сколько времени будет уходить на "трудовую деятельность"?

Насколько схема по заработку на кредитных картах - трудозатратная?

Если весь процесс отлажен, то все действия занимают минимум времени.

Вот как это выглядит у меня на примере одной кредитки:

- Раз в месяц перевести деньги с кредитки на дебетовую карту с начислением процентов - 1-2 минуты.

- Раз в месяц закрыть долг или внести минимальный платеж по кредитке - делаем обратный перевод с дебетовки - 1-2 минуты.

- Внести данные в табличку о размере долга, дате платежа (как правило дата платежа не меняется - и ее вносим только один раз) - 1-2 минуты.

Итого в среднем на одну кредитную карту я трачу около 5 минут в месяц. Умножаем на количество карт в вашем кредитном портфеле и получаем примерную оценку трудозатрат. Думаю, в большинстве случаев вы не выйдете за пределы часа. К счастью (или сожалению), кредиток с функцией снятия наличных не так много.

На практике я еще раз в месяц просматриваю какие есть варианты вложения средств в других банках. Трачу на это минут 20-30. Если к примеру вместо 7% годовых я найду вариант с 9% годовых - это для меня не какие-то жалкие плюс два процента. Это увеличивает доходность всей схемы сразу на 30% (7% х 1,3 = 9,1%).

Ну и в начале пути придется немного потратить личного времени на изучение вопроса, заказ и получение карт, настройку системы учета и оповещения.

Как все не забыть?

Я считаю главное в схеме по заработку на кредитных картах - это дисциплина. Важно не забывать вносить очередные платежи по кредиткам точно в срок. Тогда все будет отлично. Ты будешь прокручивать кредитные деньги, постоянно зарабатывая себе определенную копеечку, практически делая деньги из воздуха.

Кстати, вы не задумывались почему банки такие щедрые? Зачем разрешают нам обналичивать деньги с их кредиток? Ведь для банка это не выгодно! Он же ничего с этого не имеет. Кредитка бесплатная! Деньги банк нам дает попользоваться бесплатно! И не только нам, но и другим клиентам.

Допустим банк выдал тысячи кредиток (а то и десятки тысяч) своим клиентам. С каждой можно ежемесячно снимать по 50-100 тысяч. Представляете какая сумма набегает? Десятки-сотни миллионов. И где тут выгода для банка?

Расчет банка на то, что многие (а по факту большинство) - не будут возвращать долг вовремя. И тогда банк применит к ним штрафные санкции - начислит очень много процентов за пользование кредитом. Именно забывчивые клиенты и оплачивают весь банкет. Платят за себя и того парня (который всегда вовремя платит по счетам).

Мы же не хотим оказаться в подобной ситуации и попасть на проценты? Верно?

Поэтому крайне важно настроить себе систему учета или напоминалок, когда и сколько нужно платить. Когда у тебя одна или две кредитки - возможно это ни к чему. Запомнить одну-две даты платежа не составит труда. Но если карт несколько или ты не надеешься на свою память, лучше потрать немного времени и заполнить табличку или список со сроками и суммами платежей.

Моя система учета по кредитным картам.

Страховка от Форс-Мажора

Что будет с кредитными деньгами, если со мной что-то случится? Неприятно про это думать, но мы должны предвидеть этот (хотелось бы верить, маловероятный) вариант.

Что можно сделать?

Вариант №1. У всех (или почти у всех) банков при выдаче карт можно подключить страховую защиту. Если наступает страховой случай, банк либо дает нам отсрочку, либо списывает часть долга или всю сумму. Но это услуга платная. Расходы на страховку могут съесть большую часть прибыли, которую мы планируем заработать на кредитке.

Лично меня жаба душит подключить платную страховку. Поэтому для таких жмотов как я можно предложить ....

Вариант №2. Сделать файл со списком всех кредитных карт, одобренным лимитом и текущей суммой долга по ним. Также указать реквизиты карт (номер карты, расчетный счет) и краткую инструкцию, что нужно сделать, чтобы быстро закрыть все долги (или хотя бы не допустить просрочку по кредиту) при наступлении форс-мажора.

Там же не забыть указать откуда можно взять деньги для погашения кредиток.

Файл хранить где-нибудь на бесплатном облаке (Гугл, Яндекс) и дать к нему доступ своим близким. У меня пока этот пункт только в планах. В ближайшее время поделюсь своими наработками.

P.S.

Пока на этом все. Буду очень признателен, если подскажете, что я упустил. Или подкинете новую идею. Возможно поделитесь опытом, своими наработками и финхаками.

Максим, добрый день!

Уже писал этот комментарий, но так и не получил на него ответа, возможно он потерялся, дублирую еще раз:

С интересом слежу за вашим проектом инвестирования на деньги банков, спасибо, очень увлекательно. Снятие средств в рамках лимита и возврат до начисления процентов — отлично, но во многих случаях доступный кредитный лимит карты используется далеко не полностью.

У меня есть идея получше, как полностью задействовать доступный кредитный лимит — у Финуслуг пополнение счета (при открытии счета у некоторых банков) можно делать по QR коду — по идее для банка-эмитента карты это должно выглядеть как покупка. Погуглив, нашел успешные прецеденты такого использования карты — но не на всех кредитках это работает.

Короче, гипотеза требует проверки «врукопашную» по каждой карте))

Спасибо?

Как быть с тем, что банки могут менять условия обслуживания и не предупреждать об этом клиентов?

Это конечно печалька. Единственный способ — постоянно отслеживать условия, не предпринимать резких действий без доппроверки после длинного перерыва непользования картой.

Я сама недавно так попалась с картой Райфа 110 дней, не пользовалась полгода — думала, могу снять весь КЛ за раз, хорошо что только примерно половину сняла (140 тр), а оказалось условия изменились и можно не более 50 тр/кал месяц

Оплатила чей-то банкет, залетев на 3 с лишним тысячи

Касательно пункта «Где размещать деньги» можно добавить пункт с покупкой полиса страхования с доходом типа «Ценный актив СМАРТ». К тому же не обязательно именно снимать деньги с кредитки, а можно оплатить (+иногда кешбек дают). Сегодня провернул следующее: на альфе кредитный лимит 230000 руб., на Ренкредите 40000 и на Тинькофф платинум ещё 40000 руб. Забрал бесплатные деньги с Ренкредита и Платинума, закинул на кредитку альфы добить до 300000 руб. и купил полис на 3 месяца при грейс-периоде по Альфе в 100 дней. Ожидаемый доход +9750 руб.

Виталий, как оплачивали с кредитки Альфы: через СБП или по номеру карты?

По номеру карты как вы оплачиваете обычные покупки, ввод номера карты, срок действия, CVV-код и подтверждение покупки по смс. По СБП опасаюсь, т.к. мне кажется это могут засчитать за перевод, а не за покупку и тогда влетание на проценты, а нам это не нужно. 🙂 Лучше перестраховаться.

Виталий, Договор страхования не является банковским вкладом и не поддерживается системой страхования вкладов. В случае банкротства страховой компании, Вы рискуете остаться без этих денег и не сможете их вернуть на кредитные карты. Будьте бдительны! Высокий процент просто так не дают!