Finex, параллельно с ликвидацией 3-х ETF (на рынок акций Японии, Англии и Австралии), анонсировал запуск 2-х свежих глобальных фондов: FXWO и FXRW. Имеющие в своем составе акции компаний одновременно из нескольких стран. Получаем своего рода диверсифицированный портфель - в лице всего одного фонда.

Основные моменты

А что там внутри?

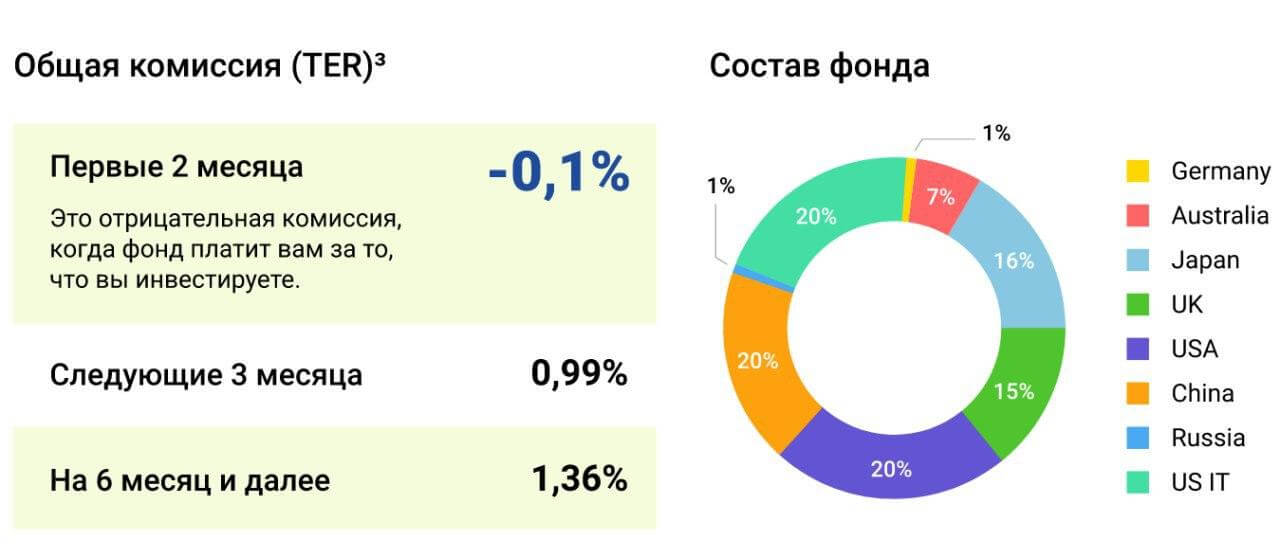

Состав обоих фондов идентичен. И на момент старта, пропорции по странам выглядят следующим образом:

- США - 40%;

- Китай - 20%;

- Япония - 16%;

- Англия - 15%;

- Австралия - 7%;

- Россия и Германия по 1%.

По факту мы не получаем ничего нового. Те же страны из других ETF фондов линейки FINEX, только собранные в одну кучу.

В чем принцип такой сборной солянки в виде одного фонда? Фонд отслеживает индекс Solactive Global Equity Large Cap Select Index NTR. Созданный кстати специально под эти ETF.

Веса в индексе (и в фонде) выделяются не на основе стандартных критериев классических индексов (капитализации). А на основании немного другой методологии. Математической модели Блэка-Литтермана с использованием шиллеровского CAPE.

Если простыми словами, текущий рыночный коэффициент P/E (цена-прибыль) сравнивается со средним его значением за последние несколько лет. Разница (положительная или отрицательная) говорит о переоцененности или недооцененности рынка. В связи с полученными данными, веса под каждый конкретный рынок (страну) могут изменяться.

Основа стратегии глобальных ETF - получить оптимальный, с точки зрения соотношения риск-доходность, портфель.

В фонде должно быть около 500 бумаг их 7 стран. По факту пока фонд формируется имеем около 3 сотен акций.

В чем отличие FXRW от FXWO

FXRW - акции фонда торгуются только за рубли. FXWO можно покупать за доллары и рубли.

FXRW - имеет валютное хеджирование. FXWO - нет.

За счет использования валютного хеджирования, ETF FXRW позволяет получать несколько процентов дополнительной доходности в год. За счет разницы рублевых и долларовых ставок.

Со слов Finex: при падении базового актива за год на 4-5%, валютное хеджирование компенсирует эту просадку.

Плюсы и минусы глобальных ETF

Цена одного пая ETF всего от 1 рубля (или валютный эквивалент).

Удобно покупать на сдачу. Даже если сами активы вам не особо интересны. На брокерском счете всегда остается небольшая сумма, которую некуда пристроить. Несколько десятков-сотен рублей.

Здесь сразу же напрашивается аналогия с вечными портфелями от Тинькофф. Которые были запущены примерно на месяц ранее. Они тоже начали торговаться с каких-то копеек. В буквальном смысле.

Готовый диверсифицированный портфель акций.

Свыше 500 акций из 7 стран. С помощью всего одного ETF. По моему неплохо. И ребалансировку делать не нужно будет. Все манипуляции останутся на стороне провайдера. Ежеквартальные ребалансировки без вашего участия.

Для полноты, можно самостоятельно добавить фонды (или отдельные бумаги) на облигации и золото. И у вас будет полностью диверсифицированный портфель по основным классам активов.

Возможность выбора между ETF с хеджем или без.

Если вы верите в рост и укрепление национальной валюты - вам больше подойдет FXRW.

Думаете, что рубль будет ослабляться - берите FXWO.

Высокие расходы на управление.

FINEX заманивает клиентов скидками.

- В первые 2 месяца (до конца марта) годовая комиссия составит -0,1% (отрицательная комиссия). Фонд вам еще и приплатит.

- Затем 3 месяцев до 30 июня будет действовать такса - 0,99% годовых.

- Далее 1,36%.

В совокупности за первый год мы имеем комиссию в 0,91%.

Ну а потом стандартные - 1,36%.

Напомню, что средняя комиссия по фондам акций от Финекс составляет 0,9% (за исключением Казахстана - 1,39%).

Получаем в 1,5 раза дороже.

По мне - немного дороговато.

Полная комиссия ETF FXRW и FXWO - 1,36% в год

Типа "глобальный" фонд акций.

Finex сравнивает свой фонд с глобальным. И показывает, что на исторических данных за прошлые периоды его индекс впереди планеты всей (в плане показанной доходности).

Здесь мы наблюдаем игру слов и некоторые недомолвки.

В ETF FXWO и FXRW входит "всего 500 бумаг из 7 стран". Причем веса 2-х стран (Россия и Германия) в составе составляют всего 2%. И основная масса активов сосредоточена на 5 странах. До глобального портфеля очень далеко.

Для сравнения. По настоящему глобальные портфели от крупнейших провайдеров содержат несколько тысяч акций. Из нескольких десятков стран.

И сравнивать их между собой на мой взгляд не совсем корректно.

Хотя есть честно. Для Российского фондового рынка - это один из первых подобных продуктов. И аналогов попросту нет.

Добавлено сентябрь 2021.

На Московской бирже уже десятки фондов направленных на различные страны и регионы. Например, есть ETF FXDM от Finex на развитые рынки (в составе 200 акций из 20 крупнейших стран мира).

Покупать или не покупать?

Покупать на сдачу - обязательно. Лучше пусть деньги (хоть и небольшие) где-то работают, а не лежат мертвым грузом.

А вот по поводу целенаправленной покупки фондов на основные суммы? Есть ли смысл?

Если выбирать между двумя ETF, то по моему мнению FXRW за счет валютного хеджирования выглядит предпочтительнее. Несколько дополнительных процентов к доходности на дороге не валяются.

В целом, сама идея построения портфеля из рынков акций нескольких стран внутри одного фонда, выглядит интересно. Но лично меня напрягает высокая плата за обслуживание. Хотя ... возможно рублевое хеджирование нивелирует повышенную комиссию.

Второй момент. Как быть инвесторам, у которых уже есть в портфелях другие ETF? С выделенными долями. Например, на ту же Америку. Как то сложновато будет вставить вышеперечисленные свежие фонды фондов в свою стратегию. Для этого придется серьезно поменять состав и пропорции портфеля. Понести дополнительные расходы в виде брокерских комиссий и налогов. А нужно ли им это?

Новичкам, начинающим инвестировать с нуля, в этом деле проще. Покупай один фонд и больше тебя ничего не волнует. Даже немного завидую.

Удачных инвестиций!

Миллион с нуля №49 - смена структуры портфеля или чем заменить выбывшие фонды Finex

А что, если включить в портфель оба фонда в равных долях, чтобы не задумываться о курсах. Падение курса валюты в одном фонде будет компенсироваться ростом курса валюты в другом фонде. Наподобие того, как у вы брали фонды облигаций. Что вы об этом думаете?

как вариант вполне рабочая схема

Я можно сказать новичок, но судя по комиссиям за этот фонд как-то вкладываться в него как основной актив не хочется. Лучше взять несколько др. ЕТФ от Финекса или БПИФы, а этот только на сдачу. ИМХО

Я купил FXRW 100 акций и FXWO по 100 акций в рублях и долларах. Интересно посмотреть их движение.

Спасибо за статью. Однако, сколько я не читаю про фонды, они меня не убеждают. Считаю, что для накоплений, лучще всего подойдет комбинация из ИИС с типом вычета А+Диведные акции+ОФЗ и надежные корпоративные облигация. Вроде, как они призваны упростить процесс инвестирования для новичков, но вот я купил акции Газпрома, Биржи, Втб, Сбера и еще 10 топовых компании из разных секторов и спокойненько докупаю то, что временно просело. Получаю вычет, реинвистирую диведенты имею доходность выше, чем то, что вы описываете. Может, конечно это и неплохо имет в портфели фонды на разные страны, но насколько это реально снижает риски большой вопрос. В любом случае, с интереслм слежу за Вашим портфелем и посмотрим, что будет дальше:)

Да сейчас полный п…ц по ним всем. Весь портфель красный :))))))

Несколько дополнительных процентов к доходности FXRW ни как не могут компенсировать повышенные комиссии, это не халявные проценты, а платы за повышенные риски девальвации и инфляционные ожидания по рублю.

Надо понимать что инвестируя через FXRW в 500 самых надежных компаний мира в случае девальвации рубля в 2, 3, 10 раз (не надо себя обманывать в ближайшие 10-20 лет это обязательно случится) все или большая часть инвестиций будут потеряны.

Так же если в портфеле есть доля рублёвых и валютных облигаций, то было бы логичней и прозрачней при желании заработать доп рублевую доходность переложить часть валютных в рубли, чем покупать FXRW.

С другой стороны Финикс за хеджированный к рублю облигационный etf (FXRB) берет доп комиссию по сравнению с без хеджа (FXRU), а по FXRW почему-то пока не берет. Но на текущий момент покупка нормальных рублёвых облигаций все равно выгодней чем etf на евробонды с хаджем (FXRB) (даже наверное если бы комиссия по FXRB было бы как по FXRU 0,5%)

Вопрос от новичка. Разве не выгоднее платить 1,36% за один ETF, чем 6,3% за тот же состав, но по отдельности, т.е. 7 ETF*0.9%?

Не выгоднее…

Комиссия берется с инвестированной вами суммы. ЛИбо платить 1,36% например с 70 000 тысяч, вложенных в один ETF. Либо раскидать по 10 000 тысяч на 7 фондов (что в итоге опять же 70К), но с комсой по 0.9%.

Разница в комиссиях в 1.5 раза.

А может ли такая высокая комиссия перекрывать расходы в случае самостоятельной ребалансировки отдельных etf?

Если вы находитесь на этапе формирования капитала (с постоянный пополнением счета и покупкой активов), то ребалансировка вам не будет стоит никаких доп. расходов. Просто докупайте отстающих. В первые несколько лет простых пополнений будет вполне достаточно для поддержания баланса (пропорций).

А есть информация, сколько % дивиденды в год?

Максим, где можно посмотреть график доходности этих FXRW и FXWO? Как он соотносится с доходностью СнП500?

Зайдите в трейдингвью (сайт) там есть сравнение графиков разных инструментов на одном графике

Я слышал от инфобизнесменов на их обучающих курсах, что при падении американского рынка все другие рынки падают еще быстрее американского. И типа не стоит вкладываться в рынки кроме своего и американского. Что об этом вы думаете?

У каждого разное видение стратегии — (по мне — использовать только две страны как не очень хорошо в плане диверсификации).

Про падение —- речь у них конечно же шла в глобальном масштабе. Однако в жизни случаются падения на рынках стран никак не связанных между собой.

Как я яркий пример: в первое десятилетие 21 века СИПИ 500 не вырос ни на копейку (среднегодовая доходность с дивами была отрицательная), а вот наш индекс за 10 лет увеличился вдвое с чем то раз (в долларах).

Если есть возможность (при адекватных комиссиях) расширить свой портфель другими странами — то почему бы и нет. Риски портфеля в этом случае точно будут ниже.

FXWO купленный за рубли то же самое, что и FXRW получается. То есть оба с рублевым хэджем?

Состав один — доходности разные

Хочу купить fxwo что это такое etf