Небольшие мысли про инвестиции (или не инвестиции) в Китай через FXCN, выход нового фонда FXEM на развивающиеся рынки и целесообразности добавления его в портфель.

Про китайцев

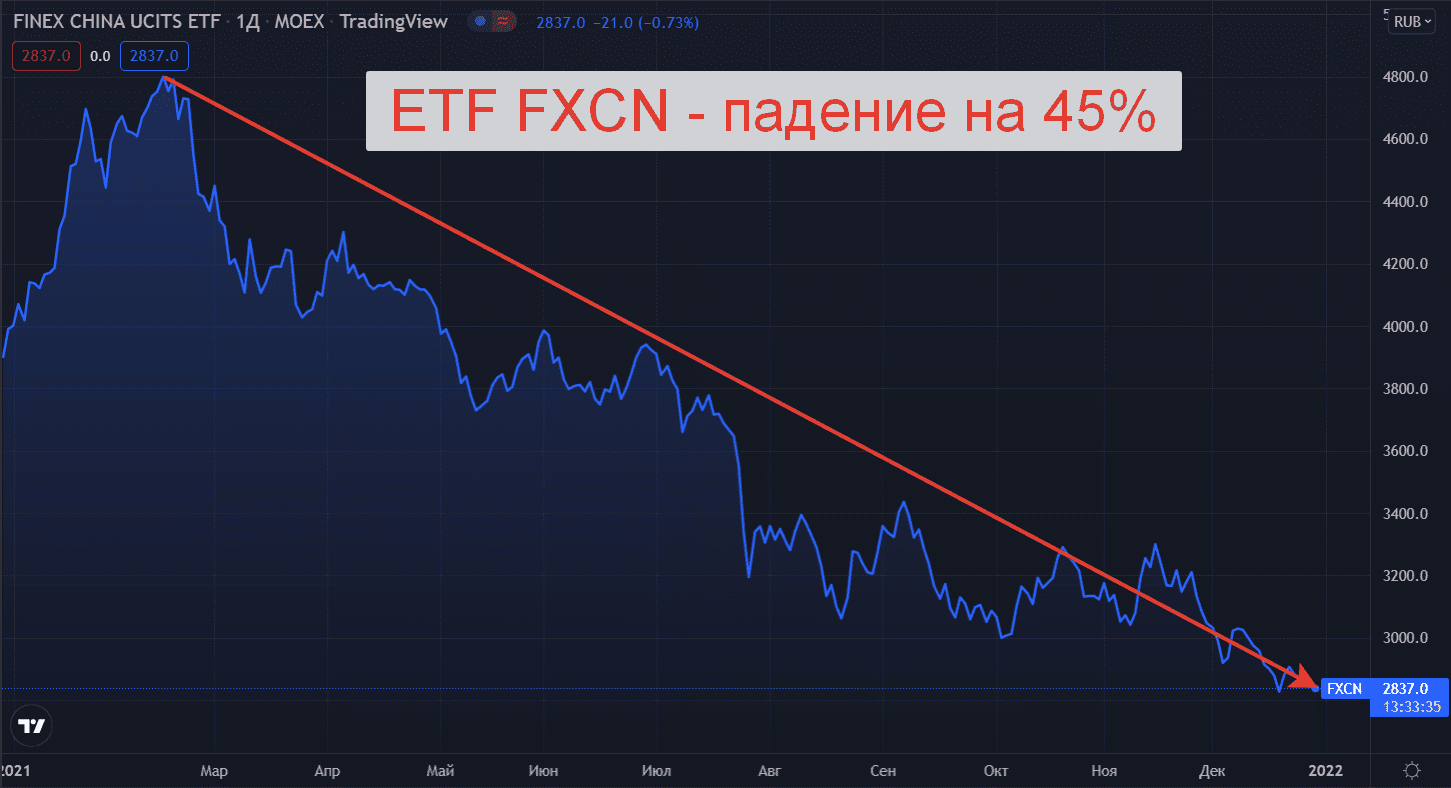

В прошлой статье я писал как использовать падение рынка или фонда в свою пользу. Показывал на примере фонда на китайские акции - ETF FXCN, который к тому времени упал на 35%. Но как оказалось - это был не предел и китайские товарищи продолжают плавный "рост вниз", который достиг уже 45%.

Еще год назад все покупали акции FXCN по четыре тысячи и выше за штуку. А теперь, когда ценник опустился ниже трех тысяч - брать боятся.

В течение года вылился просто огромный поток информации по поводу перспектив китайских компаний (естественно негативный), то что мы покупаем не настоящие китайские акции, а "бумажки" ничем не обеспеченные. И так далее и тому подобное.

У многих не выдерживали нервы и они предпочитали скидывать китайцев пока еще не поздно, пусть даже себе в убыток. А про докупить еще, тем более в такое непростое время и речи быть не может.

Даже Finex пошел на поводу у инвесторов и выпустил новый фонд на развивающиеся рынки без Китая. Про него будет чуть ниже.

Выскажу свою позицию в этом вопросе. Соглашаться с ней или нет - ваше право.

Во-первых, я не наблюдаю никаких движений в западных индексных ETF по целенаправленному исключению китайских компаний из мировых индексов. Да, за счет падения капитализации Китая, его доля в фондах снизалась. Но это естественное снижение, так устроен механизм ETF - взвешивание по капитализации. При росте капитализации страны (или компаний) их доля в индексе (или фонде) автоматически будет увеличиваться. Это же правило работает и в обратном направлении.

Крупнейшие мировые ETF (Vanguard, iShares) с капитализацией под сотни миллиардов долларов продолжают покупать так называемые "бумажки" на китайские акции. Возможно я не прав, но в этом вопросе наверное они больше понимают, чем различные блоггеры, пишущие о скором наступлении армагеддона.

Второй аргумент. Есть такое высказывание Джона Рокфеллера (по другим источникам Ротшильда).

Покупай, когда на улицах льется кровь, даже если она твоя.

Когда я смотрю на графики прошлых лет, сразу очевидно, в какой точке было самое выгодное время для входа в рынок - на самом дне, после кризиса и падения рынка на десятки процентов. Обычно за этим идет восстановление и значительный рост. Рынок как бы делает шаг назад отдышаться, чтобы потом рвануть на три шага вперед.

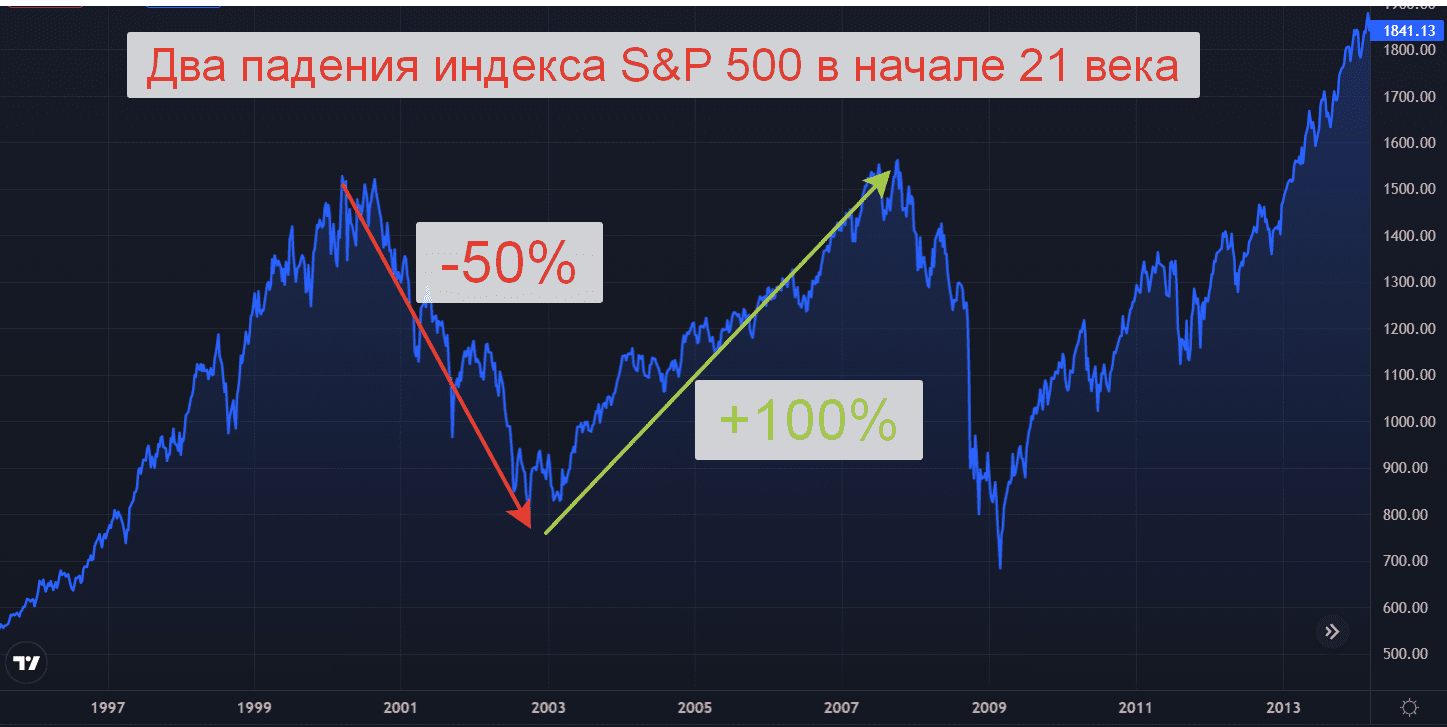

Для примера посмотрите на график индекса S&P 500. За первое десятилетие текущего столетия индекс испытал две серьезных просадки на 50%. Очевидно, что те, кто не побоялся вложиться "когда льется кровь" - заработали больше других.

После падения на 50%, чтобы восстановиться обратно, рынку нужно показать рост на 100%.

Главная особенность "старых графиков" - это то, что мы видим глубину падения рынка. И заранее знаем, что будет дальше ... рынок обязательно отрастет.

В режиме реального времени (как в случае с Китаем) мы этого не видим и не знаем. Можем ли Китай упасть еще ниже? Безусловно. Никто не знает, где будет дно. Но одно я знаю точно. Когда падение остановится и тренд сменится на восходящий, все мои покупки на низах принесут мне более высокую отдачу.

Я не ловлю специально дно. Просто продолжаю покупать (правило трех П). Но если рынок дает мне возможность, почему я должен от нее отказываться:

- Падение -20% - хорошо.

- -30% - ок, беру еще.

- -40% - замечательно, распродажи продолжаются.

- -50, -60%? -70%? Будет страшно. Очень страшно. Но именно эти покупки будут самыми выгодными.

Переставать покупать Китай я точно не планирую. Просто следую своей долгосрочной стратегии.

FXEM и смена структуры портфеля

Теперь к новому фонду от Finex на развивающиеся страны. Я уже делал на FXEM небольшой обзор, где обозначил моменты, на которые нужно обратить внимание. Если вкратце, то фонд вполне подходит как дополнение к моему Китаю. Но мне не нравятся две особенности, которые плохо сочетаются с моим текущим распределением. Нет Индии - нужно докупать отдельный фонд и высокая доля РФ, увеличение которой мне совершенно ни к чему (ее у меня и так под 20%).

По моему мнение, Finex что-то намудрил c FXEM. Но достойных альтернатив на Мосбирже я пока не вижу. Из ближайшего конкурента, есть фонд от ВТБ - VTBE. Но я как-то опасаюсь входить в него из за нестабильности точности следования за индексом. Периодически у VTBE возникает отставание, что приводит к дополнительной потере доходности для инвестора (сравнение FXEM и VTBE).

"Поэтому скорее всего буду расширять линейку фондов в портфеле, добавляя FXEM" - сказал бы я, если бы не одно но.....

Добавляя новый фонд FXEM в портфель, я получаю от самого себя удар под дых.

В чем заключается проблема?

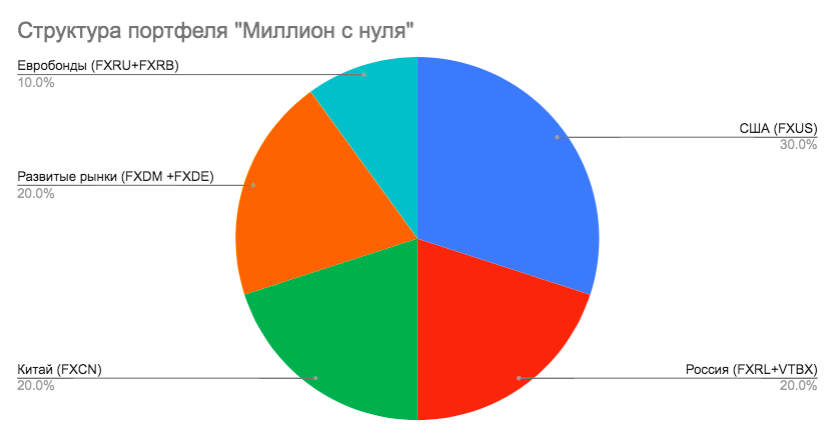

В одном из прошлых миллионов я описывал текущую структуру портфеля. Согласно ей, на развивающиеся рынки (без учета России) у меня выделено 20% веса. За все страны "отдувался" один Китай.

Если я сейчас расширю линейку фондов, путем добавления FXEM, придется уменьшить пропорции Китая как минимум вполовину - до 10% от всего портфеля. И у меня сразу образуется в портфеле излишки китайских акций сверх новых пропорций.

И сразу возникает вопрос: А куда девать излишки Китая?

Я вижу два варианта, чтобы привести все активы в соответствие с новыми долями (но оба мне не нравятся):

- Продать излишки Китая, что совсем неприемлемо (продавать дешево не мой принцип).

- Временно не покупать, направляя все деньги в другие активы, до тех пор пока доля Китая, за счет роста других активов не снизится до нужного мне уровня. Простыми словами, мне нужно увеличить стоимость портфеля в два раза, чтобы доля Китая естественным способом уменьшилась с 20 до 10%. На это у меня может уйти несколько лет. Это тоже не есть гуд. Не спроста я в начале статьи обозначил свою позицию, почему продолжаю и буду продолжать покупать китайцев. Замораживая покупки на несколько лет - я упускаю возможность входить в рынок на низах.

Выводы

В данном положении на рынке, изменение структуры портфеля может негативно отразиться на будущих результатах. Поэтому пока ничего менять не буду. Оставлю все как есть. У меня пока есть активы, куда можно вливать новые деньги с большей пользой для дальнейшего роста.

Удачных инвестиций!

P.S. На месте тех, кто собирает свой портфель с нуля, я бы поделил развивающиеся рынки на FXCN и FXEM, выделив обоим товарищам по 10% веса.

Китай прилично упал, Россия тоже скорректировалась, на очереди США.

Я новичок в инвестициях, опыт 1.5 года и поигравшись с выбором отдельных акции пришел к выводу перекладывать свои средства в етф, всё равно индекс не обогнать на большой дистанции.

Здравствуйте, Максим, так как у вас в планах в любом случае докупать Китай на низах (соответственно для поддержания баланса вам придётся добирать и etf по другим рынкам), так что почему бы не ребалансировать портфель, добавив в него fxem — 5% и уменьшив вес российского etf на те же 5% (тем более, что fxem и так имеет небольшую долю российского рынка). Да, у вас будет небольшой перекос в сторону Китая, но потом его будет проще выправить, зато в портфеле появится fxem

спасибо за мнение.

очень ценно!

Спасибо за труд. Возник вопрос по китайским фондам, а что будет если Алибаба, Тенсент и прочие JD подвергнутся делистингу в США? Пострадает ли фонд FXCN?

Смотрел интервью с представителем Finex буквально пару недель назад. Там был задан подобный вопрос.

«Нет. Есть еще Гонконгская биржа, на которой обращаются эти бумаги. Будем покупать-продавать их там. Проблем с этим не будет. У нас есть доступ на эту биржу.»

Добрый день! У меня вопрос, может не совсем корректный , но все же.. Какую формулу или может калькулятор Вы используете для определения долей отдельных рынков? Например, покупая VT на глобальный рынок, я имею 10% на развивающиеся рынки.. Допустим я хочу увеличить развивающиеся рынки до 20 % покупкой отдельного фонда, но какие будут пропорции между VT и допустим VWO? Ведь если я просто на 10% от портфеля выделю на VWO , VT в таком случае ЦЕЛИКОМ пропорционально уменьшится на 10%, и результат будет иным от желаемого? Или в принципе не возможно покупая глобальный фонд и докупая отдельные фонды на отдельные рынки ТОЧНО менять пропорции? Надеюсь вопрос понятен и спасибо если дочитали до конца)

Я так сильно не заморачиваюсь с вычислением точных долей. Если нужно 20% на развивающиеся рынки, а будет 18 или 22 — для портфеля это особой роли не сыграет. Вернее сыграет, но никто не знает в какую сторону (в плюс или минус). Идеальных пропорций не существует (иначе у всех были бы одинаковые портфели).

У меня немного по другому идет учет.

Есть несколько портфелей, с разными стратегиями и целями. Миллион с нуля — где структура одна (как и цели и сроки), другой портфель — где я беру только зарубежные ETF (в частности тот же VT), российский портфель нацеленный в первую очередь на ИИСы и так далее.

Конечно в совокупности у меня есть определенная доля распределения по рынкам и классам активов, которой я стараюсь придерживаться. Но так глубоко и дотошно высчитывать все до процента, как вы написали — я не делаю. Стараюсь все упрощать.

Спасибо за статью. Хотелось бы еще увидеть текущую структуру Вашего портфеля, результаты так сказать, ведь у этой стратегии есть определённая цель, далеко ли до миллиона?=)

Здравствуйте, Максим! Очень полезный для меня обзор. Спасибо за труд!

Фонд FXCN, к сожалению, имеет значительный уклон в сторону онлайн-платформ и нескольких компаний (Tencent, Alibaba, Meutuan занимают около 30%), соответственно риски повышены в сравнении с широким рынком.

Есть альтернатива на широкий рынок Китая, фонд AKCH, с его минусами: выше комиссия и это «фонд-матрешка».

Добрый день. Забегая немного вперёд. Когда выйдет etf на Индию планируете его как-то включать в портфель?

Не знаю. Хотелось бы для начала знать комиссии, состав фонда. В целом, мне бы не хотелось бы брать фонды на отдельные страны.

Спасибо большое за статью!!!! Как всегда крайне полезная информация доступным и понятным языком!!)))

Уважаемый Максим! Вы предлагаете покупать новичкам два фонда: FXEM и FXCN вместо VTBE. Но в этом случае, инвестор будет платить суммарную комиссию за два фонда 1,6 % годовых (0,7 % за FXEM и 0,9 % за FXCN) вместо 0,89 % за фонд матрёшку VTBE. Разница 0,71 %. А учитывая тот факт, что в последующем придётся покупать ещё и FXIN, предположим за 0,7 % (берём по минимуму) — это в сумме 2,3 % годовых за три фонда. Итого разница в сравнении с VTBE равна 1,41 % годовых. Не слишком ли высокая цена за качество следования фондов? Может быть я чего-то не понимаю? Ваше мнение для меня очень важна! Потому-что я начинающий инвестор и только сейчас задумываюсь сформировать свой портфель.

Кроме того, не кажется ли Вам, что чрезмерно высокий перевес фондов УК Финекс в портфеле, в условиях геополитических рисков, может привести к катастрофическим последствиям для инвесторов из России в случае введения санкций «коллективным Западом».

Добрый день!

Про двойные-тройные комиссии вы сильно заблуждаетесь Никаких доп. расходов не будет.

Допустим у меня есть 100 000 рублей.

1. Я могу купить на все один фонд VTBE — комиссия 0,89% в год. Или 890 рублей.

2. Я могу разделить эти деньги поровну на два фонда — FXEM (0,7%) и FXCN (0,9%).

Комиссия (или расходы) за FXEM составит 0,7% от 50 тысяч = 350 рублей.

Комиссия за FXCN составит 0,9% от 50 тысяч = 450 рублей

Суммарно за два фонда я отдам 800 рублей или 0,8% от вложенных ста тысяч.

Про политику и риски….. Я бы сказал, что в » случае введения санкций «коллективным Западом»» под большим риском могут быть всякие гос. структуры типа ВТБ и СБЕРА, чем ирландские фонды (в лице Finex), которые к РФ никакого отношения не имеют. Но это наверное дело и выбор каждого инвестора.

Наверное Вы правы! Однако меня смущает тот факт, что США (так называемый «коллективные запад») замораживают народные деньги, а не средства гос. структур. К примеру счета Афганистана. Дажа не собираются размораживать на приобретение товаров первой необходимости для Афганского народа, в период гум. катастрофы, Ирана, Ливии и т.д.

В справке ETF FXEM указано, что управляющая компания фонда находится в Великобритании — FinEx Investment Management LLP

(Великобритания), а фонд зарегистрирован в Ирландии. Поэтому тут возникает вопрос — точно фонд на 100 % Ирландский?

Да.

Всегда с интересом читаю ваши статьи, много полезного — спасибо!

Но почему вы регулярно пишете «развивающИЕ рынки»? Кого они развивают? 🙂

Развивающиеся и развитые же есть, но не развивающие.

Спасибо за замечание. Согласен! (((

Нужно будет поработать над орфографией.

Максим, добрый день! Подскажите ваше видение, если сейчас начинать формировать портфель вы предлагаете брать 10% FXCN + 10% FXEM, а доля Индии, которую Finex обещает буквально на днях? Если попытаться все-таки привести к MSCI EM, получается доля Китай — 5,9%, Индия — 2,7%, Остальные — 11,4% примерно (в сумме 20%). Хотелось бы услышать ваше мнение.

Можно и так как вы написали… Но лично я намеренно все упрощаю, фиксирую какие-нибудь круглые числа для выделения долей: 5-10-20%.

Причина? Если отталкиваться от MSCI EM или MSCI World — то доли в них плавающие (сегодня доля Индии 2,7%, завтра 3,5%, через год — 2%) и при каждом пополнении счета нужно смотреть сколько в данный момент составляют пропорции каждого актива в индексе. Потом высчитывать сколько и чего нужно добрать в портфель именно сейчас, чтобы привести пропорции к нужным. И так будет происходить практически каждый раз.

Лично для меня это лишний геморрой, который не даст мне особого преимущества. Я больше чем уверен, что большинство инвесторов, которые пытались формировать портфели исходя из капитализации мировых индексов со временем забивают на это дело.