Всем привет! Прошла всего пара-тройка месяцев после того как я последний раз вносил изменения в структуру портфеля "Миллион с нуля" и вот опять ...

На этот раз главный "виновник торжества" - новый фонд на развитые рынки от Finex - ETF FXDM, включающий в себя 200 компаний из 18 стран. В моем текущем портфеле за все развитые страны "отдувалась" одна Германия (фонд ETF FXDE). На нее приходилось "целых" 15% веса. Как по мне - этого было мало.

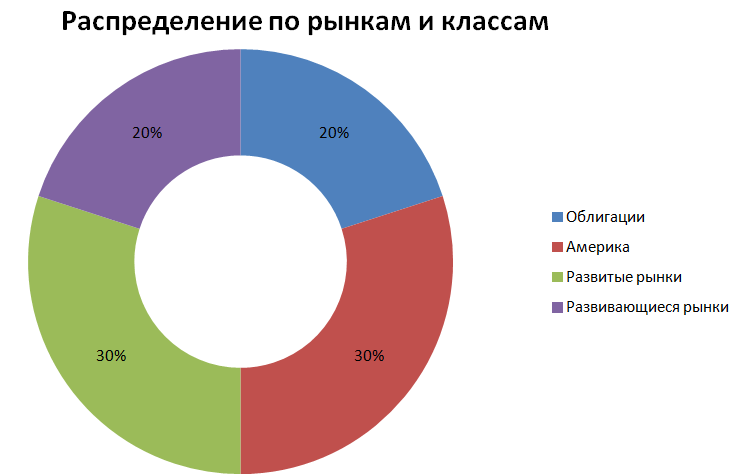

Изначально, когда я только запускал "Миллион" и составлял портфель из активов, мои мысли по распределению были следующие:

... на развитые рынки рынки выделить 32% всего веса. Благо в те далекие времена на Мосбирже обращались несколько подходящих ETF: Германия, Англия, Япония и Австралия. Выходило - доля каждого по 8%.

Только не долго музыка играла. Провайдер закрыл все эти фонды, оставив только Германию. И не предложив взамен адекватной альтернативы. Глобальные фонды FXWO и FXRW с повышенными комиссиями в расчет брать не буду.

После ликвидации 3-х фондов на развитые страны, в портфеле освободилось место - целых 24% веса нужно было куда-то пристраивать. Закидывать все это в Германию мне показалось не очень надежно - держать почти треть денег в одной стране (и даже не Америке) как то страшновато. Плюс зная какие дикие налоги на дивиденды у немцев (доходящие почти до 30%) - это выходило бы вдобавок и накладно.

В результате раскидал часть веса на Германию (увеличил долю с 8 до 15%), остатки были брошены на РФ и CHINA.

В результате всех пертурбаций текущее распределение активов выглядело следующим образом:

- акции США - 35%;

- акции Германии - 15% (развитые рынки);

- акции России - 25% (развивающиеся рынки);

- акции Китая - 15% (развивающиеся рынки);

- Евробонды - 10%.

Как видно - у меня сильный перекос в экономику развивающихся стран (а это тоже не есть хорошо). Но я сознательно иду на это.

И вот спустя несколько лет, я возвращаюсь практически к той же структуре портфеля, с которой я начал вести "Миллион" (ну почти к той же).

Напомню как задумывалась структура портфеля на старте (подробно писал в Миллион с нуля №9)

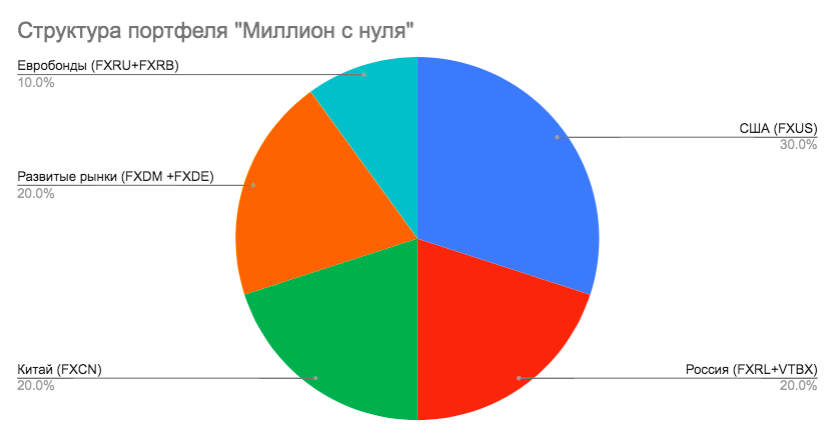

А вот ниже - новые пропорции с учетом включения в состав портфеля нового фонда на развитые рынки - ETF FXDM. Решил не усложнять сильно себе жизнь и особых изменений не стал вносить. "Забрал" у США 5% веса в пользу развитых стран: повысив его с 15 до 20% и снизив долю Америки с 35 до 30%.

По остальным позициям: уравнял долю России и Китая, выделив им по 20%.

Веса двух фондов FXDM и FXDE буду учитывать вместе (в сумме 20%). Немцев в лице FXDE больше покупать не планирую (но и продавать тоже). Буду держать до наступления льготы на долгосрочное владение, чтобы получить освобождение от налогов. Когда продам - на все вырученные деньги переложусь в FXDM.

Аналогичная ситуация у меня сложилась:

- с ETF FXRL - перешел на более дешевый VTBX.

- и с фондом на евробонды с рублевых хеджем (FXRB) - буду брать только FXRU (здесь озвучивал почему FXRB попал в опалу)

Все они будут лежать в портфеле до наступления 3-х летки.

Сейчас все свежие деньги буду направлять на покупку FXDM, пока его доля (в совокупности с немцами FXDE) не достигнет запланированного 20% веса.

Удачных инвестиций!

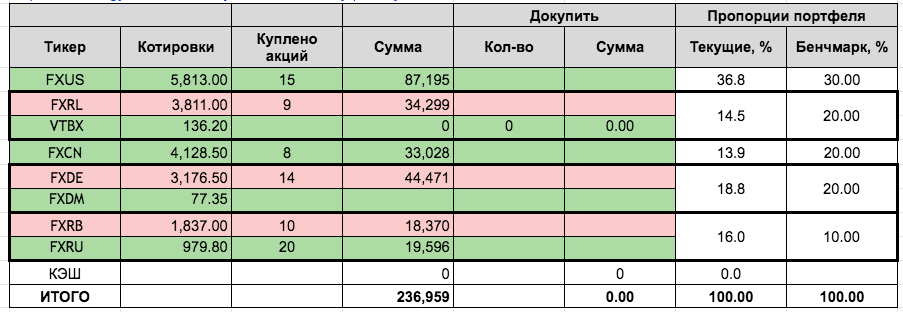

Поменял файл-шаблон с учетом новой структуры портфеля. Кому нужно - забирайте себе: "Меню Файл - Сохранить копию". Красные строчки - то что покупать больше не планирую, но участвует в подсчете пропорций активов. Соответственно зеленые строчки - активы для будущих покупок.

Более подробно как работать с таблицей рассказывал в 62-м миллионе.

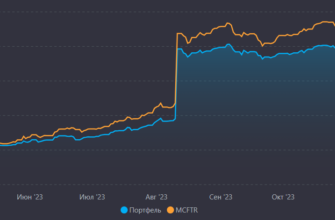

Миллион с нуля №66 — краткие результаты по доходности портфеля

А такой вопрос — почему вы на золото не смотрите?

И пару вопросов по FXRU — зачем он нужен? есть волатильность, а кешфлоу не даёт. Почему не купить напрямую облигации ?

и доходность fxrb сопоставима с ОФЗ/банковским вкладом из-за хеджирования, опять же вопрос — в чём мотивация ?

Здравствуйте Не перестаю удивляться оперативности Ваших статей Только вышел фонд FXDM (FinEx прислал письмо на почту), стали появляться вопросы, а Вы уже FXDM разобрали по полочкам Большое Вам СПАСИБО!!! С удовольствием читаю Ваши статьи!!!

+

Здравствуйте, Максим. А вы могли бы сделать ссылку на а новую структуру портфеля с позицией FXDM. Не знаю, как добавить

Сравните FXGD и FXRU. У них очень похожи графики. И доходность с 2015 одинаковая.

График

https://rusetfs.com/portfolio/report/open/a462d993-5e50-4ad7-8493-d52174a1da97

Графики FXRU и FXGD

Приветствую ! Во-первых, хочу выразить свою признательность за ваши обзоры и статьи. Очень полезны ваши разборы, жаль не наткнулся на них раньше. Во-вторых, у АТОНа сегодня и до конца апреля вышло и выходит 17 ! БПИФов-прокладок с американскими топовыми ETF типа SOXX, MTUM, SLV, GDX. Хочется ваше мнение на их счёт. Выглядит многообещающе, хотя все упирается в комсу. ( данных не нашел). В-третьих, хотел узнать по долгосрочному владению. С начала этого года я открыл новый счёт у ВТБ брокера на который покупаю в этом году исключительно VTBE каждую пятницу на закрытии на 10 тыс. руб. Для каждой моей «покупки» по пятницам рассчитывается свой срок 3-х летки. Поэтому в моем случае нужно будет ждать как минимум первой пятницы 2025 года чтобы не платить налог при продаже и выводе за все мои ETF вместе взятые. Я правильно все понимаю ?

Привет, Энтузиаст!

По Атону наблюдаю ситуацию. По мере выхода фондов будем разбираться. Сейчас пока рано делать какие-то выводы. Хотя по предварительной информации все они будут прокладками (фондами фондов). Атон пошел по пути наименьшего сопротивления — накинет свой процент (два-три) сверх комиссий иностранных ETF и будет продавать как свой продукт. Как вы правильно сказала — комиссии покажут будет ли продукты интересны (и выгодны) российским инвесторам.

ПО ЛДВ — продавать все без налогов можно после 3-х лет с момента последней покупки. Только я не понял почему именно 2025 год? Никто же не запрещает скидывать активы частично (при необходимости) и не платить налоги (правило биржи: первый пришел — первый ушел).

Комиссия 0.8+0.2% на все фонды АТОНа. http://www.am-aton (.) ru/info/pif/

+ комиссия оригинального фонда. Вроде как выгодно и не совсем грабеж. И прямая альтернатива линейке фондов от Финэкс. Есть даже уникальные фонды на полупроводники и серебро, к примеру. 3 фонда вышло уже вчера.

Первые 10 шт VTBE куплены 8 янв 2021, а последние будут куплены 24 или 31 декабря 2021 (в зависимости от праздников). По правилу FIFO для первых 10 шт от 8 янв 2021 три года истекут 8 янв 2024, и для последних фондов — 31 декабря 2024. Как-то глупо потом будет в 2024 году распродавать активы по частям. Наверное, лучше дождаться 2025 и освободить от налога все активы + дать возможность расти первым купленным фондам. Смысл был таков

А почему не берете VTBE?

Да хрен его знает! Когда начинал рубрику его еще не было!

После выхода — присматривался, как поведет себе в будущем (страшно было сразу переходить в новый фонд, тем более для ВТБ это был практически дебют на бирже и в начале качество управления (и отклонение) были ужасными. Сейчас, когда набрали денег под управление вроде все устаканилось (закон больших чисел). Но у меня негативный осадочек остался. Нужно наверное будет еще раз более тщательно все проанализировать …

Возможно пересмотрю свою позицию в будущем.

И еще вопросы в догонку: какой ЕТФ/БПИФ будет предпочтительнее на развивающиеся рынки VTBE или AMEM ведь оба под «капотом» имеют IEMG ?

И есть ли смысл покупать до конца своей жизни (30-40 лет) или хотя бы лет 10, БПИФ AMMF, который является упакованным в АТОНовскую упаковку ETF MTUM (я разделяю подход «победители побеждают» ). Сейчас я покупаю FXUS. AMMF(MTUM) > FXUS ??? Всегда думал о MTUM в таком ключе, но я не квал и завалявшихся 6 миллионов у меня нет.

P.S. многое упирается в комиссии к тому же

Добрый день, спасибо за интересную и оперативную информацию.

Поделитесь, пожалуйста, опытом: с какой целью у Вас в портфеле евробонды? Какая под них стратегия?

Возможно уже был пост об этом, но я не нашел.

Спасибо заранее

Максим, у вас довольно большая доля EM (хотя фондовый рынок всего 15% у EM)

При этом только РФ и Китай. Почему не заменить FXCN на VTBE по аналогии с что FXDM лучше чем одна Германия (FXDE).

У VTBE совокупная комиссия таже -0,89%.

Кстати в догонку вопрос правильно ли распределять доли в портфеле по размеру фондового рынка или по ВВП? И ВВП ППС или номинальный?

Все индексы по размеру фондового. И получается что США 60%, Развитые рынки (DM) -30%, Развивающиеся (EM)-10%. И в этих 10% примерно 5% принадлежит Китаю.

Но если взять по ВВП по ППС то там Китай уже обогнал США.

Для себя принял что-то среднее и EM 15%, в DM 15, США 60%, РФ 10%

Но планирую уменьшать долю США в пользу DM.

Спасибо, очень ждал разбора фонда и изменений в структуре) Тоже FXDM понравился. Добавляем в портфель.

+

дела идут)))

Добрый день!

Разве не проще все акции разделить на 3 фонда, чтобы использовать весь мировой рынок? Это fxus, fxdm, vtbe.

По капитализации это будет выглядеть так: fxus 56%, fxdm 32%, vtbe 12%.

Россия входит в vtbe.

fxru/fxtb добавить по необходимости. По моему мнению это должен быть возраст инвестора (для новичка 50%).

Мне вот тоже нравится ваш подход) Не понимаю стремления плодить по 8-10 фондов. И ещё не понятно, почему у большинства частных инвесторов такой большой процент российских акций, когда капитализация России составляет примерно 3% от мировой?♂️ Вера в российскую экономику? Ну серьезно, если бы вы жили не в России, Вы бы стали ни с того, ни с сего в неё инвестировать?

Добрый день.

А почему не рассматриваете покупку VTBB вместо FXRU ??????

А какой в этом смысл? По доходности проигрывает, номинированы в рублях, комиссия за управление в 1,5 раза выше!

Здравствуйте, Максим! А зачем у Вас в портфеле «сознательный перекос в пользу развивающихся стран?»

Здравствуйте, большая просьба, могли бы скинуть ссылку на таблицу УЖЕ с FXDM? Не знаю как добавлять позицию в таблицу

Здравствуйте Наталья!

Добавил в конце статьи ссылку на обновленный шаблон.

Спасибо большое!!!!

Здравствуйте.

Задавал вопрос по поводу покупки VTBB который неплохо растёт.

Но ответа не было и комент был удалён.

Можно узнать ПОЧЕМУ ??????????

Спасибо за статью! Тоже буду покупать фонд акций развитых стран FXDM для долгосрочных сбережений на ИИС (наряду с фондом акций США).

Я поначалу тоже присматривался к VTBE (тем более что на развивающиеся рынки больше ничего нет).Но мне не нравится фонд прокладка,короче так и не взял и не собираюсь.Ожидаю фонд на развивающиеся рынки от Finex

«Ожидаю фонд на развивающиеся рынки от Finex»

Вот это было классно

Vit, у Finex очень высокие комиссии против ВТБ и на долгосроке их фонды проигрывают. Если рассматривать FXCN против VTBE то доходность одинаковая а комиссия у VTBE ниже. Аналогично FXRL против VTBX.

Сергей,комиссия у VTBE ровно такая же как и большинства фондов от FinEx, а именно 0.71 + 0.18 (TER) = 0.89. При том,что это фонд прокладка.С FXCN я его не сравниваю,потому что Китай и в-целом развивающиеся рынки это не одно и то же.К тому же,доверия к качеству работы FinEx у меня больше чем к качеству работы ВТБ (несмотря на то,что это мой брокер).Ждем фонд FinEx на развивающиеся рынки (без Китая, в-идеале))

Здравствуйте! Стараюсь придерживаться структуры портфеля «Миллион с нуля». Но в самом начале купила фонды FXWO, FXRW и TSPX, TECH. Стоит их держать в портфеле, или лучше продать?

С уважением.

Добрый день, Виктория!

Я не знаю! Сами решайте …

Как бы поступил я?

Если они сильно в плюсе, то скорее всего дождался 3-х летки (чтобы не платить налоги) и продал.

Если куплено на не очень большую сумму, то наверное можно закрыть глаза не некоторые налоговые потери.

Если не выросли или выросли на не очень много — тоже можно продать.

Как то так.

Спасибо за ответ, Максим! Сумма не большая, прибыль тоже, поэтому продам. Вы помогли навести порядок в моей голове в этом многообразии фондов.

Хотелось бы узнать какие акции выбрали вы для долгосрочного инвестирования. Может я просто не нашла статью, посвященную вашему портфелю. Дайте ссылку, пожалуйста.

Я моем портфеле еще AAPL, KO, BAC, CSCO, что скажете? (сегодня печально все покраснело, кроме COCA-COLA и фондов, переживаю прямо.

С уважением.

все покраснело — это так легкий штиль… Если вы на рынке надолго морально готовьтесь видеть падение на десятки процентов )))

По поводу отдельных акций — я инвестирую в акции входящие в состав индекса Dow Jones (какая-никакая, но система).

Начало здесь — https://vse-dengy.ru/pro-investitsii/investiruem-v-ameriku-1.html

Очень жду какого то фонда на Америку дорого покупать их по5+ , что-то аналогичное с немцами очень было бы в тему для инвесторов с малым накоплением

Доброго вечера.

Заинтересовала индексная стратегия Вашего сайта, много интересных разборов ЕТ F, после них подумываю над исключением фондов от ВТБ, есть два вопроса, один по диверсификации вложений но не в фин. инструменты и рынки, а по провайдеру ETF, у Вас более 90% вложений на долгосрок в Finex, понимаю что он получается выгодней конурентов по комиссиям и т.п., но Finex тоже может не суметь например обеспечить обязательства по своим ETF, возможно помимо vtbx можно разбавить еще фондами сбера например. Про сам Finex на просторах интернета информация разная, в т.ч. что это на самом деле Рос. провайдер зареген в других странах(тогда санкционные риски тоже надо учесть). И второй вопрос, для себя составляя потфель пока не нашел вариантов по ETF облигаций кроме России, по вашему мнению достойных фондов на другие страны нет?

Достойные фонды может и есть, только доходности смешные (почти нулевые). А с учетом комиссий УК и инфляции — ОЖИДАЕМАЯ РЕАЛЬНАЯ ДОХОДНОСТЬ ОТРИЦАТЕЛЬНАЯ. На данный момент не вижу смысла двигаться в этом направлении. Проще просто держать валюту на счете.

По поводу Finex — не совсем понял чего вы опасаетесь. И при чем тут санкции (погуглите какие санкции были введены с 2014 года) по мне гораздо более болезненнее для граждан были контр санкции, которые ввела РФ (запрет на ввоз качественной импортной продукции).

Осмелюсь порекомендовать вам прочитать как строится весь механизм функционирования ETF. Именно ETF, а не ПИФ (или БПИФ). Там по сути провайдер не может получить доступ к деньгам и активам. А вот ПИФ как раз могут и очень легко. И как следствие риски последних в разы выше.

Альтернатива по евробондам на Россию полагаю может быть RUSB с аналогичной FXRU комиссией и тоже ETF.

у них (RUSB) вроде бы не очень хорошо с налогами на купоны (но это не точно).

У FXRU налоговая льгота — ставка на купоны внутри фонда ноль. Учитывая текущую доходность около 4% -это экономия в 0,52%, что сопоставимо с комиссией ETF.

Добрый день! Спасибо за обзор ETF очень помогает!

Если бы Вы включали VTBE то где ты вы забрали процент на этот Фонд?

Только у Китая и России ?

Да.

Добрый день! вопрос относительно структуры etf в портфеле

Подскажите пож-та почему не охвачен рынок развивающихся стран через фонд допустим VTBE (Индия, Корея, Тайвань, Гонконг и пр)

Все надеюсь и верю, что Finex запустит свой фонд на развивающиеся рынки. Не лежит у меня душа к VTBE почему-то.

Сравнивал динамику пару месяцев назад, VTBE отстает на 2-3% ежегодно от бенчмарка. По мне это очень много.

понятно. спасибо большое за мнение!

Спасибо за Вашу интересную работу!

Вопрос небольшой а не лучше будет разделить ДОЛю США на FXUS (20%) и FXIT (10%) например

Почти все компании, которые есть в FXIT, присутствуют и в FXUS + покупка FXIT — это ставка на отдельный сектор, что не есть хорошо для портфельного инвестирования (особенно на долгосроке).

FXEM сегодня начал торговаться на Московской бирже, сделайте пожалуйста обзор, может пора уже переходить из VTBE? Прикупить FXCN и ожидать когда FinEx выпустят отдельно ETF на Индию.

Спс. Пару дней и сделаю.

Максим, файл шаблон, строка FXDM, столбик «Сумма» не работает, подсчётов не делает..

Спасибо! Поправил.

Максим, ещё строка FXUS, столбик «Кол — во» тоже не работает

поправил ))