Основа моего портфеля в рубрике "Миллиона с нуля" - фонды Finex. И так получилось, что на данный момент, торговать ими на Мосбирже невозможно. У провайдера возникала проблема с цепочкой НРД-Евроклир (подробности на официальном сайте Finex) . Если вкратце, то фонды заморожены на неопределенное время. Finex успокаивает инвесторов сроком в несколько месяцев (до полугода). Хотя в данной ситуации - неизвестно. Возможно заморозка продлится несколько лет.

Но здесь уже от меня ничего не зависит. Главный вопрос - что делать дальше? Возможно стоит поискать достойные альтернативы. Другие фонды на иностранные активы. Но я чего-то побаиваюсь. Побаиваюсь попасть в аналогичную ситуацию. Куплю я "сегодня" (или когда откроют торги на бирже) какой-нибудь фонд на Америку, а завтра бац - и его тоже зацепят санкции.

В текущих реалиях думаю целесообразно пока (надеюсь временно) ограничить инвестиции в иностранные активы. И сосредоточить свои усилия только на покупке российских ценных бумаг.

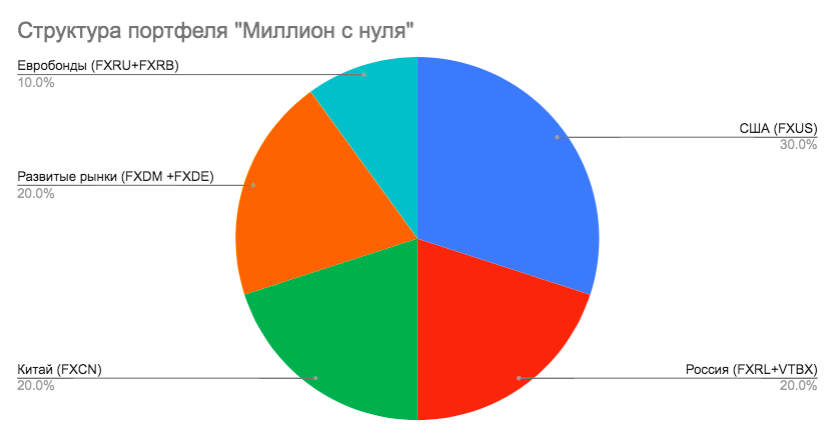

Напомню про текущее распределение в моем портфеле:

А словил "главный приз" - семь из восьми фондов - это Finex.

Ищем альтернативы

Если говорить про акции, то здесь у меня все без изменений - в фаворитах российский БПИФ VTBX. Как альтернативный вариант - фонд от Тинькофф TMOS. В кризис повел себя достойно - старался поддерживать котировки вблизи справедливых значений. А если у вас брокер Тинькофф, то еще и комиссии за сделки будут нулевые.

В своем основном портфеле, я вместо фонда VTBX, начал понемногу покупать отдельные акции, копируя индекс голубых фишек (для чего все это?). Сразу скажу занятие довольно специфическое. Но одно я могу сказать точно - если денег мало, то и не стоит пытаться этим заниматься. Ничего хорошего не выйдет.

Что еще взять в портфель?

Еврооблигации? Российские евробонды заморожены. Как отдельные бумаги, так и фонды. Меня угораздило вложиться в еврооблигации (отдельные бумаги) прямиком перед февральскими событиями (зато поймал купонную доходность в районе 8% годовых в долларах). Прошло больше полутора месяцев, а мои инвестиции до сих пор заморожены и когда разрешится ситуация - неизвестно (см. фонды Finex). Аналогично по всем фондам еврооблигаций на Московской бирже. Доступа к торгам нет. Купонов - нет. Когда будет - непонятно.

А что еще нам остается?

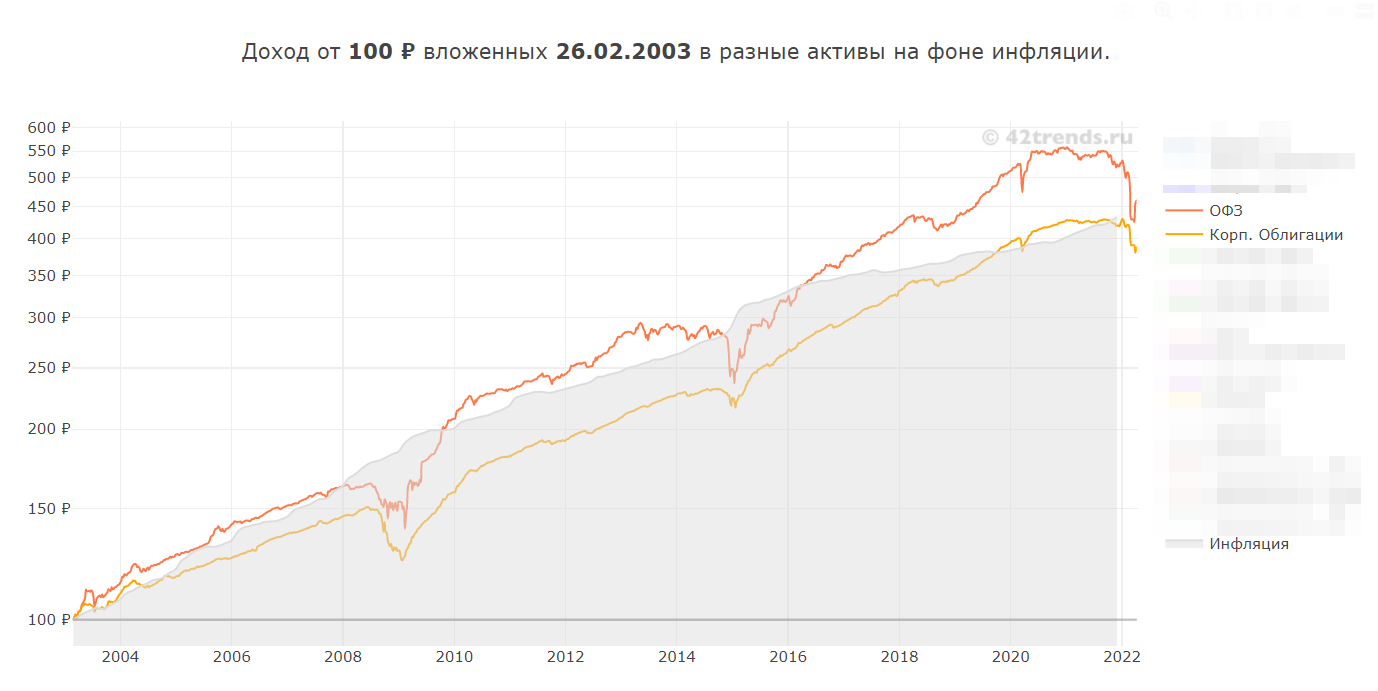

Рублевые облигации? По моему скромному мнению, владеть рублевыми долговыми бумагами на длительных сроках невыгодно. Да, можно несколько раз удачно выбрав момент, войти в рынок по вкусным ценам, зафиксировав хорошую доходность. Но если рассматривать постоянные покупки как часть портфеля - слишком много рисков. Риск проиграть инфляции. Риск резкого обесценения национальной валюты (когда в один день ты теряешь весь свой доход за несколько лет).

С другой стороны, облигации сглаживаются волатильность портфеля. Хрен знает, что там дальше будет с российскими акциями. Вдруг у нас впереди затяжное падение длиною в несколько лет. Облигашки по крайней мере будут генерить хоть какую-то доходность (надеюсь хотя бы отбивать инфляцию и защищать вложения от обесценения).

Что же выбрать?

Я остановил свой выбор на фонде VTBB от ВТБ "Корпоративные облигации РФ с дюрацией 2-3 года". C 22 июля 2022 года фонд сменил биржевой тикер на OBLG.

Как альтернативу можно рассмотреть фонд от Сбера - SBRB с довольно схожей стратегией и доходностью. Почему именно эти фонды - я довольно подробно разбирал в статье про составление портфеля - алгоритм выбора фондов облигаций.

Золото? Может взять его в портфель? Я думал на этим.... Но опять больше склоняюсь к мнению, что в период накопления капитала на длинных сроках золото принесет больше вреда, чем пользы. Я неоднократно писал про это здесь или здесь.

Как альтернатива золоту в портфеле - можно рассмотреть акции золотодобытчиков. Они хотя бы способные приносить инвестору добавленную стоимость в виде дивидендов и расширения бизнеса. Можно сказать, что акции золотодобывающих компаний - это инвестиции в золото с плечом. При росте котировок золота, у золотодобытчиков повышается маржинальность, а это приводит к экспоненциальному увеличению прибыли. Золото подорожает к примеру на 20%, а акции золотодобытчиков могут подрасти на 30-50%. Да еще и хорошими дивами побаловать своих акционеров.

Ок. Если остановить свой выбор на золотодобытчиков, то на кого? В России в принципе выбор не велик. Всего четыре компании из которых два лидера по капитализации: Полюс и Полиметалл. Наверное стоит взять в портфель их. Но постойте-ка! А есть ли в этом смысл? Обе компании находятся в индексе Московской биржи. И занимают там суммарно около 5,5% веса. Это значит, что покупая фонд на российские акции VTBX, TMOS или SBMX - мы автоматически берем себе в портфель акции золотодобытчиков. Для меня этого вполне достаточно.

Что в итоге?

У меня для инвестиций в рубрике "Миллион с нуля" остается всего два инструмента:

- фонд на российские акции - БПИФ VTBX (с 22 июля 2022 года называется EQMX);

- фонд на корпоративные российские облигации - БПИФ OBLG (бывший VTBB).

Какие доли им выделить в портфеле? У меня длинный срок, поэтому возьму пропорции 90 на 10. Естественно с упором на акции (как понять сколько нужно держать в облигациях?)

А как же другие "старые" активы? Фонды на зарубежные акции и евробонды. Их как-то нужно учитывать в портфеле? С одной стороны можно было бы сделать распределение по классам активов. Посчитать суммарно сколько занимает класс акции (вместе со всеми фондами на иностранные активы) и класс облигации (евробонды и русские облигации). И делать новые покупки - добиваясь заданных пропорций - 90/10.

Но вот засада. По многим фондам нет реальной цены. Тот же Finex заявил, что временно приостанавливает расчеты по некоторым своим ETF. В том числе и по FXRU / FXRB, которые есть в моем портфеле.

Короче, я решил учитывать фонды на отечественные акции и облигации как отдельный портфель. Чтобы не смешивать мух с котлетами. После разрешения ситуации с заморозкой / санкциями (через 300 лет) буду принимать решение в зависимости от обстоятельств. Да и, честно говоря, как-то боязно сейчас вкладывать новые деньги в зарубежные активы.

P.S.

Ранее я писал историю про самого неудачливого инвестора. Теперь я знаю одного такого человека лично. Это мой сын. Я решил начать понемногу приобщать его к фондовому рынку. Рассказал про дивиденды. Показал, как и сколько платят российские компании. Темпы роста дивидендов и так далее (сайт Доходъ в помощь). Он вложил все свои накопленные деньги в российские акции. И знаете когда? Утром 21 февраля. К вечеру того же дня индекс Мосбиржи снизился на 12%. А буквально еще через пару дней (24 февраля) общее падение составило 40%. Плюс к этому большинство компаний отменило (или отменить) дивиденды в этом году. Повезло так, повезло! Ни денег, ни дивидендов.

Удачных инвестиций!

Миллион с нуля №73 - мне страшно покупать акции!

За сына обидно (( он в курсе потерь или папа компенсировал убытки?

Я тоже дочери в начале года напел про высокие дивиденды Сбера. Благо у нас было правило, что я удваиваю её сумму и она до сих фактически в плюсе (относительно собственных вложений).

А вот американские акции решила продать и даже успела снять наличные $$ до начала ажиотажа

Пришлось немного компенсировать ))) Сейчас на уровне нуля (с учетом моих пополнений). Но дивов не видать в этом году — а именно из-за этого и был затеян весь эксперимент.

Добрый день, хотелось бы комментарии или пост касательно новых санкций в сторону банков Альфа и Сбербанк, просто только из ВТБ перевели в Альфу и вот опять(

И второй вопрос — по облигациям, раньше писали,что хорошее время поймать момент, когда ЦБ начнет снижать ставки,чтобы поймать бОльшую доходность, как раз новости, что снижают ставку до 17%, что думаете, может пора применить стратегию?

Про брокеров …. Плывем по течению как гавно в прорубе. А что мы можем сделать в этой ситуации? Ничего.

Про облигации … попробуйте. )))

Мне кажется вы уже опоздали с облигациями. при ставке 17% вы можете «поймать» 10-11%.

Максим приветствую,все таки почему собирать индекс из отдельных акции не стоит если капитал маленький?) ведь можно этот индекс немного настроить под себя( еще раз спасибо за таблицу) и под свои возможности и начать инвестировать.

Максим, спасибо за статью, давно её ждал. Поговаривают, при возобновлении торгов ETF, фонды от FINEX будут торговаться, но без маркетмейкера. Как думаете, с учетом неопределенности этих фондов, есть ли смысл их продавать, если стоимость будет более-менее адекватной?

ХЗ. Вопрос в том, куда потом вкладывать вырученные деньги? С учетом неадекватного курса рубля к доллару (на данный момент доллар стоит дешевле, чем до спецоперации) , по идее нужно делать как раз наоборот — покупать.

Мне кажется, что если торги возобновят — рыночная стоимость фондов Finex должна быть ниже расчетной. С учетом неопределенностей и возможных рисков замораживания активов на очень долгий срок, очень многие захотят выйти и двинут котировки вниз. В этом случае дисконт может составить десятки процентов. При таких условиях, продавать точно не хочется (по сути фиксить убытки). И если будет ну очень сильный дисконт — возможно я не удержусь и даже прикуплю немного (с прицелом на очень долгий срок инвестирования).

Большое спасибо за статью! Очень интересно было всё это прочитать, учитывая, что у меня в портфеле Finex почти на 90%. Было несколько штучек длинных ОФЗ (26225 и 26230) и немного VTBX(стал покупать вместо FXRL тоже по вашей рекомендации, кстати!).

После того как всё «поехало» стал рассчитывать общий портфель по сведениям из сайта Finex. https://finex-etf.ru/calc/nav — тут можно узнать реальную стоимость активов.

FXRU и FXRB временно(будем надеяться) превратились в тыковку, соответственно акции улетели вверх, а облигаций не стало, можно сказать.

Но после вашей статьи про доходности длинных облигаций и их особенности при изменении ключевой, а потом и её поднятия до 20%, накупил именно 26230.

Классная идея с временным «неучётом» Finex!

Я ещё один тот «самый неудачливый инвестор» — больше года по стратегии Максима набирала портфель из фондов… Только рука не поднималась купить FXRU. И вот после Нового года перед Спецоперацией я его купила! Правда, только процентов на 5% портфеля. Да ещё и за доллары на ВТБ! А он не только камнем вниз! Да ещё и перевели договор в Альфу — и все Финексы стали рублёвыми!

Ну и точно так же с VTBX — начала примерно так же недавно брать вместо FXRL — и тоже камнем вниз в период 24-25 февраля(((

Спасибо за статью!

У меня с Finex такая же история как и у всех 😉

Я то же покупаю сейчас VTBX, VTBB и VTBG (все таки это другой класс «активов») — портфель собрал по max диверсификации!

Не давно где-то пробегала инфа., что Сбер собирает фонд на Китай и Индию…!

Я начинала вообще с копирования индекса Доу, эта стратегия у меня ок. 70% портфеля составляет. Учитывая, что инвестировала в долгосрок, меня сильно не парит, что активы заморожены, но отсутствие дивов удручает + есть беспокойство из-за санкций в адрес Альфы. Как бы не заставили всё продать к чертям. Хорошо хоть не успела много денег в Финекс вложить.

Я сейчас в принципе не готова вкладываться ни в российские акции, ни в облигации. Открыла два вклада — под 20% на 3 месяца и на 18% на 6 месяцев. Да, есть риск обесценивания рубля, но все равно доходность выше облигаций + не нужно платить налоги на прибыль.

Возможно, прикуплю ещё паев фонда втбх, только вопрос вот какой — что у них с условиями после перехода к другому банку? Все по-прежнему?

Здравствуйте Максим. А может в качестве зарубежных активов брать валюту? Возможно по доходности на длинной интервале не уступит облигам в рублях?

Возможно. Но мне бы хотелось — чтобы актив все же приносил хоть какую-то доходность. Тем более на длинном периоде. По голому доллару инфляция будет играть против нас.

Кстати есть интересный сайт — 42trends(точка)ru. Так как раз есть сопоставление по доходности разных активов в сравнении с инфляцией в РФ. Гляньте.

В аналогичной ситуации оказался в 2008-м году.

Заморозил все свои инвестиции (на то время всё в ПИФах) и постарался не трогать их до 2011 года. Насмотрелся на выкрутасы управляющих компаний 🙁 .

Так что с 2009-го уже только самостоятельное составление портфеля. Особенно понравилось время с 2011-го до 2014-го. Долгое сползание или боковик,- самое время для формирования портфеля. Потихонечку, понемногу, неспеша …

Так что Вашему сыну сейчас этот опыт как раз вовремя. Важно только понять и сделать выводы.

Спасибо за статью!

Есть три вопроса.

Первое, а зачем разбавлять акции фондом облигаций в такой пропорции?

Как оказалось недавно, роль спасательного круга в периоды кризиса облигации выполняют плохо, они так же летят вниз на риске повышения ставки, плюс маркетмейкеры в периоды высокой волатильности не всегда способны обеспечить корректное ценообразование. К тому же доходность у них ниже, а с такой долей они и характеристики портфеля с точки зрения просадок вроде слабо улучшают.

Во-вторых, не лучше ли сейчас подождать в отдельных акциях? Сейчас некоторые фонды и УК перекидывают от одного собственника к другому, чтобы обойти санкции. Не боитесь ли, что в случае нового собственника будет что-то меняться в фонде, например комиссии, или новый собственник не сможет обеспечивать прежнее качество управления?

В-третьих, маркетмейкер во время кризиса обеспечивал котировки на 10-15% выше реальных, многие, в том числе вы и я, по этим ценам их скинули. По сути, маркетмейкер или УК должны были получить от этого немалый убыток. Не боитесь ли вы, что этот убыток может как-то еще отразиться на УК или котировках?

Год назад я начал свой путь инвестора. Весь прошлый год мой портфель тянул вниз фонд на Китай.

Я всегда успокаивал себя, что шанс потерять всё крайне мал, даже нереален. Только, если в мире начнётся капец уровня середины прошлого века.

Похоже я накаркал.

4 из 5 активов замороженны, оставшийся фонд как раз таки VTBX упал на 30%.

Денис, не расстраивайтесь! Далеко не Вы один с таким промежуточным итогом! Всё временно. Ждём улучшения.

Спасибо за статью.

Скажите, а какие акции в портфеле сына? Я только российские дивитикеры покупал, так пока из моего портфелишка одна лишь Мосбиржа дивы отменила, но она мне и так погоды не делала. Остальные же акции оказались практически безубыточны за пару лет с учетом дивидендов. Я тоже обжегся: основные покупки пришлись аккурат на январь-февраль, а теперь значимых свободных сумм нет для «налетай — подешевело». Портфель к февралю заметно подрос. Чуйка была, основанная на здравом смысле, что надо бы в кэш выйти, но я ее мужественно отринул, а теперь окончательно стал долгосрочным инвестором — деваться некуда, потому что. ;)) Осталась только иррациональная надежда, что «ещё отрастет». Разумом же понимаю, что риски за пределом моих аналитических способностей. Не исключаю, что привычный нам капитализм (не только у нас, а вообще) будет демонтирован напрочь. Уже ощущается тенденция к консолидации капитала, да и вообще не понимаю, какой интерес у мажоритариев делиться с миноритариями прибылью?. По доброй воле, из человеколюбия, что ли?

Набрали голубых фишек по принципу стабильности дивидендов. Мне было главное показать сыну всю прелесть дивидендного инвестирования. Ожидали как раз с мая получать первые выплаты.

Мосбиржа отменила. ММК. Русагро.

Минфин рекомендовал банкам не платить дивы- Значить Сбер в этом году мимо.

Думаю большинство компаний тоже отменят (или перенесут) дивы в

этот период неопределенности.

«какой интерес у мажоритариев делиться с миноритариями прибылью?. По доброй воле, из человеколюбия, что ли?» — Это один из самых дешевых и легальных способов выводить прибыль из компании. Ну а миноритарии — как акционеры под шумок тоже получают часть этой прибыли. )))

ММК как раз пока держится, а вот НЛМК и Северсталь точно огорчили. Народ на форумах предполагает, что дивы все равно не дошли бы до большого числа акционеров за границей. потому и миноры под раздачу попали. Ладно, цыплят по осени считают. В конце года поделюсь своими обманутыми надеждами дивидендного инвестора ))

Ну наконец-то Максим заговорил про Финикс (не ясный сокол) ! И про длинные облигации — слава богу вы наконец- то пришли к выбору коротких облигаций. Отлично. Ваши стратегии на 29 -36 г увы у нас не приемлимы. Спасибо за понимание))

А какая проблема с длинными облигациями, ОФЗ например? Их цена перестала зависеть от ставки ЦБ?

А как она сейчас от них зависит?

Тест

снова тест

Здравствауйте.

Всегда с большой охотой вас читаю.

Не кажется ли вам что инвестиции в страну ведущую спецоперацию имеют запредельный уровень риска в не зависимости от инструмента инвестирования будь то акции или облигации.

Давайте пойдем от обратного.

А куда можно вложить деньги гражданину страны, которая ведет спецоперацию? Какие есть варианты? Особенно, если у тебя не так много денег (к примеру, чтобы купить недвижки).

Куда пристроить деньги?

Спасибо за статьи,слежу уже несколько лет. И как Герасим со всем согласен! Всё чётко и по делу! Мы с вами. Будем ждать улучшений,а пока покупать… Сынульке удачи ! Но пока без дивидендов.