Всем привет! Продолжаю копить на будущее своих детей. В начале сентября перенес все активы от Открытия к брокеру ВТБ. Ох и дорого мне обошлась эта процедура. Но об этом ниже.

Начнем по порядку.

Не пополнял счет в рамках рубрики (страшно представить) почти полгода. Когда началась вся эта возня с повышением тарифов у Открытия, временно заморозил пополнения. Дабы не попадать на комиссии в виде ежемесячной платы.

Тут и лето прошло незаметно. И конкуренты не сидели сложа руки. Сразу два крупнейших брокера ВТБ и Сбербанк отменили депозитарные комиссии. И стали доступными для большинства мелких инвесторов.

Открытие не одумался и не отменил новые конские тарифы. И из дисконтного брокера перешел в разряд дорогих. Ну и флаг им в руки. Конкуренцию никто не отменял.

Придется наверстывать упущенные месяца и закидывать деньги большими суммами.

В этот раз насобирал 24 тысячи с копейками (должок детям отдавать нужно же). Заранее просчитал необходимую сумму, дабы купить ETF на все деньги без остатка

Покупаю по стратегии. Подешевевшие активы. Доля которых в портфеле меньше изначально заданных пропорций (про структуру портфеля писал здесь).

Теперь про доходность. Нет ... озвучу потерянные деньги при переносе активов к другому брокеру.

Переносил активы через продажу и последующий выкуп у другого брокера. Как это делать правильно и на что обратить внимание описано в этой статье.

Для меня это вылилось в двойные брокерские комиссии. Плюс немного угорел на спреде в стакане. Продавать приходилось чуть дешевле. Покупать чуть дороже.

Итог. Дополнительные потери: -289 рублей (да-да, у меня все ходы записаны).

Вторая статья расходов - это налоги. При продаже и выводе со счета активов, брокер сразу мне посчитал (и удержал) налог на прибыль.

-1387 рублей. Снова убытки.

Ну еще не забыть 175 рублей учесть. Как абонентская плата, которую с меня содрало Открытие (хорошо, что в последний раз) за активный месяц.

Итого: мои потери 1851 рублей! На пустом месте. Обидно. Плюс еще потраченное время на перенос активов.

Вообщем я не в восторге.

Казалось бы не очень большая сумма. Но дальше я покажу, как она повлияла на итоговый результат.

Итак, что по портфелю на данный момент?

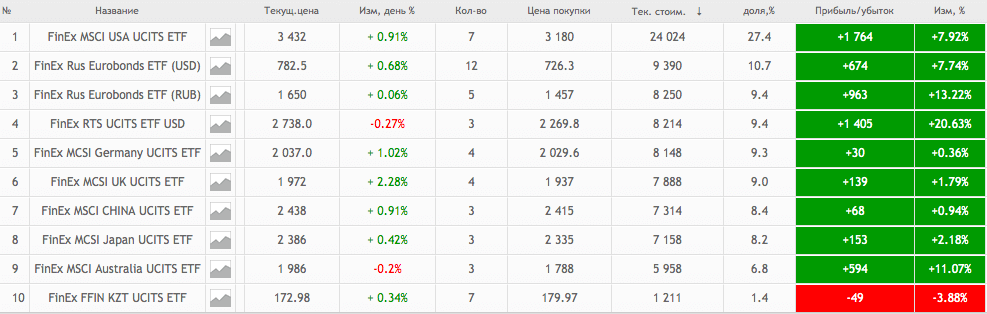

Ситуация (таблица) выглядит как-то так.

Система учета инвестиций показывает суммарную прибыль в размере 5741 рубль или 7,02%.

Среднегодовая доходность на вложенный капитал - 7,56% годовых.

Не очень много. На уровне банковских депозитов.

А теперь внимание! Я не раз писал, что дополнительные расходы (комиссии, платы за обслуживание и налоги) крадут прибыль. Со временем это выливается в ощутимые потери.

Нужно стараться свести все издержки к минимуму. И вот у меня как раз все это навалилось скопом за один месяц (и налоги, и комиссии). В сумме почти 2 тысячи.

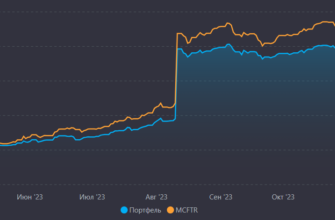

Как это сказалось на прибыли? Вернее каковы бы была реальная прибыль, если бы не эти расходы.

10,22% годовых.

Такой результат выглядел бы более интересным. Но что есть то есть.

Будем идти дальше.

Всем удачных инвестиций с минимальными расходами, комиссиями и налогами!

Миллион с нуля №41 - доходность отдельных акций и рынка в целом

Уважаемый автор, подскажите, а почему Вы переносили активы вместо того, чтобы «заморозить» работу с Открытием и продолжить работу с ВТБ, докупая активы по стратегии? Грубо говоря, 1 портфель — 2 счёта. У ВТБ ни депозитарки, ни минимальной суммы активов. Зачем было тратиться так? Открытие тоже не тиранит. Я с 29 апреля ни одного движения не сделал — ни копейки не ушло. Заранее спасибо за ответ!

Да. Наверное так и надо было сделать.

Хорошая мысля приходит опосля. )))

так нельзя же 2 ИИС иметь, только если закрыть один и открыть другой, или оформить на супругу…

Где вы были раньше??

Добрый день. Все ли устраивает у ВТБ? Все ли удобно? Планирую открыть у них счёт в дополнение к ИИС в Открытии и ещё ИИС для жены

Это как сравнивать новую жену (подругу, любовницу) со старой. Все достоинства предыдущей автоматически становиться недостатками новой пассии.)))

В принципе неплохо.

Открытие счета — онлайн. В течении нескольких часов приходит пароль и логин.

Мобильное приложение потянет. Немного не так, по сравнению с Открытием и Тинькофф. Но потом привыкаешь.

Программу не устанавливал. Так как сделки совершаю редко — хватает и приложения.

Бывают сбои (но я на них не разу не попадал). Пара раз в месяц стабильно. Поэтому для трейдинга не очень надежно.

Тех. поддержка — бывает сложно дозвониться. Несколько минут можешь висеть на линии в ожидании.

Вывод средств со счета. Намного медленнее чем было в Открытии. Заявка может исполняться вплоть до суток (хотя все в пределах тарифов и правил).

Еще раз в месяц необходимо подписывать реестр торговых поручений за прошлый месяц. Банально в приложении нажать кпопку «согласен». Если этого не делать (игнорировать несколько месяцев), грозятся отключить от брокерского обслуживания.

А в остальном все стандартно, как у всех с кем работал. Покупаешь. Снова покупаешь.))))

А почему не выбрали Сбербанк?

Стечение обстоятельств )))

Перевел активы в ВТБ и буквально на следующий день узнал, что Сбер отменил комиссии.

В принципе для меня без разницы. Смысл один и тот же. В обоих банках был действующим клиентом.

И На основной вопрос ответьте пожалуйста. Стоит ли сейчас входить в ETF или всё же выгоднее подождать и купить подешевевшие акции ?

ответил в прошлом комментарии

А ВТБ выбрали почему ? Не помню но ВТБ вроде даёт доступ к Питерской бирже ? Сбер вы писали тоже стал привлекателен по комиссиям. Посмотрел их приложение в телефон. Выглядит приятно. Пополнение без комиссий с карт Сбера (с их тарифами уже и этому радуешься )) И важный для меня и основной вопрос, в связи с постоянной информацией о надвигающимся мировом кризисе, стоит ли сейчас инвестировать ? Или лучше подождать и купить подешевевшие активы ?

ВТБ был выбран еще до отмены Сбером комиссий за депозитарий.

По поводу кризиса…

На моей памяти его ждут уже последние 3-4 года. А его все нет и нет. А рынки тем временем все растут и растут.

Кризис конечно будет. Это факт. Только когда конкретно никто не знает. Может через год-два. А может через месяц.

Стоит ли инвестировать сейчас или подождать?

Смотрите. Есть 3 основных варианта (к сожалению не знаю ваших условий)

1. если у вас небольшая сумма денег. И вы только начинаете свой путь. Будете откладывать с дохода и постоянно вкладываться в рынок, то смысла ожидать кризиса нет. За счет постоянных пополнений вы будете покупать и дорого и дешево. На длительных сроках инвестирования точка входа практически не имеет значения (разница в конечном результате составит буквально несколько процентов 2-3% плюс-минус).

2. Имеете крупную сумму? Тогда лучше разделить ее на несколько частей и покупать активы постепенно. По предыдущему принципу. Так вы не упустите возможный рост. Но в тоже время сохраните часть капитала при возможном будущем падении. И сможете покупать активы с дисконтом.

3. Сразу составить диверсифицированный портфель, с учетом возможных негативных событий на рынке. Уделите внимание защитным активам — золото, облигации, доллар. Еще в кризис неплохо показывают себе компании потребительского сектора (кушать люди хотят всегда, + бытовые потребности никто не отменял (компании типа Джонсон и Джонсон).

Спасибо большое за ваш сайт. Он для меня наверное стал решаюшим в вопросах инвестиций в ETF. Для открытия брокерского счета выбрал Тинкоф по вашей ссылке. Сейчас кстати у них отменили пополнение по тысяче на счёт для рефералов. Точнее мне месяц без комиссии, а вам тысяча на счёт. Малюсенькая благодарность за ваши труды. Спасибо.

Я ваш подписчик. И являюсь представителем брокера Церих. Совет на будущее. Можно не выводить средства, чтобы не терять деньги, а просто перевести от одного брокера к другому. Просто пишется заявление.

А про комиссию за перевод забыли?

У Открытия это 3 сотни с копейками за позицию. Вышло бы раза в 2 дороже.(((

Добрый день! Инвестирую по стратегии с 1 июня сего года. Ежемесячное пополнение. Но за эти 3 месяца прироста нет. Были и убытки на -2% и прибыль +4%, если смотреть в приложении ВТБ инвестиции. Как то странно у вас постоянная прибыль по картинке. Может стратегия не до конца описана?) Японию и Казахстан не покупаю. Так как Германия и Англия постоянно в минусе стараюсь в них держать не более 6% депозита. Чуть увеличил США Россию и Китай. Результат за 4 месяца качели из — в + прибыль 0. ПИФ Сбербанка на другом счете прибыль за 6 мес 12% с учетом даже издержек на обслуживание. Спорная стратегия.

Алексей, вы про SBMX? я его добавил к жене в иис , посмотреть за динамикой. стратегия долгосрочная, так что результатов быстрых не жду от портфеля, мастерю его по образу и подобию автора, в Втб.

Автор вроде в ноябре 2018 года начал, в декабре просадка сильная была, вот и результат разный. Я в декабре начал, у меня результат даже лучше (но и пропорции немного другие). Причём всё заработано до 2 мая, потом все в ноль идут или даже минусе. Считай, уже полгода такая канитель. Если всё затеяли в долгосрок, это не страшно, всё наладится.

Это долгосрочная стратегия, расчитанная на 10+ лет, а не на 5 месяцев. Пиф сбербанка типа «Сбалансированный» берет коммиссию 3,5% годовых. На дистанции 10+ это 35% от капитала, что является 3-ю возможных средств. Это просто огромные потери. (Так же в правилах прописано, что при владении паями меньше 2 лет повышает коммисию на 1%, мешьше 1 гола на 2%). Пиф — не привязан к индексу, а значит вероятность того, что все пойдет по гладкому месту в течении 2х лет примерна равна 90%. Здесь на сайте есть статья где автор описывет свой опыт с пифами, который вылился в потери, а не накопления.

И потом с середины весны — до серидины осени на бирже считается периодом когда все падает.

Здравствуйте. У меня ИИС в ВТБ. И тут возник один неприятный момент. Я хотел купить доллары, но в приложении их купить не удалось — написали что то типа «невозможно купить валюту». Написал в тех. поддержку — ответили, что на ИИС можно производить только рублёвые операции. Странно это — я читал, что и у сбера и у тинькова можно покупать валюту. (у тинькова, кажется, можно даже иностранные акции за валюту покупать).

Борис, приветствую!

За ИИС не скажу, не пользовался на ВТБ. Открыт у другого брокера.

А вот на обычном счете в ВТБ — покупаю (меняю) валюту без проблем. В тинькове аналогично. Покупка-продажа долларов на любую сумму (от 1 бакса).

Иностранные акции аналогично. И в ВТБ, и Tinkoff.

На Сбере насколько я знаю нет выхода на СПБ (но могу ошибаться).

Простите, ещё хотел спросить, Вы взяли в портфель FX KZT, но не рассматриваете ни FXTB, ни FXGD ? Почему? Они подошли бы как защитные активы. GD и TB(не хуже RU и RB). Я наверное ошибаюсь, дайте совет , если я не прав.

Казахов раньше брал на сдачу. После пополнения счета и покупки ETF всегда оставался небольшой кэш (пара-тройка сотен). Дабы он не лежал мертвым грузом покупал KZ (благо стоят они как раз около 200 рублей).

Сейчас стал умнее)))) Заранее прикидывают сколько нужно денег для покупки и завожу минимально необходимую сумму.

Трежерис и золото ….

Пока нечего защищать. Размер портфеля небольшой. И если произойдет серьезная просадка буду докупаться с пополнений счета. Кризис длится не один месяц и времени будет предостаточно.

Когда уже портфель достигнет размера равным 3-м годовым пополнениям, то тогда можно будет строить вариант с хеджированием.

По поводу доходности. В долгосрочной перспективе перечисленные выше два актива не очень доходные. По трежерям вроде как доходность опустилась до уровня 1,5%. Как то не серьезно. Евробонды дают в разы больше.

Золото — да. Отлично выстреливает в кризис. Но пока не готов его брать.

Добрый день! Объясните пожалуйста, как получать доход с ETF? Как я понимаю, дивиденды с них не выплачивают, а проценты реинвестируются. Тогда откуда берется доход? С последующей продажи ETF?

Заранее спасибо!

Доход идет с роста котировок ETF. По аналогии с покупкой золота, долларов.

Скажите, пожалуйста, а почему Вы не покупаете ETF, номинированные в долларах и евро?

По факту смысл у них один. Что в долларах, что в рублях — ценник одинаковый (если пересчитать по курсу).

Долларовые ETF требуют двойных расходов (сначала купить доллары за рубли, потом за доллары купить ETF).

При продаже — соответственно наоборот. (если потребуются деньги).

Конечно, если у вас изначально на счете были доллары, то логичнее брать сразу валютные ETF.

Спасибо. Понятно.

Кстати, для информации: ETF можно купить за одну валюту, а продать за другую. Например, купив прямо сейчас (07.10.19 в 13:30) ETF FXCN за 2442 руб., тут же можно продать их по 37,46 долл.

Это где такое чудо происходит? В ВТБ?

Конкретно у меня — да, в ВТБ. Но, думаю, это у всех брокеров должно быть.

Уважаемый автор, нет ли возможности добавить даты публикации статей и комментариев? Иной раз хочется видеть дату и соотносить написанное с событиями на тот момент

Люто плюсую, информация отличная, но она часто сильно привязана ко времени, и через год что-то может стать совсем не актуальным, например тарифы брокеров и тп.

Стараясь обновлять данные (по мере возможности). Пока все-более менее актуально.

Доброго времени суток!

Пробовали отключать в ВТБ овернайт? И писать заявление об отказе в массовом займе? (это когда брокер без уведомления берет ваши активы взаймы для своих торгов, в отчетах это вроде сальдо, если не путаю…) Я плоховато это понимаю, но читала, что это опасно. Поэтому в Открытии в свое время написала такой отказ. А в втб когда открывала брок счет, мне сказали, что у них нет такой возможности. Но так не должно быть… И потом в приложении втб инвестиции не смогла найти про овернайт.

Увы, тоже много потеряла при переносе(( так же, как и Вы — продавала и покупала одновременно…. Спред был огромный, видимо не вовремя полезла с этим делом(( Эх, можно было и правда оставить просто два портфеля для одной стратегии (я про обычный, не ИИС).

А вот про ИИС думаю, переводить ли сейчас его из открывашки в сбер, он пока пустой, если нужно получить вычет только один раз — положить сейчас всю сумму, в след году получить вычет и все, потом только дождаться окончания срока в ноябре 2021… Так как маму сократили на офиц работе недавно, дальнейшие вычеты брать не с чего будет.

Заплатить депозитарку два раза — 1 при вносе средств и покупке облигаций, 2 при продаже и выводе в 2021 году, итого — 350 руб плюс комса при сделках…. Или все таки переносить ИИС, благо пока пустой? Что посоветуете?

ПыСы: почему у меня вечно такая страшная аватарка тут? :))) Я ее не выбирала и вроде не такое чудище на самом деле 😀

По поводу ИИС …

Вопрос цены вопроса? Экономия 700 рублей взамен потери времени при переносе. Соотнесите для себя, что для вас выгоднее и делайте выбор.)))

Если вам не сильно жалко потраченного времени — переносите ИИС. У другого брокера можно настроить авто-вывод прибыли на карту. И часть средств в течении 2-х будущих средств вы спокойно обналичите (в виде купонов или дивов). Как некий доп. плюсик.

ПыСы. аватарки ставятся автоматом (простите уж за чудище). Могу посоветовать сайт gravatar.com. Зарегистрируйтесь. Привяжите свое фото (аватарку) и на всех сайтах (почти), где будете оставлять комментарии — будет автоматом выходить ВАША личная аватарка.

Максим (надеюсь, вы не против такого обращения), скажите по поводу ETF на евробонды РФ — они реально нужны в портфеле? читаю последние обзоры, что ETF на Еврооблигации FX на интересны из-за высоких комиссий. как вариант самостоятельно подкупать их, понятно что цена за 1 шт велика. тем не менее, какая стратегия более правильная по доходности?

Если есть возможность самостоятельной покупки евробондов, то конечно это будет лучше (и намного доходнее).

У меня в рамках этой рубрики так не получится))))

Вообще все рос. фонды — дико дорогие. А на основе облигаций — вообще жуть (в плане соотношения потенциальный доход / комиссии). Получается приходится отдавать 10-20% от прибыли.

Обратите особое внимание на субординированный облигации (проверяйте перед покупкой). Я бы их по возможности избегал. Дабы не нарваться на возможные потери капитала (как это было несколько лет назад с инвесторами Открытия)

спасибо! субборды враг всех облигаций, не только евробондов. однако если детский портфель в идеале стремится к 1 млн, то 200 т.р. выделяется под облигации в вашей структуре. т.э. можно неспеша (за пару лет) на эту сумму прикупить несколько евробондов, как вариант.

Можно, конечно. Как один из вариантов. Но до этого пока далеко. ((( Возможно набежит тысяч 300-400, скину ETF и куплю одну-две бумажки евробондов.

Но я больше склоняюсь к мысли (при накоплении околомиллионной суммы) «перебежать» потом в IB. С их возможностями можно делать классные портфели (коих с российскими инструментами не добьешься).

такой риалити-проект с переходом в IB будет настоящей БОМБОЙ! я с вами! мне одному не осилить иноброкера, опыта мало , да и куча вопросов будет и т.д.. сумма перебега после 850 килоруб ориентир? предполагаю, в 20 году эта тема будет супер актуальной — депозиты сейчас в районе 6 % и далее будут катиться к 4 % в течение года (наши-то хозяева на бумаге побеждают инфляцию как-будто). хотя «синдром вкладчика» тоже не легко победить, хочется всем иметь высокие доходы с минимальным риском. но как я понимаю — в наше время это уже не возможно….

Подскажите, а чем лучше покупка отдельных евробондов?

FXRU берет комиссию 0,5%. При этом не платит налог на купон.

Покупая отдельные выпуски, будет удерживаться налог, при среднем купоне 4% налог составит 0,52%. Т е больше, чем расходы FXRU.

При этом по FXRU мы получаем хорошо диверсифицированный портфель, несравненно большую ликвидность. При этом за счёт удержания постоянной дюрации, доходность FXRU дополнительно увеличивается.

Владислав! А ведь вы совершенно правы!

Действительно, чего то я не учел налогообложение. А у FXRU действительно налогов на купонный доход нет.

И получаем, что ETF владеть выгоднее (по крайней мере в теории).

Правда мы забываем про ошибку слежения (tracking error). По нашему FXRU Finex заявляет от отклонении на 0,39% в год. (за 6 лет отставания от эталона составило около 1,5%). Вкладка «Информация о доходности» — https://finexetf.ru/product/detail/21/

Но в принципе этим можно пренебречь.

Tracking error ни какого отношения к отставанию не имеет. Этот показатель показывает среднеквадратичное отклонение стоимости паёв от отслеживаемого индекса. Показатель показывающий отставание (или опережение) от индекса называется tracking difference. Как раз по этому фонду отставания от индекса за последние пару лет практически нет даже с учётом удержания комиссии 0,5% т е без комиссии фонд обыгрывал бы индекс.

Посмотрите вот этот материал:

https://finexetf.ru/upload/iblock/dc4/Налоги%20и%20как%20мы%20справляемся%20с%20этой%20работой%20ЕК_1.pdf

И отчетность фондов на стр 6, там все подробно написано с определениями:

https://finexetf.ru/upload/iblock/da0/FinEx%20Funds%20plc%20-%2030%20September%202018%20-%20signed%20update.pdf

Как вывод FXRU последние пару лет обыгрывает индекс, а его комиссия меньше налога на купоны, которые приходится платить по отдельным евробондам.

Спасибо за инфу.

Первая ссылка битая — выдает ошибку 404

Опережение FXRU индекса подтверждается и на Вкладке «Информация о доходности» — https://finexetf.ru/product/detail/21/

Отставание от индекса за почти 7 лет около 2,6% при это за счёт комиссии должен был бы отстать на 3,5% (0,5%*7).