Уверен, что большинство из вас открывая ИИС и внося деньги на счет в уме прикидывают (или уже примерно рассчитали) сколько же удастся заработать за 3 года. Безусловно, решающий факт - это прибавка от государства в виде 13% от суммы внесенных средств.

И в теории годовая доходность индивидуальных инвестиционных счетов минимум в 2-2,5 раза превосходит проценты по банковским вкладам.

На практике это получается не всегда. Несколько моих знакомых, открывших ИИС еще в начале 2015 года, не то что не заработали, а получили убыток. И это даже с учетом 13% налогового вычета.

Многие сработали в ноль или получили небольшой плюс. На уровне банковских депозитов.

Как же так?

Дело не в самой программе ИИС? Здесь все без обмана. Если соблюдаете условия игры (вносите и не трогаете деньги на счете в течение 3-х лет и имеете официальный доход), дополнительно получаете положенные 13%.

Проблема в инвестициях. А именно куда и во что человек вкладывает деньги.

Разберем почему так происходит. И как сделать так, чтобы к окончанию ИИС можно было гарантированно получить достойную прибыль.

Что можно купить на ИИС?

Открывая ИИС перед человеком встает выбор, а какие ценные бумаги покупать? Вернее даже на какой класс активов обратить внимание.

На ИИС доступны для покупки:

- акции;

- облигации;

- ETF;

- деривативы (фьючерсы и опционы).

Что же выбрать? Будем выяснять.

Пассивный или активный

Первая проблема - это вид торговли. Есть пассивное инвестирование, когда вы можете вложить деньги в ценные бумаги и просто ждать, когда с течением времени их цена будет расти. В этом случае от инвестора не требуются никаких действий, кроме совершения покупки.

Многие пытаются зарабатывать на колебаниях котировок (трейдинг). Активно покупая и продавая акции. Правда не всегда это получается. В итоге, заигравшись или просто неправильно совершая ряд сделок - получают убыток.

Статистика говорит, что более 60-70% активных трейдеров работают в минус. Еще 20-30% получают практический нулевой доход или небольшой плюс.

И только около 5-10% стандартно зарабатывают.

Далее мы будем говорить только про пассивное инвестирование.

Сколько можно заработать или самые доходные?

Давайте примерно прикинем сколько может принести прибыли купленные нами ценные бумаги.

Облигации. Фиксированная годовая доходность в виде купонов. Процентная ставка в 1,5-2 выше банковских депозитов. Размер прибыли зависит от эмитента выпустившего бумагу. Государственные и муниципальные дают одну из самых низких доходностей. Далее идут долговые бумаги голубых фишек, с чуть большей доходностью.

Самые прибыльные - облигации компаний второго и третьего эшелона. Здесь доходности еще на 20-30% могут быть выше.

Средняя ставка по банковским вкладам - 6% годовых (на момент написания статьи). Государственные бумаги дают 7,5-8,5% в год. Крупнейшие компании платят 8-10%.

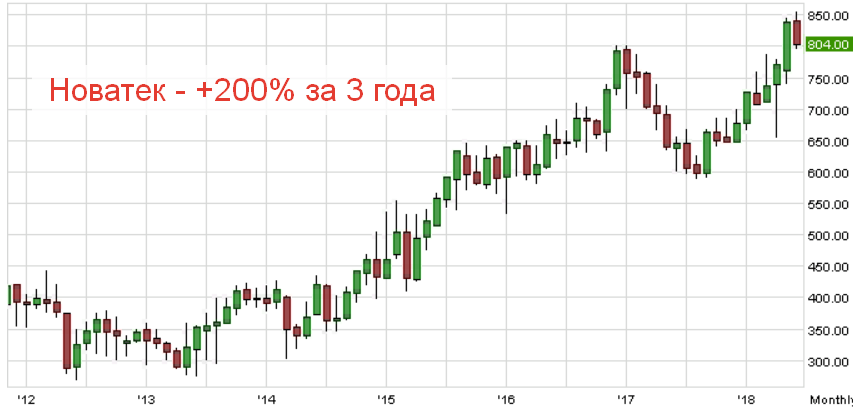

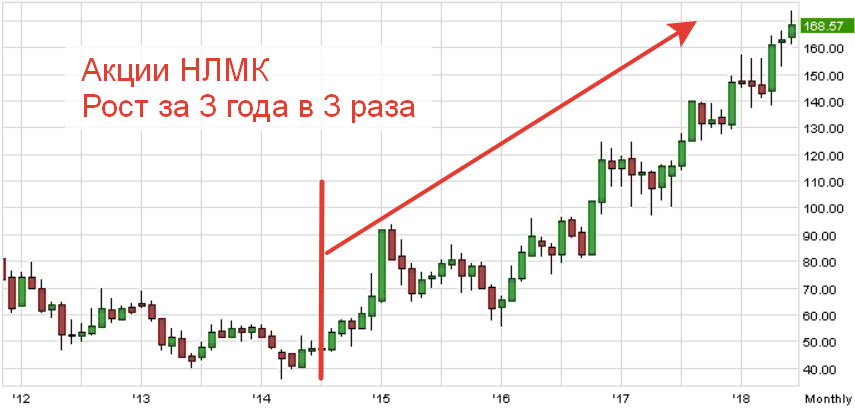

Акции. Потенциал роста акций практически не ограничен. За год бумага может легко подорожать и на 20-30%. И увеличить свою стоимость в 2-3 раза.

Несколько примеров. Сколько можно было бы заработать за 3 года.

ETF. Инвестируя в ETF, вы покупаете одновременно доли в десятках и сотнях различных компаниях. Вкладываете в рынок целиком. И доходность образуется за счет роста фондового рынка в целом.

На истории, среднегодовая доходность составляет 8-12% в долларах (в зависимости от страны). Российский рынок за 20 лет рос в среднем на 18% в год.

За последний год практически все ETF показали двузначную доходность:

- Китай - 52%;

- США - 37%;

- Германия - 27%;

- Англия - 21%

Фьючерсы и опционы. Потенциально самые доходные инструменты. Например, на опционах можно зарабатывать только с одной сделки 100-300% прибыли. Но.......требуется огромная подготовка и главное практический опыт. Плюс постоянные затраты времени на совершение сделок. И новичкам, категорически не рекомендуется использовать деривативы.

Что получается? Если расположить ценные бумаги по доходности, видим следующую картину.

- Акции - самые доходные.

- ETF - прибыль чуть меньше.

- Облигации - приносят меньше всего прибыли.

И исходя из этого многие начинают инвестировать деньги. Покупают на ИИС в основном акции (особенно увидев на каком нибудь сайте информацию о том, на сколько десятков процентов выросли некоторые акции) . ETF кажется слишком сложным и его часто игнорируют.

Обратная сторона доходности - риски

Теперь взглянем с другой стороны. Вы наверняка видели (есть на сайте любого брокера) такое выражение:

Доходность в прошлом не гарантирует доходность в будущем.

Что это значит?

Здесь говорится про риски. Которые как раз никто практически не учитывает.

Чем больше риск, тем выше потенциальная доходность ценных бумаг. Ключевое слово - потенциальная.

А что такое риск?

Риск - это некая вероятность, что вложения не принесут прогнозируемую историческую прибыль к заданному моменту времени.

Пример. В течение последних 30 лет рынок в среднем растет на 10% в год. Но не плавно, а скачками. За 3-5 лет он может вырасти на 100%. Потом за 1-2 года упасть на 20-30%. Далее продолжить рост. И так далее.

Всегда есть риск попасть в убыточный период. И начать терять деньги. И к окончанию трехлетки по ИИС не только ничего не заработать, но и потерять в стоимости.

| Ценные бумаги | Доходность | Риск |

| Акции | Высокая | Высокий |

| ETF | Средняя | Средний |

| Облигации | Низкая | Низкий |

Чтобы было более понятно, покажем несколько ситуаций на примерах.

Пример падения акций

Магнит рос в течение последних лет ежегодно на 15-25%. И в один "не прекрасный день" его акции упали на 60%. До уровня 5-ти летней давности. А через неделю вам нужно уже закрывать ИИС. Продавать все бумаги и снимать деньги. А прибыли нет! Что делать?

Закрывать с убытком. Или ждать восстановления. Если ждать, то сколько? И будет ли рост в будущем?

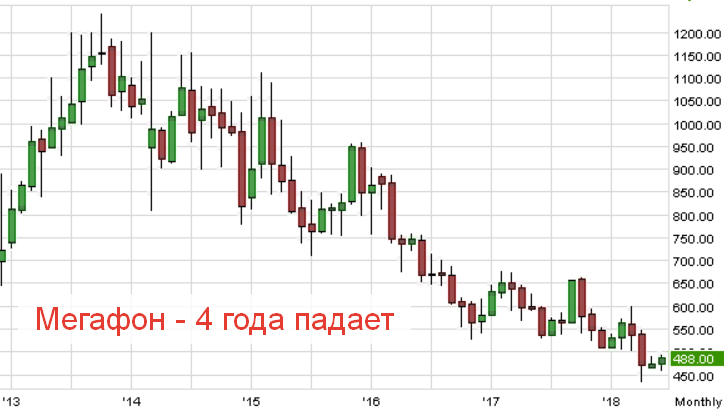

Акции Мегафона. После стремительно роста начался нисходящий тренд, который длится уже 4 года.

Риски ETF

Покупая ETF мы инвестируем одновременно в десятки-сотни акций. Таким образом, мы защищены от сильного падения одной или нескольких бумаг широкой диверсификацией. Когда убытки от падения, компенсируются ростом других активов.

Но всегда есть риск падения всего рынка. Например в момент кризиса.

Так было в России в 2008 году. И в момент начала украинского кризиса и введения санкций.

График индекса РТС, на основе которого работает ETF FXRL.

Какие риски есть у облигаций?

Их два. Это риск дефолта эмитента. Когда он перестает отвечать по своим обязательствам: выплачивать купон и погашать бумаги в конце срока обращения. Обычно это неизвестные или малоизвестные компании. Отличительная особенность - высокая ставка по купону.

Список эмитентов, допустивших дефолты по своим обязательствам можете посмотреть на сайте Rusbonds.

Второй момент - риск изменения процентных ставок в стране. Если правительство увеличивает процентную ставку, все ранее купленные облигации снижаются в цене.

Так было в 2014 году. Рыночная стоимость "старых", уже обращающихся на рынке облигаций снизилась на 20-30%.

Рекомендую: 11 главных вопросов про облигации

Что покупать на ИИС - план действий

Вы открываете ИИС и не планируете держать деньги больше 3-х лет. То ваш выбор - это облигации. Надежных эмитентов. Чтобы исключить риск дефолта по облигациям.

В первую очередь смотрим на ОФЗ и муниципальные бумаги. Кто хочет чуть большей доходности, выбирает крупные компании.

Выбираем бумаги с коротким сроком обращения. В идеале, с датой погашения равной или близкой к сроку окончания действия вашего ИИС.

Такой маневр исключит риск возможного падения рыночной цены облигации. И вы все 3 года будете получать гарантированную доходность в виде купонных платежей. И при погашении, получите номинал в полном объеме.

При такой схеме, риск потери минимальный. И больше вероятность заработать прогнозируемую сумму.

Удачных инвестиций!

Зря добавили ETF в категории активов.

Риски и доходность FXMM u FXRL абсолютно разные.

Поэтому и сравнение некорректное.

Если уж зашла речь о диверсификации, можно было просто добавить, что фонды сглаживают доходности и риски базовых активов.

День добрый! Подскажите пожалуйста, если я не планирую держать деньги больше трёх лет (но счёт открыл два года назад, он пустой), как будет лучше вложить деньги? Что купить? И когда вывести деньги, чтобы получить налоговый вычет?

Добрый день, Дмитрий!

Если по окончанию ИИС вы планируете выводить деньги, обратите внимание либо на ETF FXMM (фонд денежного рынка). Доходность небольшая — в районе 5-6% годовых. Но без просадок. Как это бывает с акциями. Аналог банковских депозитов.

Продать можно в любой момент. Без потери стоимости.

Либо на надежные облигации (ОФЗ или крупнейшие эмитенты, тот же Сбербанк). Главное здесь подобрать срок обращения. Дата погашения облигации должна быть примерно равна ( или плюс 2-3 месяца) вашему сроку окончания ИИС. В этом случае, вы также избежите риски возможного снижения стоимости облигаций. Доходность в районе 7-7,2% годовых.

Выводить деньги можно в любое время после трех лет с МОМЕНТА ЗАКЛЮЧЕНИЯ ДОГОВОРА с брокером об открытии ИИС.

Дмитрий можете на 3-й год в декабре внести 400 т.р. а в в январе подать на налоговый вычет. через 3-4 месяца после проверок в налоговой получите свои13% т.е. 52 т.р. и можете закрывать ИИС выводя 400 т.р.

Покупать что то вообще не обязательно.

Вопрос по ИИС: если я его открываю в декабре 2018г, но не вношу деньги, то налоговая будет делать вычет за 2019, 2020 и 2021гг, или посчитает 2018 как первый год и вернёт 13% только за 2019и 2010гг?

Все 3 года зачтутся — 2019-2021. И вычет получите за них без проблем.

Какой ETF не рублевый ( но за рубли) лучше приобрести в ИИС?

Не советую брать только один конкретный фонд.

Рассмотрите покупку всех ETF на «буржуйские» страны.

Распределите деньги в определенной пропорции. Например, поровну на каждую страну. Получите неплохую диверсификацию по миру.

Или как пример выбора ETF посмотрите в этой статье …https://vse-dengy.ru/million-s-nulya/sostavlyaem-strukturu-portfelya.html

Скажите пожалуйста.

Я открыл ИИС. Прошло 3 года, я вношу

1 000 000 сразу. И делаю вычет за 3 года 52000+52000+26000? Правильно?

Не правильно!

В год можно возвращать НЕ БОЛЕЕ 52 тысячи рублей.

Если в год можно только 52т. Как вернуть за прошлые 2 года, тогда? После трех лет.

Чего вы совсем меня (и себя) запутали.

По порядку:

1. Возврат — положено 13% от суммы внесенных средств

2. Максимум за год можно вернуть только с 400 тысяч (получаем 52 000)

3. Если деньги не поступали в какой-то год, то возвращать будет нечего (именно за этот год).

4. Если за время жизнь ИИС были вложено каждый год по 400 000, то возвращать можно либо каждый год. Либо по истечении 3-х лет (сразу за весь период)

5. Если, как в вашем случае — первые 2 года вы ничего не вносили на счет, а в 3-й решили закинуть N-ную сумму, то и вычет вы получите только за последний год.

А если каждый год закидывать на счет по 400 тысяч а потом выводить, то можно будет вернуть за каждый год? Или выводить уже нельзя со счёта до истечения трёх лет?

Если бы можно было бы выводить и снова вносить и еще получать налоговые льготы — мммммм… было бы не плохо!

ЖДем 3 года. Выводим. Потом снова открываем ИИС — и повторяем заново …. как то так.

Либо если деньги позволяют … не закрывать ИИС и вносить каждый год N-ю сумму. Пока действует закон про ИИС….

подскажите , если вносить 400тр в год не единовременно , а например 200 в январе и еще 200 в декабре , можно рассчитывать на вычет с общей суммы?

Да! Берется общая сумма пополнений за календарный год!

А, если 2 года счет был «заморожен», а потом, начиная с 3го года ежегодно пополнять ИИС по 400тр, возможен ли возврат 13% за 3 года начиная с 3-го?

да

Добрый. Не могу найти информацию по следующему вопросу: если я покупаю облигации в июне и декабре 2019 г. по 200 тыс руб. (итого 400 тыс руб.) с 10% доходностью, когда я могу получить этот самый доход? Июнь и декабрь 2020, или январь 2020, или декабрь 2020 ? Или только чрез три года при 10% в год. Срок обращения, допустим, 1 год.

У каждой облигации есть дата выплаты купона. Обычно купоны выплачиваются каждые полгода.

Вы можете получить свой доход после покупки бумаг через день, неделю, месяц или полгода.

Зависит от вида облигации и даты вашей покупки.

Почитайте как это работает здесь https://vse-dengy.ru/upravlenie-finansami/aktsii/nkd-po-obligatsiyam.html

Здравствуйте, Максим! Подскажите, пожалуйста, вот такая ситуация:

1. У меня есть основной брокерский счет у ВТБ, начал инвестировать в марте 2020 года. На счету на данный момент порядка 170000 руб.

2. Параллельно открывал счет в Открытии, в т.ч. и ИИС. В феврале 2022 года заканчивается 3-х летний срок. ИИС пустой.

3. Так как был не в теме, то постоянно пополнял основной счет в ВТБ.

4. Подскажите, есть ли смысл сейчас распродать все с основного счета ВТБ, попасть на налоги, комиссию за сделку + 1% моего банка на перевод в Открытие, чтобы получить 13% по ИИС в Открытии?

Считайте сами. Сколько потратите на налоги и прочее — и какая будет потенциальная выгода от пополнения ИИС.

Можете скинуть только позиции, по которым не очень много прибыли (соответственно и налогов).

Короче обычная математика.