О конкуренции на примере мяса

Я покупаю мясо в одном и том же месте много лет. Что может заставить меня пойти в другой магазин? За тем же самым мясом, от того же производителя, в той же самой упаковке. Наверное только цена? Если выгода для меня будет ощутима, почему бы и не подумать о смене места покупки.

Если только что-то открытый магазин хочет привлечь покупателей (при прочих равных), он должен дать более низкие цены. А если цена на мясо будет выше, чем везде? Допустим процентов на 20%? На что рассчитывает продавец? Скорее всего на дураков или неосведомленных людей, которые будут покупать у него товар дороже, чем продают конкуренты.

Что-то подобное наблюдается в сфере биржевых фондов. Новые выходящие на рынок БПИФ становятся все дороже и дороже. Хотя на бирже уже полно более выгодных предложений от конкурентов.

Про фонд RCUS

24 сентября 2021 года на Мосбирже стартовали торги биржевого фонд от УК Райффайзен "Американские акции" (тикер RCUS). Как понятно из названия, фонд инвестирует в фондовый рынок США. А конкретно в индекс S&P500.

По старой доброй (или недоброй) традиции - российские фонды самостоятельно не набирают акции, а используют готовые решения в виде иностранных ETF. Покупают на зарубежных биржах акции ETF, отслеживающих нужный индекс. И перепродают отечественным инвесторам. Попутно не забыв накрутить свою маржу, в виде комиссии за управление, хранение и учет ценных бумаг, которая может в разы (иногда даже десятки раз) выше TER исходного фонда.

Почем нынче услуги Райффайзен?

Управляющая компания заявляет о комиссии фонда RCUS в размере до 0,99% в год. "Внутри" российского фонда иностранный ETF ирландского происхождения Ishares Core S&P 500 (тикер CSPX) с комиссией в ... 0,07%.

Разница в комиссиях в 14 раз!!! Хорошие аппетиты у наших фондов.

Остальные условия все стандартные. Фонд не выплачивает, а реинвестирует дивиденды. Покупать можно на ИИС, попадает под все российские налоговые льготы.

Суммарные расходы инвесторов при владении БПИФ RСUS "Американские акции" составят 1,06% в год.

Добавлено 14 декабря 2021.

Райффайзен снизил суммарную комиссию по фонду RSUS до 0,49%. Итого с учетом комиссий иностранного ETF CSPX, зашитого внутри, полные расходы для инвестора составляют 0,56%. Что делает фонд самым дешевым среди конкурентов на Мосбирже.

Про ETF CSPX можно сказать, что это один из крупнейших фондов в мире (капитализация более $50 млрд.), имеющего одну из самых низких комиссий от ведущего провайдера BlackRock. За выбор надежного (и дешевого) фонда и провайдера можно поставить небольшой плюс.

Кстати про налоги. Снова похвала Райфу за правильный выбор фонда. Сам иностранный ETF CSPX, так как зарегистрирован в Ирландии - все поступающие дивиденды реинвестирует (хоть и платит налоги с дивов по ставке 15%).

Это я к тому, что фонд RCUS фактически не получает дивиденды в живом виде и поэтому не несет дополнительных налоговых потерь.

Если бы Райф покупал аналогичный фонд, но зарегистрированный в США - ставка налога на дивиденды могла составить 30%. Так например делает Альфа со своим фондом AKSP, неся дополнительные налоговые потери.

Фонды от Сбера (SBSP) и Тинькофф (TSPX) отслеживаются аналогичный индекс S&P500, покупают бумаги самостоятельно, без привлечения посредников в лице иностранных ETF. Но тоже попадают на 30% налог.

Райффайзен пошел по пути фонда от ВТБ VTBA, имеющего внутри ирландский фонд отслеживающий индекс сипи500. Мало того, ВТБ покупает тот же ETF CSPX. Только у ВТБ собственная комиссии за управление чуть поменьше: 0,81% против 0,99% у Райфа.

Фонды RCUS от Райффайзен и VTBA от ВТБ покупают один и тот же иностранный ETF CSPX!

Выбор большинства не всегда самый лучший

На что рассчитывают ребята из Райфа, выпуская на рынок аналогичный продукт, но на 20% дороже чем у ВТБ - непонятно. Думающие инвесторы скорее всего сделают свой выбор в пользу менее затратных аналогов (если нет разницы, то зачем платить больше).

К сожалению не все разбираются в тонкостях финансовых инструментов. Не до конца понимают влияние комиссий на конечный капитал инвестора. Плюс у Райффайзен традиционного сильно развито ДУ (доверительное управление) и прочие инвестиционные услуги. Клиентам можно будет подсовывать не самый дешевый инвестиционный продукт под видом супервыгодного предложения.

В пример могу привести фонд AKSN от Альфа-Капитал. По совокупности условий (размер комиссий, налоговые потери, качество управления) - по моему мнению это не самый лучший фонд для долгосрочного инвестирования (среди биржевых фондов на американские акции). Есть и более дешевые и более качественные продукты. Но ... по количество вложенных в фонд денег - AKSN находится на втором месте (уступив только FXUS). Остальных конкурентов по капитализации он превосходит в несколько раз!!!

Не разбирался в причинах, но подозреваю, что большая часть средств в фонде была привлечена через структуры Альфы. Раньше в Альфе было доступно открытие ИИС только с доверительным управлением. Отгадайте с первого разы - фонды какой УК покупались на ИИС? (подсказка: это не ВТБ, Сбер или Finex)

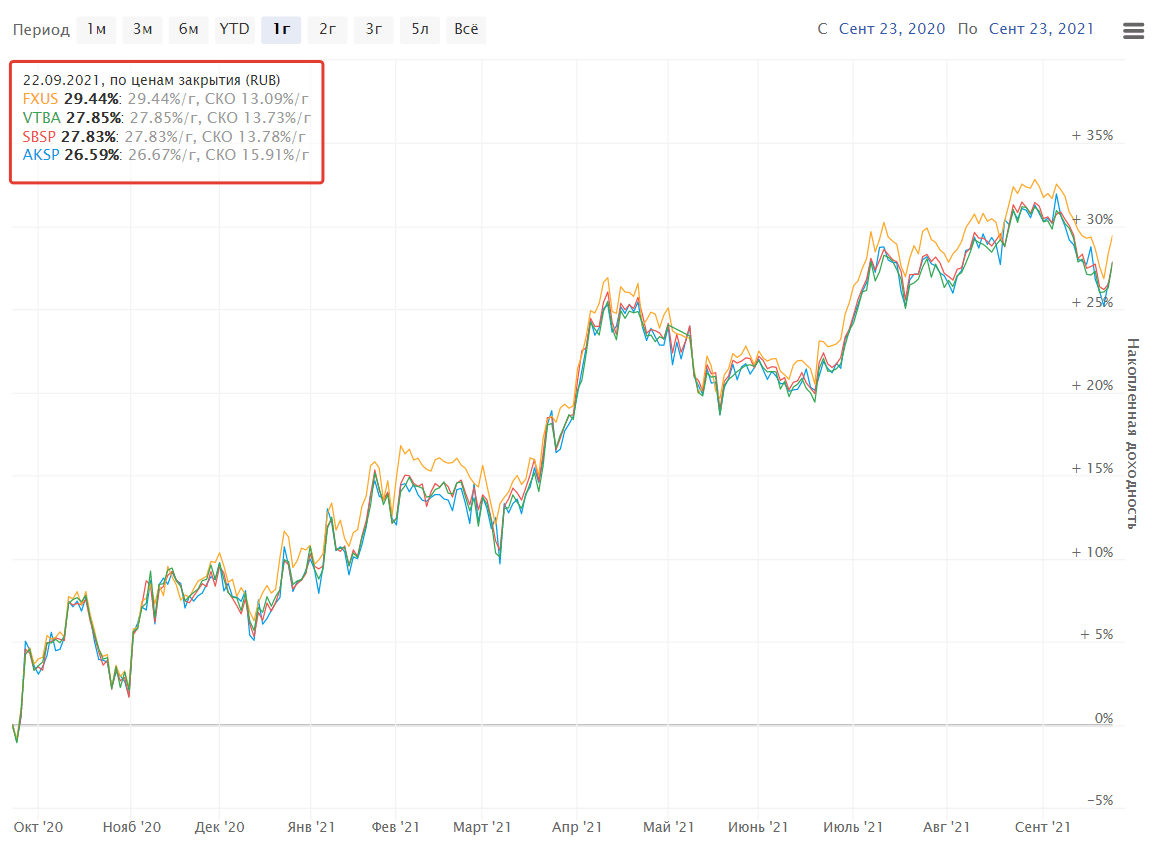

И это при том, что по доходности за последний год БПИФ AKSP находится на последнем месте. Проиграв конкурентам-аналогам больше одного процента.

Вместо заключения

Перед выбором объекта для инвестирования (особенно долгосрочного), лучше потратить немного времени на изучение условий, чтобы не было мучительно больно за бесцельно выброшенные деньги на ветер.

Реальные комиссия ETF на Московской бирже - полный список фондов

Добавлено август 2022 года.

Состав фонда немного изменился. Помимо американских акций в RCUS в большом объеме были замечены российские ценные бумаги (облигации и кэш). Подробности разбирали здесь.

Очевидно, что номер не пройдет, комиссия конская слишком. Однако, компенсировать в какой-то мере недополученную прибыль можно подсовывая паи в нагрузку к кредитам и прочим услугам банка, думаю, что в большей степени канал реализации связан с «обработкой» клиентов согласных практически на что угодно лишь бы им дали заветный кредит. Могу конечно ошибаться, но уверен, что такую возможность банк точно не упустит, Альфа, РСХБ и тд.

Уже страшно подумать: а не начнут ли существующие более дешевые фонды в одностороннем порядке повышать комиссии?

Поскольку автор не однократно был замечен в распостранении не верной информации. Решил проверить, то что написано в статье.

Никакого БПИФа с тикером RSUS не существует в природе. А есть БПИФ RCUS. Про любимую тему комиссий, умолчал что 0,99% в год это максимальная комиссия. По факту может быть и меньше. В прочем как и у многих других фондов. Если посмотреть на те же ВТБ фонды у которых есть история больше года, то там фактическая комиссия за управление меньше заявленной в два — три раза. Поскольку истории у RCUS нет, то мы никак не можем знать, какая будет комиссия за управление в 2021 году.

За замечание по тикеру спасибо, поправил!

По остальному не совсем согласен.

Комиссии. В правилах ДУ конкретно прописан размер комиссий (плата за управление и депозитарий) — никаких «До 0,99%» или что это максимальная комиссия и она может быть ниже — там не указано (кроме графы Прочие расходы — Максимальный размер — 0,1%.)

А то, что УК может взять плату за управление ниже, чем заявленная — следует рассматривать как приятный (но не гарантированный) бонус. Но не более того.

Посмотрите отчетность у Райфа, Альфы по другим фондам — я лично не увидел там никаких сильных дисконтов от заявленных.

Обновите пожалуйста информацию. УК райффазен капитал снизили комиссию до 0.49%

Обновил. Спасибо за сигнал.

Райф снизил комиссии, и теперь этот фонд самый дешевый на рынке! 0,49%

Спасибо за инфу. Поправил.

0.49 КОМИССИЯ ЖЕ…

Спасибо за статью, есть вопрос. Почему вы пишите, что фонды сбера и тинькова платят 30% с дивидендов? Разве они не могу подписать форму W-8BEN и платить 10 + 3%?

https://vse-dengy.ru/pro-investitsii/etf-i-nalogi.html

вот в другой статье вы пишите, что ирландский фонд ETF CSPX платит 15 % налогов с дивидендов, а чем наши фонды хуже почему они платят 30%?

Форма W-8BEN действует только для физ. лиц.

Про налоги с дивов внутри ETF подробно описал в этой статье — https://vse-dengy.ru/pro-investitsii/nalog-na-dividendy-amerikanskie-etf.html

Да, я понял этот момент. Но не понял из-за чего так происходит.

Кажется в Ирландии подписано соглашение о избежание двойного налогообложения с США. И в итоге etf, которые там зарегистрированы, платят только 15 % в Америке.

Но у России и США тоже ведь есть такой договор или он распространяется только на физических лиц, почему наши БПИФЫ платят 30 %?