9 декабря 2020 года Тинькофф выкатил на Мосбиржу сразу 3 новых биржевых фонда.

Кратко про фонды:

- БПИФ TSPX - на индекс S&P 500. Комиссия - 0.79%.

- БПИФ TBIO - в составе акции фармацевтических и биотехнологических компаний. Комиссия - 0.79%

- БПИФ TIPO - инвестирует в акции после их выхода на IPO. Комиссия - 0.99%.

Все фонды "копеечные" - старт торгов менее $0.1 за акцию. Фонды торгуются в долларах.

Традиционно - со своих клиентов Тинькофф не берет плату за покупку-продажу "родных" фондов (нулевая брокерская комиссия и комиссия биржи). В итоге получается небольшая экономия. Насколько сильно нулевые комиссии влияют на будущую прибыль писал здесь.

А теперь подробнее про каждый фонд.

БПИФ "Тинькофф Эс энд Пи 500" - TSPX

Тинькофф Эс энд Пи 500 - именно так правильно называется фонд (английские слова русскими буквами, как и все другие названия ниже).

БПИФ TSPX инвестирует в 500 компаний входящих в индекс S&P 500 (капитан очевидность). В отличии от своих собратьев конкурентов - Тинькофф не использует иностранный фонд-прокладку, а покупает акции напрямую. Отслеживая индекс S&P 500 Total Return Index (полной доходности с учетом реинвестирования дивидендов).

Хорошо это или плохо - покажет время. Главная проблема запускаемых новых фондов - острая нехватка денег для точного повторения индекса. Особенно одного из самых дорогих S&P 500. Чтобы купить 500 бумаг, да еще в нужной пропорции нужна пара десятков миллионов долларов. БПИФ TSPX стартует "всего" с 250 миллионов рублей. Какая-никакая погрешность всегда будет присутствовать.

На рынке (насколько мне известно) только два провайдера-УК повторяют индекс S&P500 самостоятельно. Это Finex с его ETF FXUS и Сбербанк - БПИФ SBSP. Остальные выступают просто как посредники между нами и дешевыми иностранными ETF. Так делают ВТБ и Альфа.

Комиссия БПИФ TSPX - 0.79% в год. По идее одна из самых низких ставок на рынке (среди конкурентов)... Сравнил комиссии - оказывает у фонда Тинькофф - САМАЯ НИЗКАЯ СТАВКА за управление. Ближайший конкурент - БПИФ VTBA от ВТБ просит 0.88%.

SBSP от Сбера имеет - 1% / FXUS - 0,9% / AKSP - 1.08% (указал полные комиссии с учетом расходов за владение фондов-прокладок).

Но есть одно большое НО, которое многими не учитывается. Это НАЛОГ НА ДИВИДЕНДЫ.

Сам фонд TSPX не платит дивиденды, а реинвестирует их в стоимость пая (как и все российские конкуренты). Но поступающие внутри фонда дивы - всегда облагаются налогом. И он может быть разный: от 15 до 30%.

У БПИФ TSPX ставка налога на дивиденды составляет 30%.

При дивидендной доходности индекса S&P 500 в 2% - дополнительные потери от налога (которые естественно будут влиять на стоимость паев и прибыль инвесторов) будут варьироваться от 0.3 до 0.6%. Это значение можно смело приплюсовать к официальной комиссии за управление.

В итоге получается следующая картина:

| Тикер фонда | Комиссия за управление | Ставка налога на дивиденды | Потери на налогах | Суммарные расходы инвестора |

| TSPX | 0.79% | 30% | 0.6% | 1.39% |

| FXUS | 0.9% | 15% | 0.3% | 1,2% |

| VTBA | 0.88% | 15% | 0.3% | 1,18% |

| SBSP | 1% | 30% | 0.6% | 1,6% |

| AKSP | 1.08% | 30% | 0.6% | 1,68% |

С учетом налога на дивиденды фонд Тинькофф Эс энд Пи 500 уже не является самым низкозатратным.

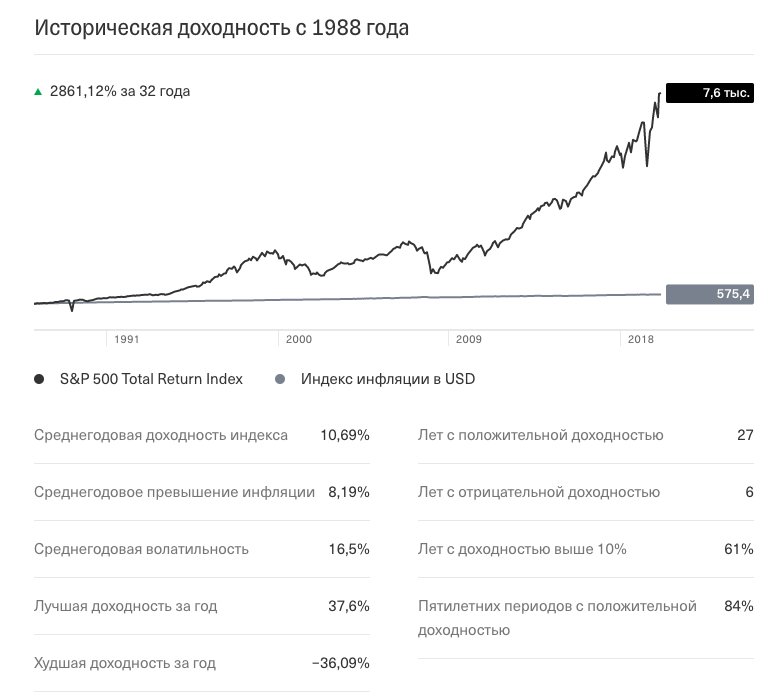

На главной странице фонда (у Тинькофф) нарисован красивый график доходности с разной статистикой. Аж с 1988 года.

В целом все правильно. Но хочу сделать парочку акцентов, вдруг кто-то упустил.

- Реальная среднегодовая доходность - будет на 0.79% меньше (сминусуем комиссии фонда).

- Указана доходность с учетом реинвестирования дивидендов, но налоги не учтены. Еще можно смело скинуть минимум полпроцента.

- Для примера на графике (и расчета доходности) выбран относительно удачный период. Сразу после крупного падения рынка в 1987 года (более 30%).

Если взять например, отрезок с начала 2000 года, то сначала бы инвестор попал в "потерянное десятилетие". На докризисный уровень капитал вернулся только в 2011 году. А размер среднегодовой доходности (над инфляцией) упал бы с 8,19% до скромных 4.1% (а если вычесть налоги и комиссию фонда, то реальная доходность снизилась бы еще раза в 1,5). В целом на долгосроке я бы рассчитывал на доходность на уровне 5-6% сверх инфляции (после вычета всех комиссий и налогов). Что в принципе тоже довольно неплохо, учитывая что доходность долларовая.

Меня вдруг осенила мысль, ответа на которую я пока не имею.

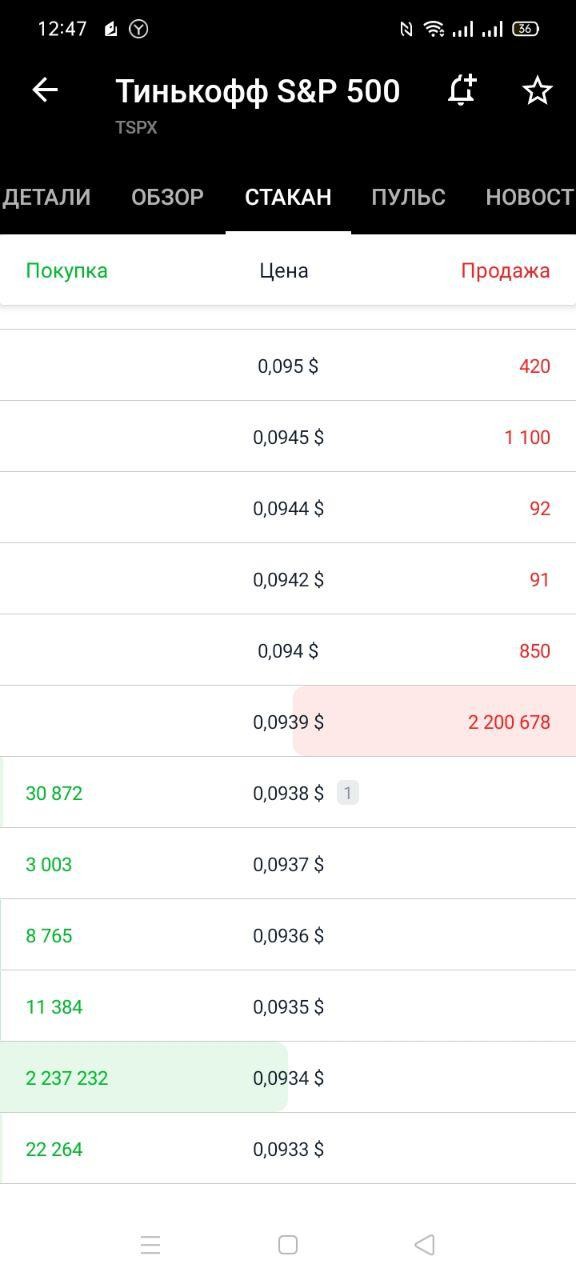

Смотрите. На данный момент фонд торгуется по цене $0.09 "с копейками". Ниже котировки в стакане. Лучше предложение на покупку-продажу идет по $0.0938 / 0.0939.

А как так? Ведь у нас в системе расчетов (доллары/рубли) используются только две цифры после запятой. Ниже одной копейки / цента быть же может. А здесь хотят 9,3... цента.

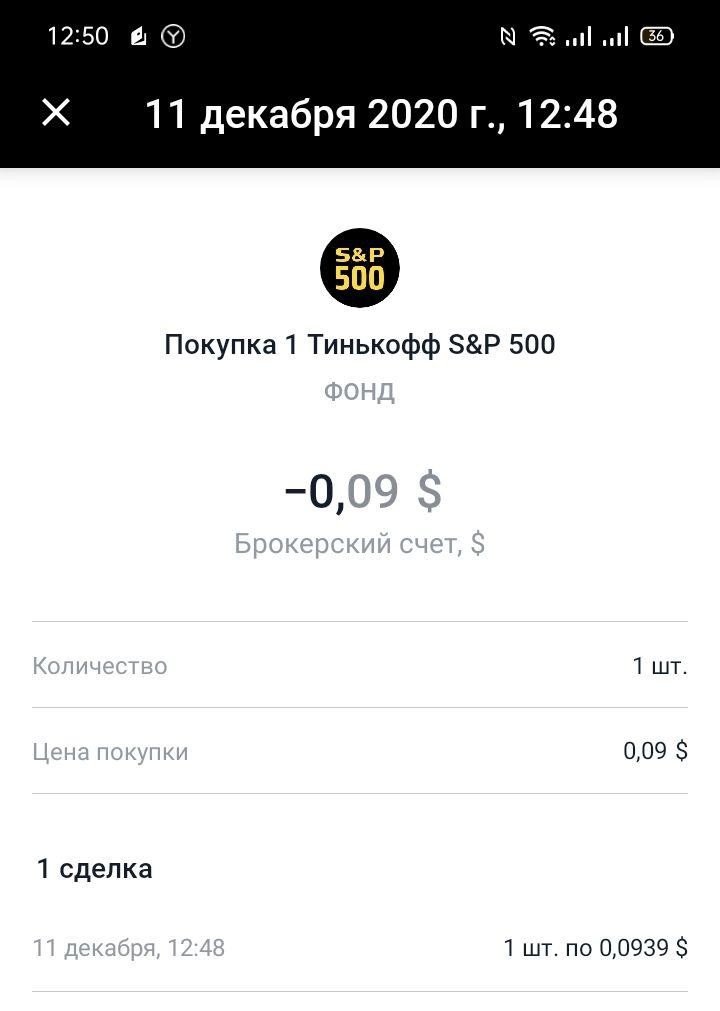

Я купил один лот фонда. Вот что отобразилось ... (обратите внимание на цену покупки).

Специально проверил - мои наличные баксы на счете после покупки уменьшились на $0.09.

Варианта событий у меня два.

- Получается при стоимости акции в 0.0939 - брокер округлил (простил) мне целых $0.039. Звучит конечно не очень солидно, но блин - это целых 4% от стоимости акции.

- Брокер как-то учитывает эти копейки (с третьего числа после запятой) и когда набежит до целого - спишет ЦЕЛЫЙ ЦЕНТ.

Есть у кого ответы на вопрос? Пишите, было бы интересно узнать правду.

Резюмируя по фонду TSPX: еще один фонд на индекс S&P 500. По комиссиям - середнячок. По качеству управления - пока неизвестно. Респектую TSPX за выбор самостоятельного составления индекса.

БПИФ "Тинькофф Насдак Биотехнологии" - TBIO

Инвестиционная стратегия TBIO - ставка на увеличение расходов на здравоохранение по всему миру.

Расходы на управление - 0.79%.

Как и у фонда TSPX, ставка налога на дивиденды - 30%. А какие дивы внутри фонда? На дату написания статьи (декабрь 2020) - дивидендная доходность составляла всего 0.2%. Поэтому высокая ставка налога в 30% (вместо 15) особого влияния на доходность не окажет.

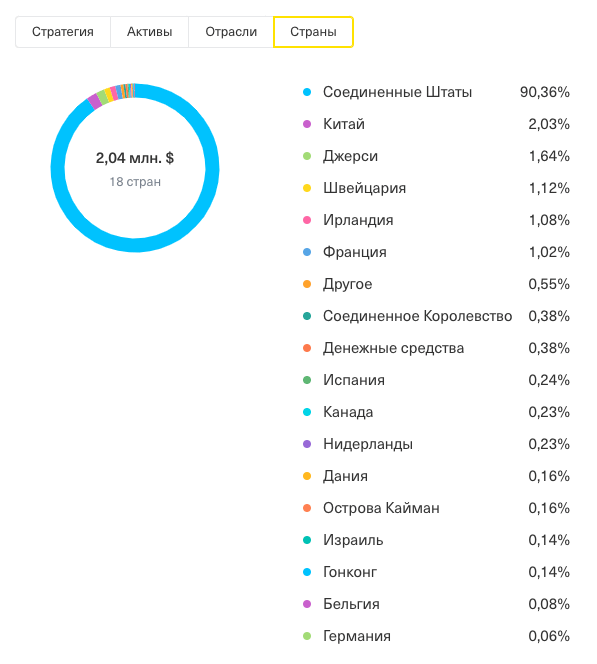

БПИФ TBIO инвестирует в фармацевтические и биотехнологические компании по всему миру (США, Великобритании, Швейцарии, Китая, Израиль). Львиную долю конечно же занимает США - около 90% всех капитализации сосредоточено на американских компаниях.

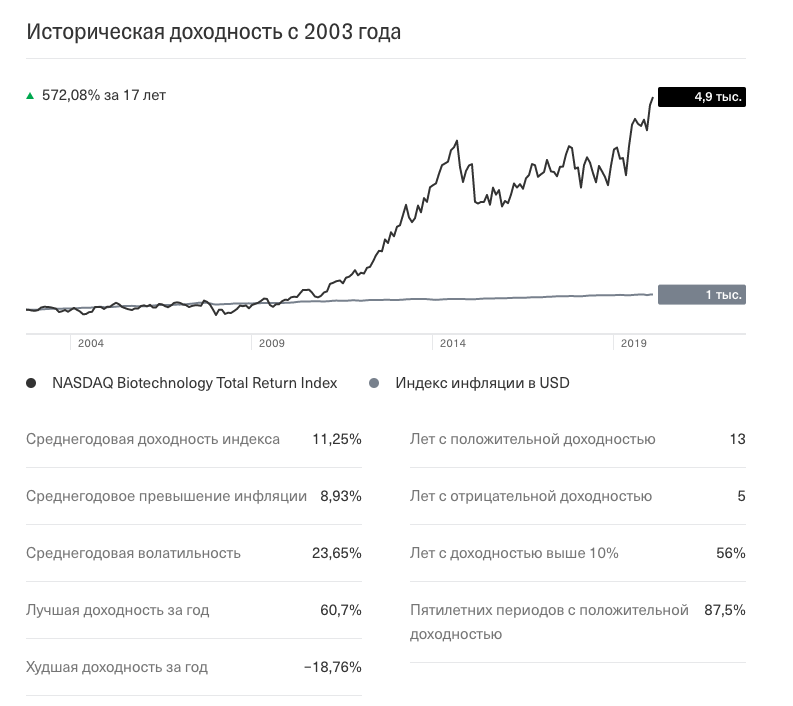

БПИФ TBIO отслеживает индекс NASDAQ Biotechnology Total Return Index - индекс полной доходности с реинвестированием дивидендов.

В составе индекса (и фонда TBIO соответственно) 200 компаний которые котируются исключительно на фондовой бирже NASDAQ. Из за этого пропускаются некоторые компании, которые торгуются только на NYSE (биржа Нью-Йорка).

В индекс входят компании крупной, средней и малой капитализации. Веса в индексе взвешены по капитализации компаний. Крупным компания выделяется больший вес, малышам совсем крохи. Есть ограничение на максимальный вес ТОП-5 крупнейших компаний в 8% на каждую. И потолок в 4% на остальные.

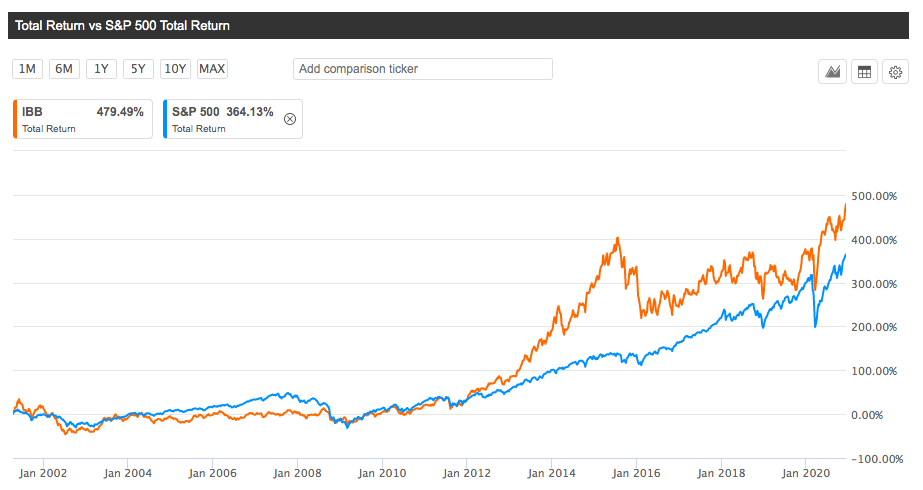

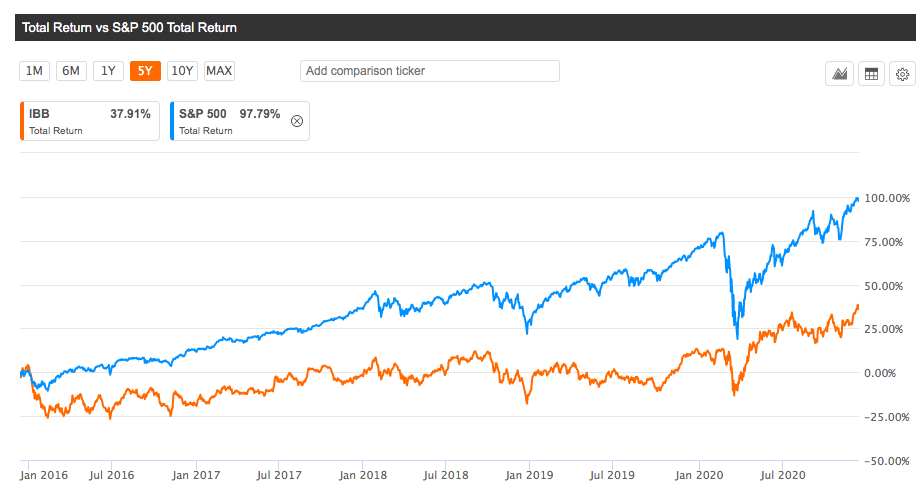

Но опять взят выгодный (для восприятия инвесторами) период. Во-вторых, для понимания выгодности - желательно сравнить результаты с другим инструментом. Например, S&P 500. Что собственно я и сделал.

Но опять взят выгодный (для восприятия инвесторами) период. Во-вторых, для понимания выгодности - желательно сравнить результаты с другим инструментом. Например, S&P 500. Что собственно я и сделал.

Сайт позволяющий делать самостоятельно сравнение за разные периоды - здесь.

Сайт позволяющий делать самостоятельно сравнение за разные периоды - здесь.

Чтобы не попасть в такую ситуацию - выход один: диверсификация. Не нужно делать ставку только на один актив, каким бы хорошим и выгодным он не казался.

Момент, на который обязательно нужно обратить внимание: А вы уверены, что вам нужны биотехнологии в виде отдельного фонда?

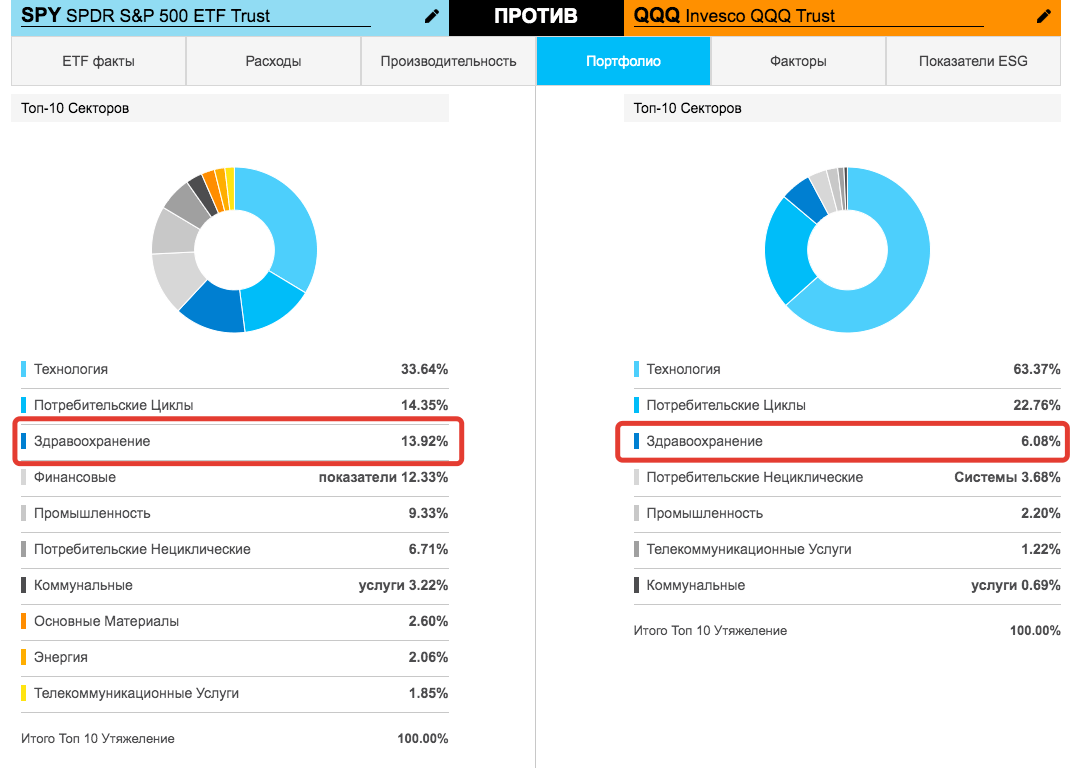

Поясню. Если у вас есть в портфеле индексные фонды на S&P 500 или на Nasdaq -100 (типа AKNX от Альфы), то вы уже имеете у себя сектор здравоохранения. В S&P 500 на него выделено почти 14%, в Nasdaq - около 6%.

Конечно здравоохранение - это не только фармацевтика и биотехнологии, но и другие подсектора.

Но ...

- Помните смысл стратегии TBIO? (ставка на увеличение расходов на здравоохранение по всему миру) - я думаю, что сам сектор всего здравоохранения имеет аналогичную стратегию.

- Большинство крупнейших компаний (с большей долей веса) из фонда биотехнологий - также присутствуют и в индексе S&P 500.

Резюмируя: покупая индекс биотехнологий, в лице фонда TBIO - вы должны понимать, для чего вы это делаете. И как будет сочетаться новое приобретение с вашими текущими активами в портфеле.

Тинькофф Индекс IPO - TIPO

Стратегия фонда TIPO - инвестиции в акции компаний после их первичного размещения на биржах США и владения ими до включения в фондовые индексы S&P 500, Russel 1000 или NASDAQ-100.

Комиссия фонда - 0.99% в год. В составе около 40 компаний. 80% которых сосредоточено в США.

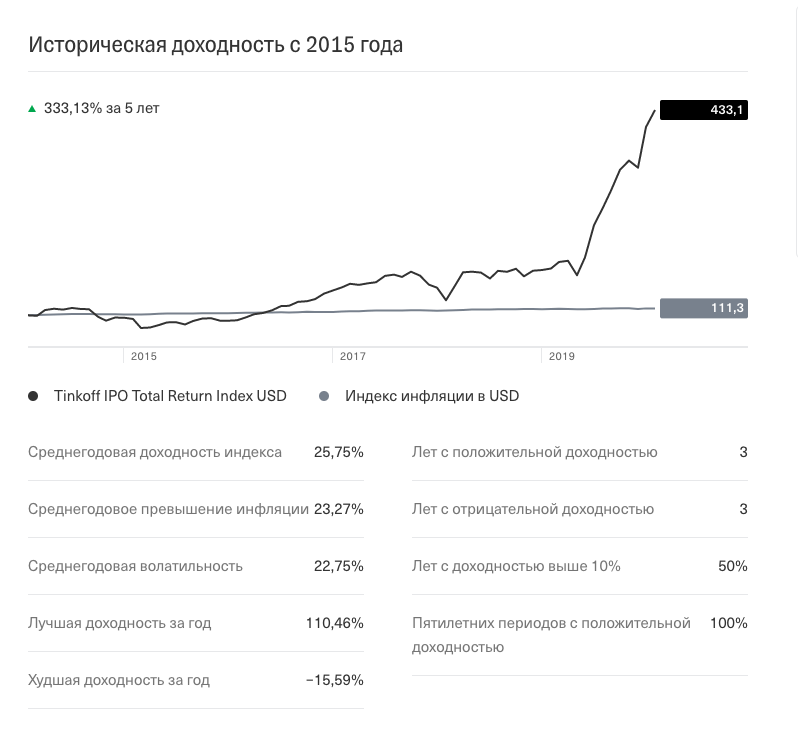

Исторический график доходности конечно же впечатляет. Свыше 25% годовых. Правда основная прибыль получена в последний год: рост на 150%. А прошлые периоды - практически топтание на месте. По статистике из 6 лет - 3 были в просадке.

Ниже расскажу про 4 вещи, на которые нужно обязательно обратить внимание.

Сам себе командир.

Фонд IPO отслеживает индекс "Tinkoff IPO Total Return Index USD". Простыми словами: Тинькофф придумал индекс, смоделировал (подогнал) исторические данные (как рос бы индекс в прошлом) и запустил БПИФ на свой же индекс.

Хорошо это или плохо? Я вижу главный минус - "качество следование за индексом" скорее всего будет максимально точным. Всегда можно без особых проблем "прикрутить гайки" когда это потребуется. И можно легко подгонять индекс под фонд (или фонд под индекс) - показывая отличное качество управления. Правая с левой рукой всегда могут договориться между собой.

IPO да не то.

Включение в название фонда TIPO - аббревиатуры IPO, может многих запутать. В классическом понимании, после IPO и покупки акций - действует так называемый период блокировки Lock up (локап).

Lock up - период время, в течение которого акции не могут быть проданы. Lock up составляет от 90 до 270 дней (в зависимости от компании).

Большинство инвесторов, покупающих акции при IPO, рассчитывают на бурный рост именно в первые дни / недели / месяцы. И по окончанию периода блокировки (локапа) скидывают бумаги, фиксируя прибыль.

Фонд TIPO покупает акции только после окончания Lock up.

Я не говорю, что стратегия TIPO хуже или лучше обычных IPO. Она ДРУГАЯ.

Стратегия и время владения акциями.

- Фонд TIPO берет бумаги после локапа. Таким образом упуская возможный бурный рост. Как правило, после Lock up котировки могут снижаться. Многие выходят из бумаг, фиксируя прибыль. Когда все выходят, мы только начинаем покупать.

- Акции находятся в составе TIPO до момента их включения в индексы (S&P 500, Russell 1000, Nasdaq 100). Мне лично не очень понятна логика? Когда компания попадает в какой-нибудь индекс, то это обеспечивает приток новых денег (все индексные фонды должны будут купить акции новой компании). Спрос вызовет рост котировок (стоимости компании). А мы (вернее TIPO) должны скинуть акции перед "практически гарантированным ростом". Хотя с другой стороны, многие акции компаний растут на слухах и в ожидании скорого включения в индекс.

- Если компания в течение 2-х лет не попадает в состав какого-нибудь индекса - она исключается из TIPO. Продается скорее всего с убытком.

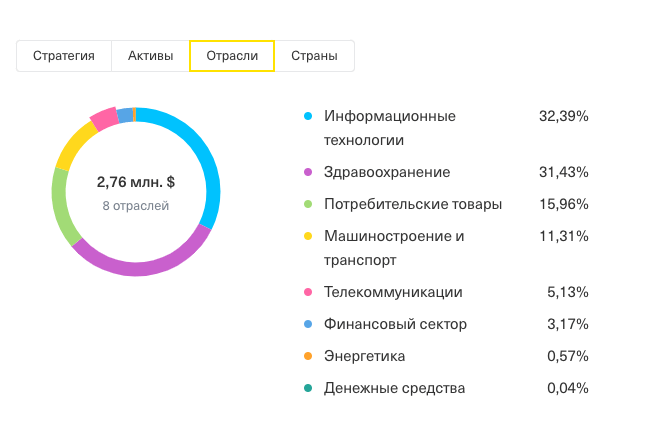

Состав фонда по отраслям

Львиная доля активов фонда TIPO приходится на 2 отрасли:

И что с того? Это нужно учитывать, при составлении портфеля. Дабы не возникало перекоса в сторону одного сектора.

Например, если взять 3 вышеописанных фонда: TSPX, TBIO и TIPO, то доля сектора Здравоохранения приблизится к половине. Доминирование одного сектора - это не очень хорошо для портфеля (огромное увеличение риска). Помните про 5 лет в просадке Биотехнологий (потерянная пятилетка).

Аналогично не очень хорошо будет сочетаться комбинация TIPO с IT-сектором (типа FXIT). В TIPO мы уже имеем треть информационных технологий.

Стоит ли инвестировать в TIPO?

Скажу так: фонд TIPO можно рассматривать как некую агрессивную инвестиционно-спекулятивную стратегию. Принимая на себя повышенные риски в обмен на потенциально более высокую доходность. Если стратегия фонда вам по душе, можно выделить небольшую часть капитала на подобные эксперименты. Основную ставку именно на TIPO я бы делать точно не стал.

Удачных инвестиций в правильные фонды!

Биотехкомпании высыпают как грибы после дождя и мрут как мухи — КРАЙНЕ рискованное направление фармы. Знаем, сами в нём работаем. Консерваторам имеет смысл инвестировать только в крупную фарму с большой долей биотеха в составе — но у таких котировки редко показывают феноменальный рост, расчёт только на дивы и дивидендных аристократов

Если брокер прощает округления, то сразу есть стратегия — сидим, покупаем их по одной штуке, потом продаем сразу все одним лотом — профит! Тем более комиссий у Тинькова нет за свои фонды

У FXIT нет биотехов, он не отслеживает в чистом виде NASDAQ 100, там реально только IT

Спасибо! Точно. Всегда почему то думал, что FXIT это аналог ETF QQQ на насдак 100.

Вообще интересно. На сдачу брать можно. В качестве эксперимента и т.д.

Недавно наткнулся на сайт, но подача материала и актуальность тем очень зацепила.

Спасибо за вашу работу.

Инвестировать в Nasdaq 100 можно через

AKNX, этот фонд инвестирует в ETF Invesco QQQ Trust, а он как раз самый известный ETF на этот индекс.

У Тинькова фишка с округлением известна давно. Они считают что это нормально и рекомендуют торговать лотами от 100 штук. Умникам которые покупали или продавали по 1 штуке блокируют возможность торговли фондами через приложение или терминал навсегда. Можно лишь подать заявку на продажу того что осталось через техподдержку с исполнением в течении нескольких рабочих дней.

спасибо за инфу …

Спасибо, критичное мышление — это всегда лайк ?

Спасибо за оперативный и критичный разбор! Есть над чем подумать.

Про TIPO — есть ETF (FPX и IPO) с похожей стратегией — покупают Акции через 100 дней после размещения и держат от 2 до 4 лет. Скорее всего это связано с тем, что цена Акции может значительно корректироваться в первое время после размещения.

В целом можно только порадоваться, что у нас появляются такие предложения, особенно порадовал фонд биотехнологий с комиссией примерно как у зарубежного собрата — там он кажется дорогим на фоне VOO, а тут очень даже в рынке )))

Спасибо за подробную информацию! Держу 1/3 портфеля в ЗПИФ ФПР, TIPO, FXUS — примерно в равных долях, покрывая весь возможный жизненный путь акции

«На главной странице фонда (у Тинькофф) нарисован красивый график…»

Где вы находите информацию? Я решил на начальном этапе изучения инвестирования, диверсифицировано вложиться в фонды. Собрал список фондов на Мос. Бирже. Начал искать информацию о них на оф. сайтах УК. Половина УК пытается максимально скрыть любые данные о своих БПИФ — смог найти только pdf документ с правилами фонда в разделе «раскрытие информации». Сам раздел «раскрытия информации» скрыт так, что если не знаешь о его обязательности, то шансы найти его на оф. сайте минимальны. В правилах иногда указан выдуманный УК совместно с Мос. Биржей индекс, но раскрытия индекса нет ни на сайте Мос. Биржи, ни на сайте УК. Например в одном из новых фондов Альфы ситуация именно такая. Для чего такая скрытность? Такое ощущение, что правила фонда выкладываются вынужденно, только ради соблюдения буквы закона. Неужели такая скрытность добавит клиентов? Неужели одну страничку на оф. сайте с описанием ключевых параметров фонда (комиссии, цели инвестирования — во что вкладывается фонд, и пр.) трудно сделать? Не понимаю!

Что касается Тинькофф. Ни на сайте банка, ни на сайте УК, я не нашёл информации о новых фондах. Только правила фонда (pdf) в разделе раскрытия информации. И всё.

По поводу скрытности фондов согласен на 100%. Бывает тяжело докопаться до истины.

По поводу Тинькофф… у меня в приложении (как клиента) есть почти вся инфа + брокер уведомляет (рекламирует новые свои продукты). Или можете тут посмотреть — https://www.tinkoff.ru/invest/etfs/TECH/structure/ как пример.

Привет.

Подскажи откуда инфа про налог на дивиденды в 15% и 30%.

Почему у ВТБ 15%, когда у Тинькофф 30%?

Спасибо.

Да, по налогам с дивидентов поясните пожалуйста, где можно посмотреть информацию?

А можете подсказать, почему фонды Тинькофф’а не видны в приложении Сбербанк Инвестор? Вроде торгуются на ММВБ? Сбербанк как-то фильтрует, или биржа?

Наверное Сбер их за фонды не считает ))))

А если серьезно, то не знаю …. задайте вопрос на горячую линию

Хотелось бы источник про информацию на налог дивидендов. У одних 15% у других 30%

Налоговая ставка зависит от страны регистрации фонда.

https://vse-dengy.ru/pro-investitsii/nalog-na-dividendy-amerikanskie-etf.html

Это не «брокер прощает», а биржа округляет до копеек/центов.

То есть, покупатель покупает по 9 центов, а продавец за эти же 9 центов продаёт.

Где по налогам с дивидентов поясните пожалуйста, где можно посмотреть информацию?

https://vse-dengy.ru/pro-investitsii/nalog-na-dividendy-amerikanskie-etf.html