Знаете за что я не люблю российские паевые фонды (ПИФ)? В том числе и биржевые (БПИФ). У них нет жестких ограничений в плане управления. Простыми словами, что хотят, то и воротят. Товарищи-управленцы могут запросто сменить стратегию абсолютно на противоположную. К примеру ты покупал фонд, инвестирующий в акции, а через три года оказалось, что внутри - облигации. Или золото. Или смесь чего-то с чем-то. В том числе инструменты срочного рынка.

Расскажу про недавно произошедшее событие по смене содержимого одного из фондов.

Смена стратегии - это хорошо или плохо?

На моей памяти было несколько подобных случаев. К примеру как-то, ребята из фонда на золото решили немного поспекулировать. На рынке золота был полный штиль, поэтому часть активов фонда переложили в потенциально более доходные инструменты. Естественно, "все делалось для блага пайщиков", чтобы они получили более высокую доходность.

Что произошло дальше? Как только (самовольные) перестановки в фонде были произведены, котировки золота пошли в резкий рост. Финал этой истории был достаточно печальный: при сильном подорожании золота на десятки процентов, за тот же период фонд на золото получил околонулевую доходность.

Управляющие все равно получили свои комиссии. А вот все пайщики остались с носом. Или вернее без носа (прибыли).

Но это было давно (и возможно неправда). И вот опять ...

Всем привет из Открытия

На этот раз отличился фонд от Открытия - БПИФ OPNB инвестирующий в российские корпоративные облигации. Управляющие на ходу взяли и поменяли стратегию инвестирования. До радикальных перемен, к счастью, дело не дошло (сохранили внутри тот же класс активов - облигации). Но все это преподнесли в виде улучшения условий для инвесторов!!!

Цитата с пресс-релиза с официального сайта (источник).

УК «Открытие» (бренд «Открытие Инвестиции») приняла решение переориентировать биржевой фонд «Открытие – Облигации РФ» с корпоративных на государственные облигации. Изменение индекса поможет в текущих условиях обеспечить надежность фонда и повысить его потенциальную доходность.Со 2 июля индекс, лежащий в основе БПИФ «Открытие – Облигации РФ», будет изменен с индекса корпоративных (RUCBITRBB) на индекс государственных облигаций (RUGBITR5+). Это позволит существенно увеличить кредитное качество и ликвидность портфеля, что благоприятно отразится на пайщиках фонда.

Как это выглядит со стороны?

Я отдал деньги за помидоры, а получил огурцы. Немного не то, зато все это овощи.

Неравноценная замена?

В чем отличие индексов между собой? И так ли критичны изменения?

Давайте разберемся.

| Параметры | Было | Стало |

| Тикер | RUCBITRBB | RUGBITR5+ |

| Индекс | Индекс корпоративных облигаций (> 1 года, BB- ≤ рейтинг < BBB-) | Индекс государственных облигаций (> 5 лет) |

| Кол-во бумаг в индексе | 74 | 12 |

| Дюрация | менее 2 лет | 7 лет |

Получается, что под предлогом улучшения, количество бумаг в фонде сократилось более чем в шесть раз (диверсификация снижена). Вместо коротких облигаций, мы получили длинные бонды со сроком погашения 5 и более лет (+10-15 лет). Рост дюрации более чем в три раза!

Увеличение дюрации автоматически повышает чувствительность индекса к изменению процентных ставок. Да и сам индекс, из-за наличия в нем длинных бумаг будет летать вверх-вниз из-за каждой мелочи. И особенно в кризисы (просадки могут быть намного глубже).

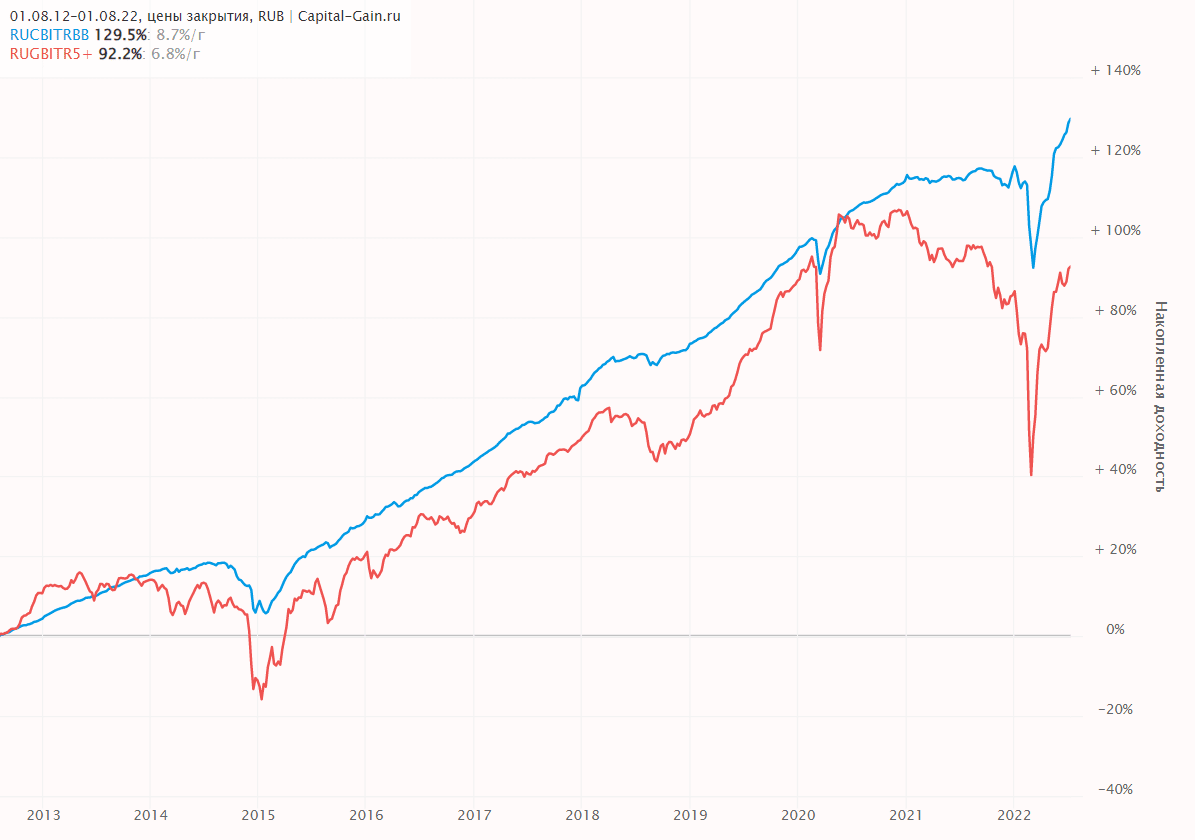

Вместо тысячи слов лучше один раз посмотреть как ведут себя оба индекса во времени.

На графике:

- синий - это индекс корпоративных облигаций;

- красный - индекс гос. облигаций.

Невооруженным взглядом видно, что поведение индекса корпоративных облигаций более сглаженное, без резких провалов. Новый бенчмарк фонда OPNB частенько грешит просадками, с глубиной падения в разы больше.

Вместо заключения

Нормальные инвесторы, выбирают фонд исходя из каких-то своих целей, сроков и естественно рисков. К примеру старый формат фонда из-за наличия коротких облигаций можно было использовать на ИИС (на три года). Или как стабилизирующую составляющую портфеля в противовес акциям, для снижения общей просадки по портфелю.

Смена индекса фонда автоматом увеличивает риски портфеля, кому-то ломает стратегии.

На мой взгляд - было бы правильнее (и честнее) создать другой фонд с новой стратегией. Если я за что-то плачу деньги, то будьте добры обеспечьте меня этим. Но ребята из Открытия решили не заморачиваться и пошли наиболее простым (для них) путем.

Если статья понравилась, есть ещ несколько историй про чудеса российских биржевых фондов.

- золотой фонд, в котором нет золота;

- фонд на американские акции, покупающий российские облигации;

- смену стратегии внутри фонда - "покупал шило, а дали мыло".

- инвестиции под нулевую доходность - как фонды (акций, облигаций, золота) вкладывают ваши деньги ... в деньги.

Как вы думаете, смена стратегии пойдет инвесторам на пользу?

Честно говоря вообще не вижу смысла в фонде на гос.облигации. Если нужно, в соответствии со своей стратегией используешь конкретные ОФЗ.

Плюсую.

Сейчас выбора особо нет. Сами фонды мне нравятся как инструмент, брала FX ETF с диверсификацией. В силу событий они не доступны, перехожу на сберовские ETF, по чуть-чуть на сдачу беру на корпоративные облигации и на топ российских акций.

У сбера нету etf, есть бпифы с довольно высокими комисссиями. Поэтому возникает вопрос, почему именно сбер?

Если одним словом — охренели.

О каком долгосрочном пассивном инвестировании может идти речь, если гореуправляющие постоянно что-то мутят?

Рынок фондов у нас не сложился к сожалению.

Получается надо выбирать конкретные бумаги.

В них, надеюсь, не будут менять условия :))

И снова ОТКРЫТИЕ сами себя дискредитируют и своими действиями как бы говорят «бегите от нас». 🙂

Справедливости ради, у открытия все фонды такие себе. Кто их покупал и почему?

Очень не хватает сводной статьи о том, какие ETF и бПИФ на данный момент (10 авг) торгуются на российских биржах. И мысли автора. Хочется собрать хоть какую-то стратегию

Законодательство позволяет такое проворачивать, вот они и воротят. Стоит жаловаться в ЦБ, чтобы прикрыли лавочку.