Что нужно сделать, чтобы составить инвестиционный портфель? Кто-то проходит курсы (платные или бесплатные), где получает инвестиционные знания (хорошие или плохие), которые помогут ему создать "правильный" портфель. Кто-то обращается к "профессионалам и прочим инвест. гуру", где за определенную плату вам выдадут готовый вариант портфеля. Нет. Немного не так. Вам составят "самый наилучший из всех наилучших портфелей".

Но насколько это близко к истине?

Что взять в портфель?

Если упростить, вся философия создания портфеля сводится к двум вещам: ожидаемой доходности и волатильности.

Умение отбирать отдельные "правильные" акции, я считаю не так важно. Если портфель долгосрочный, это может больше навредить, чем помочь.

Почему я скептически отношусь к выбору отдельных акций? На рынке постоянно происходит смена лидеров со временем. И чтобы оставаться в теме, нужно постоянно перетряхивать состав портфеля. А это уже трата времени, сил и денег (да и серьезный багаж знаний и опыта в этом деле не помешает). И все это, как правило, ни к чему хорошему не приводит.

Перефразируя классика "Редкая птица долетит до середины Днепра", получаем "Редкий частный инвестор может обогнать индекс". Чему собственно посвящены сотни, если не тысячи исследований и статистических выкладок. Пара-тройка из них, промелькнула и у меня в блоге:

- Почему трудно обогнать индексные фонды?

- Какие шансы у портфеля из отдельных акций победить индекс?

- Самые дорогие компании в мире 30 лет назад и в наши дни.

Но мы немного отвлеклись. Для составления инвестиционного портфеля потребуется всего два инструмента: акции и облигации.

- Акции генерируют основную доходность.

- Облигации сглаживают волатильность портфеля и дают немного прибыли.

Все. Поэтому один из главных вопросов при составлении долгосрочного портфеля будет звучать так: В каких пропорциях взять акций и облигаций?

Произошедшие в начале 2022 года события немного помогли инвесторам. Избавили от необходимости выбора фондов на иностранные активы. Большинство из них заблокировано. По остальным, которые еще торгуются на наших площадках, нависли риски будущих блокировок и поэтому ввязываться в такие инструменты опасно.

И что нам остается? Только родное отечественное. А раз выбор невелик, это еще больше упрощает процесс создания инвестиционного портфеля.

Диаграмма доходности портфелей

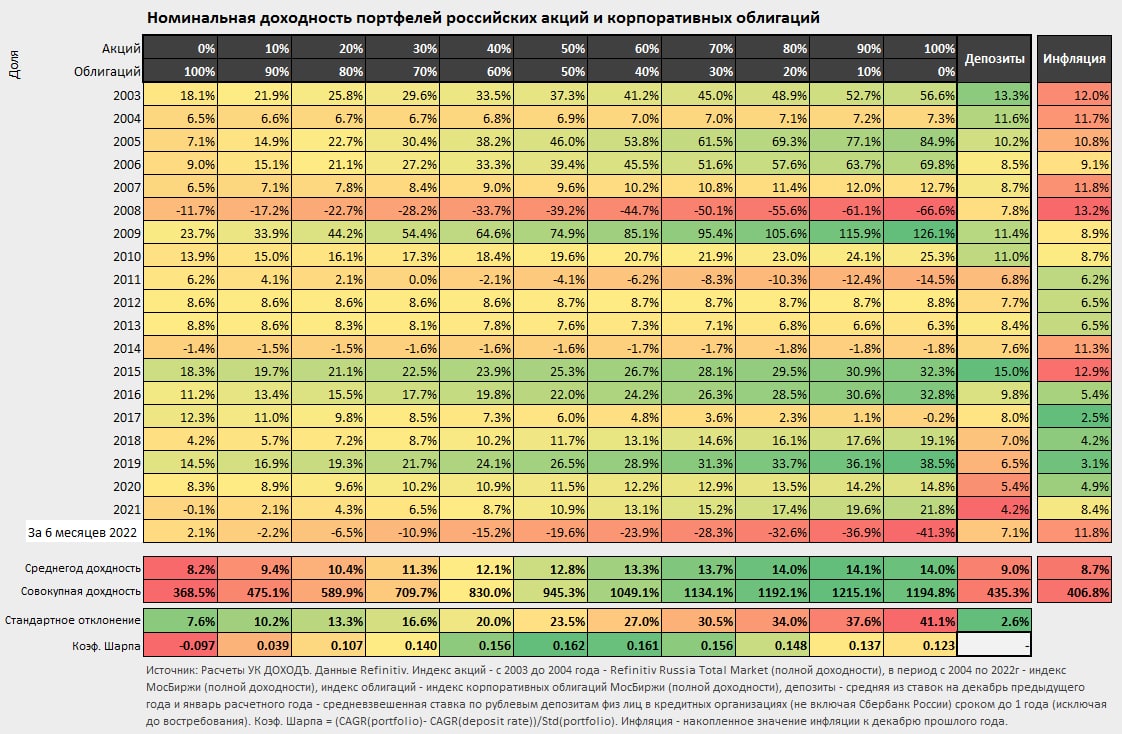

Попалась классная диаграмма от УК Доход, показывающую поведение и доходность портфелей из российских акций и корпоративных облигаций в разных пропорциях с 2003 года. Начиная от портфеля на 100% состоящего их облигаций и до 100% портфеля из акции. С шагом 10%. Для наглядности есть еще данные по доходности депозитов и размер инфляции.

В диаграмме можно посмотреть как вели себя портфели с разным набором в отдельные года. Но больше всего информации дают суммарные результаты за весь срок наблюдения. Своего рода имитация инвестиционного горизонта в два десятилетия. За который случилось многое: обвал рынка акций в 2008 году более чем на 80%, кризисы и падения 2014, 2020 и 2022 годов. На диаграмме этого не видно, но на деле рынок в те года падал на десятки процентов.

У нас есть среднегодовая доходность за весь период, стандартное отклонение портфеля и коэффициент Шарпа. Обладая этими знаниями уже можно сделать себе портфель, который будет не хуже, чем у профессионалов, а может быть даже, не побоюсь этого слова, лучше.

Кстати, а что нам показывает стандартное отклонение? Если упростить, то портфель с меньшим значением будет падать не так сильно, а выходить их просадок быстрее, по сравнению с портфелем с более высоким стандартным отклонением. Можно сказать, что поведение будет более сглаженным.

Ну и сразу про коэффициент Шарпа. Шарп показывает сколько доходности мы получаем на единицу риска. Чем больше значение, тем лучше.

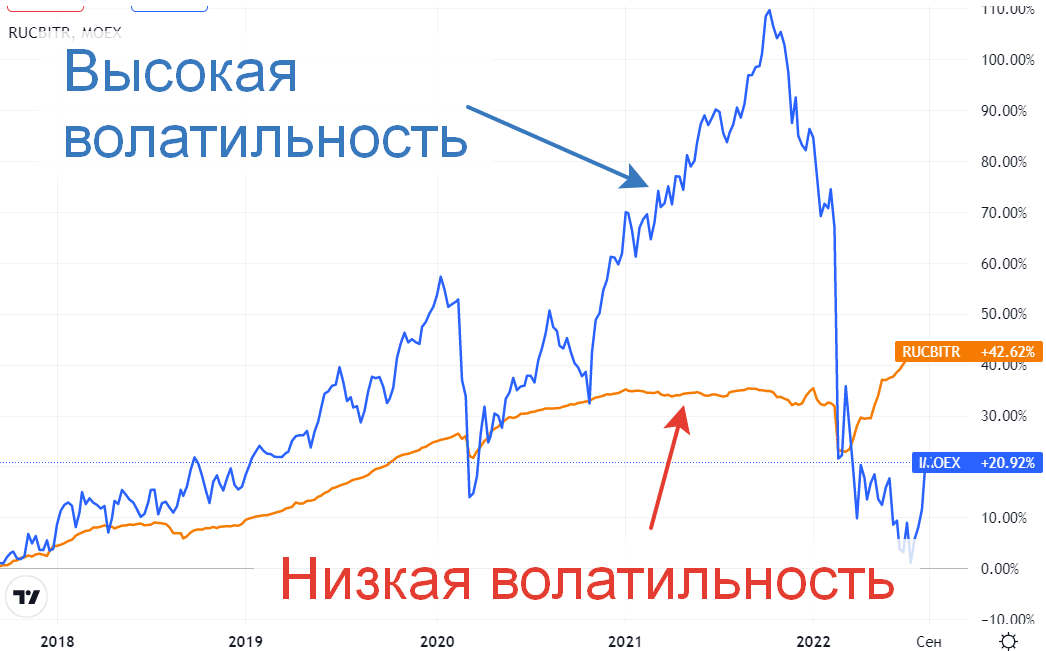

На картинке ниже, графики индекса Мосбиржи (синий) и индекса корпоративных облигаций (оранжевый).

Глядя на диаграмму, можно сразу сделать ряд определенных (думаю что очень полезных) выводов.

- Портфель, состоящий только из облигаций - проигрывает по доходности не только депозитам, но и инфляции (8,2% против 9% и 8,7%).

- Портфель из 100% акций, вроде как самый доходный (приносит 14% годовых). Обгоняет инфляцию на 5% (реальная доходность). Но волатильность или стандартное отклонение у него максимальное.

- Разбавление портфеля 20% долей облигаций, снизило волатильность и при этом совсем не уменьшило доходность!

Портфель 80/20 по характеристикам, лучше портфеля на 100% состоящего из акций, при одинаковой доходности.

По совокупности всех характеристик, оптимальные портфели находятся в диапазоне с пропорциями от 50/50 до 80/20 (акций/облигаций). Если брать золотую середину, чтобы не сильно много терять в доходности и не брать на себя чуть больше риска, можно остановиться на портфелях 60 на 40 или 70 на 30.

По сравнению с самым доходным портфелем, приносящим 14% годовых и состоящим из 100% акций, добавляя облигаций мы теряем всего от 0,3 до 0,7% среднегодовой доходности (портфели 70/30 и 60/40). Но взамен снижаем волатильность портфеля на четверть или даже на треть (с максимального отклонения 41,1% до 30 и 27%). По соотношению доходность / риск - одно из оптимальных значений.

Портфели 60/40 и 70/30 по совокупности всех показателей являются оптимиальными.

Ну а дальше инвестору остается только выбрать фонды на широкий рынок акций и облигаций. Что выбрать из акционных фондов я писал здесь или здесь. Про облигации еще проще. Алгоритм выбора фондов облигаций разбирал в этой статье. Если вкратце, то подойдет любой недорогой пассивный индексный фонд с небольшой дюрацией. К примеру, OBLG от ВТБ или SBRB от Сбера - по мне это топчик. Как альтернатива, можно рассмотерть менее надежные и ликвидные (зато с меньшей комиссией): INGO от Ингосстраха или BOND от УК Доходъ.

Естественно, все вышеперечисленное это не инвестиционная рекомендация. А мое субъективное мнение. ?

Резюмируя

Представленные в диаграмме характеристики портфелей позволяют оценить их поведение на истории. Как вели себя портфели в неблагоприятные и благоприятные периоды. Повторится что-то подобное в будущем - неизвестно. Но по крайней мере, мы имеем определенный ориентир, позволяющий нам прогнозировать будущую доходности своего портфеля при заданном уровне риска. И как по мне - этот ориентир, не самый плохой.

Статья в тему: 9 способов определить сколько облигаций должно быть в портфеле инвестора

Добавление золота еще лучше скажется на характеристиках портфеля. Но к золоту у многих пренебрежительное отношение. Мол, он не приносит добавленную доходность в виде дивов или купонов. Долгое время может вообще не расти. Я думаю, такие доводы были справедливы, когда мир для нас был более открытым. Вместо золота мы могли легко купить фонд на казначейские векселя. Но сейчас в классах активах мы ограничены. Плюс золото не сильно коррелирует с акциями и облигациями. А вообще, я видел графики, где портфель, состоящий из золота и акций обыгрывал портфель из акций и облигаций)))

Можно ссылку?

Если взять период с 2003-2021 с портфелем 40% акций и 60% золота, то получается среднегодовая доходность — 18% и макс падение — 12.4%

В тот же период портфель 60% акций и 40% облигаций — среднегодовая 16.1%, макс падение 42.2%

Такой результат получается из-за того, что у золота нулевая корреляция с акциями и отрицательная с облигами. А вот корреляция акций и облигаций рф очень большая. Поэтому просадки будут большими. Портфель не эффективен.

Золото не приносит добавленную стоимость, но зато это валютный инструмент. Рубль будет падать. Получаем курсовую доп доходность.

Друзья, хочу поделиться с вами полезным лайфхаком.

Если составить портфель из ОПИФов акций и облигаций от одной УК, то, как правило, возможен обмен одних паев на другие c сохранением срока владения паями, что позволяет проводить ребалансировку портфеля без погашения паев и соотвественно, без уплаты НДФЛ.

Вот только в комиссиях большинства ОПИФ уже заложена ваша экономия и на налогах, и на брокерских расходах, и на много чём ещё.

Спасибо за инфу! )))

Но у ОПИФ по моему мнению есть ряд недостатков, которые съедают всю потенциальную выгоду:

1. Высокие комиссии. Обычно в два-три раза выше, чем у биржевых фондов.

2. Непрозрачность.

3. Низкая ликвидность. Погашение или покупка паев может происходить в течение нескольких дней.

4. Нельзя покупать на ИИС.

Возможно что-то упустил. Но для меня этого вполне хватает, чтобы не связываться с ними.

Все так, но почему только рынок РФ? Это ж супер волатильный вариант портфеля. IB все еще открывает счета, почему не составить портфель из фондов там, получив все рынки вместо одного?

Вот именно, что IB ПОКА еще открывает счета и работает с РФ, но один заскок у пенсионера и все, не понятно будет как выводить деньги, дадут ли продать активы, куда бежать и что делать….. пока слишком высокий риск, что бы лезть туда.

Не у всех есть возможности и желание идти на Запад. Риски сейчас запредельные. Сегодня счета открывают, а завтра всех попросят на выход. Хорошо, если дадут время на подумать что делать с капиталов. Но не суть.

Про портфель составленный из западных ETF я писал ранее: показывал два варианта с обоснованием почему именно так — https://vse-dengy.ru/portfel-iz-etf.html

Да, вашу статью я читала пол года назад и именно она навела меня на мысль, что 10 фондов мне ненужны, раз я все-равно по капитализации стран портфель собираю. С мая живу с двумя фондами на IB, мне нравится 🙂 За идею спасибо!

Понимаю риски, но все-таки пока IB вел себя лучше, чем наши брокеры, поэтому надеюсь, что даст вывести.

Вот хотел написать тоже самое. Мало того, что волатильный, но при этом ещё и только в рублях (а к рублю у меня доверия совсем нет) и со всё более уменьшающимся списком бумаг, которые можно покупать. Например:

— квала можно получить теперь только от 30кк, что гораздо менее доступно чем раньше

— почти не осталось фондов, которые можно купить у любого брокера (конечно, есть куча фондов от брокеров, но страшно на них завязываться)

— постепенно начинаются гонения на компании, которые вроде бы российские, но при этом зарегистрированы в других странах

— что будет дальше, непонятно, может, будет ещё что-то.

При этом с другой стороны есть IB, Just2Trade, FF Белиз, и т.д., которые не только открывают счета россиянам (да, уже с некоторыми ограничениями, например, IB перестаёт показывать торговую информацию по некоторым бумагам, если ты из России). Но при этом в большинстве случаев достаточно показать, что ты физически не в России (арендовать квартиру в Казахстане не составит труда и не так уж дорого) или получить ВНЖ другой стороны (того же Казахстана), чтобы снять все ограничения. И даже видел истории успеха, когда ВНЖ Турции помог разблокировать аккаунты IB, заблокированные из-за Крыма.

Резюмируя: на мой взгляд при инвестировании на долгосрок на рынке РФ сейчас только один плюс — это легко сделать. Всё остальное — минусы: волатильность, уменьшающееся количество бумаг, рубль, неопределенность.

Так что не вижу вообще никакого смысла откладывать на ту же пенсию в России.

Это всё конечно правильно. Но стоит ли вкладываться именно в фонд МосБиржи? Может лучше в ESG фонды? Вроде ESGE от втб.

Я понимаю что статистики за такой долгий период по ним нет, но всё таки интересно ваше мнение.

ESGE вполне себе вариант. Думаю на долгосроке будет примерно сопоставимая доходность с индексом Мосбиржи. Ничего критичного в том, чтобы его использовать не вижу.

Максим, вы наверное, знакомы, но на всякий случай. Сергей Спирин «Портфель лежебоки». Исследование портфеля , состоящего из акций, облигаций и золота

Да, конечно знаком. )))

Но насколько я помню лежебока сильно выстрелил только в начале (когда произошел дефолт в 98-м). Потом он показывал не очень хорошие результаты, по сравнение с классическими портфелями. (хотя могу и ошибаться).

Сам Спирин неоднократно писал, что Лежебока сделан исключительно для демонстрации силы портфельного эффекта и в чистом виде повторять его не нужно.

Для себя я бы использовал что-то подобное ближе к пенсии или уже на ней, чтобы сгладить волатильность портфеля (но ограничился бы в разы меньшей долей золота — в пределах 5-10%).

Да, Вы правы. Лежебока выстрелил в самом начале. Если посмотреть результаты за последние 5 и 10 лет, то итог не самый впечатляющий. Но все равно доходность данный портфель показал выше, а риск ниже, чем индекс мосбиржи. Правда я не знаю точно, какой именно был этот индекс — с учетом дивидендов или нет.

Ну я тоже не претендую на истину. Показал один из простых вариантов составления портфеля из российских активов, с не самыми плохими результатами. )))

Как насчёт фонда на корпоративные облигации от тинькофф?

Тот портфель состоит из FXRL, FXRB, FXGD и после обнуления FXRB уже не представляет никакого интереса. А ведь можно было и по фондам разбить активы, а не привязываться к одному Финексу, этакая техническая диверсификация, про которую раньше и не подумали бы

Как по мне, акции лучше покупать самостоятельно, а не брать фонд. Во первых, вы точно знаете, в какие активы вложены ваши деньги. Во вторых топ 10 или 20 акций индекса ММВБ мало отличаются по доходности от всего индекса. Вы также можете добавить что-то по своему усмотрению, если есть желание. Налог с дивидентов и необходимость их реинвестировать примерно равны комиссии фондов. Точно не посчитать, дивиденты сильно отличаются то года к году. Зато к пенсионному возрасту дивидентный поток становится плюсом, а не минусом.

Уф, как же Вы все никак не поймете. Нет разницы получаете ли вы дивиденды или продаете по частям паи фонда.

Безусловно можете себя успокаивать под видом того, что Вы сами берете акции, однако лидеры рынков меняются (не в таком далеком прошлом ставили деньги на железные дороги, что из этого вышло по итогу? — да ничего хорошего). Да, я сейчас взял частный случай из сотни, но перечислять их тут мне будет сложновато. Вам необходимо понять, что, беря отдельные эмитенты, Вы, скорее всего, ошибетесь. Почему? Черный лебедь существует (Вспомните ЮКОС :))

Еще учтите, что индекс пересматривается раз в квартал и некоторые эмитенты запросто могут из него вылететь и он полетит соответственно вниз (я про цену, вернется ли он к среднему -возможно, но сколько это займет времени?). Еще один момент — время, затраченное на покупки отдельных эмитентов, реинвестирование дивидендов — велико, в том же индексном фонде делают абсолютно все это вместо Вас (однако вы уже отметили, что комиссия фонда примерно равна комиссиям за дивиденды), следовательно, у вас будет экономия времени — а это в наше время (простите за тавтологию) самое важное:)

Дивидендный поток — круто, но его можно сделать и из фондов, так что такой себе аргумент (продавать часть паев равносильно полученным дивидендам, правда это морально тяжело осознать)

Да, есть в этом логика. Но, какова ликвидность фондов? Я, все таки думаю, что отдельные облигации ликвиднее.

Самое комичное в выборе отдельных бумаг то, что инвесторы даже не знают про историческую доходность и прошлых лидеров рынка. Если они даже этого не знают, как они собираются путем выбора отдельных бумаг предугадать лидеров будущего? XD

Это все справедливо для ситуации когда один раз вложил и забыл. Когда регулярно пополняешь свой портфель в течении жизни и делаешь ребалансировки, тогда волатильность нужна.

Попробовал прогнать модельные портфели через capital-gain «анализ портфелей», и там при моделировании с 2003 года ничто не может победить акции РФ в чистом виде (при расчёте только рынка РФ)

Я вот смотрю на таблицу и думаю: если реальная доходность облигаций около 0%, то ОФЗ-ИН выглядят как отличный вариант замены корп.облигаций с минимальными волатильностью и корреляцией с акциями РФ. Индексируемый номинал и 2.5% годовых доходность. Или я что-то упускаю в расчётах, всё ж высокая плата за минимальный риск (в сравнении, реальная доходность акций вышла 5%, а волатильность там огромная)

Среднемировая реальная доходность облигаций до 2%. Но это не значит, что не стоит в них инвестировать! Не надо смотреть на доходность отдельных активов. Есть современная портфельная теория, суть которой в распределении активов. Доходность всего портфеля не означает доходность его отдельных активов. Поэтому делать ставку исключительно на облигации или акции очень плохая затея в долгосрочной перспективе. Многие люди до сих пор не могут понять, что если облигационный портфель разбавить на 10 % акциями, то и риск может уменьшиться или вырасти несущественно, и доходность будет выше.