Инвест привет в 62-м выпуске рубрики Миллион с нуля. Не будет лить воду - поехали.

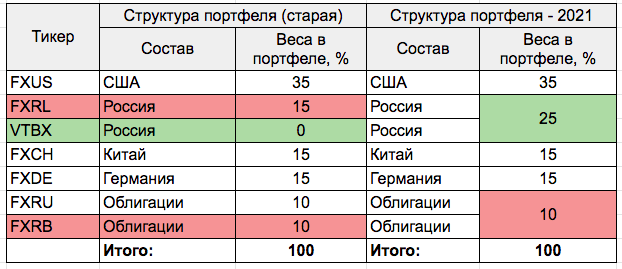

Новая структура портфеля - 2021

В одной из прошлых статей я писал про переход на другой биржевой фонд на российские акции. Вместо ETF FXRL от Finex буду покупать БПИФ VTBX от ВТБ. Главная причина - более низкие комиссии. Продавать старый фонд (FXRL) на горизонте 1,5-2 лет не собираюсь. Планируют додержать до 3-х лет и получить освобождение от налогов (ЛДВ).

Поэтому до поры в составе портфеля "Миллион с нуля" будут фигурировать оба фонда: от Finex и от ВТБ.

Вторым серьезным изменением был отказ от покупки фонда еврооблигаций с рублевым хеджем FXRB (причины озвучивал здесь) и снижение общей доли облигаций в портфеле с 20% до 10%. Здесь тоже пока никаких действий по продаже не буду предпринимать (буду ждать ЛДВ). Долю облигаций в портфеле буду учитывать суммарно по двум фондам - FXRU и FXRB. Покупать в будущем буду только один фонд - FXRU.

В итоге пропорции акций / облигаций в обновленном портфеле будут составлять 90/10. И встает вопрос: как распределить освободившиеся 10% веса? Можно было раскидать по оставшимся ETF по паре-тройке процентов. Но недолго думая (хотя немного поразмышлять пришлось) увеличил долю российских акций: с 15% до 25%.

Мои мысли на этот счет были следующие (естественно очень субъективные):

- США - мировой лидер. Но у меня на Америку (FXUS) уже приходится более трети портфеля.

- Германия - локомотив европейской экономики. Но уж слишком много прибыли теряется на дивидендах (налог на дивиденды немецких компаний составляет 15-27%). И снизить его нельзя. Меня это просто "убивает".

- Остались Китай (один из самых перспективных рынков) и Россия (один из самых недооцененных). Изначально хотелось доли распределить пополам между ними - каждому по +5%. Но потом победила "жадность". Российские инвесторы через российские фонды получают же налоговые льготы - освобождение от налога на дивиденды. Такого нет в других фондах. И причем эта льготу тебе дают здесь и сейчас.

В результате пропорции нового портфеля приобрели следующий вид:

По активам: красным отмечено, что пока находится в портфеле, но покупаться больше не будет. Зеленым - новичок.

По пропорциям: красным - снижение доли / зеленым - увеличение.

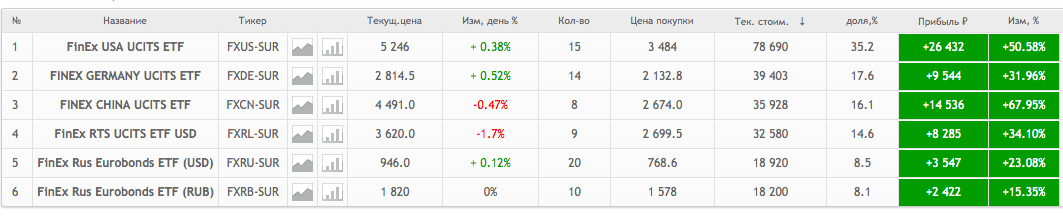

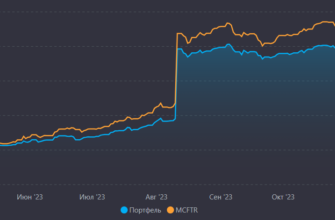

Результат инвестиций

Раз уж заговорили о портфеле, можно как бы между прочим подвести итоги. Хотя я не любитель так часто оценивать результаты (прошлый раз был месяц назад). Никаких особых изменений за это время не может произойти. Ну будет рост-падение на пару-тройку процентов. В большинстве случаев - это просто рыночный шум. Сегодня рост, завтра падение, через неделю снова рост.

Ну да ладно. Это будет последний мой отчет по старой структуре портфеля. На сегодняшний день картина следующая:

С момента последнего отчета (месяц назад в конце декабря) общая прибыль подросла на 4,5%: с 36,21 до 40.74%.

Если переводить в среднегодовую прибыль, то портфель Миллион с нуля имеет:

- 24,1% годовых - рублевая доходность;

- 15,6% годовых - в долларах.

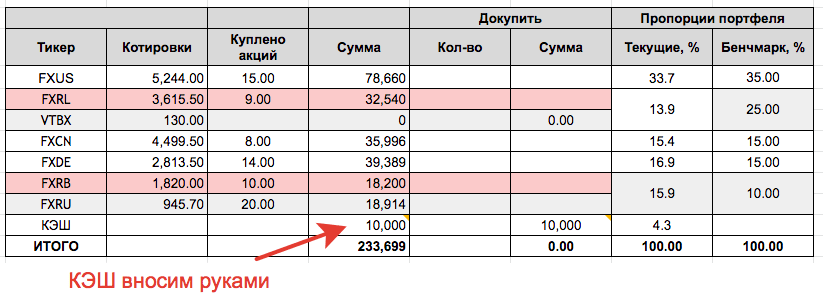

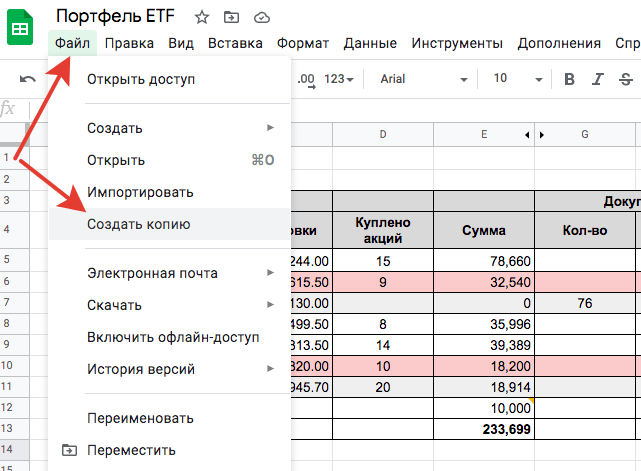

Новый шаблон для учета инвестиций

Изменения в портфеле вынудили немного поменять свой шаблон учета. "У меня все ходы записаны" ))) в электронных таблицах (Гугл-таблицы).

Выглядит это следующим образом:

Тикер - тикер фонда на бирже.

Поле "Котировки" - цены акций (фондов) в таблицу подтягиваются автоматически. Есть небольшая задержка по времени, но для долгосрочного инвестора это не критично.

Куплено акций - количество акций каждого ETF в портфеле на текущий момент.

Сумма - суммарная стоимость каждой позиции на текущий момент.

КЭШ - в колонке "Сумма" есть строка для Кэша (смотри по стрелке). Вносим руками свободные средства.

Пропорции портфеля - содержит колонки: Текущие и Бенчмарк.

- Бенчмарк - это моя задуманная структура портфеля к которой нужно стремиться.

- Текущие - как понятно из названия, текущее состояние на данный момент. Обратите внимание доля активов на Россию (2 фонда) - суммируются. Аналогично по облигациям - суммирует стоимость по фондам FXRU и FXRB.

Дабы в будущем не путаться (и не забыть) - выделил красным позиции, которые больше не нужно покупать.

Поля "Докупить" - необязательное. Но сделал специально, чтобы совершать меньше телодвижений при будущих покупках.

Вкратце.

Когда пополняю счет - вношу данные в колонку "Кэш" - сколько у меня наличных. Система рассчитывает текущие (изменившиеся) доли активов с учетом свободных денег.

Далее В поле "Докупить-Количество" вношу какие акции я планирую покупать. При этом сразу будут изменяться пропорции портфеля в реальном времени.

Удобно тем, что можно предварительно перед покупкой накидать чего и сколько нужно будет взять, чтобы текущие пропорции стремились к бенчмарку.

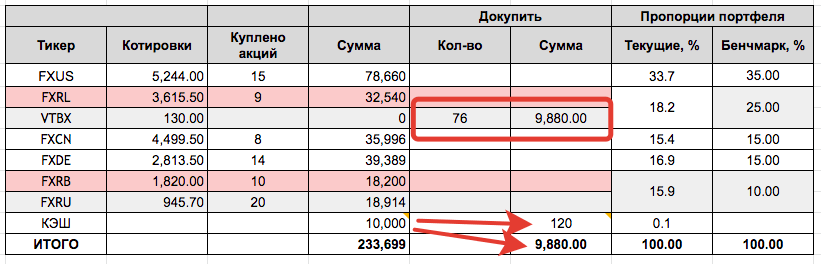

Из примера (картинки) выше видно, что самый отстающий от бенчмарка - это фонд на Россию. Нужно иметь 25%, в реальности у меня всего 13.9% веса от портфеля.

Заполняем колонку "Докупить-Кол-во". На мои свободные 10 000 рублей можно взять 76 акций VTBX. И после покупки пропорции России подрастет до 18,2% (таблица ниже).

Для удобства (например если сделок планируется по нескольким активам) - последние 2 строчки в колонке "Докупить-Сумма" показывают сколько осталось свободных денег (120 рублей) и сколько потрачено (9 880).

Планирование покупок полезно для более рационального использования средств. У меня осталось 120 рублей. Еще на одну акцию не хватает всего 10 рублей. Логично, что можно при пополнении сразу закинуть на эти 10 рублей больше денег и истратить весь кэш на 100%.

Оставляю ссылку на шаблон здесь. Чтобы утащить себе - выбирайте меню "Файл - Сохранить копию".

Удачных инвестиций!

А что решили покупать VTBX а не DIVD ?

Добрый день!

Благодарю за интересный блог)

Спасибо за очередное обновление по крутой рубрике)

Спасибо за очередной полезный контент и шаблон. Будет ли какой-нибудь аналогичный шаблон по стратегии с покупкой DOW JONES?

Оставлял ссылку на файл здесь

спасибо тебе огромное)

Спасибо за таблицу. Скопировал себе. Скоректировал под себя. сижу сморю . не на радуюсь))) Спасибо еще раз.

Пользуйтесь)))

Хочу сказать автору огромное человеческое спасибо за его труд! Буквально два дня назад случайно набрел на этот блог и залпом прочитал все 62 статей. Я начал инвестировать 3 месяца назад, преследуя ровно те же цели что и Вы: накопления для детей с горизонтом инвестирования 15 лет+ по средствам ETF и БПИФов. Мне кажется Вы умудрились в своих статьях затронуть абсолютно все вопросы, касающиеся пассивного инвестирования. За три месяца я проштудировал уйму литературы и с уверенностью могу, что Ваш блог (можно его так называть?:) оказался одним из наиболее полезных источников)

Алексей, спасибо за теплые слова! Очень приятно!

Почему-то первый раз пропал мой комментарий: хотел узнать из каких соображений отвели российским акциям 25%? Всё больше встречаю людей, который вообще не включат в свой портфель российские акции, сетуя на инфляцию, девальвацию рубля, да и в целом непредсказуемость российской экономики. Хотелось бы узнать ваше мнение.

Главная причина — диверсификация. Исключая что-то сознательно, мы как бы пытаемся угадать будущее (типа я точно знаю что России не вырастет, а например США подрастет в течении следующих 10-20-30 лет). А это никому не под силу.

Вторая — это корреляция инструментов в портфеле.

Третье — если смотреть на рынки в долгосроке, то почти у всех более-менее примерно одинаковая доходность сверх инфляции. И если кто-то очень долго отставал по доходности (России с 2008 года), то в будущем рынок будет наверстывать упущенное — стремясь к среднему. Соотвественно российский рынок когда-то должен «выстрелить» и наградить инвесторов более высоким доходом.

Риски конечно есть — в первую очередь политические.

Добрый день! Спасибо огромное за Ваш труд и очень полезную информацию, читаю абсолютно все статьи. Скачал пример таблицы в гугл таблицах, подскажите, пожалуйста, как поменять тикер, чтобы цены акций (фондов) в таблицу подтягивались автоматически?

в колонке «B» — Столбец «Тикер» — меняйте на нужный, в столбце «Котировки» данные обновятся автоматически.

А возможно как то получать котировки онлайн обычных акции и облигаций? Спасибо

Можно …

По акциям Googlefinance вам в помощь.

По остальным погуглите, есть способы как это сделать

Максим приветствую вас!!! Очень интересный портал у вас, на который наткнулся случайно и читать его действительно интересно. У меня есть неразрешенный вопрос к вам. В некоторых своих статьях в подсчетах на долгосрочную перспективу под сложный процент вы почему то вычитываете сразу инфляцию. Мне кажется это в корне не верно. Потому что инфляция » физически» не уничтожает ваш фиат на руках. Комиссии за обслуживание ETF, за покупку и так далее да — они сжирают в конце года прибыль. Но с инфляцией имхо…надо сначала посчитать без её учета сколько примерно заработаем например через 25 лет. А уже потом смотреть на инфляцию и наши деньги и думать что мы на них можем купить. Что скажете по этому поводу?

Когда ты считаешь доход с инфляцией (номинальная доходность) выявляется ряд проблем:

1. На длительных интервалах появляются просто ошеломительные суммы. Они могут ввести вас в заблуждение. (хотел к старости накопить 10 (20-30) млн . Накопил, но по факту на них через 20-30-40 лет не хрена не купишь).

2. Как мы можем учитывать инфляцию через 10-20-30 лет? Особенно в РФ, когда сегодня это может быть 5%, а через год 20% годовых и даже 30-50%.

3. Каждая страна (РФ, US, Китай) имеют разный показатель номинальной доходности, который может различаться в 1,5-2 раза и больше. Как это все учесть? Я не знаю. Ожидаемая реальная доходность у всех примерно одинаковая (4-6% годовых на долгосроке).

4. Все наши ожидания по доходности никогда не совпадут с реальным результатом (как в большую, так и меньшую сторону). Мы можем ОЧЕНЬ ПРИМЕРНО прикинуть будущий результат. Плюс инфляция будет очень сильно искажать будущие результаты.

5. Ну и последнее — это удобство. Всегда понятно и просто оценивать сколько ты может получить с фондового рынка через много лет в СЕГОДНЯШНИХ ДЕНЬГАХ!

Здравствуйте!

Вопрос по заменяемым фондам, правильно ли я понимаю, что ЛДВ не применима к ИИС и высвобождаемые фонды через 3 года придется переводить на обычный брокерский счет? Еминп, в том же Сбере это стоит ~500 руб. за позицию. Не дешевле ли тогда не ждать, продать сразу и заплатить налог с прибыли, если он окажется меньше.

П.С. Огромное спасибо за Ваш блог, прочитал весь. Это просто концентрат ответов на вопросы по инвестициям.

Конечно нужно сначала все посчитать как выгоднее.

Добрый день!

Максим, подскажите, в Вашу таблицу не подтягиваются TECH и TIPO. Как это, подскажите, исправить?

Посмотрел, действительно не вытягивается

Не знаю как исправить.

…. и еще вопрос, по какой причине не включили золото на долгосрок?

Причины отказа от золота озвучил в этой статье

Спасибо за ответ) Буду изучать

Спасибо за Ваши статьи и отдельно за таблицу! А работать эта таблица может только в гугле? Если ее скачать в эксель чтобы работать оффлайн, значения работать не будут?

Куда-то подевался первый коммент…. Спасибо за Ваши статьи и отдельное спасибо за таблицу! А работать все значения в ней могут только в гугле? Если скачать ее в эксель, чтобы работать оффлайн, она работать не будет?

Комменты публикуются после модерации.

По таблице не знаю. Экселем уже давно не пользовался.

Здравствуйте. Я с вами согласен насчёт необходимости диверсификации по странам/отраслям/ валютам. Но почему в вашем портфеле более 90% вложено только в финекс? Если они обанкротятся, тогда портфель пропадет.

там немного другая ситуация произойдет.

По факту финекс не имеет прямого доступа к деньгам. При его банкротстве я вижу два варианта:

1. кто-то другой заменить финекс — выкупив бизнес.

2. активы, входящие в фонды распродадут на бирже — вы получите деньги согласно рыночной стоимости ваших ETF

По закону у ETF очень жесткое регулирование, где прописан каждый шаг. Помимо самого провайдера в цепочку участвуют другие организации, в том числе и независимые от финекса. И как то смухлевать — очень трудно.

В этом плане российские БПИФ более опасны для инвестора, так как все средства сосредоточены в одних руках, они менее прозрачны и могут использовать средства инвесторов вразрез заявленной стратегии (как это происходило не раз).

Я бы и рад рассмотреть другие варианты, но достойной альтернатив пока не вижу.

Максим, подскажите — почему не диверсифицируете часть средств в FXDM ?

Вы немного не дочитали — позже добавил ))) (см. 65 Миллион).

К моменту написания этого выпуска — FXDM еще не торговался.

Добрый день, недавно начал читать ваш блог. Все очень полезно и информативно.

Вопрос по шаблону, не подскажете как привязать облигации?

вот здесь писал про облигации — https://vse-dengy.ru/pro-investitsii/google-tablitsy-obligatsii.html

Не планируете ли покупать FXIT или FXIM?

Нет.

Добрый день

Блог великолепен. Много полезной информации доступным языком.

Разъясняется с разных сторон.

И главное понятный и доступный учтет.

А есть ли шаблоны на учета ПИФОв ( Сбер, Тинькофф, Цифра)?

нет

Максим, подскажите, почему перестала работать таблица — не отображаются цены на фонды?