Расскажу как я встроил два вида ИИС в свою долгосрочную стратегию инвестирования. Какую выгоду можно получить от одновременного использования двух разных программ ИИС.

Итак, поехали!

Быть или не быть?

Ранее я скептически относился к ИИС второго типа (или типа Б) с освобождением от налогов, считая его практически бесполезным. Ведь все налоговые льготы можно получать и на обычном счете. ЛДВ всем долгосрочным инвесторам в помощь.

Мой опыт получения ЛДВ при продаже акций через разных брокеров

Первый ИИС с вычетом за взнос намного эффективней в плане выгоды. Ну еще бы. Где тебе еще практически на халяву будут дарить возвращать по 52 тысяч в год. Но так получилось, что воспользоваться первым типом ИИС в нашей семье мог только я. У супруги нет дохода облагаемого по 13% ставке, с которого можно было бы получать налоговые вычеты.

Но немного подумав (где-то слышал, что думать полезно, поэтому периодически так делаю) я нашел применение безналоговому инвестиционному счету типа Б.

Как я использую ИИС второго типа?

У меня активы перемешаны и разбросаны и по разным брокерам и счетам (ИИСы и обычные брокерские). Но все это я учитываю как единый инвестиционный портфель. Поэтому все действия, которые я буду описывать ниже, нужно связывать конкретно не с одним ИИС второго типа, а со всем портфелем.

Покупаю облигации

Тем самым экономлю на налогах с купонов. До 2021 года на российской бирже была халява - нулевые налоги на купонные выплаты со многих облигаций. В то время можно было не заморачиваться. Покупай облигашки хоть на ИИС (любом), хоть на обычном брокерском счете. Налогов на купоны не было. Сейчас все похуже (примерно на 13% с прибыли). А нести лишние расходы как-то совсем не хочется.

А как же облигационные фонды? Они же тоже освобождены от налогов с купонов!

Да! Но не забываем про комиссии за управление. В фондах, экономя на налогах, мы несем комиссионные расходы. В среднем то на, то и выходит.

Владея отдельными облигациями или облигационными фондами - инвестор будет нести расходы. А в некоторых случаях в фондах эти расходы могут удвоиться (как это работает?).

Облигации купленные на ИИС второго типа позволяют экономить и на комиссиях и на налогах. Профит.

Держу кэш

Кэш использую для выкупа просадок на рынке акций. На бирже для этого покупаю инструменты денежного рынка. Они выступают как аналог банковского вклада: доход небольшой, на уровне текущей процентной ставки в стране, но зато без просадок.

Но в отличие от банковских вкладов, прирост фондов денежного рынка облагается налогом на прибыль в 13%. Поэтому целесообразно держать кэш именно на не налогооблагаемом счете.

Небольшой финхак (который и так большинство знают). У брокера выгоднее покупать его родные фонды денежного рынка. За операции с ними брокерские комиссии не взимаются. Если покупать чужие фонды на короткий срок, то брокерские комиссии и налоги могут съесть весь накопленный доход. И как ни странно, дешевле было бы вообще ничего не покупать. А держать на счете просто деньги.

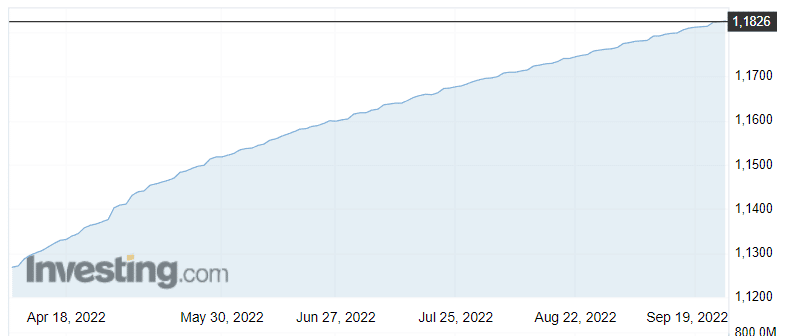

К примеру наш ИИС типа Б открыт в ВТБ. Следовательно, наш выбор - фонд LQDT-Ликвидность (ранее назывался VTBM).

Ребалансирую портфель

Ребалансировка или выравнивание пропорций портфеля. Ранее я проводил ребалансировку новыми деньгами через покупку отстающих. Покупал на внесенные деньги актив, доля которого была меньше изначально заданной. Такой подход позволял использовать принцип - покупай дешево.

Но у подобной тактики ребаланса есть серьезный минус. Она работает только на начальных стадиях накопления. Когда твой капитал еще не очень большой, ты достаточно легко можешь выравнивать пропорции портфеля пополнениями извне.

Но со временем это перестает работать. И чтобы поправить пропорции портфеля новыми деньгами, тебе может потребоваться несколько лет! В буквальном смысле.

Небольшой примерчик.

Портфель стоимостью 10 млн. рублей.

Пропорции портфеля: акции/облигации - 50 на 50.

Пополнения - 50 тысяч ежемесячно.

По итогам года стоимость акций упала в два раза - до 2,5 млн. Облигации выросли на 10% - до 5,5 млн.

У нас есть два варианта, чтобы поправить пропорции:

- Продать часть облигаций и купить подешевевших акций.

- Довнести денег на покупку акций. А сколько надо? Всего три миллиона рублей. Если вносить по 50 тыс/мес, то на выравнивание потребуется 5 лет. И весь смысл ребалансировки теряется.

У меня сейчас примерно такая же ситуация. Капитал за много лет инвестирования немного увеличился. А вот деньжат на новые поступления больше не становится. И на текущем этапе мои пополнения практически никах не влияют на пропорции портфеля.

Поэтому, в идеале сейчас мне нужно проводить настоящую ребалансировку с продажей активов. А продажа часто происходит с прибылью. Ведь продаем мы то, что выросло. А прибыль - это налоги. Снова как вариант, если мы владеем бумагой больше трех лет, то можем продать без налогов.

А если нет?

Еще один финхак (который наверное тоже многие знают). Внутри ИИС первого типа с вычетом за взнос - ЛДВ не действует. Даже если продадите на ИИС бумаги, которые держали больше трех лет - вы все равно попадете на налог на прибыль. Выход как обойти этот недостаток конечно есть, но он требует закрытия ИИС. Поэтому для большинства инвесторов проводить ребалансировку внутри ИИС первого типа будет слишком накладно.

С помощью ИИС второго типа можно делать безналоговые ребалансировки портфеля.

В заключение

Вот такое я пока нашел применение второму ИИСу в нашей семье. Выгода конечно не такая большая, как в случае с первым счетом. Но думаю, это неплохой способ снизить издержки и освободиться от налогов там, где это возможно.

По моим расчетам, по мере роста капитала, выгода от второго типа ИИС через несколько лет будут выше, чем от первого. Будем надеяться, что к тому времени программу ИИС не свернут.

У вас есть ИИС второго типа?

С 2023 года внова будут брать налог 13% с процентов по вкладам. С них по идее можно получить вычет по ИИС типа А.

Т.е. если у супруги нет налогооблагаемых доходов, то можно открыть на неё все вклады, а налоги вернуть через вычет с ИИС.

и какой % будет по вкладам? в 2023

Уже, наверное, пару лет в верхах говорят об изменениях в иис. Надеюсь, они ничего не испортят.

Максим! Как всегда спасибо за статью!

Как по мне не освещён один момент — как, собственно говоря, для такой красивой и безналоговой ребалансировки переносить активы с одного ИИС на другой?

Разъясните, пожалуйста!

без продаж/покупок конечно никак.

логика в том чтобы на ИИС Б покупать облигации изначально и продолжать,

а на обычный БС — акции/фонды.

Такая логика мне понятна.

Но, тогда можно узнать почему в вашей схеме полностью отсутствует ИИС А?

ИИС Б есть, БС тоже. А как же выгода с ИИС А?

перечитайте статью. ИИС А есть у автора, а у супруги ИИС Б (так как нет дохода с ндфл)

Не совсем понял для чего переносить активы с одного ИИС на другой!

Я действую так:

1 .Выросли облигации, упали акции. Я продаю часть облигаций на ИИС Б и там же покупаю на эти деньги акции.

2. Если через год происходит то же самое (рост облигаций) — снова их продаю на ИИС Б. Покупаю акции на этом же ИИСе.

3. Когда акции покажут рост и нужно будет часть продавать, буду продавать снова на ИИС типа Б. И снова на этом же ИИСе куплю облигаций.

Первый тип ИИС в идеале используется только для новых покупок.

Спасибо за ответ!

Но по-прежнему нет полной картины в голове.

Про то, как ребалансировка происходит на ИИС Б мне всё понятно. Это логично.

Вся суть в последней фразе «Первый тип ИИС в идеале используется только для новых покупок.»

Но ведь если смотреть в перспективу, то когда-то для активов и на этом ИИС А придётся делать ребалансировку! Ту самую, которую лучше делать на ИИС Б. Стало быть их оттуда нужно как-то перенести на ИИС Б.

Мой вопрос касался такой ситуации. Я думал, что может тут есть какой-то лайфхак. Чтобы не попадать на налоги.

Иначе ИИСы получаются разорванные друг от друга без единой системы.

Андрей, на обоих счетах схожая номенклатура активов. Оба ИИС учитываются, как один портфель. На ИИС А покупаются (но не продаются) активы на деньги от новых пополнений Ребалансировка (т.е. и покупка, и продажа активов) проводятся на ИИС В. Красивая схема. Так и налоговые вычеты от внесения новых денег получаешь, и налоги с прибыли от продаж в рамках ребалансировки.

На пальцах: есть у вас 2 тазика. Изначально накидали примерно поровну груш и яблок. Потом ребалансировка: надо бы, чтоб яблок стало побольше, поскольку они подешевели. Пока тазики маленькие, можно просто докинуть новых яблок в первый тазик. А вот если тазики огромные, и добавка пары новых яблок в первый таз — как слону в ж.. дробинка, придется из второго таза продавать груши и покупать на вырученные деньги яблоки, пока общее количество фруктов не выровняется, как вы хотите. Первый тазик будет очень консервативный в итоге, там будут вялые покупки на новые пополнения счета, а во втором — веселый движняк торговли. Но вы, как хозяин этого плодопитомника, вправе учитывать фрукты в обоих тазах записью в одной амбарной книге. В Эксель или Гугл-таблицах..

Переносить с одного ИИС на другой средства нельзя без закрытия одного из ИИС. Но и разрозненными их считать некорректно. Это ваш общий портфель. На одном ИИС одни плюшки, на другом — другие, но вы используете их все — где-то больше, где-то меньше. Чем вам не лайфхак? ИИС А — вносим новые деньги со стороны и только покупаем. На ИИС Б продаем выросшее, покупаем просевшее, а новые средства вносим, только если уже внесли средств на ИИС А в размере налогооблагаемой базы своей годовой зарплаты, чтобы получить максимально возможный вычет.

Огромное спасибо за объяснение!

Теперь всё встало на свои места!

Есть еще гибридный вариант. Часть средств держать на брокерском, а часть (которая позволит делать ребаланс) на иис Б. Когда нужна ребалансировка, то продаем то, что на иис б. Тем самым у нас всегда есть в доступе активы на брокерском. Если понадобятся деньги их можно вывести не закрывая иис Б.

У меня иис А на родственника и брокерский + иис Б на себя.

Вопрос: а что если в облигационной части портфеля держать только фонд денежного рынка и использовать его при ребалансировке. Как правило в кризисы на рынке рф облиги падают вместе с акциями. Корреляция у них большая. Не будет ли выгоднее использовать фонд денежного рынка, который не падает в кризисы ? Или корпоративные OBLG, SBRB будут давать больше к доходности портфеля ?

Про большую корреляцию российских облигаций и акций. История фондового рынка РФ слишком короткая, чтобы говорить о том, что у них всегда будет положительная корреляция. На примере США мы знаем, что корреляция не статична, она динамична. Бывают периоды с положительной и отрицательной корреляцией. Эти периоды могут исчисляться годами.

Вами предложенный способ использования фондов денежного рынка предполагает маркет тайминг. Вместе с тем, ожидаемый кризис вы можете ждать годами. За это время вы можете потерять довольно большую доходность.

Отдельно про фонды денежного рынка. Советую разобраться сначала с тем, действительно ли они так надежны, ведь на их основе лежат сделки репо. Нет ли там какого либо подвоха?

Вы пишете разумные вещи. Но ведь не обязательно использовать маркет тайминг, достаточно (но совсем не легко психологически, понимаю) дисциплинированно проводить регулярную ребалансировку, независимо от новостного фона. Не на российском рынке, конечно, геополитические риски слишком высоки, но мы видим, что и другие мировые рынки — увы, не столько про экономику, сколько про политику и психологию.

«Кэш использую для выкупа просадок на рынке акций.» но при этом ваши расчеты в статье показали, что выкуп кэшем не дает преимущества перед постоянными покупками. Зачем тогда ?

Эти расчеты были для американского рынка. Для российского с большей долей вероятности будет все по другому. Ранее я делал примитивный эксперимент для российского рынка акций. Доверять ему конечно на 100% не следует, но он говорит что наличие кэша для выкупа просадок не очень плохая идея.

Почитайте …

https://vse-dengy.ru/kak-investirovat-v-rossiyskie-fondovyy-rynok.html

Кстати, если держать золото gldrub на иис Б, то оно не освобождается от налога

Есть еще данные, что освобождается. Точную инфу не нашел. Кто знает ?

Еще плюсы ИИС Б:

1) Возможность заменить бпиф без налога (замена на аналог или изменение портфеля)

2) Расформирование фонда без налогов