Я уже писал в прошлых статьях, при выборе выгодного брокера, остановил свой выбор на Брокере Открытие. Как имеющего одни из самых низких торговых издержек и без различных скрытых платежей, комиссий и прочих брокерских ловушек.

Дополнительным аргументом для меня еще стало то, что я уже инвестирую через него много лет. И точно знаю про все нюансы. Чего на 100% не могу сказать про других дисконтных брокеров.

Самый главный минус брокера Открытие - минимальная сумма для бесплатного обслуживания - от 50 тысяч рублей. Иначе включается абонентская плата в 295 рублей в месяц.

Отдавать каждый раз три сотни за просто так, не очень приятно. И на доходность это будет иметь просто огромное влияние.

У меня уже был счет. И денег там с лихвой хватает на без абонентскую торговлю. Но в рамках рубрики "Миллион с нуля" открыл отдельный счет на жену.

Обязанности межу собой разделили поровну.))) На мне пополнение счета, совершение сделок и поддержание структуры портфеля. Жена хранитель общака (будущего миллиона). Все оформлено на нее.

Поэтому пришлось подкопить денежку. И старт начинаем с суммы в 55 тысяч рублей.

Почему 55, а не пятьдесят?

Инвестиции в ценные бумаги имеют неприятную особенность - высокую волатильность. По простому, изменчивость цены в короткий промежуток времени. Сегодня бумаги могут стоять 50 тысяч, через неделю - 52 000. А еще через пару недель "свалятся" до 48. В этом ничего особенного нет. Это нормально.

Но в итоге, внося деньги впритык, купленные активы могут пересечь вниз нашу отметку в 50 тысяч. И мы попадаем на дополнительные расходы в 295 рублей.

Не очень приятно. И самое главное неконтролируемо. А я привык контролировать собственные риски там, где это возможно.

Поэтому сделал небольшой запас прочности.

Добавлено апрель 2021.

Брокер Открытие в декабре 2020 года отменил условие для получения бесплатного обслуживания. Можно открывать брокерский счет на любую сумму - плата будет взиматься только за сделки. Рекомендую тариф "Все включено".

Деньги внесены. Остается только купить нужные активы согласно структуре портфеля.

В принципе ничего сложного. Однако я столкнулся сразу с тремя проблемами. Главная их причина - малые доступные суммы для инвестирования.

Но начнем по порядку.

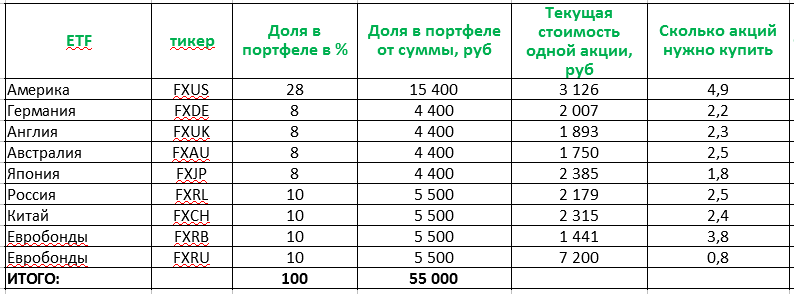

Как покупать? Чтобы не рассчитывать на калькуляторе сколько и чего нужно приобрести, сделал в Excel небольшую табличку.

Внес список бумаг, их долю в портфеле и текущую рыночную стоимость. Таблица сама показывает по формуле, сколько паев каждого фонда нужно брать в портфель.

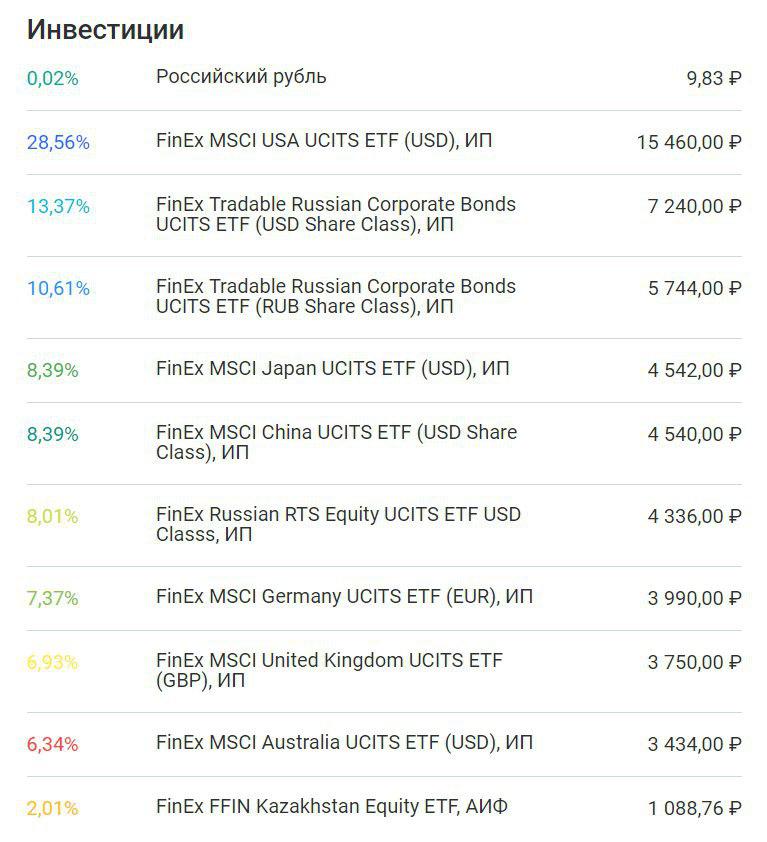

Сразу вылезла первая неожиданность. Точно, согласно установленной структуре портфеля, купить не получится. Как можно взять 2,5 акции на Россию? Либо 2, либо 3. И по остальным фондам аналогично. Поэтому доли получились разные. В итоге процентное соотношение каждого ETF съехало плюс-минус на 0,5-2 процентных пункта.

В принципе это не критично. В будущем, постепенно будем приводить портфель к эталону ежемесячными внесениями.

Вторая проблема. На ETF на евробонды FXRU должно приходиться 10% от портфеля. В нашем случае 5 500 рублей.

А вот стоимость одного пая чуть больше - 7200. Снова сдвиг в процентном соотношении.

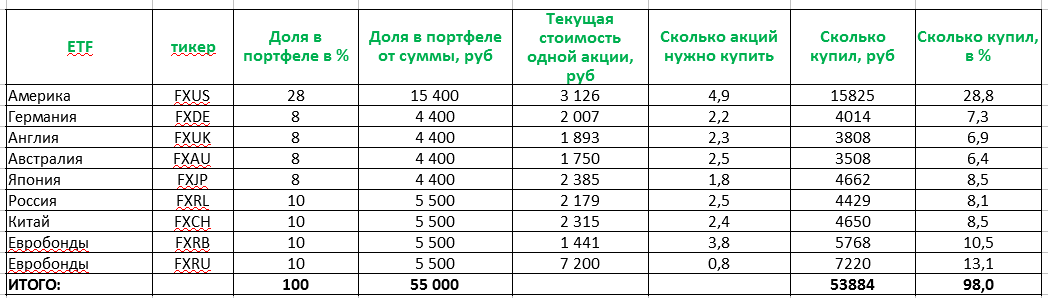

В итоге у меня получилось как-то так... две крайних правых колонки.

Третья засада. Хотя какая это проблема? Так, легкая неприятность.

Купив все что нужно - на счете осталось чуть больше тысячи рублей. А взять больше нечего на эти деньги. Самые дешевые ETF на облигации FXRB продается за 1440 рублей.

Чтобы деньги просто так не лежали на счете, взял на сдачу казахов (FXKZ). )))

Благо они котируются всего чуть меньше 200 рублей за пай. Удалось взять 6 штук. Хотя изначально не планировал. Но пусть будут. Всего 2% от портфеля. Плюс дополнительная диверсификация.

В итоге на весьма скромную сумму в 55 тысяч получилось взять пакет акций из 8 стран мира. Плюс евробонды крупнейших 25 российский компаний.

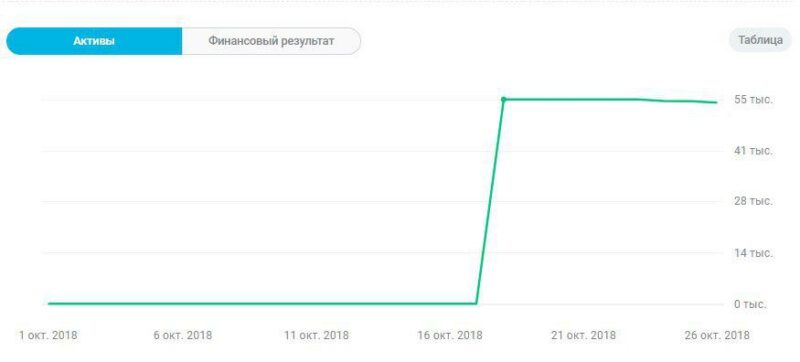

Деньги вносил на счет 19 октября. Отправил бесплатным межбанковским переводом через Рокетбанк. В тот же день они были в Открытие (ближе к вечеру).

22 октября закупил нужные активы в портфель. Именно с этого момента был дан старт инвестициям и первый шаг к накоплению миллиона с нуля (блин, это обман, на самом деле с полста тысяч).

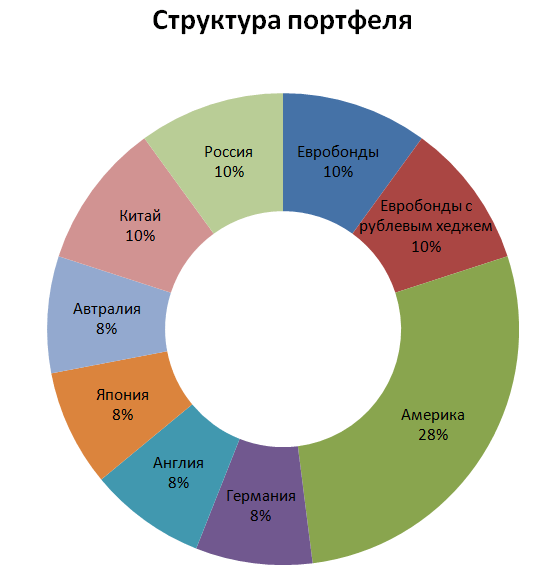

Вот так выглядит сейчас мой портфель с распределением активов по разным ETF.

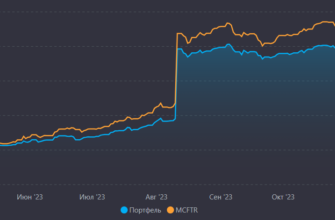

Добавлено август 2021.

За три года прошедших со старта инвестиций произошло много событий. Некоторые фонды закрылись (Япония, Англия, Австралия), появились другие, более подходящие под инвестиционные цели (фонд на развитые страны мира). Поэтому структура портфеля немного изменилась.

Рекомендую ознакомиться в хронологическом порядке:

Миллион с нуля №49 - чем заменить выбывшие фонды или смена структуры портфеля

Миллион с нуля №48 - немного меняю состав портфеля или кандидат на вылет

Продолжение: Миллион с нуля №11 — сколько акций мы имеем в портфеле?

Очень интересно! Я начинаю с 60 тыс, думаю завтра-послезавтра попробую купить акции)) прям невтерпеж уже))

А есть ли разница между регулярными пополнениями брокерского счета ежемесячно малыми суммами, и редко но крупными суммами? Ведь ежемесячно надо платить комиссию за покупку акций, а если накопить большую сумму и раз полгода-год покупать сразу много акций, комиссий соответственно меньше?

И, в случае ежемес пополнений, к примеру на 5-10 тыс, что именно покупать на эту сумму?

Блин как я вам завидую)))) Давно это было. И я до сих пор помню это чувство, когда купил первые акции))))

Если не учитывать плату за депозитарий (которые взимают многие брокеры) в месяц сделок, то разницы никакой нет. Комиссия берется в процентах от суммы операции. Какая разница заплатите вы с 10 + 10 + 10 тысяч — 3 раза по 0,057% или один раз, но с 30 тысяч. ))) У Вас какой брокер? Если есть плата за депозитарий (в месяц, когда были сделки), то да, тогда чем реже, тем лучше и дешевле.

«И, в случае ежемес пополнений, к примеру на 5-10 тыс, что именно покупать на эту сумму?»

Вопрос не правильно поставлен. То же самое, если вы меня спросите какую машину мне купить? Я не знаю ваших планов, сроков инвестирования, целей, склонности к рискам, на каком рынке вы будете торговать и так далее. Структуры портфеля в конце концов. Что туда у вас входит? Акции, облигации, ETF?

Если взять на моем примере (портфель из ETF), то главная цель ежемесячных пополнений — сохранение в структуре портфеля эталонного веса каждого ETF.

Смотрим, какие бумаги упали-выросли. И докупаем то, что упало. В идеале до нужного процентного соотношения. Бывает, что за раз не получится это сделать (это не страшно). В следующем месяца повторяем.

Спасибо за ответы!

У меня брокер тоже Открытие) и Вы как раз и ответили на мой вопрос — докупать подешевевшие активы) Я пока туговато соображаю во всем этом, голова забита информацией))

Вчера накупила ETF — впервые в жизни, с почином меня! :)) Правда портфель тут же подешевел на 150 руб)) хоть я и пыталась торговаться при покупке акций)))

Поздравляю!

Я тоже первое время старался покупать, борясь за каждую копеечку. Но потом бросил это дело. Раз на раз не приходится. Бывает, пока торгуешься, цена улетает далеко от первоначальной. Тогда приходится брать уже по дорогим котировкам. В итоге — получаем средний показатель (там дешевле, тут дороже). Дополнительно для себя отметил … если я рассчитываю держать активы много лет, с перспективой их роста на десятки-сотни процентов, какая разница куплю я их условно по 2000 рублей или по 1999 (98, 97 ….).

Да, я в итоге тоже это поняла и покупала потом по рыночной цене, просто местами был спред приличный (как мне казалось) и жадность нападала))

«Торговаться» ETF не имеет смысла — ваша заявка в 99% случаях будет хуже предложения маркетмейкера. Покупайте по текущей цене в ЛК.

Так вот кто там путался под ногами постоянно, со своими многотысячными заявками))) теперь понятно))

Переводить деньги на брокерский счет необходимо сразу же как только вы получили какой-либо доход (часть от дохода). Даже если это 100 руб. Купите актив как только хватит денег — пусть пока они лежат у брокера.

Это сейчас вы горите желанием инвестировать. Спустя время, данный процесс перейдет в рутину и «наблюдение за сохнущей краской».

Поэтому не копите. Вливайте сразу. Ибо 100% появится желание слить накопленную сумму на очередную игрушку или внеплановый отпуск. Лучше меньше да чаще.

Спасибо за совет. Вот еще приспособлюсь побыстрее переводить, межбанк по реквизитам как-то не очень удобен, хоть и бесплатно)

Добавьте реквизиты в шаблон\избранное. В следующий раз будете вводить только сумму.

Спасибо, удобно!

Спасибо за статью. А покупать ETF нужно за рубли или сначала выгоднее купить доллары, а потом бумаги?

ОБычно за рубли. Некоторые брокеры позволяют покупать за доллары.

По факту разницы практически никакой. ETf покупаете в рублях. Стоимость их зависит от котировок на бирже + курса рубля к доллару. Вырастет доллар — увеличится ваша доля в рублях.

Я также начал с 55 на Открытии в сентябре. Накупил ЕТФ, а они возьми и обвались почти все разом… Срмесячный баланс портфеля упал ниже 50 тыс( Захотел подкинуть денег, так оказалось только жена как владелец счета должна пополнять. Так как счет открыли дистанционно, а без анкеты по месту эта функция не работает и мои деньги завернули назад…

Ключевая особенность, что при определении платы за месяц считается именно срмесячный баланс, то есть пополнять счет нужно в начале месяца. Так как если занести и начать покупать в середине, то полмесяца был 0, а потом полмесяца 60, В среднем 30 — изволь, раскошелься на 300р

Мне как раз на днях один читатель писал про Открытие (вычитал в тарифах)…. порог в 50 тысяч фиксируется в последний день месяца. Если 30 (31) числа меньше, то извольте уплатить комсу….

Теперь вы говорите, что идет среднемесячный остаток. Странно.

У меня тоже кстати такая же ситуация была. Счет на жену. Первый перевод делал от себя. В итоге возврат.

У жены только карта Сбера. Но платить 1% от суммы переводы стало как то жалко. Пришлось специально для нее заказать карту с бесплатным межбанком.

В тарифах Открытия («Универсальный» и «ИИС — Самостоятельное управление») нигде не указано про СРЕДНЕМЕСЯЧНУЮ стоимость портфеля при расчете комиссии. Но указано «на последний рабочий день отчетного месяца». Об этом мне также говорил менеджер брокера.

Проверьте стр. 11 описания тарифного плана «Универсальный»:

https://open-broker.ru/upload/medialibrary/02c/broker.agreement.02.pdf

А где в лк открытия можно посмотреть все отчисления на комиссию, депозитарий? Не могу пока найти, вижу только свои активы. Комиссии и прочие платежи уже входят в стоимость бумаги при ее покупке, или потом отдельно снимают с моего счета?

1) Комиссии брокера и биржи не входят в стоимость актива.

2) Комиссии удерживаются из остатков денежных средств на счете. Если покупаете активы «на весь кеш», то денежная часть может уйти в минус, когда брокер будет считать комиссию. Не страшно — пополните при первой возможности. Насколько мне известно, Открытие рассчитывает комиссии на конец дня (нужно перепроверить).

3) Интерактивной информации по комиссиям в ЛК нет. Сделайте заявку в разделе «Отчеты и налоги» за произвольный период. Получите детальный документ.

Понятно, спасибо!

А отчеты можно заказывать сколько угодно — они бесплатны?

То есть, если я буду ежемесячно вкладывать по 3-5 тыс. то буду платить комиссию 300 руб в Открытии? И это будет до тех пор, пока я не доберусь до 50000? Объясните ещё раз для особых пжл)

В статье немного устаревшая информация по тарифам Открытия. Обновил ….

На данный момент можно открывать счет от любой суммы — обслуживание бесплатно без каких-либо условий. Самый выгодный тариф — Все включено. Платим только за сделки — 0.05%.

Сочувствую( У меня за первые сутки тоже минус, правда пока 150 руб всего. А почему обвал, не знаете?

Приведу свой пример.

Я открыл ИИС в Открытие в начале октября 2018 (до этого спекулировал у другого брокера на обычном счете). ИИС также полностью составил из ETF. Портфель агрессивный, облигационных ETF практически нет.

Мой портфель просел с начала месяца на -10% (при том что я знал, о предстоящем повышении ставки ФРС США и мог бы «зайти» на рынок чуть позже).

Так что можете прикинуть сколько бы это стоило для вас. Но мне это абсолютно «по-барабану», т.к. данный портфель собирается на цель в минимум 20 лет, а скорее всего — на всю жизнь (дай бог здоровья FinEx’у и всей участвующей цепочке)))

Но я готов принимать такие риски, поэтому просадки на данном этапе меня не интересуют. Чего советую и вам — поскорее избавиться от лишних переживаний, свойственным начинающим инвесторам.

Вроде изначально и договорилась с собой, что не буду переживать) просто начав всем этим заниматься, стала интересна и вся побочная инфа — новости, история…))

А из каких инструментов можно составить портфель на 15 лет? Хочу накопить дочке 2-4 млн, естественно буду пополнять счет ежемесячно, но не крупными суммами… Это реально?

Я так понимаю, что на пенсию годков через 30 вполне могу успеть накопить с помощью ETF, а вот 15 лет срок уже маловат, надо еще более агрессивные инструменты? Как бы вы поступили?

У меня в планах есть тема, по поводу примерной доходности разных инструментов фондового рынка на разных сроках.

здравствуйте очень было бы интересно почитать

Почему именно 2 — 4 млн? почему не 10? почему разница между мин. и макс. суммой отличается в 2 раза?

Запомните: ваша первая цель на ФР — защитить ваши деньги от инфляции. И только вторая — получить доход. Второго, кстати, может и не быть (пример: инфляция 10%, а ваш портфель подорожал на 12%. Да, реальный доход всего 2% и не нужно себя обманывать). Правда, банковский вклад вам не даст и этого.

Откладывая по 1000 руб в месяц вы никогда не достигнете цели в 1 млн за такой срок. С вашим портфелем будет просто отлично, если вы получите доходность в 20%, подводя итоги через 15 лет.

Вообще понятия накопление и инвестирование разные по смыслу. Накопление практически не подразумевает рисков. ФР на текущем портфеле вряд ли вам даст стабильные 20% в год. И вряд ли более 30% в год (это очень хорошая доходность).

Если вас не устраивает данная доходность для удовлетворения цели — ищите дополнительные источники дохода в своей жизни, чтобы инвестировать больше. Либо становитесь профессиональным инвестором — находите недооцененные и перспективные компании и делайте ставки на них. Но и принимайте риски, что вложения могут не отбиться.

На примере с Apple: если вложить в них условные 100 тыс. руб. и снять 1 млн через 10 лет, то такому гиганту ради вас нужно будет вырасти в 10 раз! Нереально. Это касается всех надежных и уже развитых компаний, в том числе и российских (Газпром, Сбербанк).

Зато какая-нибудь мелкая контора может вырасти легко и даже больше (взгляните на график котировок Netflix, Tesla). Но также легко может и загнуться оставив вас ни с чем.

Очень советую почитать книги:

Френк Армстронг — Инвестиционные стратегии 21 века (как раз про портфели, накопления для детей и пенсию).

УК Арсагера — Заметки в инвестировании (вообще обязательно к прочтению как школьникам так и пенсионерам).

Книги бесплатны и есть в интернете. Арса вам даже бумажный вариант по почте отправит, по запросу безвозмездно.

А доходные бумаги (купоны, дивиденты) вообще не рассматриваете?

В рамках этой рубрики нет.

На первом место — простота. И минимальные затраты времени.

Без анализов, выбора отдельных бумаг, отслеживания и прочих технических и фундаментальных премудростей.

Добрый день! Спасибо за ваши статьи, очень доступно написано и познавательно!На днях открыл брокерский счет в Втб, уже собирался покупать етф, но у меня такой вопрос: в приложении мой инвестор от втб доступны етф для покупки за рубли и за доллары, подскажите в чем разница, заранее спасибо

Разницы никакой. Просто номинированы в разной валюте.

Рублевые ETF более «экономные». В плане, что вам не нужно будет менять сначала рубли на доллары, платит двойные комиссии, чтобы потом купить долларовые ETF. Потом при продаже проводить обратный обмен (если нужно будет деньги вывести).

Отлично что задают вопросы, с которыми сталкиваешься постоянно. Сейчас многие советуют либо альфа, либо втб. Реже тинькоф. Про открытие вообще не пишут. Актуально на 11.2019.

Спасибо за эту серию — читаю с начала и через 3 года.

В 2021 уже нет FXJP, FXAU и FXUK. Зато есть FXDM для развитых стран без США. Как бы вы сейчас составляли портфель? (Если это описано в следующих статьях, то хорошо бы в этой и предыдущей заметке добавить ссылки.)

Спасибо за подсказку. Добавил в статью ссылки на будущие изменения (с учетом выбывших фондов) и актуальный состав портфеля.

У Вас по облигациям два фонда FXRB и FXRU. Посмотрел фонд FXRB, сейчас он стоит 19 руб. а 4 октября 2021 г. стоил 1906 руб. Почему произошло такое резкое падение?

Так был же сплит бумаг 1 к 100. Почитайте, писал что такое сплит и для чего он нужен в этой статье — https://vse-dengy.ru/fondovyiy-ryinok/birzha/droblenie-aktsiy-ili-split.html

Благодарю, статью прочитал,теперь понятно.